متحرک بولنگر بریک آؤٹ حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-01-26 14:52:59ٹیگز:

جائزہ

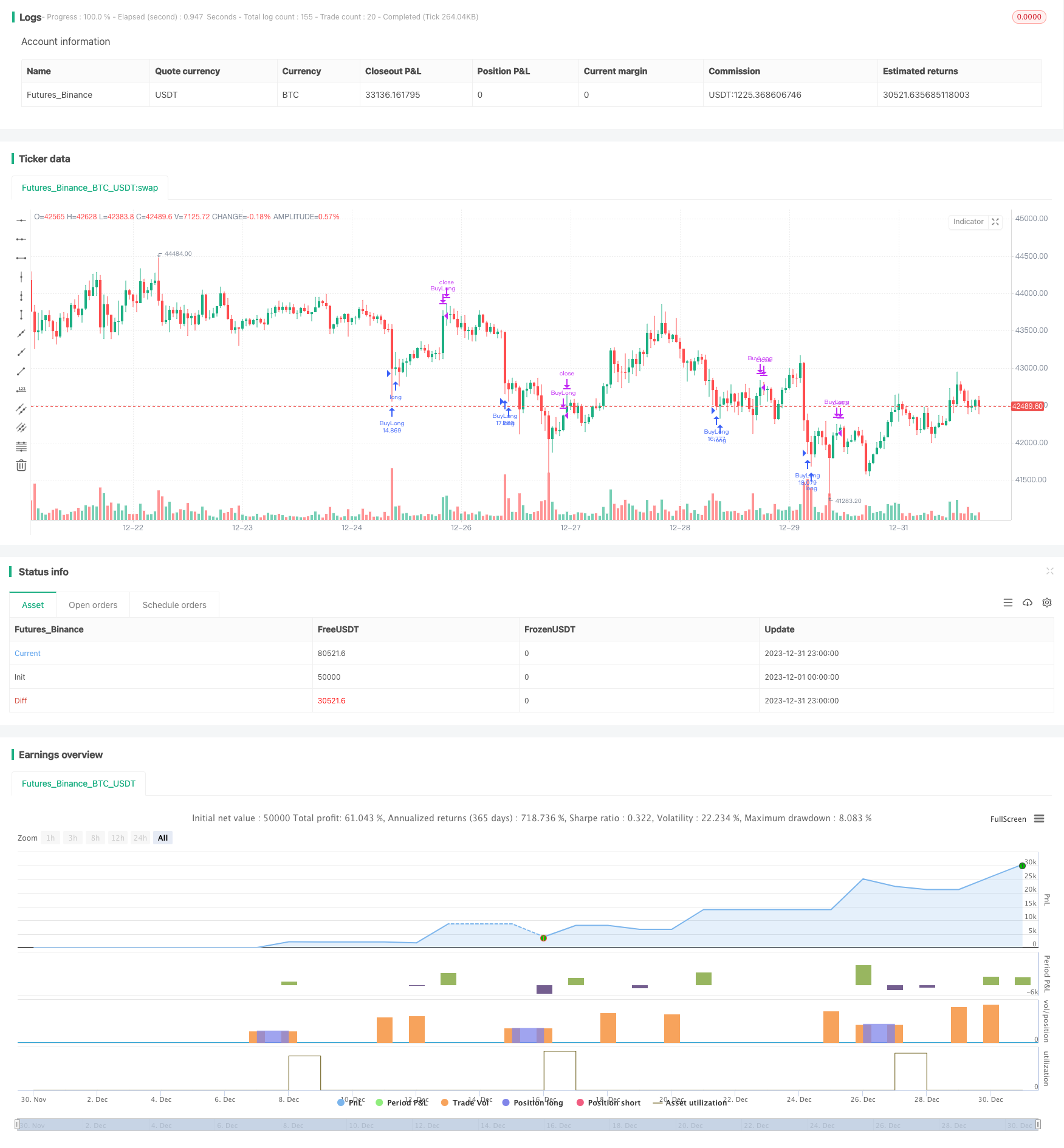

یہ حکمت عملی بولنگر بینڈز اشارے پر مبنی بریک آؤٹ ٹریڈنگ حکمت عملی ہے۔ یہ بولنگر بینڈز کی اوپری اور نچلی ریلوں کا حساب لگاتا ہے اور بائننس پر بی ٹی سی یو ایس ڈی ٹی کی تجارت کو خودکار کرنے کے لئے متحرک طور پر سایڈست خرید اور فروخت کی حدوں کے ساتھ ان کا امتزاج کرتا ہے۔

حکمت عملی منطق

اس حکمت عملی کا بنیادی اشارے بولنگر بینڈ ہیں۔ بولنگر بینڈ میں این ڈے موونگ ایوریج اور اس کے اوپر اور نیچے معیاری انحراف کی سطح پر پلاٹ کردہ اوپری اور نچلی بینڈ شامل ہیں۔ اس حکمت عملی میں بولنگر بینڈ کی لمبائی 20 دن اور معیاری انحراف کا ضرب 2 ہے۔ جب قیمت بولنگر بینڈ کی نچلی ریل کے قریب آتی ہے یا اس کو چھوتی ہے تو اسے oversold سمجھا جاتا ہے ، اور حکمت عملی ایک طویل پوزیشن کھولے گی۔ جب قیمت اپر ریل کے قریب آتی ہے یا اس کو چھوتی ہے تو اسے overbought سمجھا جاتا ہے ، اور حکمت عملی طویل پوزیشن بند کردے گی۔

بولنگر بینڈز اشارے کے علاوہ ، اس حکمت عملی میں دو ایڈجسٹ پیرا میٹر بھی متعارف کرایا گیا ہے: خریداری کی حد اور فروخت کی حد۔ خریداری کی حد نچلی بینڈ سے 58 پوائنٹس نیچے ڈیفالٹ ہوتی ہے اور طویل پوزیشنوں کو کھولنے کے لئے داخلہ کی شرط کے طور پر کام کرتی ہے۔ فروخت کی حد نچلی بینڈ سے 470 پوائنٹس اوپر ڈیفالٹ ہوتی ہے اور پوزیشنوں کو بند کرنے کے لئے باہر نکلنے کی شرط کے طور پر کام کرتی ہے۔ حکمت عملی کو زیادہ لچکدار بنانے کے لئے ان حدوں کو اصل مارکیٹ کے حالات اور بیک ٹیسٹ کے نتائج کی بنیاد پر متحرک طور پر ایڈجسٹ کیا جاسکتا ہے۔

جب خریدنے کی شرط پوری ہوجاتی ہے تو ، حکمت عملی اکاؤنٹ کے ایکویٹی کا 10٪ استعمال کرتے ہوئے ایک طویل پوزیشن کھولے گی۔ طویل پوزیشن کھولنے کے بعد ، اگر قیمت اسٹاپ نقصان کی سطح (-125) تک پہنچنے کے لئے بڑھتی ہے تو ، پوزیشنوں کو اسٹاپ نقصان کے احکامات کے ذریعہ بند کردیا جائے گا۔ جب قیمت فروخت کی حد کو متحرک کرنے کے لئے بڑھتی ہے تو ، حکمت عملی منافع حاصل کرنے کے لئے تمام پوزیشنوں کو بند کرنے کا انتخاب کرے گی۔

فوائد کا تجزیہ

اس حکمت عملی کے اہم فوائد میں شامل ہیں:

- بولنگر بینڈ کا استعمال مواقع کو پکڑ سکتا ہے جب قیمتیں غیر معمولی طور پر بینڈ سے انحراف کرتی ہیں اور واپسی سے فائدہ اٹھاتی ہیں

- ایڈجسٹ ایبل خرید و فروخت کی حدیں متعارف کرانے سے انٹری اور آؤٹ پوائنٹس کو بہتر بنایا جاسکتا ہے

- جزوی پوزیشن سائز لینے سے خطرے کو کنٹرول کیا جاتا ہے

- سٹاپ نقصان کی شرط مقرر کرنے سے مزید نقصانات سے بچنے کے لئے

- 5 منٹ کے وقفے کے ساتھ بیک ٹیسٹنگ بروقت طریقے سے قلیل مدتی تجارتی مواقع کو پکڑ سکتا ہے

خطرے کا تجزیہ

اس حکمت عملی کے ساتھ کچھ خطرات بھی ہیں:

- بولنگر بینڈ خود 100٪ قابل اعتماد نہیں ہے، قیمتوں میں ایک بار پھر گرنے سے پہلے ایک طویل وقت کے لئے کم اتار چڑھاؤ کر سکتے ہیں

- غلط حد کی ترتیبات بہترین اندراج یا باہر نکلنے کے مقامات کی کمی کا سبب بن سکتی ہیں

- سٹاپ نقصان کی ترتیب بہت لچکدار وقت میں نقصان کو روکنے میں ناکام ہو سکتا ہے، یا بہت تنگ سٹاپ نقصان بہت حساس ہو سکتا ہے

- غلط بیک ٹسٹنگ مدت کا انتخاب مستحکم آمدنی کے طور پر بعض موقع پر منافع لے سکتا ہے

انسداد اقدامات:

- مارکیٹ کے حالات کا جائزہ لینے اور بولنگر بینڈ کے جھوٹے سگنل سے بچنے کے لئے مزید اشارے کو یکجا کریں

- زیادہ سے زیادہ مجموعہ تلاش کرنے کے لئے حد کے پیرامیٹرز کی جانچ اور اصلاح کریں

- توازن تلاش کرنے کے لئے سٹاپ نقصان کے حالات کی جانچ اور اصلاح

- حکمت عملی کے استحکام کا جائزہ لینے کے لئے طویل بیک ٹسٹنگ مدت اپنائیں

اصلاح کی ہدایات

اسٹریٹیجی کو مندرجہ ذیل پہلوؤں میں مزید بہتر بنایا جاسکتا ہے:

- دوسرے اشارے جیسے KD ، RSI کو یکجا کرنے کی کوشش کریں تاکہ داخلے کے سخت قوانین طے کیے جائیں ، بہت جلد یا بہت دیر سے داخل ہونے سے گریز کریں

- بینڈ کی لمبائی اور معیاری انحراف ضارب کو بہتر بنانے کے لئے بولنگر بینڈ پیرامیٹرز کے مختلف مجموعے کی جانچ کریں

- منافع کی شرح کو بہتر بنانے کے لئے خرید و فروخت کی حد کو بہتر بنائیں

- مارکیٹ کی اتار چڑھاؤ سے ملنے کے لئے متحرک اے ٹی آر پر مبنی سٹاپ نقصان کا تناسب اپنانے کی کوشش کریں

- پوزیشن سائزنگ کو بہتر بنائیں، مثال کے طور پر منافع میں پوزیشنوں کو مناسب طریقے سے pyramiding، ایک نقصان کے خطرے کو کنٹرول کرنے کے لئے

خلاصہ

خلاصہ میں ، یہ ایک مجموعی طور پر آسان اور عملی بریکآؤٹ حکمت عملی ہے۔ یہ الٹ مواقع کی نشاندہی کرنے اور داخلے اور باہر نکلنے کے لئے متحرک حد مقرر کرنے کے لئے بولنگر بینڈ کو اپناتا ہے۔ دریں اثنا ، خطرات پر قابو پانے کے لئے مناسب پوزیشن سائزنگ اور اسٹاپ نقصان کی شرائط کا استعمال کیا جاتا ہے۔ کئی اہم پیرامیٹرز کو بہتر بنانے کے بعد ، یہ حکمت عملی نسبتا ste مستحکم واپسی دے سکتی ہے۔ یہ الگورتھم ٹریڈنگ کے لئے موزوں ہے اور اسٹاک چننے یا مارکیٹ کے جذبات کا اندازہ لگانے کے لئے معاون آلے کے طور پر بھی کام کرسکتا ہے۔ عام طور پر ، اس حکمت عملی میں مضبوط عملی اور توسیع ہے۔

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © SuperDS_BTC

//@version=5

strategy("布林通道策略多5min", overlay=true)

// 布林通道计算

length = input(20, title="布林通道周期")

mult = input(2.0, title="标准差倍数")

basis = ta.sma(close, length)

dev = mult * ta.stdev(close, length)

upper = basis + dev

lower = basis - dev

// 计算买入数量:每次检查仓位的大小

// 每次买入使用总资金的10%

position_size = strategy.equity * 10 / close

// 定義可調整的閾值

buy_threshold = input(58, title="買入閾值")

exit_threshold = input(470, title="賣出閾值")

// 买入条件:当现价低于布林通道的下限减去 buy_threshold

buy_condition = close < lower - buy_threshold

// 卖出条件和结清仓位条件

exit_condition = close > lower + exit_threshold

// 买入逻辑

if buy_condition

strategy.entry("BuyLong", strategy.long, qty=position_size, comment="LongBTC")

// 卖出逻辑

if exit_condition

strategy.close("BuyLong")

// 止损逻辑

stop_loss_percent = -1.25 //止损百分比为-125%

if strategy.position_size > 0

position_profit_percent = (strategy.position_avg_price - close) / strategy.position_avg_price * 100

if position_profit_percent <= stop_loss_percent

strategy.close("BuyLong")

- موافقت پذیر لکیری رجعت چینل کی حکمت عملی

- چلتی اوسط فرق صفر کراس حکمت عملی

- متعدد اشارے حکمت عملی کی پیروی کرتے ہیں

- مضبوط رجحان حکمت عملی کے بعد

- حکمت عملی کے بعد قیمتوں میں منتقل ہونے والی اوسط رجحان کو عبور کرنا

- دوہری ای ایم اے گولڈن کراس بریک آؤٹ حکمت عملی

- بتدریج BB KC رجحان کی حکمت عملی

- ٹرپل ایس ایم اے آٹو ٹریکنگ حکمت عملی

- بٹ کوائن فیوچر پوزیشن ٹریڈنگ کی حکمت عملی

- مشین لرننگ پر مبنی اسٹوکاسٹک اصلاح کے ساتھ قیمت EMA

- دو سال کی نئی اعلی ریٹریسیشن موونگ اوسط حکمت عملی

- دوہری حرکت پذیر اوسط ٹریڈنگ کی حکمت عملی

- متحرک پوزیشن ری بیلنسنگ ٹرینڈ ٹریکنگ سسٹم

- روزانہ کھلی واپسی کی حکمت عملی

- گولڈن کراس ایس ایم اے ٹریڈنگ حکمت عملی

- گولڈن کراس چلتی اوسط حکمت عملی

- MACD کریپٹو ٹریڈنگ کی حکمت عملی

- لکیری رجسٹریشن اور دوہری چلتی اوسط مختصر مدت کی حکمت عملی

- ٹرپل اوورلیپنگ اسٹوکاسٹک مومنٹم حکمت عملی

- رفتار رجحان کی حکمت عملی