Chiến lược giao dịch nhiều khung thời gian dựa trên RSI và đường trung bình

Thông tin chi tiết

Chiến lược này kết hợp các chỉ số ngẫu nhiên RSI, SMA chuyển động và WMA chuyển động để tìm tín hiệu mua bán. Nó cũng xác định hướng xu hướng trong khung thời gian 5 phút và 1 giờ. Trong xu hướng ổn định, tín hiệu giao dịch được tạo ra khi RSI nhanh vượt qua hoặc đi xuống đường chậm.

Nguyên tắc chiến lược

Chiến lược này đầu tiên tính toán 144 chu kỳ cộng với đường WMA và 5 chu kỳ SMA trên hai khung thời gian 1 giờ và 5 phút. Chỉ khi SMA 5 phút trên WMA, thị trường được coi là đa đầu. Sau đó, chiến lược tính toán các chỉ số đa không gian của RSI, và các đường K và D tương ứng.

Phân tích ưu thế

Đây là một chiến lược theo dõi xu hướng rất hiệu quả. Nó kết hợp hai khung thời gian để xác định xu hướng cùng một lúc và giảm hiệu quả các tín hiệu sai. Ngoài ra, nó kết hợp nhiều chỉ số để lọc, bao gồm RSI, SMA và WMA, để làm cho tín hiệu đáng tin cậy hơn. Bằng cách để RSI điều khiển KDJ, nó cũng sửa đổi các vấn đề tín hiệu giả dễ xảy ra trong các chiến lược KDJ thông thường. Ngoài ra, chiến lược này còn có thiết lập dừng lỗ và ngăn chặn để khóa lợi nhuận và có thể kiểm soát rủi ro một cách hiệu quả.

Phân tích rủi ro

Rủi ro lớn nhất của chiến lược này là đánh giá xu hướng sai. Trong thời điểm chuyển đổi thị trường, đường trung bình ngắn và dài có thể tăng hoặc giảm cùng một lúc, tạo ra tín hiệu sai. Ngoài ra, trong thời điểm thị trường biến động, RSI cũng có thể tạo ra nhiều tín hiệu giao dịch mờ nhạt hơn. Tuy nhiên, những rủi ro này có thể được giảm thiểu bằng cách điều chỉnh đúng chu kỳ SMA và WMA và các thông số RSI.

Định hướng tối ưu

Chiến lược này có thể được tối ưu hóa từ một số khía cạnh sau: 1) Kiểm tra SMA, WMA và RSI ở các chiều dài khác nhau để tìm ra sự kết hợp tốt nhất 2) Thêm các chỉ số khác như MACD, đường Brin để xác minh độ tin cậy tín hiệu 3) Tối ưu hóa chiến lược dừng lỗ, thử nghiệm các phương pháp dừng lỗ theo tỷ lệ cố định, dừng lỗ điểm trượt dư thừa, theo dõi dừng lỗ, v.v. 4) Tham gia vào mô-đun quản lý vốn, kiểm soát quy mô đầu tư đơn lẻ và mức độ rủi ro tổng thể 5) Tăng các thuật toán học máy để tìm các thông số có hiệu suất tốt nhất bằng cách kiểm tra lại nhiều lần

Tóm lại

Chiến lược này tận dụng những lợi thế của đường trung bình chuyển động và các chỉ số ngẫu nhiên để xây dựng một hệ thống theo dõi xu hướng đáng tin cậy hơn. Bằng cách xác minh nhiều khung thời gian và các chỉ số, nó có thể nắm bắt được hướng xu hướng đường trung gian dài một cách trơn tru. Đồng thời, thiết lập stop-loss stop-pick cũng giúp nó chịu được một số biến động thị trường. Tuy nhiên, vẫn có một số chỗ để cải thiện, chẳng hạn như thử nghiệm nhiều chỉ số kết hợp, giới thiệu phương pháp học máy để tìm các thông số tối ưu nhất.

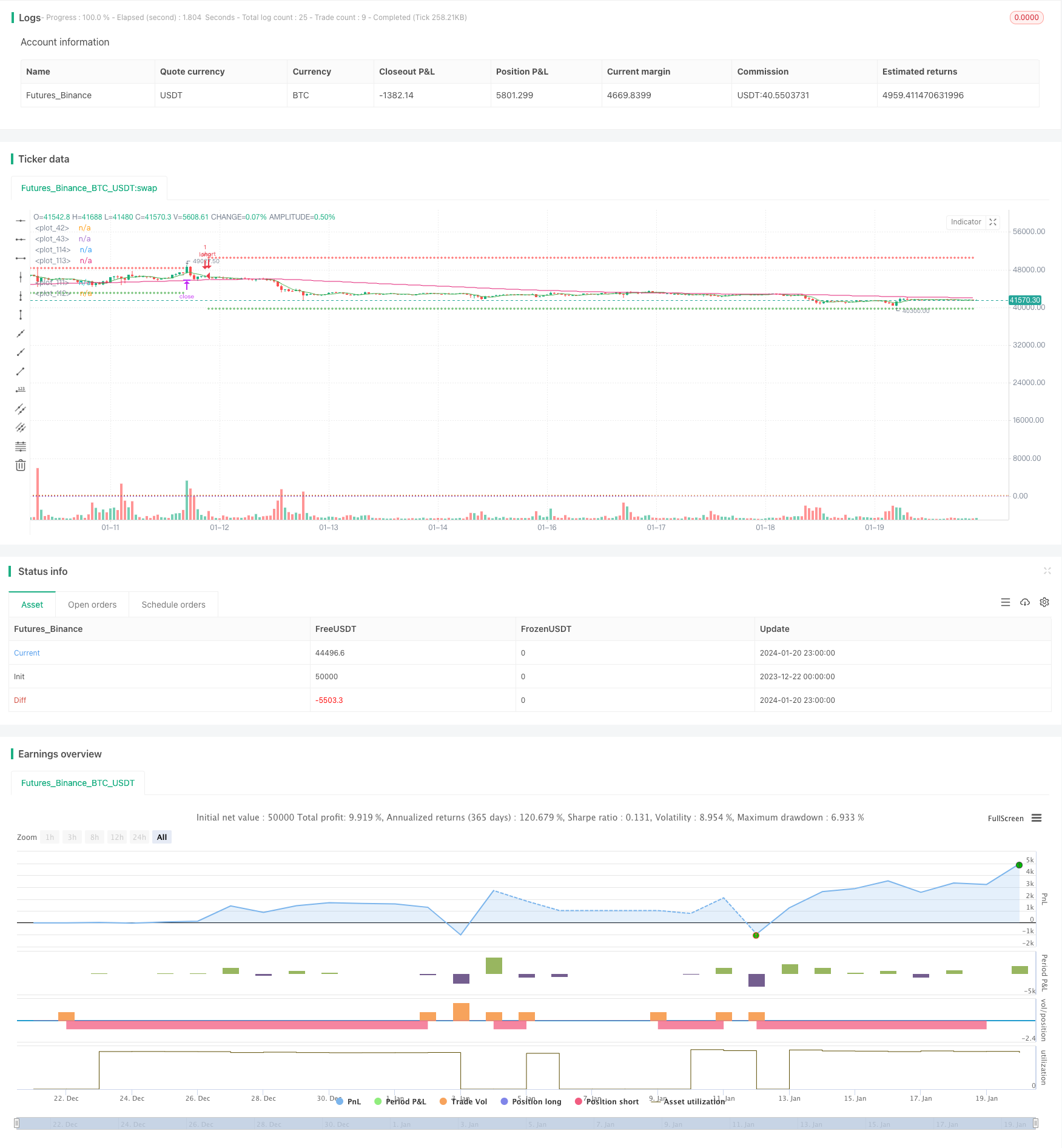

/*backtest

start: 2023-12-22 00:00:00

end: 2024-01-21 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © bufirolas

// Works well with a wide stop with 20 bars lookback

// for the SL level and a 2:1 reward ratio Take Profit .

// These parameters can be modified in the Inputs section of the strategy panel.

// "an entry signal it's a cross down or up on

// the stochastics. if you're in a downtrend

// on the hourly time frame you

// must also be in a downtrend on the five

// minute so the five period has to be below the 144

// as long as the five period is still trading below

// the 144 period on both the hourly and the five minutes

// we are looking for these short signals crosses down

// in the overbought region of the stochastic. Viceversa for longs"

//@version=4

strategy("Stoch + WMA + SMA strat", overlay=true)

//SL & TP Inputs

i_SL=input(true, title="Use Swing Lo/Hi Stop Loss & Take Profit")

i_SwingLookback=input(20, title="Swing Lo/Hi Lookback")

i_SLExpander=input(defval=10, step=1, title="SL Expander")

i_TPExpander=input(defval=30, step=1, title="TP Expander")

i_reverse=input(false, title="Reverse Trades")

i_TStop =input(false, title="Use Trailing Stop")

//Strategy Inputs

src4 = input(close, title="RSI Source")

stochOS=input(defval=20, step=5, title="Stochastics Oversold Level")

stochOB=input(defval=80, step=5, title="Stochastics Overbought Level")

//Stoch rsi Calculations

smoothK = input(3, minval=1)

smoothD = input(3, minval=1)

lengthRSI = input(14, minval=1)

lengthStoch = input(14, minval=1)

rsi1 = rsi(src4, lengthRSI)

k = sma(stoch(rsi1, rsi1, rsi1, lengthStoch), smoothK)

d = sma(k, smoothD)

h0 = hline(80, linestyle=hline.style_dotted)

h1 = hline(20, linestyle=hline.style_dotted)

//MA

wmalen=input(defval=144, title="WMA Length")

WMA = security(syminfo.tickerid, "60", wma(close, wmalen))

SMA = security(syminfo.tickerid, "60", sma(close, 5))

minWMA = wma(close, wmalen)

minSMA = sma(close, 5)

//Entry Logic

stobuy = crossover(k, d) and k < stochOS

stosell = crossunder(k, d) and k > stochOB

mabuy = minSMA > minWMA

daymabuy = SMA > WMA

//SL & TP Calculations

SwingLow=lowest(i_SwingLookback)

SwingHigh=highest(i_SwingLookback)

bought=strategy.position_size != strategy.position_size[1]

LSL=valuewhen(bought, SwingLow, 0)-((valuewhen(bought, atr(14), 0)/5)*i_SLExpander)

SSL=valuewhen(bought, SwingHigh, 0)+((valuewhen(bought, atr(14), 0)/5)*i_SLExpander)

lTP=(strategy.position_avg_price + (strategy.position_avg_price-(valuewhen(bought, SwingLow, 0)))+((valuewhen(bought, atr(14), 0)/5)*i_TPExpander))

sTP=(strategy.position_avg_price - (valuewhen(bought, SwingHigh, 0) - strategy.position_avg_price))-((valuewhen(bought, atr(14), 0)/5)*i_TPExpander)

islong=strategy.position_size > 0

isshort=strategy.position_size < 0

//TrailingStop

dif=(valuewhen(strategy.position_size>0 and strategy.position_size[1]<=0, high,0))

-strategy.position_avg_price

trailOffset = strategy.position_avg_price - LSL

var tstop = float(na)

if strategy.position_size > 0

tstop := high- trailOffset - dif

if tstop<tstop[1]

tstop:=tstop[1]

else

tstop := na

StrailOffset = SSL - strategy.position_avg_price

var Ststop = float(na)

Sdif=strategy.position_avg_price-(valuewhen(strategy.position_size<0

and strategy.position_size[1]>=0, low,0))

if strategy.position_size < 0

Ststop := low+ StrailOffset + Sdif

if Ststop>Ststop[1]

Ststop:=Ststop[1]

else

Ststop := na

//Stop Selector

SL= islong ? LSL : isshort ? SSL : na

if i_TStop

SL:= islong ? tstop : isshort ? Ststop : na

TP= islong ? lTP : isshort ? sTP : na

//Entries

if stobuy and mabuy and daymabuy

strategy.entry("long", long=not i_reverse?true:false)

if stosell and not mabuy and not daymabuy

strategy.entry("short", long=not i_reverse?false:true)

//Exit

if i_SL

strategy.exit("longexit", "long", stop=SL, limit=TP)

strategy.exit("shortexit", "short", stop=SL, limit=TP)

//Plots

plot(i_SL ? SL : na, color=color.red, style=plot.style_cross)

plot(i_SL ? TP : na, color=color.green, style=plot.style_cross)

plot(minWMA)

plot(minSMA, color=color.green)

- Donchian Tunnel theo dõi xu hướng chiến lược

- Chiến lược đệm đường trung bình di động

- Chiến lược chuyển động đường ngang để nắm bắt chính xác xu hướng đảo ngược

- Chiến lược xu hướng đa đường thẳng đa đầu

- Chiến lược giao dịch hỗn hợp

- Chiến lược theo dõi xu hướng dựa trên sự lệch giá

- RSI bất thường rời khỏi chiến lược giao dịch

- Chiến lược cây quyết định đa chỉ số: IMACD, EMA và bảng cân bằng đầu tiên

- MACD hai chiều tối ưu hóa chiến lược giao dịch

- Chiến lược giao thức chéo vàng EMA đôi

- Chiến lược giao dịch ảnh hưởng đến đường viền

- Chiến lược giao dịch MACD dựa trên EVWMA

- Chiến lược đột phá trở lại dựa trên đường dẫn đai Brin

- Chiến lược định lượng theo dõi xu hướng với sự hỗ trợ của nhiều chỉ số công nghệ

- RSI kết hợp với CCI chiến lược giao dịch định lượng

- Chiến lược giao dịch định lượng đối với các chỉ số mạnh và yếu

- Chiến lược theo dõi xu hướng động cơ xung động

- Chiến lược giao dịch xuất khẩu không bị trì hoãn, chồng chéo giữa đường trung bình di động và đường cánh

- Chiến lược giao dịch ngắn dựa trên chỉ số RSI