চারগুণ ক্রসওভার কৌশল উপর ভিত্তি করে

ওভারভিউ

চতুর্ভুজ ক্রস কৌশল একটি মধ্যম এবং দীর্ঘ লাইন ট্রেডিং কৌশল। এটি একাধিক প্রযুক্তিগত সূচক ব্যবহার করে শেয়ারের দামের প্রবণতা পরিবর্তনগুলি সনাক্ত করতে এবং মূল পয়েন্টগুলিতে একটি ট্রেডিং সংকেত তৈরি করে। প্রধান প্রযুক্তিগত সূচকগুলির মধ্যে রয়েছে গড় লাইন, লেনদেনের পরিমাণ, তুলনামূলকভাবে দুর্বল সূচক (RSI) এবং চলমান গড় বিচ্ছিন্নতা সূচক (MACD) । এই একাধিক সূচক সংমিশ্রণটি সংকেতের নির্ভরযোগ্যতা বাড়াতে এবং ভুল ব্যবসায়ের সম্ভাবনা হ্রাস করতে পারে।

কৌশল নীতি

চতুর্ভুজ ক্রস কৌশলটির ট্রেডিং সিদ্ধান্ত নিম্নলিখিত চারটি সূচকের সংমিশ্রণ সংকেতের উপর ভিত্তি করে নেওয়া হয়ঃ

- 200-দিনের ইন্ডেক্স মুভিং এভারেজ (EMA200) এর সাথে দামের ক্রস

- আজকের মূল্য এবং আগের দিনের মূল্যের মধ্যে সম্পর্ক

- লেনদেনের পরিমাণ বাড়ানোর বৈশিষ্ট্য

- আরএসআই-এর ওভারবয় ওভারসেল সংকেত

- MACD এর গোল্ড ক্রস এবং ডেথ ক্রস

যখন এই চারটি সূচক একই দিকের সংকেত দেয় তখন ট্রেডিং সিদ্ধান্ত নেওয়া হয়। এছাড়াও, দুটি পৃথক সংকেত পরিপূরক হিসাবে সেট করা হয়ঃ দামের সাথে 20 দিনের ইএমএর দূরত্বের অনুপাত এবং ব্রিনের বন্ডের সীমানা স্পর্শ। সামগ্রিকভাবে, কৌশলটি ভুল সংকেতের সম্ভাবনা হ্রাস করতে এবং আরও নির্ভরযোগ্য ব্যবসায়ের সুযোগ অর্জনের চেষ্টা করে।

সামর্থ্য বিশ্লেষণ

চতুর্ভুজ ক্রস কৌশলটি একাধিক সূচককে সমন্বিতভাবে ব্যবহার করে, এটি এর সবচেয়ে বড় সুবিধা। একক সূচকটি বাজারের সম্পূর্ণ বিচার করা কঠিন, সংমিশ্রণ সূচকটি আরও মাত্রার রেফারেন্স সরবরাহ করতে পারে এবং ত্রুটি হ্রাস করতে পারে। বিশেষত, এই কৌশলটির প্রধান সুবিধা হলঃ

- EMA200 ব্যবহার করে মূল লাইন নির্ণয় করুন এবং মধ্য-দীর্ঘ লাইন ট্রেন্ড সনাক্ত করুন

- ভার্চুয়াল ট্রান্সমিশন ফিল্টার

- আরএসআই ওভারবয় ওভারসোল্ড অঞ্চল এড়াতে ট্রেড করে

- MACD স্বল্পমেয়াদী অভ্যন্তরীণ প্রবণতা এবং বিপরীত দিক নির্ধারণ করে

- দ্বৈত স্বাধীন সংকেত নির্ভরযোগ্যতা বৃদ্ধি করে

সামগ্রিকভাবে, চতুর্ভুজ ক্রস কৌশলটি মাঝারি এবং দীর্ঘ লাইনে পজিশন হোল্ডিংয়ের জন্য উপযুক্ত, যা মূল লাইনের বড় প্রবণতাগুলির মধ্যে আরও স্থিতিশীল পারিশ্রমিক অর্জন করতে পারে।

ঝুঁকি বিশ্লেষণ

চতুর্ভুজ কৌশলগুলিও কিছু ঝুঁকি নিয়ে আসে, যা নিম্নলিখিত দিকগুলিতে কেন্দ্রীভূত হয়ঃ

- সূচকটি ভুল সংকেত দেওয়ার সম্ভাবনা এখনও রয়েছে

- কোন স্টপ লস স্টপ সেটিং নেই, একক ক্ষতি নিয়ন্ত্রণ করা যায় না

- এই প্রত্যাহারের সম্ভাবনা অনেক বেশি, যার জন্য যথেষ্ট মানসিক সহনশীলতা প্রয়োজন।

- ট্রেডিং ফ্রিকোয়েন্সি খুব বেশি বা খুব কম হতে পারে

- ভুল প্যারামিটার সেট করা কার্যকর ফলাফলকে প্রভাবিত করে

উপরন্তু, চতুর্ভুজ কৌশলটি প্যারামিটার এবং শর্তগুলির জন্য পূর্বনির্ধারিত, যা তার অভিযোজনযোগ্যতাকে সীমাবদ্ধ করে। যদি বাজার পরিস্থিতিতে উল্লেখযোগ্য পরিবর্তন হয় তবে কৌশলটির কার্যকারিতা হ্রাস পাবে।

অপ্টিমাইজেশান দিক

উপরোক্ত ঝুঁকি বিশ্লেষণের ভিত্তিতে, চতুর্ভুজ কৌশলটি নিম্নলিখিত দিকগুলি থেকে অপ্টিমাইজ করা যেতে পারেঃ

- একক ক্ষতি নিয়ন্ত্রণের জন্য ক্ষতিরোধক ফাংশন যুক্ত করুন

- ট্রেডিং ফ্রিকোয়েন্সি অপ্টিমাইজ করার জন্য প্যারামিটার প্যাকেজটি সামঞ্জস্য করুন

- অ্যালগরিদমিক বিচারককে ব্যবহার করে কৌশলগুলিকে আরও উপযুক্ত করে তোলা

- ভুল লেনদেন নিয়ন্ত্রণে আরও শর্তাদি আরোপ

এই অপ্টিমাইজেশানগুলি কৌশলগত সুবিধা বজায় রাখার সাথে সাথে লেনদেনের ঝুঁকি হ্রাস করে এবং পারিশ্রমিকের হার বাড়ায়।

সারসংক্ষেপ

সংক্ষেপে বলা যায়, চতুর্ভুজ ক্রস কৌশলটি ঝুঁকি নিয়ন্ত্রণের জন্য একাধিক সূচকের বিচারের সুবিধাগুলি ব্যবহার করে, উচ্চ সম্ভাব্যতা এবং উচ্চ নির্ভরযোগ্যতার মধ্য-দীর্ঘ ট্রেডিংয়ের সুযোগ অর্জনের লক্ষ্যে। এটি পর্যাপ্ত তহবিল এবং মানসিক বহনক্ষমতাযুক্ত বিনিয়োগকারীদের পক্ষে উপযুক্ত। স্টপ লস স্টপ এবং গতিশীল অপ্টিমাইজেশনের মতো উপকরণগুলি প্রবর্তন করে এই কৌশলটি আরও বাড়ানো যেতে পারে। এটি মাল্টি-ইনডিকেটর সমন্বিত ব্যবহারের ট্রেডিং ধারণার একটি আদর্শ উদাহরণ উপস্থাপন করে।

/*backtest

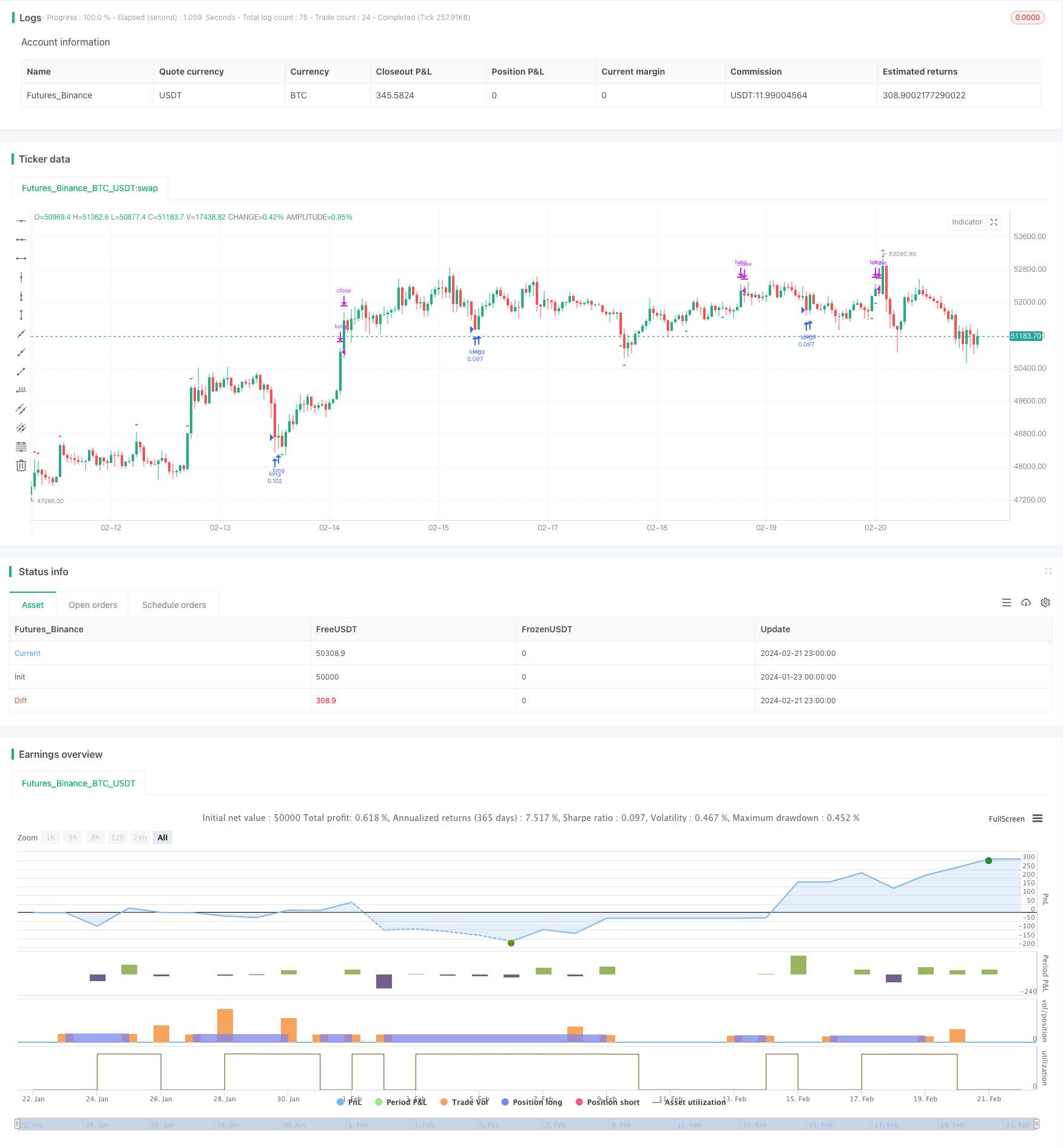

start: 2024-01-23 00:00:00

end: 2024-02-22 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © anonXmoous

//@version=5

strategy("Quadruple Cross Strategy", overlay=true, initial_capital=100000, currency="TRY", default_qty_type=strategy.percent_of_equity, default_qty_value=10, pyramiding=0, commission_type=strategy.commission.percent, commission_value=0.1)

// Verileri tanımla

price = close

ema200 = ta.ema(price, 200)

ema20 = ta.ema(price, 20)

vol= volume

rsi = ta.rsi(price, 14)

[macdLine, signalLine, histLine] = ta.macd(price, 12, 26, 9)

n = 20 // SMA periyodu

k = 2.5 // Standart sapma katsayısı

// Bollinger bandı parametrelerini tanımla

sma = ta.sma(price, n) // 20 günlük SMA

std = ta.stdev(price, n) // 20 günlük standart sapma

upperBB = sma + k * std // Bollinger bandının üst sınırı

lowerBB = sma - k * std // Bollinger bandının alt sınırı

// Alım sinyali koşullarını belirle

buyCondition1 = price > ema200 and (price - ema200) / ema200 <= 0.05 or price == ema200

buyCondition2 = price > price[1]

buyCondition3 = vol > vol[1] and vol[1] > vol[2]

buyCondition4 = rsi > 35 and rsi > rsi[1]

buyCondition5 = macdLine > signalLine and histLine > 0

buyCondition6 = price < ema20 and (price - ema20) / ema20 <= -0.14 // bağımsız al değiken 1

buyCondition7 = price < lowerBB // bağımsız al değiken 2- Bollinger bandının alt sınırına dokunduysa, alım sinyali

// Satım sinyali koşullarını belirle

sellCondition1 = price < ema200 and (price - ema200) / ema200 >= -0.03 or price == ema200

sellCondition2 = price < price[1]

sellCondition3 = vol > vol[1] and vol[1] > vol[2]

sellCondition4 = rsi < 65 and rsi < rsi[1]

sellCondition5 = macdLine < signalLine and histLine < 0

sellCondition6 = price > ema20 and (price - ema20) / ema20 >= 0.19 // bağımsız sat değiken 1

sellCondition7 = price > upperBB // bağımsız sat değiken 2- Bollinger bandının üst sınırına dokunduysa, satım sinyali

// Alım ve satım sinyallerini oluştur

buySignal = (buyCondition1 and buyCondition2 and buyCondition3 and buyCondition4 and buyCondition5) or buyCondition6 or buyCondition7

sellSignal = (sellCondition1 and sellCondition2 and sellCondition3 and sellCondition4 and sellCondition5) or sellCondition6 or sellCondition7

// Alım ve satım sinyallerini stratejiye ekle

if (buySignal)

strategy.entry("long", strategy.long, comment = "Buy")

if (sellSignal)

strategy.close("long", comment = "Sell")

// Alım ve satım sinyallerini grafik üzerinde göster

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.new(color.green, 0), size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.new(color.red, 0), size=size.small)