Estrategia de negociación cuantitativa de victoria impecable basada en indicadores de doble BB y RSI

El autor:¿ Qué pasa?, Fecha: 2024-01-29 10:33:43Las etiquetas:

Resumen general

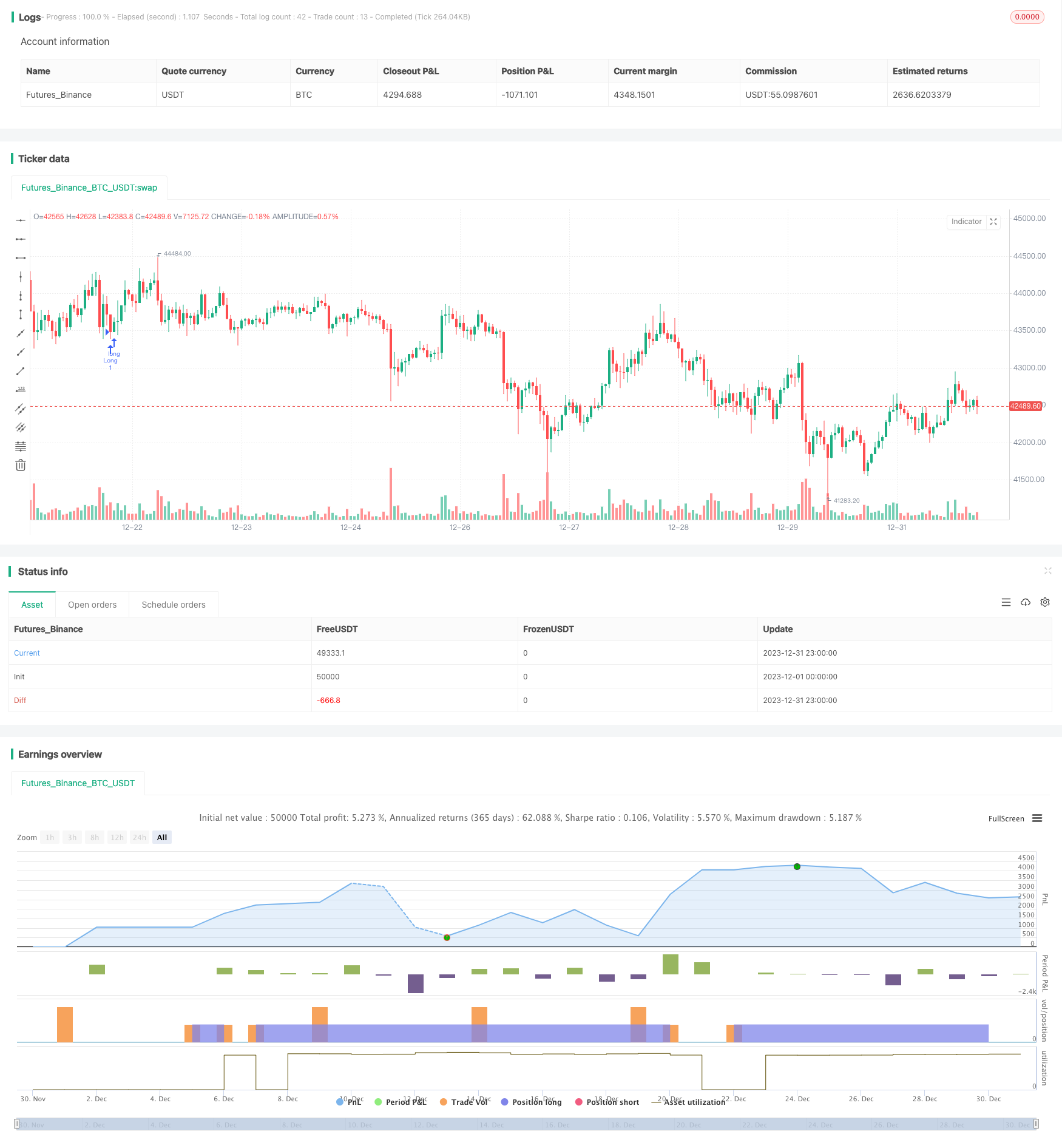

Esta estrategia es una estrategia de negociación cuantitativa basada en el indicador Bollinger Bands y el indicador Relative Strength Index (RSI). Esta estrategia utiliza métodos de aprendizaje automático para probar y optimizar parámetros durante casi 1 año de datos históricos utilizando el lenguaje Python, encontrando la combinación óptima de parámetros.

Principios de estrategia

Las señales comerciales de esta estrategia provienen del juicio combinado de dos bandas de Bollinger e indicadores RSI. Entre ellos, el indicador de bandas de Bollinger es el canal de volatilidad calculado en función de la desviación estándar del precio. Genera señales comerciales cuando el precio se acerca o toca el canal. El indicador RSI juzga la situación de sobrecompra y sobreventa del precio.

Específicamente, una señal de compra se genera cuando el precio de cierre está por debajo del rieles inferior de 1.0 desviaciones estándar y el RSI es mayor que 42 al mismo tiempo. Una señal de venta se genera cuando el precio de cierre está por encima del rieles superior de 1.0 desviaciones estándar y el RSI es mayor que 70 al mismo tiempo. Además, esta estrategia también establece dos conjuntos de parámetros BB y RSI, que se utilizan para las posiciones de cierre de entrada y stop loss respectivamente. Estos parámetros son valores óptimos obtenidos a través de extensa backtesting y aprendizaje automático.

Análisis de ventajas

La mayor ventaja de esta estrategia es la precisión de los parámetros. A través de los métodos de aprendizaje automático, cada parámetro se obtiene a través de pruebas de retroceso integrales para lograr la mejor relación Sharpe. Esto garantiza tanto la tasa de retorno de la estrategia como los riesgos de control. Además, la combinación de indicadores dobles también mejora la precisión y la tasa de ganancia de las señales.

Análisis de riesgos

El principal riesgo de esta estrategia proviene del establecimiento de puntos de stop loss. Si el punto de stop loss se establece demasiado grande, no controlará eficazmente las pérdidas. Además, si el punto de stop loss no calcula adecuadamente otros costos de negociación como comisiones y deslizamiento, también aumentará los riesgos. Para reducir los riesgos, se recomienda ajustar el parámetro de magnitud de stop loss para reducir la frecuencia de negociación, mientras se calcula una posición de stop loss razonable.

Direcciones de optimización

Por ejemplo, puede intentar cambiar los parámetros de longitud de las bandas de Bollinger, o ajustar los umbrales de sobrecompra y sobreventa del RSI. También puede intentar introducir otros indicadores para construir una combinación de múltiples indicadores. Esto puede aumentar el espacio de ganancia y la estabilidad de la estrategia.

Resumen de las actividades

Esta estrategia combina indicadores dobles de BB e indicadores de RSI, y obtiene parámetros óptimos a través de métodos de aprendizaje automático para lograr altos rendimientos y niveles de riesgo controlables. Tiene las ventajas de un juicio combinado de indicadores y optimización de parámetros. Con una mejora continua, esta estrategia tiene el potencial de convertirse en una excelente estrategia comercial cuantitativa.

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// @version=4

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Bunghole 2020

strategy(overlay=true, shorttitle="Flawless Victory Strategy" )

// Stoploss and Profits Inputs

v1 = input(true, title="Version 1 - Doesn't Use SL/TP")

v2 = input(false, title="Version 2 - Uses SL/TP")

stoploss_input = input(6.604, title='Stop Loss %', type=input.float, minval=0.01)/100

takeprofit_input = input(2.328, title='Take Profit %', type=input.float, minval=0.01)/100

stoploss_level = strategy.position_avg_price * (1 - stoploss_input)

takeprofit_level = strategy.position_avg_price * (1 + takeprofit_input)

//SL & TP Chart Plots

plot(v2 and stoploss_input and stoploss_level ? stoploss_level: na, color=color.red, style=plot.style_linebr, linewidth=2, title="Stoploss")

plot(v2 and takeprofit_input ? takeprofit_level: na, color=color.green, style=plot.style_linebr, linewidth=2, title="Profit")

// Bollinger Bands 1

length = 20

src1 = close

mult = 1.0

basis = sma(src1, length)

dev = mult * stdev(src1, length)

upper = basis + dev

lower = basis - dev

// Bollinger Bands 2

length2 = 17

src2 = close

mult2 = 1.0

basis2 = sma(src1, length2)

dev2 = mult2 * stdev(src2, length2)

upper2 = basis2 + dev2

lower2 = basis2 - dev2

// RSI

len = 14

src = close

up = rma(max(change(src), 0), len)

down = rma(-min(change(src), 0), len)

rsi = down == 0 ? 100 : up == 0 ? 0 : 100 - 100 / (1 + up / down)

// Strategy Parameters

RSILL= 42

RSIUL= 70

RSILL2= 42

RSIUL2= 76

rsiBuySignal = rsi > RSILL

rsiSellSignal = rsi > RSIUL

rsiBuySignal2 = rsi > RSILL2

rsiSellSignal2 = rsi > RSIUL2

BBBuySignal = src < lower

BBSellSignal = src > upper

BBBuySignal2 = src2 < lower2

BBSellSignal2 = src2 > upper2

// Strategy Long Signals

Buy = rsiBuySignal and BBBuySignal

Sell = rsiSellSignal and BBSellSignal

Buy2 = rsiBuySignal2 and BBBuySignal2

Sell2 = rsiSellSignal2 and BBSellSignal2

if v1 == true

strategy.entry("Long", strategy.long, when = Buy, alert_message = "v1 - Buy Signal!")

strategy.close("Long", when = Sell, alert_message = "v1 - Sell Signal!")

if v2 == true

strategy.entry("Long", strategy.long, when = Buy2, alert_message = "v2 - Buy Signal!")

strategy.close("Long", when = Sell2, alert_message = "v2 - Sell Signal!")

strategy.exit("Stoploss/TP", "Long", stop = stoploss_level, limit = takeprofit_level)

- Estrategia de negociación de la red de indicadores de IER

- Estrategia de negociación direccional con doble fondo

- Estrategia de scalping con confirmación de volumen y VWAP

- Las acciones de los bancos centrales de los Estados miembros que no cumplan los requisitos de la letra a) del artículo 4 del Reglamento (UE) n.o 575/2013 serán consideradas como activos de inversión.

- El impulso de la estrategia de la Cruz de Oro

- Estrategia de colisión de tres indicadores

- Estrategia de negociación de aprendizaje automático

- Estrategia de negociación cruzada de promedio móvil de punto de inflexión

- Estrategia de arbitraje transversal basada en múltiples indicadores

- La estrategia de ruptura de la banda de Bollinger es una estrategia de persecución de impulso a largo plazo.

- Estrategia de Stop Loss y Take Profit basada en el RSI

- Estrategia de ruptura del canal de media móvil

- Estrategia de pruebas de desglose de tiempo fijo

- Estrategia MACD multi-marcos de tiempo optimizada en tiempo y espacio

- Estrategia de negociación cuantitativa basada en el índice de rentabilidad de las acciones y en las IFM

- Estrategia de negociación compuesta de múltiples indicadores

- Estrategia de negociación a corto plazo de la EMA cruzada

- Tendencia de seguir una estrategia basada en la suspensión dinámica de pérdidas del cruce de dos EMA

- Estrategia de compra de la caja de Darvas

- La estrategia de impulso relativo