Estrategia de negociación de indicadores de riesgo de variación de tiempo

El autor:¿ Qué pasa?, Fecha: 2024-02-23 12:24:41Las etiquetas:

Resumen general

La Estrategia de Negociación de RSI Multi-Timeframe es una herramienta de negociación integral que utiliza el Índice de Fuerza Relativa (RSI) en tres marcos de tiempo diferentes: 15 minutos (M15), 1 hora (H1) y 4 horas (H4).

Estrategia lógica

La lógica central de esta estrategia es calcular el RSI en marcos de tiempo de 15 minutos (M15), 1 hora (H1) y 4 horas (H4) y comparar las lecturas del RSI en estos tres marcos de tiempo.

-

Una señal de compra se genera cuando el RSI de M15 es mayor que H1 y H1 es mayor que H4, con la condición de que el RSI de H4 sea superior a 30 para evitar condiciones de sobreventa.

-

Una señal de venta se produce cuando el RSI de H1 es menor que H4 y el RSI de M15 es menor que H1, con la condición de que el RSI de H4 esté por debajo de 70 para evitar condiciones de sobrecompra.

-

Sugiere cerrar las posiciones de compra cuando el RSI en M15 cruce por debajo del RSI en H1.

-

Se recomienda cerrar las posiciones de venta cuando el RSI de M15 cruce por encima del RSI de H1.

Ventajas

Esta estrategia tiene las siguientes ventajas en comparación con el RSI de marco de tiempo único:

-

El análisis de múltiples marcos de tiempo proporciona señales comerciales más confiables.

-

Visualizaciones intuitivas: la estrategia traza el RSI de cada marco de tiempo en colores distintos para una toma de decisiones más clara.

-

Mecanismo dinámico de entrada/salida: la estrategia genera automáticamente señales de compra y venta basadas en cambios en la configuración del RSI.

-

Los operadores pueden ajustar los períodos de RSI y los niveles de umbral en función de su estilo de negociación y tolerancia al riesgo.

Análisis de riesgos

La estrategia también conlleva algunos riesgos, principalmente:

-

El RSI puede generar señales falsas y puede producir cruces frecuentes en mercados variados.

-

El ruido de plazos más cortos puede amplificarse en juicios de plazos múltiples.

-

Las noticias económicas y los acontecimientos importantes aumentan la volatilidad del mercado, lo que afecta a la fiabilidad del indicador.

Para mitigar los riesgos, se recomiendan pruebas de retroceso completas, optimización de parámetros y herramientas adicionales de filtrado de señales.

Oportunidades de mejora

Hay margen para mejorar aún más esta estrategia:

-

Incorporar más marcos de tiempo para construir un sistema de negociación de RSI de múltiples capas, por ejemplo, añadiendo un análisis diario o semanal del RSI.

-

Prueba diferentes configuraciones de parámetros RSI para encontrar configuraciones óptimas.

-

Combinar con otros indicadores para la verificación de señales, por ejemplo, volumen, MACD, etc.

-

Añadir estrategias de stop loss para controlar eficazmente el importe de la pérdida de una sola operación.

Conclusión

La Estrategia Multi-Timeframe RSI genera señales comerciales más estables y eficientes al comparar configuraciones de RSI de período cruzado. En comparación con el RSI de período único, tiene ventajas como filtrado de ruido y visualizaciones intuitivas. Como una estrategia basada en indicadores técnicos, todavía conlleva algunos riesgos inherentes y necesitaría una optimización y ajuste adecuados para minimizar esos riesgos. En general, proporciona nuevas ideas para la aplicación de RSI y vale la pena una mayor investigación y uso por parte de los operadores cuantitativos.

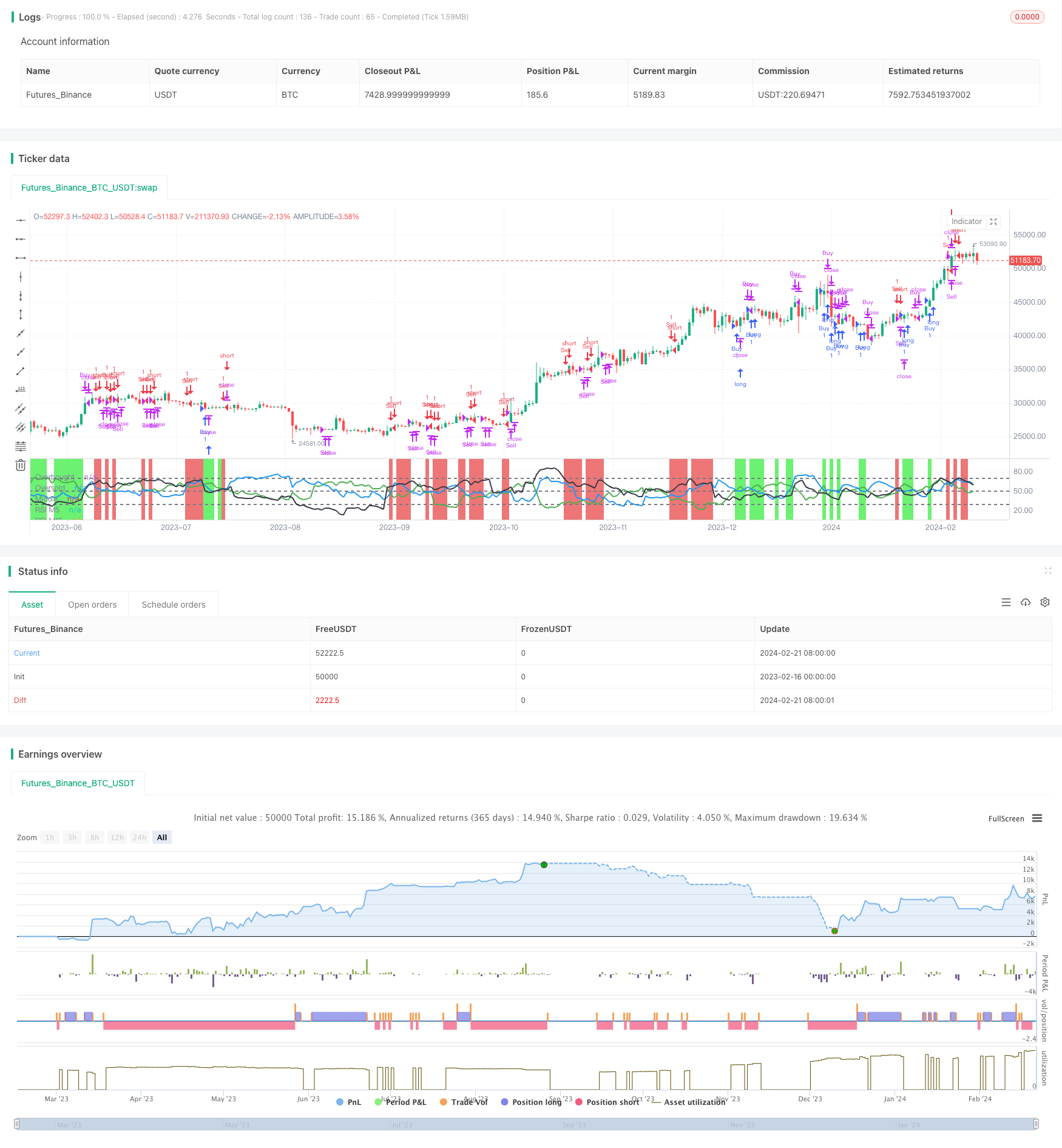

/*backtest

start: 2023-02-16 00:00:00

end: 2024-02-22 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Multi-Timeframe RSI Strategy", overlay=false)

// Lấy dữ liệu RSI từ các biểu đồ khác nhau

rsiM15 = request.security(syminfo.tickerid, "15", ta.rsi(close, 14))

rsiH1 = request.security(syminfo.tickerid, "60", ta.rsi(close, 14))

rsiH4 = request.security(syminfo.tickerid, "240", ta.rsi(close, 14))

// Vẽ đường RSI

plot(rsiM15, title="RSI M5", color=color.green, linewidth=2)

plot(rsiH1, title="RSI M15", color=color.blue, linewidth=2)

plot(rsiH4, title="RSI H1", color=color.black, linewidth=2)

// Điều kiện mua và bán

buyCondition = rsiM15 > rsiH1 and rsiH1 > rsiH4 and rsiH4 > 30

sellCondition = rsiH1 < rsiH4 and rsiM15 < rsiH1 and rsiH4 <70

// Điều kiện đóng lệnh

closeBuyCondition = rsiM15 < rsiH1

closeSellCondition = rsiM15 > rsiH1

// Vẽ đường Overbought và Oversold

hline(70, "Overbought", color=color.gray, linewidth=2)

hline(30, "Oversold", color=color.gray, linewidth=2)

hline(50, "Middle", color=color.gray, linewidth=2)

// Màu nền cho điều kiện mua và bán

bgcolor(buyCondition ? color.new(#0ce714, 40) : sellCondition ? color.new(#e21b1b, 40) : na)

// Đưa ra các quyết định mua hoặc bán

if (buyCondition)

strategy.entry("Buy", strategy.long)

if (sellCondition)

strategy.entry("Sell", strategy.short)

// Điều kiện đóng lệnh

if (closeBuyCondition)

strategy.close("Buy")

if (closeSellCondition)

strategy.close("Sell")

//@version=5

// Tạo các cảnh báo

alertcondition(buyCondition, title="Mua Signal", message="Mua Signal")

alertcondition(sellCondition, title="Bán Signal", message="Bán Signal")

- La estrategia de ruptura de impulso

- Estrategia de equilibrio del rango de velas Marubozu

- Estrategia de cruce cuádruple

- La estrategia de reversión de la banda de Bollinger RSI MACD Quant

- RSI Promedio móvil Estrategia de oscilación cruzada doble

- Estrategia de RR de cruce de la media móvil

- Estrategia de DCA con retraso en la obtención de beneficios

- SuperTrend Bollinger Bands Estrategia de negociación de media móvil doble

- Estrategia de negociación cruzada de promedio móvil

- Tendencia del sistema SMA siguiendo la estrategia

- Tendencia siguiendo una estrategia basada en el cruce de la media móvil

- Estrategia de línea larga de doble EMA Golden Cross

- Estrategia de canal de regresión dinámica

- Estrategia de ruptura de impulso inverso

- Estrategia de seguimiento de la tendencia de la media móvil dinámica triple

- La estrategia de cruce de la EMA para la ruptura del impulso

- Estrategia de seguimiento de tendencias dinámicas

- Impulso del MACD con estrategia MA

- Estrategia de negociación cruzada de la EMA

- Estrategia de negociación de criptomonedas simple basada en el RSI