रुझानों और उलटफेरों के लिए अनुकूली अस्थिरता ब्रेकआउट

अवलोकन

यह रणनीति पहले वॉल्यूम मूल्य सूचक वीएफआई और चलती औसत के संयोजन के साथ रुझान का निर्माण करती है, और फिर ब्रुनेई बैंड सूचक के साथ उलट घटनाओं का निर्माण करती है, जिससे रुझान व्यापार और आघात व्यापार का जैविक संयोजन होता है।

रणनीति सिद्धांत

इस रणनीति में मुख्य रूप से निम्नलिखित घटक शामिल हैंः

वीएफआई सूचक प्रवृत्ति का आकलन करता है। मूल्य प्रवृत्ति का आकलन करने के लिए विशिष्ट मूल्य परिवर्तन दर और लेन-देन की मात्रा में परिवर्तन के साथ, उचित मूल्य मिलान प्राप्त करें।

ईएमए विचलन सूचकांक प्रवृत्ति का आकलन करता है। मध्य-लंबी रेखा प्रवृत्ति की दिशा का आकलन करने के लिए 20 दिन की रेखा और 50 दिन की रेखा के विचलन अनुपात की गणना करता है।

ब्रिन बैंड सूचकांक निर्णय उलटा. ब्रिन बैंड का मध्य ट्रैक 20 दिन की सरल चलती औसत है, और बैंडविड्थ मध्य ट्रैक का 1.5 गुना मानक अंतर है। जब कीमत ऊपर और नीचे की पटरी को तोड़ती है तो व्यापार संकेत जारी किया जाता है।

वीएफआई सूचक की व्यापकता में बदलाव की संभावना है। जब वीएफआई मूल्य ऊपरी और निचले सीमाओं के करीब होता है, तो यह माना जाता है कि प्रवृत्ति में बदलाव की अधिक संभावना है।

ट्रेडिंग समय अवधि की शर्तों को पूरा करने के लिए, जब कीमत ब्रोकर बैंड को पार करती है और वीएफआई, ईएमए अंतर संकेतक सह-उम्मीदवार हैं, तो अधिक करें; जब कीमत ब्रोकर बैंड को पार करती है, या वीएफआई एक निश्चित स्तर तक पहुंचती है, तो ब्लीच करें।

रणनीतिक लाभ

वीएफआई सूचकांक की शुरूआत ने मूल्य-मात्रा के संबंध को अधिक उचित बनाया है, जिससे कीमतों के अंधाधुंध पालन से बचा जा सकता है।

ईएमए और वीएफआई के बीच अंतर के निर्णय से प्रवृत्ति निर्णय अधिक स्थिर और विश्वसनीय हो जाता है।

ब्रिन बैंड और वीएफआई सूचकांक के उलट निर्णय के संयोजन से रणनीति बाजार के द्वि-दिशात्मक उतार-चढ़ाव के लिए अधिक उपयुक्त है।

रणनीतिक जोखिम

मूल्य सूचकांक पूरी तरह से झूठी दरारों के जोखिम से बच नहीं सकते हैं।

ईएमए के अंतर में कुछ देरी है, जिससे यह समय पर प्रतिक्रिया करने में असमर्थ है।

ब्रिन बैंड पैरामीटर को गलत तरीके से सेट करने से ट्रेडों की आवृत्ति या कैप्चर किए गए बाजार का जोखिम हो सकता है।

जोखिम के लिए समाधानः

इस प्रकार, एक एकल सूचकांक पर निर्भरता से बचने के लिए, अधिक सूचकांकों के साथ प्रवृत्तियों का आकलन करें।

ईएमए पैरामीटर बहुत बड़ा या बहुत छोटा नहीं होना चाहिए, पैरामीटर को उचित रूप से समायोजित करें।

विभिन्न बाजार स्थितियों में रणनीति के लिए बुरिन बैंड पैरामीटर परिवर्तन के प्रभाव का परीक्षण करना।

रणनीति अनुकूलन दिशा

VFI पैरामीटर को और अधिक संवेदनशील बनाने के लिए अनुकूलित करना जारी रखें।

मूल्य चैनल या Envelopes सूचकांक के आधार पर ब्रेकआउट निर्णय जोड़ें।

ओबीवी, पीवीटी, आदि जैसे अधिक मात्रा-मूल्य संकेतकों की शुरूआत का परीक्षण करें।

मशीन लर्निंग और एआई तकनीक को शामिल करना, पैरामीटर के गतिशील अनुकूलन को प्राप्त करना।

संक्षेप

इस रणनीति में प्रवृत्ति निर्णय और उलट निर्णय को ध्यान में रखा गया है, वीएफआई, ईएमए अंतर और ब्रिन बैंड संकेतकों का उपयोग किया गया है, जिससे बाजार में द्वि-दिशात्मक उतार-चढ़ाव पर कब्जा किया जा सकता है। अगला कदम पैरामीटर सेटिंग को अनुकूलित करना जारी रखेगा, निर्णय के आधार को समृद्ध करेगा, आवेदन के दायरे का विस्तार करेगा, और रणनीति की स्थिर लाभप्रदता में सुधार करेगा।

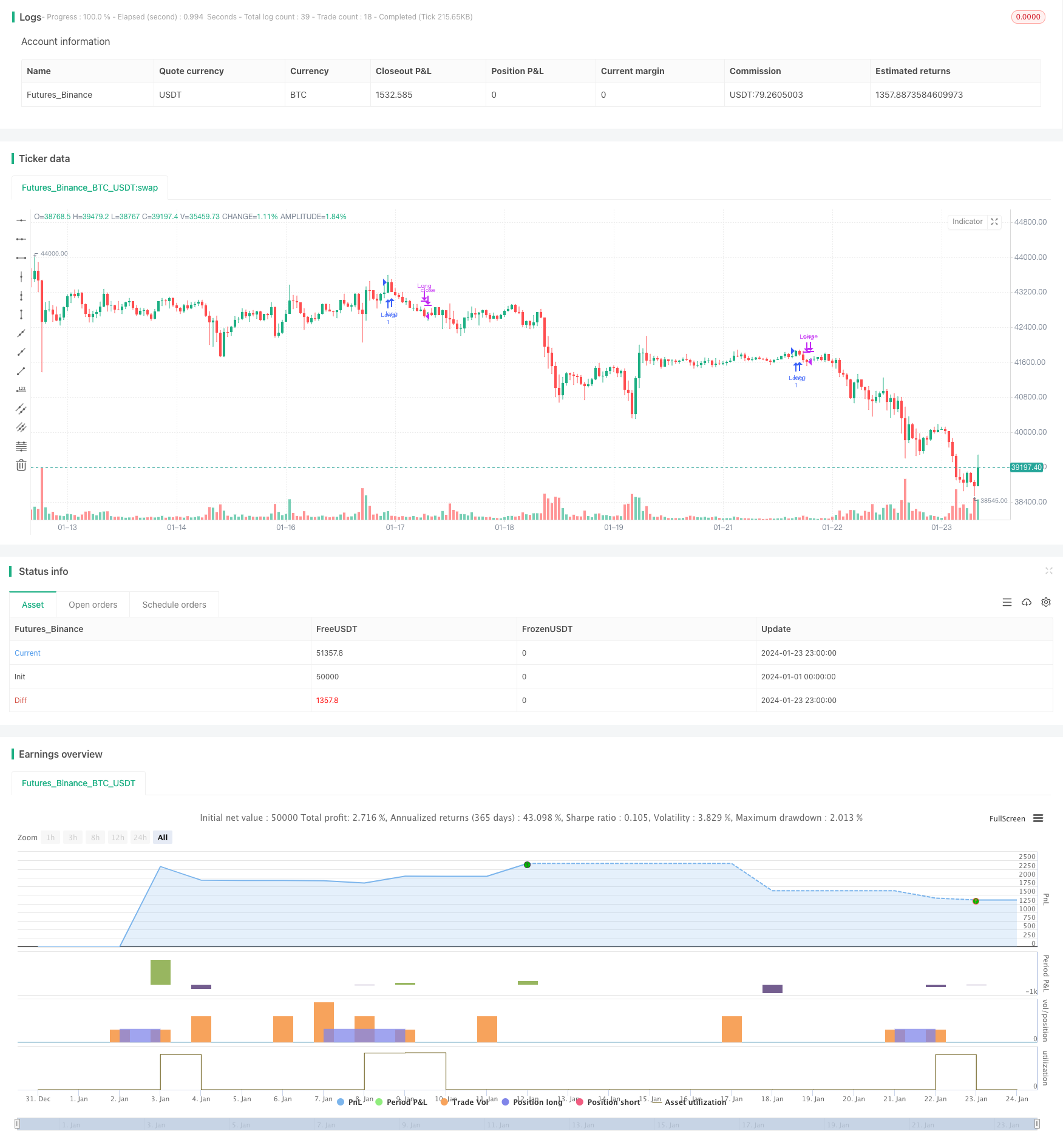

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-24 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © beststockalert

//@version=4

strategy(title="Super Bollinger Band Breakout", shorttitle = "Super BB-BO", overlay=true)

source = close

length = input(130, title="VFI length")

coef = input(0.2)

vcoef = input(2.5, title="Max. vol. cutoff")

signalLength=input(5)

// session

pre = input( type=input.session, defval="0400-0935")

trade_session = input( type=input.session, defval="0945-1700")

use_trade_session = true

isinsession = use_trade_session ? not na(time('1', trade_session)) : true

is_newbar(sess) =>

t = time("D", sess)

not na(t) and (na(t[1]) or t > t[1])

is_session(sess) =>

not na(time(timeframe.period, sess))

preNew = is_newbar(pre)

preSession = is_session(pre)

float preLow = na

preLow := preSession ? preNew ? low : min(preLow[1], low) : preLow[1]

float preHigh = na

preHigh := preSession ? preNew ? high : max(preHigh[1], high) : preHigh[1]

// vfi 9lazybear

ma(x,y) => 0 ? sma(x,y) : x

typical=hlc3

inter = log( typical ) - log( typical[1] )

vinter = stdev(inter, 30 )

cutoff = coef * vinter * close

vave = sma( volume, length )[1]

vmax = vave * vcoef

vc = iff(volume < vmax, volume, vmax) //min( volume, vmax )

mf = typical - typical[1]

vcp = iff( mf > cutoff, vc, iff ( mf < -cutoff, -vc, 0 ) )

vfi = ma(sum( vcp , length )/vave, 3)

vfima=ema( vfi, signalLength )

//ema diff

ema20 = ema(close,20)

ema50 = ema(close,50)

diff = (ema20-ema50)*100/ema20

ediff = ema(diff,20)

//

basis = sma(source, 20)

dev = 1.5 * stdev(source, 20)

upper = basis + dev

lower = basis - dev

ema9 = ema(source, 9)

if ( ((crossover(source, upper) and diff>ediff and diff>0) or (close>upper and (vfi >0 or vfima>0 or ediff>0.05) and (vfi<14 or vfima<14)) ))

strategy.entry("Long", strategy.long)

if (crossunder(source, lower) or vfi>19 or vfima>19 or diff<(ediff+0.01) )

strategy.close("Long")