डबल मूविंग एवरेज विनाश और दबाव स्तर सफलता की क्रॉसओवर रणनीति

अवलोकन

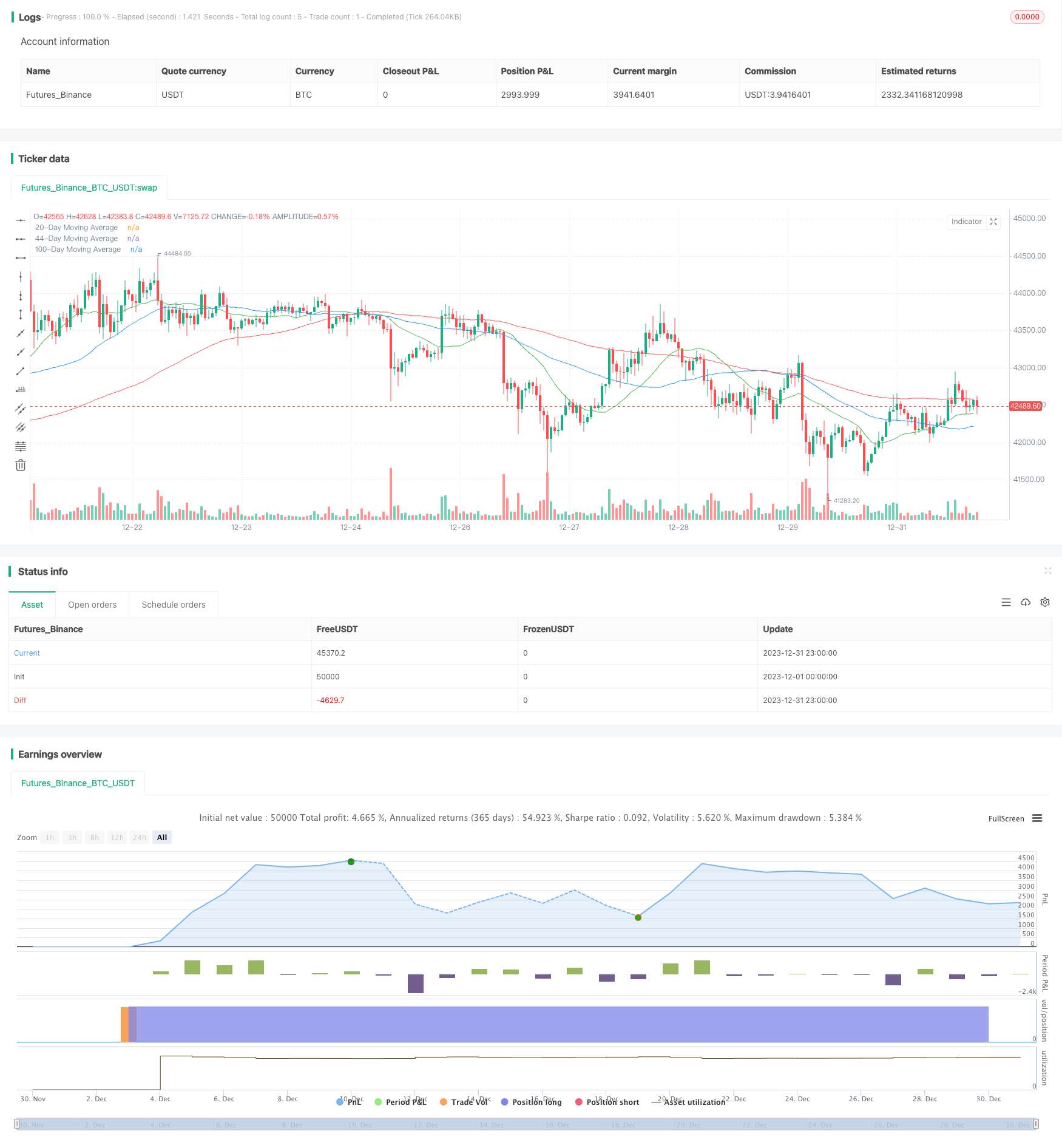

इस रणनीति का उपयोग दोहरी चलती औसत क्रॉसिंग तकनीक और दबाव बिंदु तोड़ने की तकनीक का संयोजन है, खरीदने के संकेत और बेचने के संकेत सेट करें, स्वचालित व्यापार को लागू करें। जब अल्पकालिक औसत नीचे से ऊपर की ओर मध्यवर्ती औसत को तोड़ता है, और शेयर की कीमत दबाव बिंदु को तोड़ती है, तो एक खरीद संकेत उत्पन्न होता है; जब शेयर की कीमत 15% बढ़ जाती है, तो एक स्टॉप सेट करें, और 3% गिरने पर एक स्टॉप सेट करें। यह रणनीति बाजार की प्रवृत्ति को स्वचालित रूप से पहचान सकती है, तकनीकी संकेतक संकेत होने पर स्वचालित रूप से प्रवेश कर सकती है, और स्टॉप को रोककर नुकसान के जोखिम को नियंत्रित कर सकती है, जो अधिक परिपक्व मात्रात्मक व्यापार रणनीति है।

रणनीति सिद्धांत

यह रणनीति मुख्य रूप से निम्नलिखित तकनीकी संकेतकों और शर्तों के आधार पर व्यापारिक संकेत उत्पन्न करती हैः

द्विवार्षिक क्रॉसिंग टेक्नोलॉजीः 20 और 44 दिन की सरल चलती औसत की गणना करें, जब 20 दिन की औसत रेखा 44 दिन की औसत रेखा को पार करती है, तो यह निर्धारित करें कि बाजार एक उछाल में है, एक खरीद संकेत उत्पन्न करें।

दबाव की स्थिति को तोड़ने की तकनीक: चार्ट में दिखाया गया है कि शेयरों की कीमतें कई बार पहुंच गई हैं, लेकिन टूटने में विफल रही हैं। इसे दबाव की स्थिति कहा जाता है। जब शेयरों की कीमतें दबाव की स्थिति को सफलतापूर्वक तोड़ती हैं, तो यह संकेत देती है कि कीमतें एक नए उछाल के चरण में प्रवेश कर रही हैं। इस रणनीति के अनुसार, 0.7% की सीमा को तोड़ने के लिए, जो कि पिछले ट्रेडिंग दिन की उच्चतम कीमत है, को दबाव की स्थिति माना जा सकता है।

ओवरबॉय ओवरसोल सूचक आरएसआईः एक अपेक्षाकृत मजबूत सूचकांक, यह निर्धारित करने के लिए कि क्या बाजार ओवरबॉय या ओवरसोल है। इस रणनीति में 14 दिन का आरएसआई 50 से अधिक होने पर ओवरबॉय सिग्नल के रूप में सेट किया गया है।

लेन-देन का विश्लेषणः लेन-देन की मात्रा पिछले 10 दिनों के औसत से अधिक है, जो बाजार में अधिक मजबूत खरीद या बिक्री की स्थिति का संकेत देती है।

खरीद संकेतः यदि शॉर्ट-टर्म एवरेज लाइन में मध्य-अवधि एवरेज लाइन है और शेयर की कीमत दबाव के स्तर को तोड़ती है, तो बाजार ओवरबॉय स्थिति में है, और पिछले 10 दिनों के औसत से अधिक लेनदेन की मात्रा है, तो खरीद संकेत उत्पन्न होता है।

बेचने का संकेतः स्टॉप स्टॉप स्टॉप स्टैंडर्ड सेट करें, यदि शेयर की कीमत खरीद मूल्य से 15% अधिक है तो स्टॉप; यदि यह 3% कम है तो स्टॉप।

यह रणनीति बाजार की संरचना का आकलन करने के लिए कई तकनीकी संकेतकों का समग्र उपयोग करती है और जब एक प्रवृत्ति दिखाई देती है तो स्वचालित रूप से एक व्यापारिक संकेत उत्पन्न करती है। यह एक अधिक परिपक्व और पूर्ण मात्रात्मक व्यापारिक रणनीति है।

रणनीतिक लाभ

बाजार की संरचना का आकलन करने के लिए समानांतर तकनीक का उपयोग करना, बाजार के रुझानों को स्थिर रूप से पकड़ना;

संचयी लेन-देन विश्लेषण के साथ, लेन-देन के साथ मेल न खाने वाले झूठे ब्रेकआउट में पदों को खोलने से बचें;

स्टॉप-स्टॉप-लॉस-आउट सिस्टम की स्थापना, जो एक ही लेनदेन के जोखिम-लाभ अनुपात को अच्छी तरह से नियंत्रित कर सकता है, जिससे नुकसान का विस्तार नहीं हो सकता है;

कुल मिलाकर, यह रणनीति बाजार संरचना के बारे में एक सटीक निर्णय है, व्यापार के नियम सख्त हैं, और जोखिम नियंत्रित है, जो एक अच्छी तरह से काम करने वाली एक मात्रात्मक रणनीति है।

रणनीतिक जोखिम

द्विआधारी लेन-देन प्रणाली पैरामीटर सेटिंग के प्रति संवेदनशील है और विभिन्न समय अवधि के लिए पैरामीटर को समायोजित करने की आवश्यकता होती है;

एक रणनीति जो केवल रुझानों को ट्रैक करती है और आकस्मिक घटनाओं पर प्रतिक्रिया करने में असमर्थ है, जैसे कि बड़े लाभ या हानि की खबर के सामने स्टॉपलॉस;

हालांकि स्टॉप लॉस सेट किया गया है, लेकिन अधिक ट्रेडों के साथ स्टॉप लॉस भी अपरिहार्य रूप से अधिक होता है, जो लाभ स्तर के असमानता का जोखिम है।

लंबे समय में, तकनीकी संकेतकों के संकेतों का समय अक्सर बाजार के पलटने के लिए सबसे अच्छा बिंदु से आगे निकल जाता है।

रणनीति अनुकूलन दिशा

पैरामीटर अनुकूलन विधि का उपयोग करके सबसे अच्छा द्वि-समान-रेखा पैरामीटर संयोजन खोजने के लिए, स्टॉप-स्टॉप हानि स्तर का अनुकूलन करने के लिए;

अन्य सूचकांकों को जोड़ने के लिए, जैसे कि बुरीन बैंड का पता लगाना, MACD का पता लगाना, ओवरबॉय ओवरसोल आदि, सिग्नल के समय को बढ़ाने के लिए;

मूलभूत या समाचार-आधारित निर्णयों को बढ़ाएं ताकि महत्वपूर्ण नकारात्मक समाचारों से नुकसान न हो;

एकल जोखिम को नियंत्रित करने के लिए धन प्रबंधन रणनीतियों को अनुकूलित करें, जैसे कि निश्चित मात्रा का व्यापार, निश्चित धन अनुपात का व्यापार आदि।

संक्षेप

इस रणनीति के समग्र कामकाज सुचारू है, निर्णय सटीक और व्यापार के नियम सख्त, जोखिम नियंत्रण में है, बेहतर प्रभाव के लिए मात्रात्मक रणनीति में से एक है. लेकिन तकनीकी पक्ष व्यापार रणनीति बाजार संरचना के निर्णय के लिए अभी भी सीमित है, अनुकूलन अंतरिक्ष में अन्य संकेतक निर्णय और मौलिक खबर पहलू के समग्र विचार को जोड़ने में है, इसके अलावा आगे के अनुकूलन स्टॉप-लॉस सेटिंग और धन प्रबंधन रणनीति पर ध्यान केंद्रित है. कुल मिलाकर, इस रणनीति के रूप में तकनीकी संकेतक रणनीति उच्च स्तर तक पहुंच गई है, लेकिन अगले कदम अभी भी मौलिक संदेशों की ओर ड्राइव करने के लिए पूरे बाजार चक्र रणनीति की दिशा में अनुकूलन जारी रखने की आवश्यकता है.

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Advanced Strategy with Conditional Stop Loss", overlay=true)

// Parameters

ma_length_20 = 20

ma_length_44 = 44

ma_length_100 = 100

rsi_length = 14

volume_length = 10

profit_target = 1.15 // 15% above the buy price

stop_loss_target = 0.97 // 3% below the buy price

wait_candles = 10 // Number of candles to wait after selling, unless MA cross condition met

// Indicators

moving_average_20 = ta.sma(close, ma_length_20)

moving_average_44 = ta.sma(close, ma_length_44)

moving_average_100 = ta.sma(close, ma_length_100)

rsi = ta.rsi(close, rsi_length)

volumeAvg = ta.sma(volume, volume_length)

// Variables to manage the wait period after a sell

var int last_sell_candle = 0

// Update last sell candle

if (strategy.position_size[1] > 0 and strategy.position_size == 0)

last_sell_candle := bar_index

// Trend identification

uptrend = close > moving_average_20

above_ma20_by_1_percent = close > moving_average_20 * 1.01

ma_cross = ta.crossover(moving_average_20, moving_average_44) or ta.crossunder(moving_average_20, moving_average_44)

close_near_high = (close >= high * 0.993) and (close <= high)

// Buy condition (only in uptrend, above 1% from 20-day MA, and respecting new filter)

can_buy_after_cross = ma_cross and close > high[1]

can_buy_after_wait = (bar_index - last_sell_candle) > wait_candles

buy_condition = (can_buy_after_cross or can_buy_after_wait) and uptrend and above_ma20_by_1_percent and close > moving_average_44 and close > moving_average_100 and close > high[1] and rsi > 50 and volume > volumeAvg and not close_near_high

// Entry

if (buy_condition and strategy.position_size == 0)

strategy.entry("Buy", strategy.long)

// Exit conditions

if (strategy.position_size > 0)

// Profit target

profit_level = strategy.position_avg_price * profit_target

strategy.exit("Take Profit", "Buy", limit=profit_level)

// Dynamic Stop Loss - Check on every bar if the price has dropped 3% below the buy price

stop_loss_level = strategy.position_avg_price * stop_loss_target

if (low < stop_loss_level)

strategy.close("Buy", comment="Stop Loss")

// Plotting

plot(moving_average_20, color=color.green, title="20-Day Moving Average")

plot(moving_average_44, color=color.blue, title="44-Day Moving Average")

plot(moving_average_100, color=color.red, title="100-Day Moving Average")