Breakout Bollinger Bands Strategi Perdagangan Osilasi

Penulis:ChaoZhang, Tanggal: 2024-02-21 14:39:14Tag:

Gambaran umum

Breakout Bollinger Bands Oscillation Trading Strategy adalah strategi perdagangan untuk saat pasar berada dalam keadaan berosilasi. Strategi ini menggunakan indikator Bollinger Bands untuk menilai kondisi berosilasi pasar dan mengirimkan sinyal perdagangan ketika harga menyentuh rel atas atau bawah Bollinger Bands.

Logika Strategi

Strategi ini terutama diimplementasikan berdasarkan indikator Bollinger Bands. Bollinger Bands terdiri dari rel tengah, rel atas dan rel bawah. Ketika harga mendekati rel atas atau bawah, itu mewakili terlalu optimis atau terlalu pesimis di pasar, yang berarti kemungkinan pembalikan yang relatif tinggi.

Secara khusus, strategi ini pertama-tama menggunakan indikator DMI untuk menentukan apakah pasar berada dalam keadaan berosilasi. Ketika perbedaan antara +DMI dan -DMI kurang dari 20, pasar dianggap bergerak ke samping. Dalam kondisi ini, pergi panjang ketika harga pecah di atas rel bawah, dan pergi pendek ketika harga pecah di bawah rel atas. Titik stop loss ditetapkan di dekat rel berlawanan.

Keuntungan

Dibandingkan dengan strategi trend following, strategi ini lebih cocok untuk lingkungan pasar range bound dan tidak akan kehilangan uang mengejar tren. Dibandingkan dengan strategi perdagangan osilasi tradisional, strategi ini dapat lebih akurat menilai situasi overbought dan oversold di pasar dengan menggunakan indikator Bollinger Bands, sehingga meningkatkan probabilitas memasuki pasar.

Risiko

Strategi ini terutama bergantung pada Bollinger Bands untuk menentukan osilasi pasar dan kondisi overbought/oversold. Ketika Bollinger Bands menyimpang atau berkontraksi secara abnormal, hal itu dapat menyebabkan sinyal yang salah. Selain itu, titik stop loss dekat, sehingga satu stop loss bisa relatif besar.

Optimalisasi

Kami dapat mempertimbangkan menggabungkan indikator lain untuk menyaring sinyal masuk, seperti RSI dan osilator lainnya, untuk meningkatkan akurasi masuk. Selain itu, mengoptimalkan strategi stop loss juga sangat penting untuk menghindari satu stop loss besar. Kami juga dapat memilih varietas perdagangan yang lebih cocok untuk strategi ini, seperti koin dengan kapitalisasi pasar rendah.

Kesimpulan

Secara umum, strategi ini cocok untuk pasar osilasi dan dapat digunakan ketika strategi tren gagal. Tapi masih ada ruang untuk meningkatkan efektivitasnya dengan menilai keadaan pasar dengan indikator. Kita dapat lebih meningkatkan strategi ini dengan metode seperti kombinasi multi-indikator, manajemen uang, dll untuk membuatnya lebih stabil dan menguntungkan.

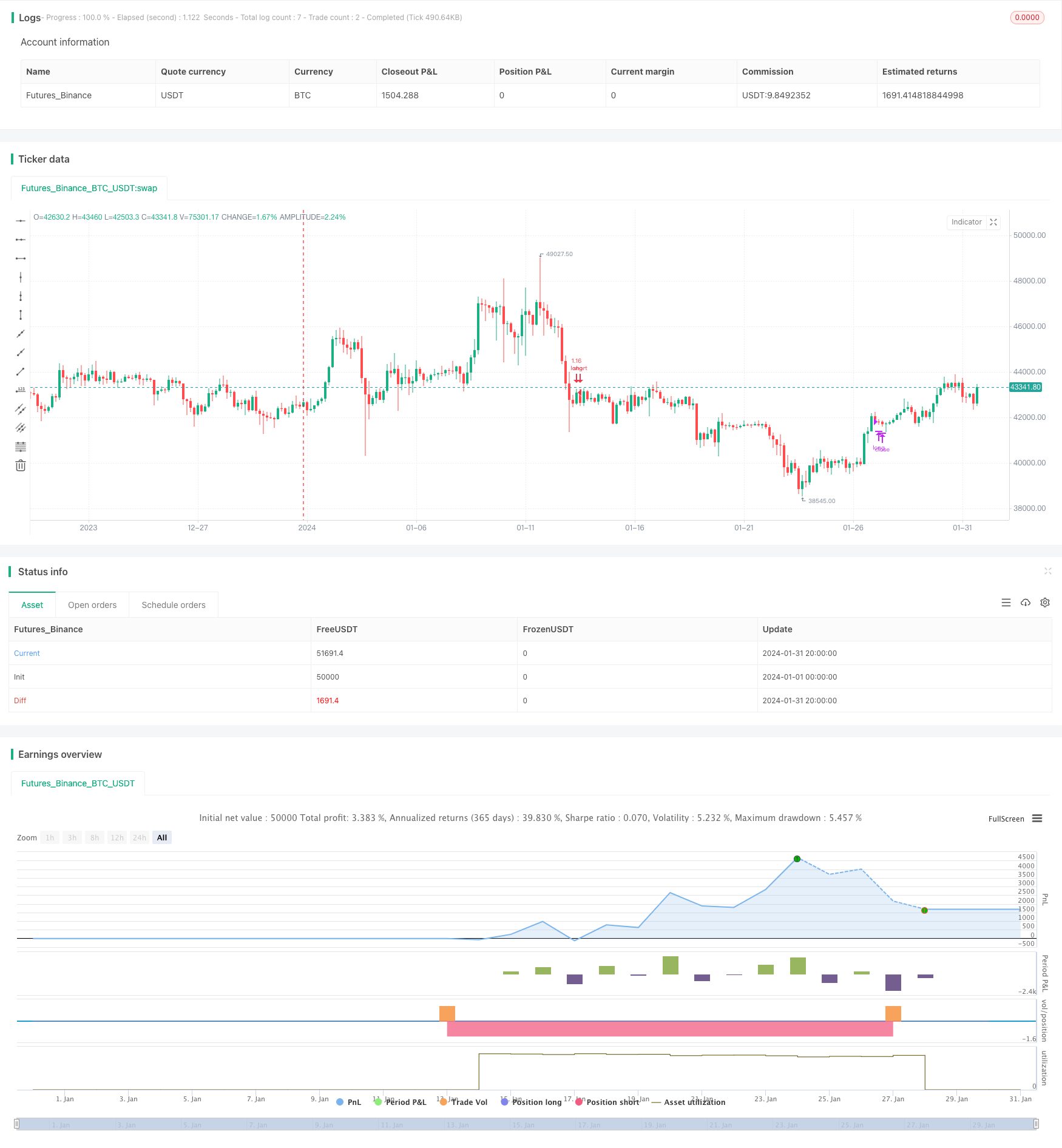

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(shorttitle='Sideways Strategy DMI + Bollinger Bands',title='Sideways Strategy DMI + Bollinger Bands (by Coinrule)', overlay=true, initial_capital = 100, process_orders_on_close=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, commission_type=strategy.commission.percent, commission_value=0.1)

// Works on ETHUSD 3h, 1h, 2h, 4h

//Backtest dates

fromMonth = input(defval = 1, title = "From Month", type = input.integer, minval = 1, maxval = 12)

fromDay = input(defval = 1, title = "From Day", type = input.integer, minval = 1, maxval = 31)

fromYear = input(defval = 2021, title = "From Year", type = input.integer, minval = 1970)

thruMonth = input(defval = 12, title = "Thru Month", type = input.integer, minval = 1, maxval = 12)

thruDay = input(defval = 31, title = "Thru Day", type = input.integer, minval = 1, maxval = 31)

thruYear = input(defval = 2022, title = "Thru Year", type = input.integer, minval = 1970)

showDate = input(defval = true, title = "Show Date Range", type = input.bool)

start = timestamp(fromYear, fromMonth, fromDay, 00, 00) // backtest start window

finish = timestamp(thruYear, thruMonth, thruDay, 23, 59) // backtest finish window

window() => true

[pos_dm, neg_dm, adx] = dmi(14, 14)

lengthBB = input(20, minval=1)

src = input(close, title="Source")

mult = input(2.0, minval=0.001, maxval=50, title="StdDev")

basis = sma(src, lengthBB)

dev = mult * stdev(src, lengthBB)

upper = basis + dev

lower = basis - dev

offset = input(0, "Offset", type = input.integer, minval = -500, maxval = 500)

sideways = (abs(pos_dm - neg_dm) < 20)

//Stop_loss= ((input (3))/100)

//Take_profit= ((input (2))/100)

//longStopPrice = strategy.position_avg_price * (1 - Stop_loss)

//longTakeProfit = strategy.position_avg_price * (1 + Take_profit)

//closeLong = close < longStopPrice or close > longTakeProfit or StopRSI

//Entry

strategy.entry(id="long", long = true, when = sideways and (crossover(close, lower)) and window())

//Exit

strategy.close("long", when = (crossunder(close, upper)))

- Multi Timeframe RSI dan Strategi Stochastics

- Strategi perdagangan rata-rata bergerak crossover Sakkoulas yang ditingkatkan

- Strategi Crossover Rata-rata Bergerak Sederhana

- Donchian Adaptive Moving Average Trading System (Sistem Perdagangan Rata-rata Gerak Adaptif Donchian)

- Strategi Pembalikan Tren Tertimbang Volume

- Strategi Trading Berdasarkan Kombinasi EMA Breakthrough dan K-line Pattern Multiple Time Frame

- Tren Mengikuti Strategi dengan Stop Loss dan Take Profit

- Strategi Kuantum Posisi Dimensi Dinamis

- Strategi Beli Berdasarkan Penembusan Harga Dekat

- Strategi Rata-rata Bergerak Ganda

- Strategi Keseimbangan Psikologi Perdagangan

- Strategi perdagangan kuantitatif berdasarkan crossover rata-rata bergerak ganda

- Strategi terbaik ATR Stop Multiple

- Bollinger Crossing Death Strategi Emas

- Strategi Trading Reversal dengan Bollinger Bands, RSI, ADX dan ATR

- DEMA Crossover Trend Mengikuti Strategi

- Strategi pengaturan pembalikan ekstrim

- Trend berdasarkan indikator OBV dan CCI Mengikuti strategi

- Sistem Perdagangan Breakout

- Strategi Breakout Bollinger Bands Multi-Timeframe yang Menggabungkan RSI