DEMAのクロスオーバートレンド 戦略をフォロー

作者: リン・ハーンチャオチャン,日付: 2024-02-21 14:10:51タグ:

概要

この戦略は,二重指数移動平均 (DEMA) を取引信号としてクロスオーバーに基づいており,自動的なストップ損失と利益の設定によるトレンドフォローアプローチを採用している.この戦略の利点は明確な取引信号,柔軟なストップ損失/利益の構成,効果的なリスク管理である.

戦略の論理

-

速DEMAライン (8日),遅DEMAライン (24日) と補助DEMAライン (設定可能) を計算する.

-

スローラインの上を高速線が横切って 金色のクロス信号が発生すると,ロングになります. スローライン下を高速線が横切って死線信号が発生すると,ショートになります.

-

シグナルフィルターを追加して,シグナルが起動する時のみ,補助線の現在の値が前日よりも高く,誤ったブレイクを避ける.

-

ストップ・ロスのメカニズムに従ってトレンドを採用し,ストップ・ロスの線は価格変動に基づいて調整され,部分的な利益を固定します.

-

同時に,取引ごとに最大損失と利益を制限するために固定パーセントのストップ損失と利益を取ります.

利点

-

明確な取引シグナルがあり 入口と出口のタイミングを 簡単に判断できます

-

ダブルDEMAアルゴリズムは よりスムーズで オーバーフィッティングを避け より信頼できる信号です

-

補助線フィルターは信号の精度を向上させ,偽信号を減らす.

-

部分利益におけるストップロスのロックに続く傾向で,リスクを効果的に制御する.

-

固定パーセントのストップ・ロスト/テイク・プロフィートで,取引毎の最大損失を制限し,リスク・トレランスを超えることを避けます.

リスク

-

取引が頻繁に起こり リスクが高まり 損失が生じます

-

価格変動が極端な場合は,過剰に大きな固定ストップ損失パーセントが望ましくない大きなストップ損失を引き起こす可能性があります.

-

DEMAのクロスオーバー信号の遅延と 峰期での長いエントリーが 急速に動いている市場での損失リスクを高める可能性があります

-

ライブ取引では 滑り込みが収益性に影響し パラメータ調整が必要になります

強化

-

DEMAパラメータは,異なる市場条件に最適化できます.

-

固定ストップロスの拡大を考慮し,スリップコストを考慮してください.

-

信号の質を改善するためにMACDのような他の指標を追加することができます.

-

論理を良くするために ストップ・ロスのステップ値を追跡します

結論

この戦略は,DEMAのトレンド検出能力を活用し,トレンドフォローリスク管理方法論と組み合わせます.これはトレンドディレクション戦略システムの非常に典型的な例です.一般的に,これは明確な信号,合理的なストップ損失/利益取り構成,制御可能なリスクを持つ戦略です.スリップコストに最適化され,ライブ取引の追加指標を加えると,良い投資収益を達成することができます.

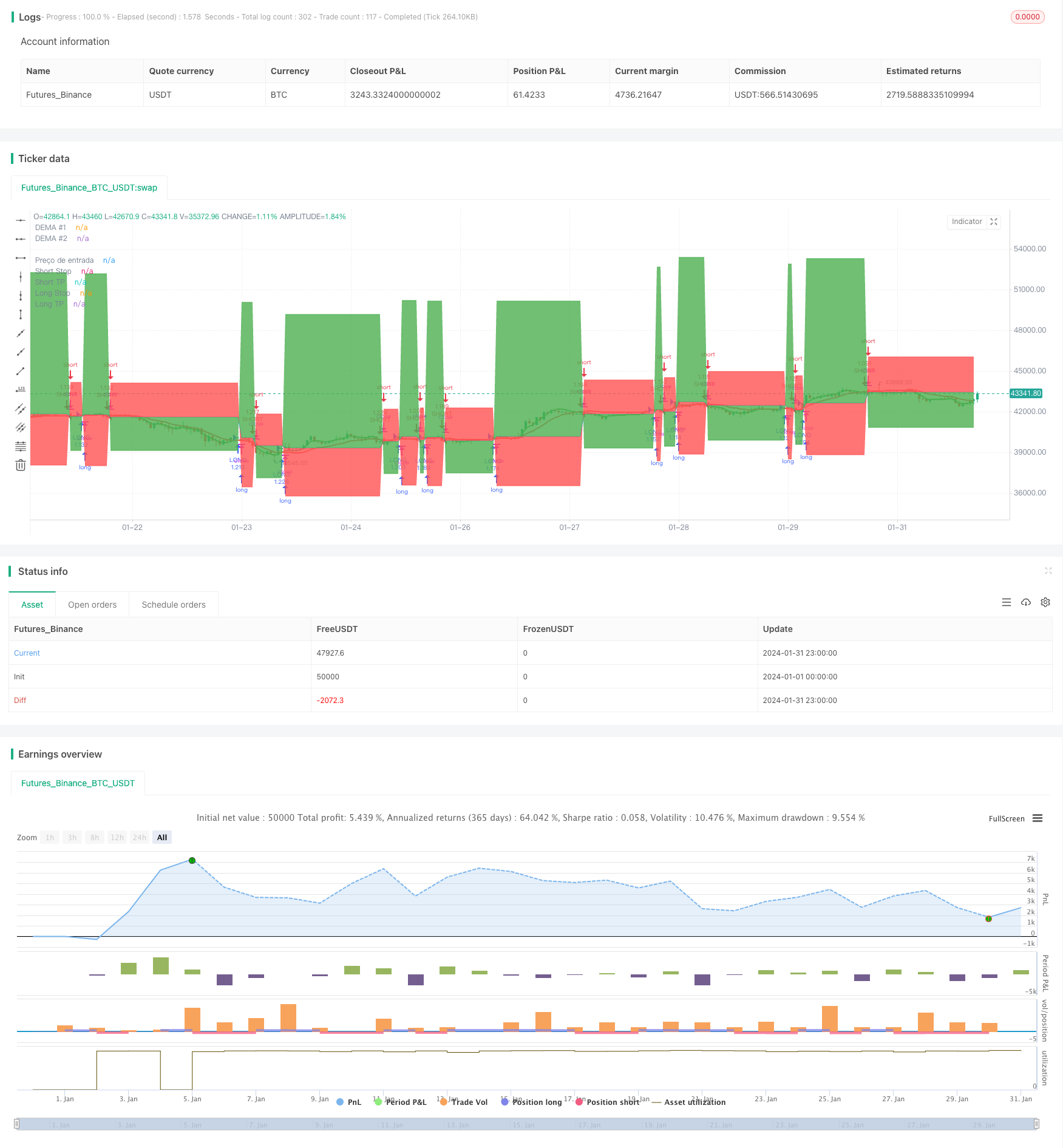

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © zeguela

//@version=4

strategy(title="ZEGUELA DEMABOT", commission_value=0.063, commission_type=strategy.commission.percent, initial_capital=100, default_qty_value=90, default_qty_type=strategy.percent_of_equity, overlay=true, process_orders_on_close=true)

// Step 1. Script settings

// Input options

srcData = input(title="Source Data", type=input.source, defval=close)

// Length settings

len1 = input(title="Length DEMA #1", type=input.integer, defval=8, minval=1)

len2 = input(title="Length DEMA #2", type=input.integer, defval=24, minval=0)

len3 = input(title="Length DEMA #3", type=input.integer, defval=0, minval=0)

// Step 2. Calculate indicator values

// Function that calculates the DEMA

DEMA(series, length) =>

if (length > 0)

emaValue = ema(series, length)

2 * emaValue - ema(emaValue, length)

else

na

// Calculate the DEMA values

demaVal1 = DEMA(srcData, len1)

demaVal2 = DEMA(srcData, len2)

demaVal3 = DEMA(srcData, len3)

// Step 3. Determine indicator signals

// See if there's a DEMA crossover

demaCrossover = if (len2 > 0) and (len3 > 0)

crossover(demaVal1, demaVal2) and (demaVal3 > demaVal3[1])

else

if (len2 > 0) and (len3 == 0)

crossover(demaVal1, demaVal2)

else

if (len3 > 0) and (len2 == 0)

crossover(demaVal1, demaVal3)

else

crossover(close, demaVal1)

// Check if there's a DEMA crossunder

demaCrossunder = if (len2 > 0) and (len3 > 0)

crossunder(demaVal1, demaVal2) and (demaVal3 < demaVal3[1])

else

if (len2 > 0) and (len3 == 0)

crossunder(demaVal1, demaVal2)

else

if (len3 > 0) and (len2 == 0)

crossunder(demaVal1, demaVal3)

else

crossunder(close, demaVal1)

// Step 4. Output indicator data

// Plot DEMAs on the chart

plot(series=demaVal1, color=color.green, linewidth=2, title="DEMA #1")

plot(series=demaVal2, color=color.red, linewidth=2, title="DEMA #2")

plot(series=demaVal3, color=color.fuchsia, linewidth=2, title="DEMA #3")

//TRAILING STOP CODE

a = input(title="Usar Trailing Stop?", type=input.bool, defval=false)

stopPerlong = input(9.0, title='Stop Loss Long %', type=input.float, group="Stop Loss & Take Profit Settings") / 100

stopPershort = input(6.0, title='Stop Loss Short %', type=input.float, group="Stop Loss & Take Profit Settings") / 100

take1Perlong = input(25.0, title='Take Profit Long % 1', type=input.float, group="Stop Loss & Take Profit Settings") / 100

take1Pershort = input(6.0, title='Take Profit Short % 1', type=input.float, group="Stop Loss & Take Profit Settings") / 100

// Determine stop loss price

longStopPrice = strategy.position_avg_price * (1 - stopPerlong)

shortStopPrice = strategy.position_avg_price * (1 + stopPershort)

longTake1Price = strategy.position_avg_price * (1 + take1Perlong)

shortTake1Price = strategy.position_avg_price * (1 - take1Pershort)

// Determine trail stop loss prices

longStopPriceTrail = 0.0

longStopPriceTrail := if (strategy.position_size > 0)

stopValue = close * (1 - stopPerlong)

max(stopValue, longStopPriceTrail[1])

else

0

// Determine trailing short price

shortStopPriceTrail = 0.0

shortStopPriceTrail := if (strategy.position_size < 0)

stopValue = close * (1 + stopPershort)

min(stopValue, shortStopPriceTrail[1])

else

999999

//calcular qual stop usar

longStop = a ? longStopPriceTrail : longStopPrice

shortStop = a ? shortStopPriceTrail : shortStopPrice

//calcula o valor do stop e TP pra lançar no alerta

longStopEntrada = close * (1 - stopPerlong)

shortStopEntrada = close * (1 + stopPershort)

longTPEntrada = close * (1 + take1Perlong)

shortTPEntrada = close * (1 - take1Pershort)

//armazena o preço de entrada e valor do SL e TP

price_entryL = 0.0

price_entryL := na(price_entryL) ? na : price_entryL[1]

price_entryS = 0.0

price_entryS := na(price_entryS) ? na : price_entryS[1]

stopL = 0.0

stopL := na(stopL) ? na : stopL[1]

stopS = 0.0

stopS := na(stopS) ? na : stopS[1]

takeL = 0.0

takeL := na(takeL) ? na : takeL[1]

takeS = 0.0

takeS := na(takeS) ? na : takeS[1]

if (demaCrossover)

price_entryL := close

stopL := close * (1 - stopPerlong)

takeL := close * (1 + take1Perlong)

if (demaCrossunder)

price_entryS := close

stopS := close * (1 + stopPershort)

takeS := close * (1 - take1Pershort)

resultadoL = ((close - price_entryL)/price_entryL) * 100

resultadoLexit = "(SL = 1% e TP = 0,5%)"

resultadoS = ((price_entryS - close)/price_entryS) * 100

resultadoSexit = "(SL = 1% e TP = 0,5)%"

// Make input options that configure backtest date range

_startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31, group="BackTest Period")

_startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12, group="BackTest Period")

_startYear = input(title="Start Year", type=input.integer,

defval=2018, minval=1800, maxval=2100, group="BackTest Period")

_endDate = input(title="End Date", type=input.integer,

defval=31, minval=1, maxval=31, group="BackTest Period")

_endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12, group="BackTest Period")

_endYear = input(title="End Year", type=input.integer,

defval=2031, minval=1800, maxval=2100, group="BackTest Period")

// Look if the close time of the current bar

// falls inside the date range

_inDateRange = (time >= timestamp(syminfo.timezone, _startYear,

_startMonth, _startDate, 0, 0)) and

(time < timestamp(syminfo.timezone, _endYear, _endMonth, _endDate, 0, 0))

//Alert configuration

_alertMessageOpenLong="OpenLong"

_alertMessageCloseLong="CloseLong"

_alertmessageExitLong="ExitLong - TP/SL"

_alertMessageOpenShort="OpenShort"

_alertMessageCloseShort="CloseShort"

_alertMessageExitShort="ExitShort - TP/SL"

if (_inDateRange)

//ENTER SOME SETUP TRADES FOR TSL EXAMPLE

if (demaCrossover)

strategy.entry("LONG", strategy.long, comment = _alertMessageOpenLong)

if (demaCrossunder)

strategy.entry("SHORT", strategy.short, comment = _alertMessageOpenShort)

//EXIT TRADE @ TSL

if strategy.position_size > 0

strategy.exit("TP/SL", "LONG", stop=longStop, limit=longTake1Price, comment=_alertmessageExitLong, alert_message=_alertmessageExitLong)

if strategy.position_size < 0

strategy.exit("TP/SL", "SHORT", stop=shortStop, limit=shortTake1Price, comment =_alertMessageExitShort, alert_message=_alertMessageExitShort)

//Look & Feel - Plot stop loss and take profit areas

p1=plot(strategy.position_avg_price, color=color.blue, style=plot.style_linebr, linewidth=1, title="Preço de entrada")

p2=plot(series=strategy.position_size > 0 ? longStop : na, color=color.red, style=plot.style_linebr, linewidth=1, title="Long Stop")

p3=plot(series=strategy.position_size > 0 ? longTake1Price : na, color=color.green, style=plot.style_linebr, linewidth=1, title="Long TP")

p4=plot(series=strategy.position_size < 0 ? shortStop : na, color=color.red, style=plot.style_linebr, linewidth=1, title="Short Stop")

p5=plot(series=strategy.position_size < 0 ? shortTake1Price : na, color=color.green, style=plot.style_linebr, linewidth=1, title="Short TP")

fill(p1, p2, color=color.red)

fill(p1, p3, color=color.green)

fill(p1, p4, color=color.red)

fill(p1, p5, color=color.green)

// Insert label with value

stopLossOnLong = "Stop Loss = " + tostring(longStop)

stopLossOnShort = "Stop Loss = " + tostring(shortStop)

takeprofitOnLong = "Take Profit = " + tostring(longTake1Price)

takeprofitOnShort = "Take Profit = " + tostring(shortTake1Price)

precoentrada = "Entrada = " + tostring(strategy.position_avg_price)

var label FinalLabelpriceL = na

var label FinalLabelpriceS = na

var label slFinalLabelL = na

var label slFinalLabelS = na

var label slFinalLabelTPL = na

var label slFinalLabelTPS = na

//Draw entry and stop loss lines and labels

if strategy.position_size > 0

//write the price above the end of the stoploss line

slFinalLabelL := label.new(bar_index, longStop, stopLossOnLong, style=label.style_none, size=size.normal, textcolor=color.red)

slFinalLabelTPL := label.new(bar_index, longTake1Price, takeprofitOnLong, style=label.style_none, size=size.normal, textcolor=color.green)

FinalLabelpriceL := label.new(bar_index, strategy.position_avg_price, precoentrada, style=label.style_none, size=size.normal, textcolor=color.blue)

// Delete previous label when there is a consecutive new high, as there's no line plot in that case.

if strategy.position_size > 0[1]

label.delete(slFinalLabelL[1])

label.delete(slFinalLabelTPL[1])

label.delete(FinalLabelpriceL[1])

if strategy.position_size < 0

//write the price above the end of the stoploss line

slFinalLabelS := label.new(bar_index, shortStop, stopLossOnShort, style=label.style_none, size=size.normal, textcolor=color.red)

slFinalLabelTPS := label.new(bar_index, shortTake1Price, takeprofitOnShort, style=label.style_none, size=size.normal, textcolor=color.green)

FinalLabelpriceS := label.new(bar_index, strategy.position_avg_price, precoentrada, style=label.style_none, size=size.normal, textcolor=color.blue)

// Delete previous label when there is a consecutive new high, as there's no line plot in that case.

if strategy.position_size < 0[1]

label.delete(slFinalLabelS[1])

label.delete(slFinalLabelTPS[1])

label.delete(FinalLabelpriceS[1])

// Exit open market position when date range ends

if (not _inDateRange)

strategy.close_all()

- ストップ・ロストとテイク・プロフィートのトレンドフォロー戦略

- ダイナミックポジションサイジング量子戦略

- 購入戦略は,価格の接近率をベースに

- 2重移動平均戦略

- ブレイクボリンガー帯振動取引戦略

- トレーディング心理学 バランス戦略

- 2倍移動平均のクロスオーバーに基づいた定量取引戦略

- 最良のATR停止多重戦略

- ボリンガー 死亡 黄金戦略

- Bollinger Bands,RSI,ADX,ATRを用いた逆転取引戦略

- 極端な逆転設定戦略

- OBVとCCI指標に基づく傾向 戦略をフォローする

- 脱出取引システム

- RSIを組み込んだ多時間枠ボリンガー帯のブレイクアウト戦略

- モメント インディケーター アグリゲーション 取引戦略

- 多指標量取引戦略

- トレーディングVMA

変動移動平均取引戦略 - RSI 差異戦略

- ドンチアン運河の2つの脱出戦略

- ボリンジャー・バンドのブレイク・トレード戦略