동력 탈출 전략

저자:차오장, 날짜: 2024-02-23 14:27:21태그:

전반적인 설명

모멘텀 브레이크아웃 전략은 시장의 모멘텀을 추적하는 트렌드를 따르는 전략이다. 시장이 현재 상승 또는 하락 추세인지 판단하기 위해 여러 지표를 결합하고 주요 저항 수준을 넘어서면 긴 포지션을 개척하고 주요 지원 수준을 넘어서면 짧은 포지션을 개척합니다.

전략 논리

이 전략은 주로 시장 추세와 주요 가격 수준을 결정하기 위해 여러 시간 프레임의 돈치안 채널을 사용합니다. 구체적으로, 가격이 40 일과 같은 장기 장기 돈치안 채널의 상단 철도를 통과하면 상승 추세로 판단됩니다. 일 년 내의 새로운 최고 수준과 이동 평균의 정렬과 같은 추가 필터와 함께 긴 신호가 유발됩니다. 가격이 장기 장기 돈치안 채널의 하단 철도 아래로 넘어지면 하락 추세로 판단됩니다. 일 년 내의 새로운 최저 수준과 같은 필터와 함께 짧은 신호가 유발됩니다.

이 전략은 출구 포지션에 대해 두 가지 옵션을 제공합니다: 고정 무효 라인 및 후속 스톱 손실. 고정 무효 라인은 20 일과 같은 짧은 돈치안 채널의 하부 / 상부 레일을 사용합니다. 후속 스톱 손실은 ATR 값을 기반으로 매일 동적 스톱 손실 라인을 계산합니다. 두 방법 모두 위험을 효과적으로 제어 할 수 있습니다.

이점 분석

이 전략은 트렌드 판단과 브레이크아웃 작전을 결합하여 시장에서 단기적인 방향 기회를 효과적으로 포착 할 수 있습니다. 단일 지표와 비교하면 일부 잘못된 브레이크아웃을 필터링하고 엔트리 신호의 품질을 향상시킬 수있는 여러 필터를 사용합니다. 또한, 스톱 로스 전략의 적용은 또한 회복력을 향상시키고 시장이 잠시 후퇴하더라도 손실을 효과적으로 제어 할 수 있습니다.

위험 분석

이 전략의 주요 위험은 가격이 격렬하게 변동하여 출구 포지션에 Stop Loss를 유발할 수 있다는 것입니다. 가격이 급격히 뒤집어지면 기회를 놓칠 수 있습니다. 또한 여러 필터를 사용하면 일부 기회를 필터링하고 거래의 빈도를 줄일 수 있습니다.

위험을 줄이기 위해, ATR 곱셈을 조정하거나 도

최적화 방향

이 전략은 다음과 같은 측면에서 최적화 될 수 있습니다.

치안 채널의 길이를 최적화해서 최적의 매개 변수를 찾아내야 합니다. - 다른 종류의 이동 평균을 필터로 사용해보세요.

- ATR 곱셈을 조정하거나 정지 손실을 위해 고정된 지점을 사용하십시오.

- MACD와 같은 트렌드 판단 지표를 더 추가합니다.

- 연중의 새로운 최고/하위 등에 대한 뷰백 기간을 최적화합니다.

다양한 매개 변수를 테스트함으로써 최적의 위험과 수익을 조정하는 조합을 찾을 수 있습니다.

결론

이 전략은 트렌드 방향을 결정하기 위해 여러 지표를 결합하고 주요 브레이크아웃 수준에서 거래를 유발합니다. 스톱 로스 메커니즘은 또한 위험에 저항력을 가집니다. 매개 변수를 최적화함으로써 안정적인 초과 수익을 얻을 수 있습니다. 시장에 대한 명확한 시각이 없지만 트렌드를 따르고 싶은 투자자에게 적합합니다.

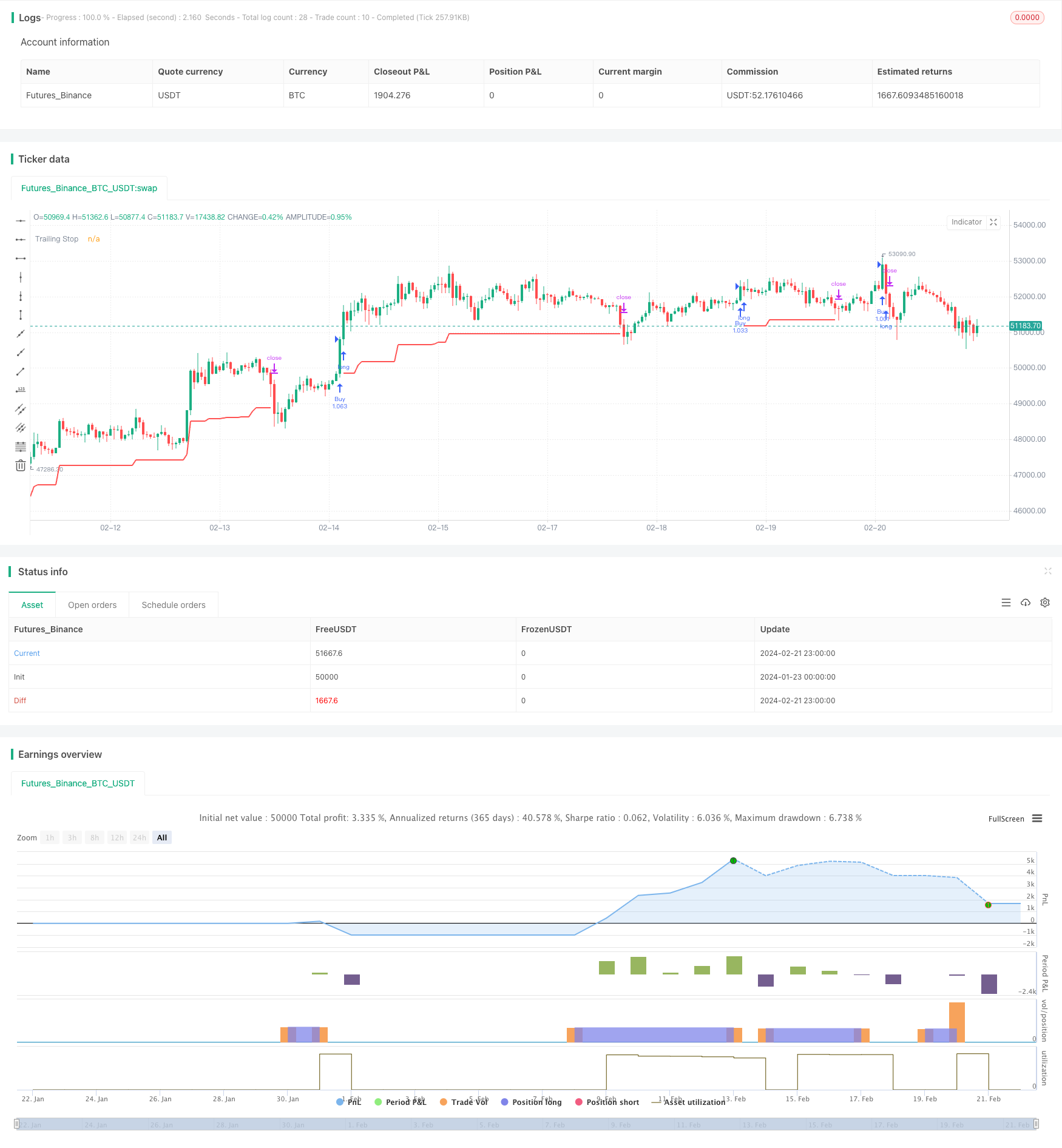

/*backtest

start: 2024-01-23 00:00:00

end: 2024-02-22 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © HeWhoMustNotBeNamed

//@version=4

strategy("BuyHigh-SellLow Strategy", overlay=true, initial_capital = 10000, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, commission_type = strategy.commission.percent, pyramiding = 1, commission_value = 0.01, calc_on_order_fills = true)

donchianEntryLength = input(40, step=10)

donchianExitLength = input(20, step=10)

considerNewLongTermHighLows = input(true)

shortHighLowPeriod = input(120, step=10)

longHighLowPeriod = input(180, step=10)

considerMAAlignment = input(true)

MAType = input(title="Moving Average Type", defval="ema", options=["ema", "sma", "hma", "rma", "vwma", "wma"])

LookbackPeriod = input(40, minval=10,step=10)

atrLength = input(22)

atrMult = input(4)

exitStrategy = input(title="Exit Strategy", defval="tsl", options=["dc", "tsl"])

considerYearlyHighLow = input(true)

backtestYears = input(10, minval=1, step=1)

f_getMovingAverage(source, MAType, length)=>

ma = sma(source, length)

if(MAType == "ema")

ma := ema(source,length)

if(MAType == "hma")

ma := hma(source,length)

if(MAType == "rma")

ma := rma(source,length)

if(MAType == "vwma")

ma := vwma(source,length)

if(MAType == "wma")

ma := wma(source,length)

ma

f_getTrailingStop(atr, atrMult)=>

stop = close - atrMult*atr

stop := strategy.position_size > 0 ? max(stop, stop[1]) : stop

stop

f_getMaAlignment(MAType, includePartiallyAligned)=>

ma5 = f_getMovingAverage(close,MAType,5)

ma10 = f_getMovingAverage(close,MAType,10)

ma20 = f_getMovingAverage(close,MAType,20)

ma30 = f_getMovingAverage(close,MAType,30)

ma50 = f_getMovingAverage(close,MAType,50)

ma100 = f_getMovingAverage(close,MAType,100)

ma200 = f_getMovingAverage(close,MAType,200)

upwardScore = 0

upwardScore := close > ma5? upwardScore+1:upwardScore

upwardScore := ma5 > ma10? upwardScore+1:upwardScore

upwardScore := ma10 > ma20? upwardScore+1:upwardScore

upwardScore := ma20 > ma30? upwardScore+1:upwardScore

upwardScore := ma30 > ma50? upwardScore+1:upwardScore

upwardScore := ma50 > ma100? upwardScore+1:upwardScore

upwardScore := ma100 > ma200? upwardScore+1:upwardScore

upwards = close > ma5 and ma5 > ma10 and ma10 > ma20 and ma20 > ma30 and ma30 > ma50 and ma50 > ma100 and ma100 > ma200

downwards = close < ma5 and ma5 < ma10 and ma10 < ma20 and ma20 < ma30 and ma30 < ma50 and ma50 < ma100 and ma100 < ma200

upwards?1:downwards?-1:includePartiallyAligned ? (upwardScore > 5? 0.5: upwardScore < 2?-0.5:upwardScore>3?0.25:-0.25) : 0

//////////////////////////////////// Calculate new high low condition //////////////////////////////////////////////////

f_calculateNewHighLows(shortHighLowPeriod, longHighLowPeriod, considerNewLongTermHighLows)=>

newHigh = highest(shortHighLowPeriod) == highest(longHighLowPeriod) or not considerNewLongTermHighLows

newLow = lowest(shortHighLowPeriod) == lowest(longHighLowPeriod) or not considerNewLongTermHighLows

[newHigh,newLow]

//////////////////////////////////// Calculate Yearly High Low //////////////////////////////////////////////////

f_getYearlyHighLowCondition(considerYearlyHighLow)=>

yhigh = security(syminfo.tickerid, '12M', high[1])

ylow = security(syminfo.tickerid, '12M', low[1])

yhighlast = yhigh[365]

ylowlast = ylow[365]

yhighllast = yhigh[2 * 365]

ylowllast = ylow[2 * 365]

yearlyTrendUp = na(yhigh)? true : na(yhighlast)? close > yhigh : na(yhighllast)? close > max(yhigh,yhighlast) : close > max(yhigh, min(yhighlast, yhighllast))

yearlyHighCondition = ( (na(yhigh) or na(yhighlast) ? true : (yhigh > yhighlast) ) and ( na(yhigh) or na(yhighllast) ? true : (yhigh > yhighllast))) or yearlyTrendUp or not considerYearlyHighLow

yearlyTrendDown = na(ylow)? true : na(ylowlast)? close < ylow : na(ylowllast)? close < min(ylow,ylowlast) : close < min(ylow, max(ylowlast, ylowllast))

yearlyLowCondition = ( (na(ylow) or na(ylowlast) ? true : (ylow < ylowlast) ) and ( na(ylow) or na(ylowllast) ? true : (ylow < ylowllast))) or yearlyTrendDown or not considerYearlyHighLow

label_x = time+(60*60*24*1000*1)

[yearlyHighCondition,yearlyLowCondition]

donchian(rangeLength)=>

upper = highest(rangeLength)

lower = lowest(rangeLength)

middle = (upper+lower)/2

[middle, upper, lower]

inDateRange = true

[eMiddle, eUpper, eLower] = donchian(donchianEntryLength)

[exMiddle, exUpper, exLower] = donchian(donchianExitLength)

maAlignment = f_getMaAlignment(MAType, false)

[yearlyHighCondition, yearlyLowCondition] = f_getYearlyHighLowCondition(considerYearlyHighLow)

[newHigh,newLow] = f_calculateNewHighLows(shortHighLowPeriod, longHighLowPeriod, considerNewLongTermHighLows)

maAlignmentLongCondition = highest(maAlignment, LookbackPeriod) == 1 or not considerMAAlignment

atr = atr(atrLength)

tsl = f_getTrailingStop(atr, atrMult)

//U = plot(eUpper, title="Up", color=color.green, linewidth=2, style=plot.style_linebr)

//D = plot(exLower, title="Ex Low", color=color.red, linewidth=2, style=plot.style_linebr)

longCondition = crossover(close, eUpper[1]) and yearlyHighCondition and newHigh and maAlignmentLongCondition

exitLongCondition = crossunder(close, exLower[1])

shortCondition = crossunder(close, eLower[1]) and yearlyLowCondition and newLow

exitShortCondition = crossover(close, exUpper[1])

strategy.entry("Buy", strategy.long, when=longCondition and inDateRange, oca_name="oca_buy")

strategy.exit("ExitBuyDC", "Buy", when=exitStrategy=='dc', stop=exLower)

strategy.exit("ExitBuyTSL", "Buy", when=exitStrategy=='tsl', stop=tsl)

plot(strategy.position_size > 0 ? (exitStrategy=='dc'?exLower:tsl) : na, title="Trailing Stop", color=color.red, linewidth=2, style=plot.style_linebr)

//strategy.close("Buy", when=exitLongCondition)

- 거리가 있는 거래 전략

- 월 플래그 MACD 모멘텀 스톡RSI 거래 전략

- 가격 액션에 기반한 기관 거래자 전략

- 레인보우 오시레이터 거래 전략

- 이동평균 조합에 기초한 전략을 따르는 경향

- 평균 라인 돌파 전략

- 다항식 후속 정지 전략

- SPY RSI 스토카스틱 크로스오버 트렌드 역전 전략

- ATR 및 EMA 기반 트렌드 다음 전략에 대한 모든

- 볼링거 밴드 및 MACD를 기반으로 한 양적 거래 전략

- 마루보즈 촛불 범위 균형 전략

- 4차례 교차 전략

- 반전 볼린거 대역 RSI MACD 양성 전략

- RSI 이동 평균 이중 교차 오스실레이션 전략

- 크로싱 이동 평균 RR 전략

- DCA 전략 후속 수익

- 슈퍼트렌드 볼링거 밴드 이중 이동 평균 거래 전략

- 이동 평균 크로스오버 거래 전략

- 전략에 따른 SMA 시스템 트렌드

- 다중 시간 프레임 RSI 거래 전략