이중 이동 평균 크로스오버 양적 거래 전략

저자:차오장, 날짜: 2024-03-19 17:16:21태그:

전략 이름

이중 이동 평균 크로스오버 양적 거래 전략

전략 개요

이 전략은 서로 다른 기간의 두 이동 평균 (MA) 의 교차 신호에 기반하여 거래 결정을 내립니다. 단기 MA가 장기 MA보다 높을 때 구매 신호를 생성합니다. 단기 MA가 장기 MA보다 낮을 때 판매 신호를 생성합니다. 전략은 가격의 중장기 트렌드를 포착하고 트렌드를 따라 수익을 창출하려고합니다.

전략 원칙

이 전략은 주요 기술 지표로 서로 다른 기간을 가진 두 개의 이동 평균을 사용합니다. 하나는 가격의 단기 트렌드를 반영하는 단기 이동 평균이며, 다른 하나는 가격의 중장기 트렌드를 반영하는 장기 이동 평균입니다. 단기 MA가 장기 MA를 넘으면 종종 트렌드의 변화를 의미합니다.

특히, 단기 MA가 장기 MA보다 높을 때, 가격이 상승 추세로 진입할 수 있음을 나타내고 전략은 구매 신호를 생성합니다. 반대로, 단기 MA가 장기 MA보다 낮을 때, 가격이 하향 추세로 진입할 수 있음을 나타냅니다. 그리고 전략은 판매 신호를 생성합니다. 이러한 추세를 따르는 접근법은 투자자가 시장 추세에 맞춰 가격 상승 또는 감소에서 이익을 얻을 수 있도록 도와줍니다.

전략의 코드 실행에 있어서 다음과 같은 주요 단계가 사용됩니다.

- 사용

input단기 MA와 장기 MA의 기간 매개 변수를 설정하는 기능, 사용자가 사용자 정의 할 수 있습니다. - 사용

ta.sma단기 MA를 계산하는 함수 - 마감 가격을 마감 가격과 비교하여 가격이 단기 MA보다 높거나 낮는지 결정합니다.

- 두 개의 연속 바를 사이에 폐쇄 가격과 단기 MA 사이의 관계가 변화하는지 판단하여 구매 또는 판매 신호를 생성할지 여부를 결정합니다.

- 사용

strategy.entry구매 및 판매 신호를 기반으로 거래를 하는 기능입니다. - 사용

plotshape차트에서 구매 및 판매 신호를 표시하는 기능입니다. - 사용

plot그래프에 단기 MA 곡선을 그리는 함수

이 단계들의 유기적인 조합을 통해 전략은 이동 평균 크로스오버의 변화에 따라 포지션을 동적으로 조정할 수 있으며, 시장 트렌드로부터 지속적으로 이익을 얻으려고 노력합니다.

전략적 장점

- 단순하고 이해하기 쉽다: 전략은 기술 지표로서 이동 평균만을 사용하며, 이해하기 쉽고 구현하기 쉬운 간단하고 명확한 원칙을 가지고 있습니다.

- 높은 적응력: 두 이동 평균의 기간 매개 변수를 유연하게 설정함으로써 다른 시장 특성과 투자 필요에 적응 할 수 있습니다.

- 트렌드 추적: 이 전략은 중장기 가격 트렌드를 효과적으로 파악하고 거래에 대한 시장 트렌드를 추적할 수 있는 이동 평균 크로스오버를 기반으로 트렌드를 판단합니다.

- 최적화하기 쉽다: 이동 평균의 기간 매개 변수를 최적화함으로써 전략의 성능을 향상시킬 수 있습니다.

- 폭넓은 적용 가능성: 이 전략은 주식, 선물, 외환 등 다양한 금융 시장과 거래 수단에 적용될 수 있습니다.

전략 위험

- 매개 변수 민감성: 전략의 성능은 이동 평균의 기간 매개 변수에 상대적으로 민감하며, 잘못된 매개 변수 설정은 성능 저하로 이어질 수 있습니다.

- 폭의 민감성: 가격이 큰 폭으로 변동할 때 빈번한 크로스오버 신호는 과도한 거래로 이어지고 비용을 증가시킬 수 있습니다.

- 오스실레이션 시장: 오스실레이션 시장에서는 가격이 이동 평균 이상 하위 변동이 빈번하며 이는 더 많은 잘못된 긍정적 신호를 생성할 수 있습니다.

- 지연: 이동 평균은 지연 지표이며, 크로스오버 신호가 생성되면 가격이 이미 약간의 지연으로 몇 시간 동안 실행되었을 수 있습니다.

- 단일 지표: 전략은 단일 지표로서 이동 평균에만 의존하며 시장에 대한 포괄적 인 고려가 부족하고 특정 제한과 위험에 직면 할 수 있습니다.

이러한 위험을 해결하기 위해 전략을 개선하기 위해 다음의 조치를 취할 수 있습니다.

- 안정성을 높이기 위해 매개 변수 최적화를 통해 이동 평균 기간의 최적의 조합을 추구합니다.

- 다른 기술 지표 또는 시장 신호, 예를 들어 부피, 추진력 등, 전략의 고려 차원을 풍부하게 소개하십시오.

- 단일 거래의 위험을 통제하기 위해 합리적인 수익 및 스톱 로스 규칙을 설정하십시오.

- 트렌드 변경을 확인하기 위해 여러 개의 연속 촛불을 요구하는 것과 같은 거래 신호를 필터링하여 잘못된 긍정적 인 결과를 줄이십시오.

- 시장의 역동적 변화에 적응하기 위해 전략을 정기적으로 검토하고 조정합니다.

전략 최적화

- 매개 변수 최적화: 워크-포워드 분석 및 그리드 검색과 같은 방법을 사용하여 이동 평균의 기간 매개 변수를 최적화하여 전략의 견고성과 수익성을 향상시키기 위해 최상의 매개 변수 조합을 찾을 수 있습니다. 최적화된 기간 매개 변수는 다른 시장 특성과 투자 스타일에 따라 조정 할 수 있습니다.

- 신호 필터링: 거래 신호를 생성 한 후 신호의 품질을 향상시키기 위해 일부 필터링 규칙을 사용할 수 있습니다. 예를 들어, 단기 MA와 장기 MA 사이의 특정 거리를 요구하고, 가격이 MA를 넘은 후 특정 후속 과정을 요구하고, 여러 시간 프레임에서 신호의 동기 확인 등을 요구하여 잘못된 긍정적 신호를 줄일 수 있습니다.

- 이윤을 취하고 손실을 중지: 합리적인 이윤을 취하고 손실을 중지하는 규칙은 한쪽에서 단일 거래의 하락 위험을 방지하고 다른 한편으로 이익을 적시에 차단하기 위해 각 거래에 설정 될 수 있습니다. 이윤을 취하고 손실을 중지하는 위치는 가격 변동성, 지원 및 저항과 같은 요소에 따라 동적으로 조정 될 수 있습니다.

- 포지션 관리: 각 거래에 대한 포지션 크기는 시장 트렌드의 강도와 계좌의 위험 수용성 등의 요인에 따라 동적으로 조정될 수 있으며, 트렌드가 강할 때 포지션을 증가시키고 트렌드가 약해질 때 포지션을 감소시켜 시장에 더 잘 적응할 수 있습니다.

- 다중 지표 조합: 다른 기술적 지표 또는 시장 신호는 MACD, RSI, ATR 등과 같은 이동 평균과 결합하여 여러 차원에서 트렌드를 판단하고 확인하고 전략의 신뢰성을 향상시킬 수 있습니다. 다른 지표 사이의 가중은 다른 시장 상태에서 안정성에 따라 할당 될 수 있습니다.

이러한 최적화 방향의 목적은 전략의 적응력, 견고성 및 수익성을 향상시키고 시장의 변화와 도전에 더 잘 대처하는 것입니다. 지속적인 최적화 및 개선으로 전략은 실제 응용 분야에서 더 나은 결과를 얻을 수 있습니다.

요약

이중 이동 평균 크로스오버 양적 거래 전략은 간단하고 이해하기 쉽고 매우 적응력 있는 트렌드 추후 전략이다. 시장에서 중장기 기회를 잡기 위해 서로 다른 기간의 두 이동 평균의 크로스오버 변화를 통해 가격 추세를 판단한다. 전략의 장점은 간단하고 명확한 원리, 쉬운 구현 및 최적화, 다양한 금융 시장에 적용 가능함이다. 그러나 매개 변수 민감성, 오스실레이션 시장에서 열악한 성과 및 신호 지연과 같은 위험에 직면하기도 한다.

전략을 개선하기 위해 매개 변수 최적화, 신호 필터링, 위치 관리 및 멀티 지표 조합과 같은 측면을 시작하여 전략의 적응력과 견고성을 향상시킬 수 있습니다. 또한 시장의 역동적 변화에 적응하기 위해 전략을 정기적으로 검토하고 조정하는 것이 필요합니다.

전반적으로, 이중 이동 평균 크로스오버 전략은 양적 거래의 기본 틀을 제공하지만, 실제 응용에서는 더 나은 결과를 달성하기 위해 특정 시장 특성과 투자 필요에 따라 최적화 및 개선되어야합니다. 양적 거래자에게는이 전략을 연구하고 최적화하는 것이 시장 패턴을 이해하고 귀중한 실제 경험을 축적하는 데 도움이 될 수 있습니다.

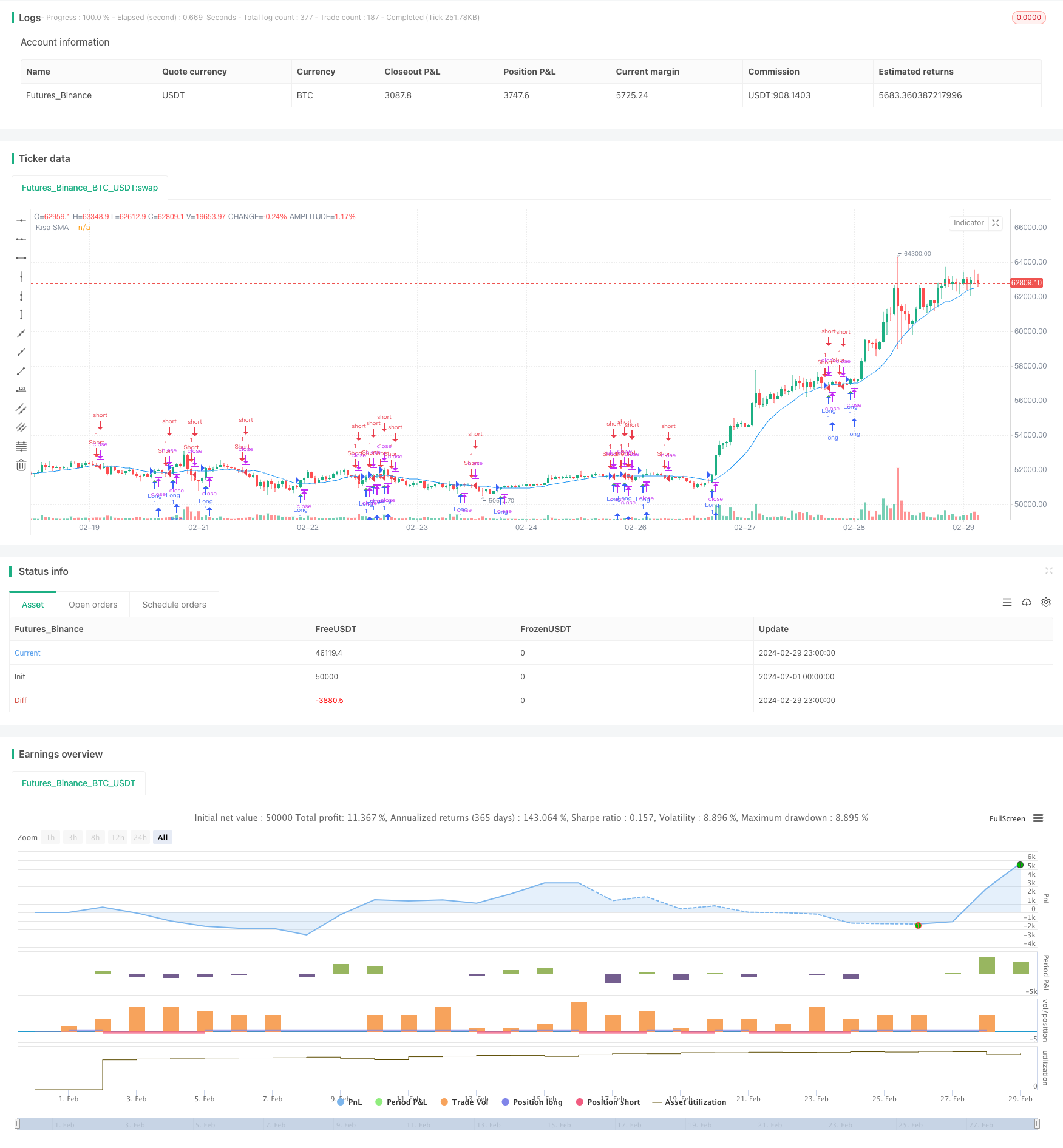

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("SMA Crossover Strategy", overlay=true)

// SMA parametrelerini ayarla

sma_short_length = input.int(15, "Kısa SMA Uzunluğu")

sma_long_length = input.int(200, "Uzun SMA Uzunluğu")

// Hareketli ortalama hesaplamalarını yap

sma_short = ta.sma(close, sma_short_length)

// Fiyatın SMA'yı yukarı veya aşağı kestiğini kontrol et

price_above_sma = close > sma_short

price_below_sma = close < sma_short

// Alım-Satım noktalarını belirle

longCondition = (close[1] < sma_short[1] and close > sma_short) and price_above_sma

shortCondition = (close[1] > sma_short[1] and close < sma_short) and price_below_sma

// Al-Sat stratejisi

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Fiyatın kısa SMA'yı yukarı kesme noktalarını göster

plotshape(series=longCondition, title="Long", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

// Fiyatın kısa SMA'yı aşağı kesme noktalarını göster

plotshape(series=shortCondition, title="Short", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// Hareketli ortalamaları grafiğe çiz

plot(sma_short, color=color.blue, title="Kısa SMA")

- 촛불 패턴 트렌드 필터 전략

- 이중 이동 평균 트렌드 전략

- 이중 ATR 트레일링 스톱에 기반한 동적 스톱 손실 및 영업 전략

- MACD + EMA 다중 시간 프레임 브레이크 전략

- 결함없는 승리의 DCA 동력 및 변동성 전략

- MACD, ADX 및 EMA200에 기초한 다시간 프레임 트렌드 거래 전략

- 초기 스톱 로스로 이중 방향 거래 전략

- 자동 예측 장기/단기 목표 중단 손실 전략 9:15 높은/하위

- MACD와 EMA를 결합한 SMC 전략

- 동적 멀티SMA 및 MACD 기반 XAUUSD 거래 전략

- EMA 200 크로스오버와 볼륨 및 트렌드 전략

- RSI 동적 스톱 손실 및 수익 전략

- 이치모쿠 클라우드 로컬 트렌드 식별 전략

- 9EMA 동적 위치 크기 전략 2개의 5분 가까운 브레이크와 함께

- 장기 단기 적응적 동적 그리드 전략

- 상대적 강도 지표와 함께 ATR 캔들리어 출구 전략

- 높은/저하 자동 예측 및 거래 전략

- 내일 망치 반전 패턴 장기 전략

- CVD 디버전스 양적 거래 전략

- 볼링거 밴드 및 RSI 조합 전략