DEMA пересекает тенденции в соответствии со своей стратегией

Автор:Чао Чжан, Дата: 2024-02-21 14:10:51Тэги:

Обзор

Эта стратегия основана на перекрестном использовании двойной экспоненциальной скользящей средней (DEMA) в качестве торговых сигналов и использует подход, следующий за тенденцией, с автоматизированным установлением стоп-лосса и получением прибыли. Преимущества этой стратегии заключаются в четких торговых сигналах, гибкой конфигурации стоп-лосса / получения прибыли и эффективном контроле рисков.

Логика стратегии

-

Вычислить быструю линию DEMA (8 дней), медленную линию DEMA (24 дня) и вспомогательную линию DEMA (конфигурируемая).

-

Когда быстрая линия пересекает медленную линию и генерируется золотой крестовой сигнал, идите длинным. Когда быстрая линия пересекает медленную линию и генерируется мертвый крестовый сигнал, идите коротким.

-

Добавить сигнал фильтр, что сигналы запускаются только тогда, когда текущее значение вспомогательной линии выше, чем в предыдущий день, избегая ложного прорыва.

-

Принять тренд после механизма остановки потери, где линия остановки потери постоянно корректируется на основе движения цены, блокируя частичную прибыль.

-

В то же время устанавливают фиксированный процент стоп-лосса и прибыли, чтобы ограничить максимальные потери и прибыль на одну сделку.

Преимущества

-

Ясные торговые сигналы, легко определить время входа и выхода.

-

Двойной алгоритм DEMA более плавный, избегает перегрузки, более надежные сигналы.

-

Фильтр вспомогательной линии улучшает точность сигнала, уменьшая ложные сигналы.

-

Тенденция после блокировки стоп-лосса в частичной прибыли, эффективно контролирующая риски.

-

Фиксированный процент стоп-лосса/приобретения прибыли ограничивает максимальные потери на одну сделку, избегает превышения допустимого риска.

Риски

-

Частая торговля может происходить на рыночных рынках, увеличивая риск и вызывая убытки.

-

Слишком большой процент фиксированных стоп-лосса может привести к нежелательному большому стоп-лос при экстремальных колебаниях цен.

-

Отставание сигналов DEMA и длинные входы в пике могут увеличить риск потерь на быстро меняющемся рынке.

-

В режиме реального времени скольжение влияет на рентабельность, необходима настройка параметров.

Улучшение

-

Параметры DEMA могут быть оптимизированы для различных рыночных условий.

-

Рассмотрим возможность расширения фиксированного стоп-лосса в режиме реального времени для учета расходов на скольжение.

-

Другие индикаторы, такие как MACD, могут быть добавлены для улучшения качества сигнала.

-

Отслеживание тонкой настройки для улучшения логики.

Заключение

Эта стратегия использует возможности обнаружения трендов DEMA и сочетает их с методологиями контроля рисков. Это очень типичный пример в системе стратегии определения направления тренда. В целом это стратегия с четкими сигналами, разумной конфигурацией стоп-лосс / прибыли и контролируемыми рисками. При оптимизации для затрат на скольжение и добавлении дополнительных индикаторов в живой торговле она может достичь хорошей доходности от инвестиций.

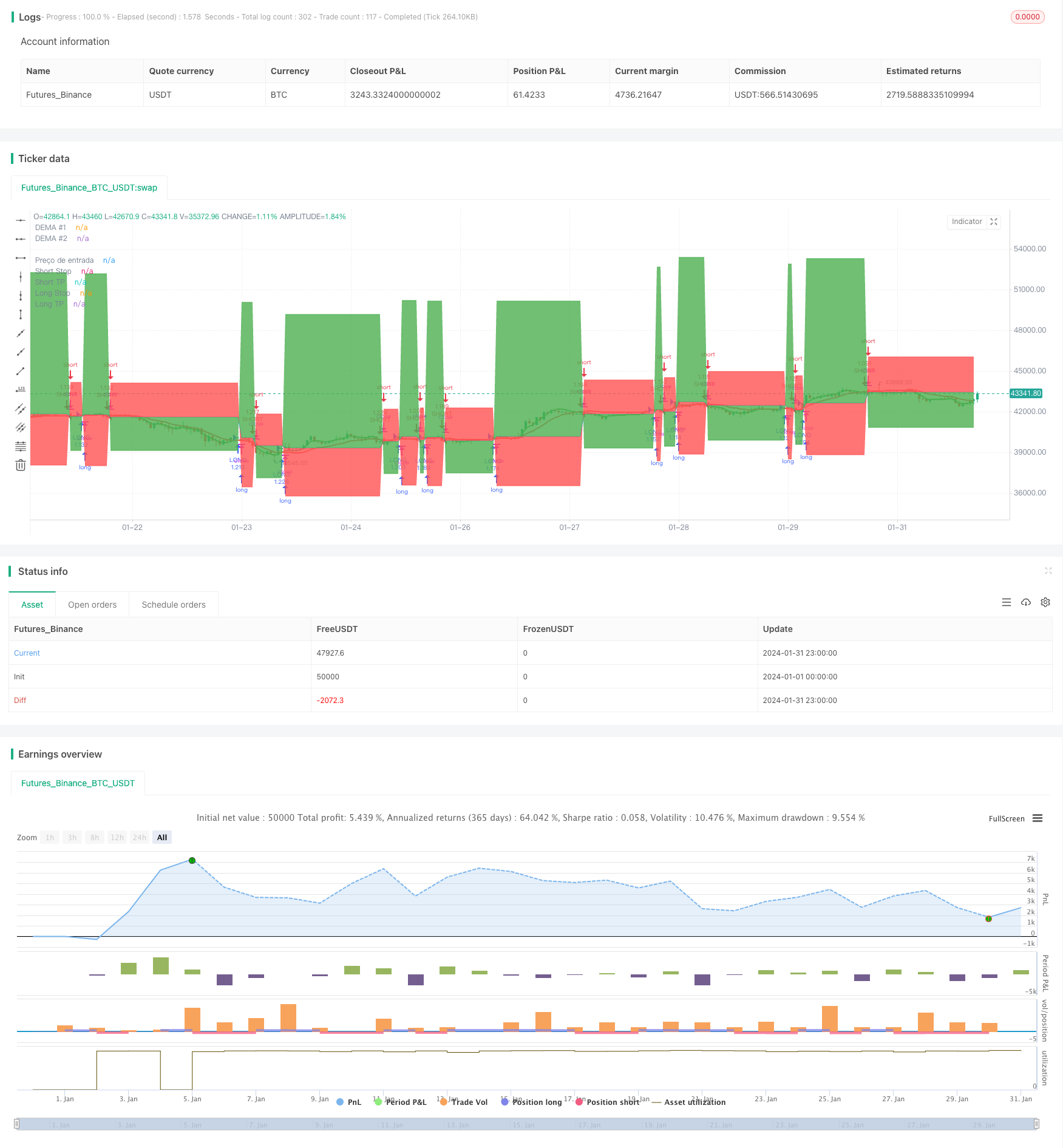

/*backtest

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © zeguela

//@version=4

strategy(title="ZEGUELA DEMABOT", commission_value=0.063, commission_type=strategy.commission.percent, initial_capital=100, default_qty_value=90, default_qty_type=strategy.percent_of_equity, overlay=true, process_orders_on_close=true)

// Step 1. Script settings

// Input options

srcData = input(title="Source Data", type=input.source, defval=close)

// Length settings

len1 = input(title="Length DEMA #1", type=input.integer, defval=8, minval=1)

len2 = input(title="Length DEMA #2", type=input.integer, defval=24, minval=0)

len3 = input(title="Length DEMA #3", type=input.integer, defval=0, minval=0)

// Step 2. Calculate indicator values

// Function that calculates the DEMA

DEMA(series, length) =>

if (length > 0)

emaValue = ema(series, length)

2 * emaValue - ema(emaValue, length)

else

na

// Calculate the DEMA values

demaVal1 = DEMA(srcData, len1)

demaVal2 = DEMA(srcData, len2)

demaVal3 = DEMA(srcData, len3)

// Step 3. Determine indicator signals

// See if there's a DEMA crossover

demaCrossover = if (len2 > 0) and (len3 > 0)

crossover(demaVal1, demaVal2) and (demaVal3 > demaVal3[1])

else

if (len2 > 0) and (len3 == 0)

crossover(demaVal1, demaVal2)

else

if (len3 > 0) and (len2 == 0)

crossover(demaVal1, demaVal3)

else

crossover(close, demaVal1)

// Check if there's a DEMA crossunder

demaCrossunder = if (len2 > 0) and (len3 > 0)

crossunder(demaVal1, demaVal2) and (demaVal3 < demaVal3[1])

else

if (len2 > 0) and (len3 == 0)

crossunder(demaVal1, demaVal2)

else

if (len3 > 0) and (len2 == 0)

crossunder(demaVal1, demaVal3)

else

crossunder(close, demaVal1)

// Step 4. Output indicator data

// Plot DEMAs on the chart

plot(series=demaVal1, color=color.green, linewidth=2, title="DEMA #1")

plot(series=demaVal2, color=color.red, linewidth=2, title="DEMA #2")

plot(series=demaVal3, color=color.fuchsia, linewidth=2, title="DEMA #3")

//TRAILING STOP CODE

a = input(title="Usar Trailing Stop?", type=input.bool, defval=false)

stopPerlong = input(9.0, title='Stop Loss Long %', type=input.float, group="Stop Loss & Take Profit Settings") / 100

stopPershort = input(6.0, title='Stop Loss Short %', type=input.float, group="Stop Loss & Take Profit Settings") / 100

take1Perlong = input(25.0, title='Take Profit Long % 1', type=input.float, group="Stop Loss & Take Profit Settings") / 100

take1Pershort = input(6.0, title='Take Profit Short % 1', type=input.float, group="Stop Loss & Take Profit Settings") / 100

// Determine stop loss price

longStopPrice = strategy.position_avg_price * (1 - stopPerlong)

shortStopPrice = strategy.position_avg_price * (1 + stopPershort)

longTake1Price = strategy.position_avg_price * (1 + take1Perlong)

shortTake1Price = strategy.position_avg_price * (1 - take1Pershort)

// Determine trail stop loss prices

longStopPriceTrail = 0.0

longStopPriceTrail := if (strategy.position_size > 0)

stopValue = close * (1 - stopPerlong)

max(stopValue, longStopPriceTrail[1])

else

0

// Determine trailing short price

shortStopPriceTrail = 0.0

shortStopPriceTrail := if (strategy.position_size < 0)

stopValue = close * (1 + stopPershort)

min(stopValue, shortStopPriceTrail[1])

else

999999

//calcular qual stop usar

longStop = a ? longStopPriceTrail : longStopPrice

shortStop = a ? shortStopPriceTrail : shortStopPrice

//calcula o valor do stop e TP pra lançar no alerta

longStopEntrada = close * (1 - stopPerlong)

shortStopEntrada = close * (1 + stopPershort)

longTPEntrada = close * (1 + take1Perlong)

shortTPEntrada = close * (1 - take1Pershort)

//armazena o preço de entrada e valor do SL e TP

price_entryL = 0.0

price_entryL := na(price_entryL) ? na : price_entryL[1]

price_entryS = 0.0

price_entryS := na(price_entryS) ? na : price_entryS[1]

stopL = 0.0

stopL := na(stopL) ? na : stopL[1]

stopS = 0.0

stopS := na(stopS) ? na : stopS[1]

takeL = 0.0

takeL := na(takeL) ? na : takeL[1]

takeS = 0.0

takeS := na(takeS) ? na : takeS[1]

if (demaCrossover)

price_entryL := close

stopL := close * (1 - stopPerlong)

takeL := close * (1 + take1Perlong)

if (demaCrossunder)

price_entryS := close

stopS := close * (1 + stopPershort)

takeS := close * (1 - take1Pershort)

resultadoL = ((close - price_entryL)/price_entryL) * 100

resultadoLexit = "(SL = 1% e TP = 0,5%)"

resultadoS = ((price_entryS - close)/price_entryS) * 100

resultadoSexit = "(SL = 1% e TP = 0,5)%"

// Make input options that configure backtest date range

_startDate = input(title="Start Date", type=input.integer,

defval=1, minval=1, maxval=31, group="BackTest Period")

_startMonth = input(title="Start Month", type=input.integer,

defval=1, minval=1, maxval=12, group="BackTest Period")

_startYear = input(title="Start Year", type=input.integer,

defval=2018, minval=1800, maxval=2100, group="BackTest Period")

_endDate = input(title="End Date", type=input.integer,

defval=31, minval=1, maxval=31, group="BackTest Period")

_endMonth = input(title="End Month", type=input.integer,

defval=12, minval=1, maxval=12, group="BackTest Period")

_endYear = input(title="End Year", type=input.integer,

defval=2031, minval=1800, maxval=2100, group="BackTest Period")

// Look if the close time of the current bar

// falls inside the date range

_inDateRange = (time >= timestamp(syminfo.timezone, _startYear,

_startMonth, _startDate, 0, 0)) and

(time < timestamp(syminfo.timezone, _endYear, _endMonth, _endDate, 0, 0))

//Alert configuration

_alertMessageOpenLong="OpenLong"

_alertMessageCloseLong="CloseLong"

_alertmessageExitLong="ExitLong - TP/SL"

_alertMessageOpenShort="OpenShort"

_alertMessageCloseShort="CloseShort"

_alertMessageExitShort="ExitShort - TP/SL"

if (_inDateRange)

//ENTER SOME SETUP TRADES FOR TSL EXAMPLE

if (demaCrossover)

strategy.entry("LONG", strategy.long, comment = _alertMessageOpenLong)

if (demaCrossunder)

strategy.entry("SHORT", strategy.short, comment = _alertMessageOpenShort)

//EXIT TRADE @ TSL

if strategy.position_size > 0

strategy.exit("TP/SL", "LONG", stop=longStop, limit=longTake1Price, comment=_alertmessageExitLong, alert_message=_alertmessageExitLong)

if strategy.position_size < 0

strategy.exit("TP/SL", "SHORT", stop=shortStop, limit=shortTake1Price, comment =_alertMessageExitShort, alert_message=_alertMessageExitShort)

//Look & Feel - Plot stop loss and take profit areas

p1=plot(strategy.position_avg_price, color=color.blue, style=plot.style_linebr, linewidth=1, title="Preço de entrada")

p2=plot(series=strategy.position_size > 0 ? longStop : na, color=color.red, style=plot.style_linebr, linewidth=1, title="Long Stop")

p3=plot(series=strategy.position_size > 0 ? longTake1Price : na, color=color.green, style=plot.style_linebr, linewidth=1, title="Long TP")

p4=plot(series=strategy.position_size < 0 ? shortStop : na, color=color.red, style=plot.style_linebr, linewidth=1, title="Short Stop")

p5=plot(series=strategy.position_size < 0 ? shortTake1Price : na, color=color.green, style=plot.style_linebr, linewidth=1, title="Short TP")

fill(p1, p2, color=color.red)

fill(p1, p3, color=color.green)

fill(p1, p4, color=color.red)

fill(p1, p5, color=color.green)

// Insert label with value

stopLossOnLong = "Stop Loss = " + tostring(longStop)

stopLossOnShort = "Stop Loss = " + tostring(shortStop)

takeprofitOnLong = "Take Profit = " + tostring(longTake1Price)

takeprofitOnShort = "Take Profit = " + tostring(shortTake1Price)

precoentrada = "Entrada = " + tostring(strategy.position_avg_price)

var label FinalLabelpriceL = na

var label FinalLabelpriceS = na

var label slFinalLabelL = na

var label slFinalLabelS = na

var label slFinalLabelTPL = na

var label slFinalLabelTPS = na

//Draw entry and stop loss lines and labels

if strategy.position_size > 0

//write the price above the end of the stoploss line

slFinalLabelL := label.new(bar_index, longStop, stopLossOnLong, style=label.style_none, size=size.normal, textcolor=color.red)

slFinalLabelTPL := label.new(bar_index, longTake1Price, takeprofitOnLong, style=label.style_none, size=size.normal, textcolor=color.green)

FinalLabelpriceL := label.new(bar_index, strategy.position_avg_price, precoentrada, style=label.style_none, size=size.normal, textcolor=color.blue)

// Delete previous label when there is a consecutive new high, as there's no line plot in that case.

if strategy.position_size > 0[1]

label.delete(slFinalLabelL[1])

label.delete(slFinalLabelTPL[1])

label.delete(FinalLabelpriceL[1])

if strategy.position_size < 0

//write the price above the end of the stoploss line

slFinalLabelS := label.new(bar_index, shortStop, stopLossOnShort, style=label.style_none, size=size.normal, textcolor=color.red)

slFinalLabelTPS := label.new(bar_index, shortTake1Price, takeprofitOnShort, style=label.style_none, size=size.normal, textcolor=color.green)

FinalLabelpriceS := label.new(bar_index, strategy.position_avg_price, precoentrada, style=label.style_none, size=size.normal, textcolor=color.blue)

// Delete previous label when there is a consecutive new high, as there's no line plot in that case.

if strategy.position_size < 0[1]

label.delete(slFinalLabelS[1])

label.delete(slFinalLabelTPS[1])

label.delete(FinalLabelpriceS[1])

// Exit open market position when date range ends

if (not _inDateRange)

strategy.close_all()

- Тенденция по стратегии с остановкой потерь и получением прибыли

- Динамическая стратегия измерения количества позиций

- Стратегия покупки, основанная на прорыве цены

- Стратегия двойной скользящей средней

- Брейкбоутная стратегия торговли колебаниями полос Боллинджера

- Стратегия балансирования психологии торговли

- Количественная стратегия торговли, основанная на перекрестном использовании двойной скользящей средней

- Лучшая многократная стратегия ATR Stop

- Золотая стратегия пересечения смерти

- Стратегия обратной торговли с использованием полос Боллинджера, RSI, ADX и ATR

- Стратегия установки экстремального переворота

- Основанные на индикаторах OBV и CCI тенденции в соответствии со стратегией

- Торговая система "Брейк-аут"

- Стратегия прорыва Bollinger Bands с использованием RSI

- Стратегия торговли по агрегации индикаторов импульса

- Многопоказательная квантовая стратегия торговли

- TradingVMA

Стратегия торговли переменной скользящей средней - Стратегия дивергенции по РСИ

- Стратегия выхода из двойного Дончианского канала

- Стратегия торговли Bollinger Bands Breakout