منی بینکنگ سسٹم کا فنڈز اور قرض

مصنف:ایجاد کاروں کی مقدار - خواب, تخلیق: 2017-03-04 14:09:28, تازہ کاری: 2017-03-04 14:36:00منی بینکنگ سسٹم کا فنڈز اور قرض

چھوٹا خود خواب دیکھتا ہے کہ ایک دن وہ ایک اعلی درجے کا تاجر بن جائے گا ، ایک اہل تاجر کو بھی میکرو مہارت حاصل ہونی چاہئے۔ اگلے ہفتے کے آخر میں ، چھوٹا ہر ہفتے کے آخر میں آپ کے ساتھ میکرو ٹریڈنگ 101 سیریز سیکھے گا ، امید ہے کہ مخصوص حکمت عملی کے علاوہ ، آپ کو کچھ الہام دے سکے گا۔

- #### میکرو تاجر میکرو تاجر سے مراد وہ تاجر ہوتے ہیں جو مالیاتی پالیسیوں جیسے اقتصادی ترقی، افراط زر، مانیٹری پالیسی اور مالیاتی پالیسی کے میکرو نقطہ نظر کے مطابق، بانڈز، فاریکس، اسٹاکس، اشیا وغیرہ جیسے اثاثوں کے درمیان مواقع تلاش کرتے ہیں۔ وہ اکثر کسی قسم کے اثاثوں کو دوسرے اثاثوں کے مقابلے میں زیادہ یا کم قدر کرتے ہیں، نہ کہ کسی قسم کے اثاثوں کے اپنے گرنے پر۔ یہ خاص طور پر نوٹ کرنے کی ضرورت ہے کہ عام طور پر ہم میکرو تاجروں کو سیکیورٹیز کے انتخاب کی حکمت عملی کرنے کی ضرورت نہیں سمجھتے ہیں، جیسے اسٹاک کی سرمایہ کاری میں اسٹاک کی انتخاب کی حکمت عملی یا بانڈ کی سرمایہ کاری میں جاری کنندہ کے اعتماد کی تحقیق۔ کیونکہ میکرو تاجروں کی طرف سے عام طور پر استعمال ہونے والی حکمت عملی اور تکنیک، سیکیورٹیز کے انتخاب کی حکمت عملی کے لئے ضروری حکمت عملی کے ساتھ بہت کم بات چیت کرتی ہیں.

تو پھر میکرو ٹریڈرز کی سب سے عام تکنیک کیا ہے؟ بہت سے لوگوں کے خیال کے برعکس ، میں سمجھتا ہوں کہ میکرو ٹریڈر میکرو اکنامکس نہیں دیکھتا ہے ، اور نہ ہی میکرو اکنامکس کی پیش گوئی کرنے کی صلاحیت۔ میکرو اکنامکس بہت سارے بہت وسیع اور گہرے شعبوں پر محیط ہے ، لیکن ٹریڈر کے ل we ، ہم صرف اس بات کی پرواہ کرتے ہیں کہ کون پیسہ لے کر میرے ہاتھ کی پوزیشن خریدے گا اور کس طرح دوسرے کی قیمتوں کا اندازہ لگائے گا۔ لہذا اس وقت پہلا قدم یہ سمجھنا ہے کہ پیسہ پورے مالیاتی نظام کے وسط میں کس طرح چلتا ہے۔ پیسہ کہاں بہتا ہے وہ تجارت ہے ، جہاں پیسہ نکلتا ہے وہ قدرتی طور پر سب سے پہلے ہے۔ اور بطور ٹریڈر ، کھانے کے بعد کی تکنیک یہ ہے کہ کس طرح بہاؤ پر ہوا چل رہی ہے۔ در حقیقت ، اس سے پہلے کی کہانی کا پیسٹو ، جو میکرو ٹریڈرز کے دل کی تصویر ہے ، یہ ہے کہ بینکاری ماڈل کو سمجھنے کے لئے میکرو ٹریڈرز کے بنیادی معاشی معنی ہیں۔ اگر ہم بڑے بینکوں سے دور نہیں ہیں تو ، ہمیں پیسہ

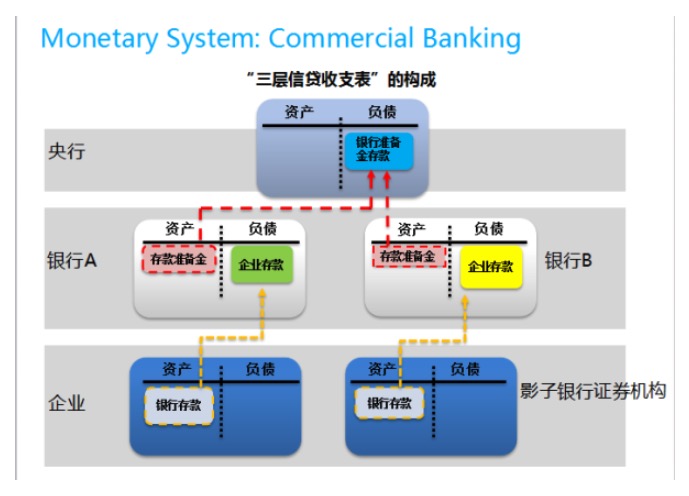

- #### 1. کمرشل بینک منی کریڈٹ سسٹم فلو چارٹ

ایک نظر ڈالیں ، منی بینکنگ سسٹم کا سب سے بنیادی تصور کریڈٹ ہے۔ کریڈٹ میکانزم کے بغیر تجارت کے بازاروں میں ، جیسے رہائشی ہاؤسنگ مارکیٹ میں ، صرف کتنے مکانات خریدے جاسکتے ہیں ، کتنے مکانات فروخت کیے جاسکتے ہیں۔ کریڈٹ میکانزم والے بازاروں میں ، جیسے منی بینکنگ کے شعبے میں ، بینک ، یہاں تک کہ اگر ابھی بھی نسبتا small کم نقد رقم ہے تو ، بینکوں کو بینک کے ذخائر کے صارفین کو بہت زیادہ رقم ادا کرنے کا وعدہ کرسکتے ہیں۔ اگر لیکویڈیٹی کا انتظام ٹھیک ہے تو ، ذخائر کی مقدار ہماری نقد رقم سے دس سو گنا یا اس سے بھی ہزار گنا زیادہ ہوسکتی ہے۔ قرض کی تخلیق کرنسیوں کی توسیع کا ایک طریقہ ہے۔ ہر بار جب بینک سماجی صارفین کو قرض دیتا ہے تو ، میکرو کریڈٹ کا حساب کتاب کرتا ہے ، جس میں سماجی صارفین کے ذخائر کی تشکیل ہوتی ہے ، اور صرف ادائیگی کرنے والوں کے لئے استعمال ہوتا ہے۔ اس کے بعد کا طریقہ کار ماہانہ کریڈٹ اکاؤنٹ کی تخلیق ، کریڈٹ ڈیبٹ اور کریڈٹ ڈیبٹ کی توسیع کے ساتھ ہوتا ہے۔

یہ گراف پنڈالوں کا پسندیدہ گراف ہے ، جس کا مصنف واہگوان بینک کے مسٹر وانگ سو ہے ، جس میں بتایا گیا ہے کہ کس طرح کریڈٹ بیلنس شیٹ کے مطابق فئیےٹ منی کے کریڈٹ فلو میکانزم کو سمجھا جاتا ہے۔ فئیےٹ منی کے نظام میں ، تمام بنیادی کرنسیاں مرکزی بینک کی ذمہ داریاں ہیں۔ جب مرکزی بینک کو لگتا ہے کہ مہنگائی ، لیکویڈیٹی کے خوف ، ریڈینس سکڑنے کا خطرہ ہے یا (جو بھی وجہ ہے) ، مرکزی بینک اپنے قرضوں کو بڑھانے کا انتخاب کرتا ہے تاکہ زیادہ بنیادی کرنسی پیدا کی جاسکے۔ ڈیبٹ اور کریڈٹ کے متوازی توسیع کے تصور کو یاد کرتے ہوئے ، مرکزی بینک کے شیٹ کو بھی اثاثوں کو بڑھانے کی ضرورت ہوتی ہے۔ سب سے عام آپریشن میں اضافہ ہونے والی کرنسیوں کا استعمال کرتے ہوئے تجارتی بینکوں کے اگلے درجے میں کریڈٹ کی خریداری کرنا ہے۔ مثال کے طور پر ، مزید قرض لینا آسان ہے۔ تجارتی بینکوں کو بنیادی کرنسیوں کے کریڈٹ ملنے کے بعد ، تجارتی کریڈٹ کی

بنیادی کرنسی کی لچک ، نہ کہ مجموعی طور پر کریڈٹ کی مقدار ، بنیادی کرنسی کی لچک کی کلید ہے۔ چونکہ بینکوں کو کریڈٹ میکانزم کے ذریعہ بنیادی طور پر نقد رقم پیدا کرنے کی ذمہ داری عائد ہوتی ہے ، لہذا بنیادی تناؤ عام طور پر بینکاری نظام کی وجہ سے ہوتا ہے۔ ہم کارپوریشنوں کے پاس بینکوں کے ذریعہ تیار کردہ کریڈٹ کرنسی کریڈٹ ، نہ کہ بنیادی کرنسی منی کا ذکر کرتے ہیں ((جب تک کہ وہ بینک اکاؤنٹ نہ کھولیں ، صرف بستر کے نیچے نقد رقم وصول کریں) ، لیکن کاروباری معاملات ، خاص طور پر دوسرے بینکوں میں کھاتوں کے ساتھ کھاتہ کھولنے والے دوسرے کاروباری اداروں کے ساتھ معاملات ، بنیادی کرنسی کے ذریعہ ہوتے ہیں۔ اگر معاشی سرگرمیوں میں اچانک بڑی طلب پیدا ہوتی ہے تو ، ادائیگی کی شرح میں اضافہ ہوتا ہے ، اور یہاں تک کہ قدرتی طور پر ، بینکوں کو مستقبل میں مالیاتی سود کی شرح میں مزید اضافے کا خدشہ ہوتا ہے ، اور ادائیگیوں کو کم کرنے کی کوشش کرتے ہیں ، صرف کاروبار کو وصول کرتے ہیں ، یا اس پر عمل درآمد کرتے ہیں۔ بینکوں نے جدید نظام میں عدم استحکام پیدا کرنے کے بجائے

但是否这种无序银根紧缩现象是否已经被彻底消灭,不需要我们关注了?答案是不仅没有,而且还在央行够不着的地方越玩越High。例如离岸货币体系其实就没有旨在调控流动性和货币利率的中央银行(此处默默黑某央行),所以离岸体系比在岸体系脆弱的多。离岸货币体系的基础货币,往往是由在岸银行搬运的,其主要目的是套利(即使是离岸美元,套利因素也很重)。可以想象,当离岸市场的商业银行出于信心坍塌而收缩信贷的时候,仅仅只用在岸离岸之间的息差吸引同样的商业银行多搬运些在岸货币来抚平离岸市场的银根紧缩,效果将有多差。2008年离岸美元市场的流动性坍缩,其实严重程度远大于美国本土,联储应对的方式是向ECB/BoE/BOJ/SNB/BoC等央行发放大规模的Swap,向离岸供应天文数字一样的美元,再加之各家央行的主要目的是金融稳定而不是套利,才压制住Eurodollar市场的恐慌。有心人士可以对照FED的H4.1表,看看当时投放的USD流动性有多大量。

(آف شور کرنسیوں کا حصہ اب بھی گرتا جارہا ہے ، میکرو 101 خوفزدہ ہے کہ اسے روک نہیں سکے گا ، لہذا آف شور مارکیٹ ، یا پھر مرکزی بینک کے زیر انتظام مالیاتی بینکاری کے نظام کا حصہ پہلے یہاں آیا ، بہرحال یہ موضوع دراصل بہت عام ہے ، اس کے بعد کا 2a-7 معاملہ زیادہ دلچسپ ہے) (بھروسہ نہیں کر سکتا ، ایک بار پھر ، اب بہت سارے لوگ سونے کی بنیاد پر تجارت کے لئے حسرت رکھتے ہیں ، کیا میکرو ٹریڈر نے سوچا ہے کہ سونے کی بنیاد پر تجارت کیسے کی جائے؟

منی بینکنگ سسٹم میں ، بینک بنیادی کرنسی کی روانی کی ذمہ داری قبول کرتے ہیں ، لہذا بینکنگ سسٹم کی ساخت میکرو ٹریڈرز کے مشاہدے کے لئے فلو کی توجہ کا مرکز ہے ، خاص طور پر اس سلسلے میں جو لیکویڈیٹی کو کاروباری کریڈٹ بیلنس شیٹس میں منتقل کرنے پر اثر انداز ہوتا ہے۔ مندرجہ ذیل چند مشاہدات کی کوشش کریں۔ پہلا ، ہم ذخائر پر بہت زیادہ توجہ دیتے ہیں ، کیونکہ ذخائر کے ذخائر کے اثرات کل بنیادی کرنسیوں پر اثر انداز ہوتے ہیں جن کا حساب کتاب کیا جاسکتا ہے ، اور براہ راست پورے منی سسٹم کی لچک کو متاثر کرتے ہیں۔ یہ نوٹ کرنا ضروری ہے کہ اس طرح کے تمام عوامل جو اضافی قرض کی ادائیگی کو متاثر کرتے ہیں ، ذخائر کے ذخائر کی حیثیت سے مماثل ہیں۔ اس سلسلے میں ، مثال کے طور پر ، اگست 2015 میں ، مرکزی بینک نے سکوں کی شکل میں ٹریڈر کے ذریعہ جمع کردہ ذخائر کو دیکھنے کے لئے ، خاص طور پر ذخائر کے ذخائر کو دیکھنے کے لئے۔ مثال کے طور پر ، اگست 2015 کے آخر میں ، میں نے دیکھا کہ مرکزی بینک کے ذریعہ جاری کردہ ذخائر کی شرح

کریڈٹ لیکویڈیٹی کارپوریٹ سطح تک پہنچنے کے بعد ، پھولوں کی شکل زیادہ متنوع ہوگی ، اور اسٹاک اور اشیا جیسے اثاثوں کو اکثر اس سے حاصل کرنے کی ضرورت ہوتی ہے۔ یہ وہ جگہ ہے جہاں الجھن پیدا کرنے کی سب سے زیادہ امکان ہے ، اور یہاں میری تجویز ہے کہ صرف میکرو اکنامک اعداد و شمار کی تبدیلیوں کو دیکھنے کے بجائے مائکرو سطح پر کارپوریٹ توسیع کے فیصلے پر عمل کریں۔ مثال کے طور پر ، نام نہاد ایف ای ڈی کیو ای نے اسٹاک مارکیٹوں کو فروغ دینے والے اسٹاک انڈیکس میں آنے والی رقم کی غلط فہمی کو ختم نہیں کیا ، لیکن اگر منی اینڈ کریڈٹ کے مائکرو لیکویڈیٹی تجزیہ کے ساتھ مل کر ، ہمیں احساس ہوگا کہ کیو ای دراصل انتہائی موثر ہے ، اور ذخائر کی توسیع کی بنیادی کم کرنسی کی تشخیص زیادہ تر کمرشل بینکوں کے اوور ریزرو پر رہتی ہے ، جس کے نتیجے میں منی کریڈٹ سسٹم کے لئے مضبوط اوور ریزرو کا حجم 2007 میں 50 بلین امریکی ڈالر سے بڑھ کر 2013 میں 200 بلین ڈالر سے زیادہ ہو گیا

معیشتوں میں جن میں عام ترقی ہوتی ہے، کارپوریشنوں کو سرمایہ کاری کی واپسی موقع کی لاگت سے زیادہ نظر آتی ہے، اور وہ مالی اعانت بڑھانے اور فنڈز کو چلانے کی حوصلہ افزائی کرتے ہیں، اور کارپوریشنوں کے کیپکس مزدوروں اور سامان کی طلب پیدا کرتے ہیں، اور اس وجہ سے افراط زر کو بڑھا دیتے ہیں۔ کتنی شاندار کہانی ہے، افسوس کہ اب غیر معمولی معیشتوں سے بھری ہوئی معیشتیں غیر متوازن نظر آتی ہیں۔ سب سے زیادہ مشہور جاپان کی طرح بیلنس شیٹ میں رکاوٹ ہے، جہاں جاپانی کارپوریشنز کیپکس کو بڑھانے کی ہمت نہیں کرتی ہیں، لیکن بلبل کے وقت باقی رہ جانے والے گڑھے کو بھرنے کے لئے حاصل کردہ برقرار آمدنی کو لے جاتی ہیں۔

دوسری مثال QE کے بعد امریکی کارپوریشنز ہیں۔ درسی کتابوں کے مطابق ، کارپوریشنوں کو سستے سود کی شرحوں کی حوصلہ افزائی کے لئے حوصلہ افزائی کی جانی چاہئے ، اور کچھ غیر منافع بخش دکھائی دینے والے CAPEX منصوبوں کو آگے بڑھانا چاہئے ، جس سے افراط زر پیدا ہوتا ہے۔ (براہ کرم دیکھیں برنانکی وی ایس سمرز (۲۰۱۵)) ۔ لیکن گائے پانی نہیں پیتی ہے اور نہ ہی اس کا استعمال کرتی ہے ، اور نہ ہی ہوشیار عوام۔ پھر بھی پیسہ حاصل کرنے کے بعد بھی کوئی مثبت ہدف نہیں ہے ، کیوں کہ کچھ آسان اور آرام دہ اور پرسکون اور اسٹاک کی قیمتوں کے لئے فائدہ مند کام کیوں نہیں کیا جاتا ہے ، جیسے اسٹاک کی واپسی؟ اگر بڑی تعداد میں کارپوریشنز پیسہ لے کر اسٹاک کی واپسی کے بجائے CAPEX اخراجات کرتے ہیں تو ، یہ ایک عام عنصر ہے۔

第三个例子更有意思。仍然考虑企业对主营业务没有信心的情形,如果投机成本低、企业有钱但又不愿意发给股东,他会干什么?说不定我们可以考虑干些投机。投机讲究快进快出,所以显然不能做重资产的,这时候金融资产就显得有得天独厚的优势了。在这种情况下,金融资产尤其是企业最熟悉的商品领域会出现大幅的波动,甚至超过宏观的趋势。另一个投机现象是别家地里比自家肥,制造业想做房地产,房地产进军金融业,金融业搞直投…这种Mislocate现象不仅中国有,欧美市场也有,不过欧美市场更多是投资组合资产配置方面的Mislocate.

(اور جتنا زیادہ دور جاتا ہے۔ سادہ لفظوں میں ، میکرو ٹریڈر کو مائکرو سطح کی معلومات کے ساتھ مل کر بہاؤ تجزیہ کرنے کی ضرورت ہوتی ہے ، صرف میکرو ڈیٹا کو دیکھ کر مکمل طور پر مرنے کا کھانا ہے۔ نوٹ کریں کہ بی کے مطالعے میں اکثر درج کمپنیوں کی سہ ماہی رپورٹ میں مینجمنٹ ڈسکشن اینڈ تجزیہ کا حوالہ دیا جاتا ہے۔)

کیونکہ اس پہلو کا مواد بہت زیادہ ہے ، لہذا میں اس کا خلاصہ نہیں کروں گا ، صرف ایک خاص بات کہوں گا۔ چین میں ایف آئی سی سی کے شعبے میں پی ایم / ٹریڈر ، اکثر یورپ اور امریکہ کی ترقی یافتہ منڈیوں کے مقابلے میں ان منی بینک رجحانات پر گہری نظر ڈالتے ہیں۔ یہ کہنا چاہئے کہ میکرو ٹریڈنگ کا مطالعہ کرتے وقت ، غیر پختہ مارکیٹ نسبتا mature پختہ مارکیٹوں کا ایک فائدہ ہے۔ میں نے ڈالر اور یو این اے دونوں مارکیٹوں میں طویل عرصے سے بانڈ پی ایم کیا ہے۔ میرا ایک احساس یہ ہے کہ ڈالر کی مارکیٹ میں خود کی اصلاح کی صلاحیت بہت مضبوط ہے ، بہت سارے منی بینک اتار چڑھاؤ کے رجحانات کو دبانے کے لئے ، لہذا ڈالر کا ٹریڈر بننے کی ضرورت نہیں ہے۔ خاص طور پر قومی ٹریڈر ، ان بنیادی فلو ڈھانچے پر خاص توجہ دینا۔ یہ اچھی بات نہیں ہے ، جیسے کہ اگر ٹیسلا ڈرائیونگ کریں تو ، بہت ساری قیمتی بصیرت کھو دیں ، اور ڈرائیونگ ایک سیریز کا حصہ بن جائے گی۔ لیکن چینی مارکیٹ میں غلطیاں کرنے کے لئے بانڈ ، جیسے کہ گاڑیوں کو لانچ کرنے کی ضرورت ہے ،

مذکورہ بالا ، مرکزی بینکوں اور تجارتی بینکوں کے کریڈٹ بیلنس ، میکرو ٹریڈر کا سب سے اہم مشاہدہ کرنے کا مقام ہے۔ اس سلسلے میں معلومات دراصل بہت زیادہ ہیں ، کیونکہ مرکزی بینک باقاعدگی سے مرکزی بینکوں اور تجارتی بینکوں کے اعداد و شمار کے اعداد و شمار کو شائع کرتے ہیں۔ مرکزی بینک اور تجارتی بینکوں کے اعداد و شمار کو پڑھنا میکرو ٹریڈر کا ایک بنیادی کام ہے۔ تمام قارئین کو مشورہ دیا جاتا ہے کہ وہ مرکزی بینکوں کے ذریعہ جاری کردہ مالی اعداد و شمار کو سنجیدگی سے پڑھیں ، کم از کم ایف ڈی اور پی بی سی کو پڑھیں۔ ایف ڈی ڈیٹا کو پڑھنے کے دوران ، ایف ڈی زیڈ 1 فلو آف فنڈز کے اعداد و شمار کا موازنہ کرنے کی سفارش کی جاتی ہے ، جو مرکزی بینک / بینک / کارپوریٹ میں ڈالر کے خلاف مالیاتی نظام کے رہنمائی کے طریقہ کار کو سمجھنے کے لئے زیادہ فائدہ مند ہے۔ ساخت اور طریقہ کار مجموعی مقدار سے زیادہ اہم ہے۔ ساخت اور طریقہ کار کا تناسب مجموعی مقدار سے زیادہ اہم ہے! ساخت اور طریقہ کار کا تناسب مجموعی مقدار سے زیادہ اہم ہے!

مذکورہ بالا تجزیہ میں میں نے روایتی منی بینکنگ تجزیہ کے طریقوں جیسے ایم0/ایم1/ایم2 تجزیہ وغیرہ کو جانچا ہے۔ ایک طرف یہ کہ یہ مواد کافی امیر ہے اور قارئین کو خود ہی تلاش کرنے کی ضرورت نہیں ہے، اس طرح میں نے بالکل بھی کوبن کی تربیت حاصل نہیں کی ہے۔ (اصل میں گہرا تجزیہ کم ہے یا بہت زیادہ غلط فہمیوں سے بھرا ہوا ہے، فلو چارٹ کا موازنہ کرنے سے مارکیٹ پر بہت ساری مواد کو مکمل طور پر منی بینکنگ کے تصور کو الجھا سکتا ہے۔) دوسری طرف، میکرو ٹریڈر کو موصول ہونے والے ماڈل یا ڈیٹا کو تبدیل کرنے کی صلاحیت ہونی چاہئے تاکہ زیادہ درست تصویر پیش کی جاسکے۔ مثال کے طور پر ، کارپوریشن کریڈٹ کے لئے ، کارپوریٹ کے پاس موجود فنڈز ، نقد رقم / مالیاتی مطلع / ریاستی قرض ، کیا کارپوریٹ کے فیصلے میں کوئی فرق ہے؟ ایم0/ایم1/ایم2 میں بالکل ایک ہی ہے۔

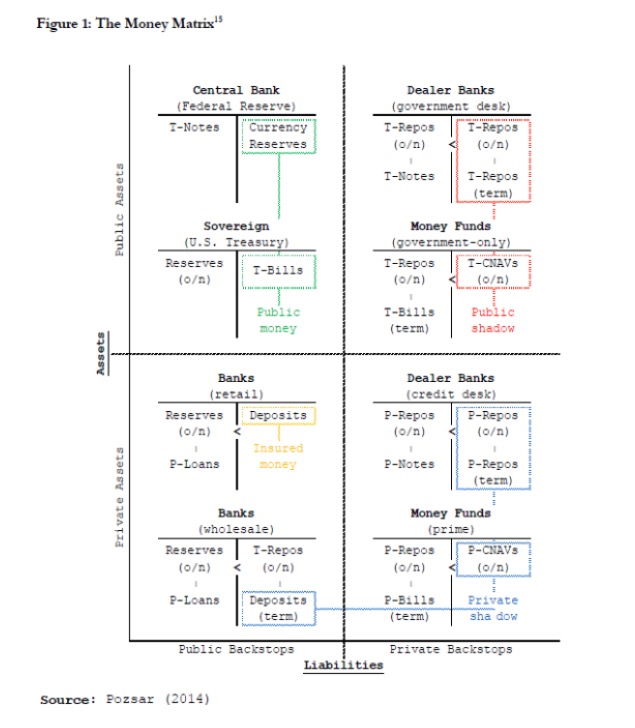

- #### 2. شیڈو بینک منی کریڈٹ سسٹم فلو چارٹ

مذکورہ بالا روایتی تجارتی بینک کریڈٹ فلو کے بارے میں بات کرتے ہوئے ، جدید مالیاتی نظام میں ، سیکیورٹیز سسٹم ، یا سایہ بینک کریڈٹ سسٹم کا بھی اتنا ہی اہم کردار ہے۔ اس کی خصوصیت یہ ہے کہ سیکیورٹیز نے کریڈٹ بنانے کا ایک حصہ سنبھال لیا ہے۔ اس سلسلے میں سب سے تفصیلی مقالہ پوزار (۲۰۱۴) ہے ، جو حقیقت میں بہت جامع ہے لہذا اس کی وضاحت نہیں کی جائے گی ، صرف ایک سادہ حوالہ گراف ، جو کچھ اہم نکات کو درج کرتا ہے۔

ایک نقطہ یہ ہے کہ شیڈول بینک کریڈٹ سسٹم میں ، مرکزی بینک کے اکاؤنٹس میں موجود نقد رقم کے علاوہ ، ریاستی قرض بھی بنیادی کرنسی کا کردار ادا کرسکتا ہے۔ اس کی وجہ یہ ہے کہ تمام جدید منی بینکنگ سسٹم میں ، ریاستی قرضوں کو نقد رقم کے برابر خطرہ دارانہ سرمایہ حاصل ہے ، اور ، مرکزی بینک کے مرکزی بینک کے نظام میں ، ریاستی قرضوں کی تجارت اور دوبارہ خریداری کی لچک اور تصفیہ کی کارکردگی بہت زیادہ ہے ، لہذا ریاستی قرض بھی بنیادی کرنسی کے طور پر کام کرسکتا ہے ، جس میں کچھ کریڈٹ ڈیویئرز کا کردار ادا کرتا ہے۔ اس کے نتیجے میں ، ایک نتیجہ اخذ کیا گیا ہے ، یعنی ایک قیمتوں کو منظم کرنے والا اور قرضوں کی تصفیہ کے لئے اعلی کارکردگی کا حامل مالیاتی نظام ، جس میں پالیسی سود کی شرح راتوں رات ریاستی قرضوں کی واپسی کی شرح کے برابر ہے۔ ریاستی قرضوں کی واپسی کی شرح کی اہمیت کو یہاں تک کہ بڑی پالیسی سود کی شرح بھی سمجھا جاتا ہے ، کیونکہ پالیسی سود کی شرح اکثر مرکزی بینکوں اور تجارتی بینکوں کے ایک چھوٹے حصے میں موجود ہوتی ہے ، لیکن بلیک

دوسرا، شیڈو بینک، یا غیر بینک مالیاتی ادارے، جن کے لین دین کے لیے بھی حقیقی کرنسی کی ضرورت ہوتی ہے، اور اگرچہ شیڈو بینک کریڈٹ نکال سکتے ہیں، لیکن اکثر مرکزی بینک سے براہ راست کریڈٹ حاصل نہیں کر سکتے ہیں (بہت ہی کم صورتوں میں استثناء) ، لہذا ان کا کردار تجارتی بینکوں کے پیسے کے بہاؤ کے پہلے بیان کردہ گراف میں کاروباری سطح پر سمجھا جا سکتا ہے۔

تیسرا ، شیڈو بینک منی کریڈٹ سسٹم میں حصہ لیتے ہیں ، لیکن شیڈو بینکنگ سسٹم کے اعدادوشمار اور آپریٹنگ میکانزم کمرشل بینکوں کے اعدادوشمار سے کہیں زیادہ پختہ نہیں ہیں۔ اکثر اوقات ، شیڈو بینک کے اعدادوشمار خود ہی ایک ممکنہ رکاوٹ ہیں ، اور یہاں تک کہ مانیٹری پالیسی کو گمراہ کرسکتے ہیں۔

یہ تصورات بیکار ہیں۔ اور سیکھنا بھی بیکار ہے! کیونکہ اس نظام کو نظر انداز کرنے سے بہاؤ چارٹ کی گرفت میں شدید کمی واقع ہوگی۔ اب جب ہم جون 2013 کے پیسے کے بحران پر نظرثانی کرتے ہیں تو ، سامعین کا لفظ یہ ہے کہ مرکزی بینک نے مالیاتی پالیسی کو سخت کرنے کے لئے مالیاتی اعداد و شمار کو بڑھاوا دیا ، جس سے لیکویڈیٹی کا خاتمہ ہوا۔ لیکن اگر آپ مالیاتی اعداد و شمار کا مطالعہ کرتے ہیں اور پھر 2013 کی دوسری سہ ماہی کے مالیاتی اعداد و شمار کو پڑھتے ہیں ، اور پھر اہم مرکزی بینک کے دستاویزات جیسے پیسے کی پالیسی کی رپورٹ کو پڑھتے ہیں ، تو آپ کو پتہ چلتا ہے کہ اس وقت کریڈٹ اور لیکویڈیٹی میں نمایاں اضافہ ہوا ہے ، لیکن اس میں معمولی کمی واقع ہوئی ہے۔ اگر آپ شیڈو بینک کو اس وقت کے مکمل منظر نامے کو پڑھتے ہیں تو ، میرا اندازہ یہ ہے کہ مرکزی بینک کی مالیاتی پالیسی کی سمت میں کوئی تبدیلی نہیں ہوئی ہے۔ (بڑے پیمانے پر حملہ کیا گیا 2 بلین پیسے کے نوٹ) زیادہ نفسیاتی کردار ادا کرتے ہیں) ، صرف شی

مائیکرو ٹریڈر کے نقطہ نظر سے ، اگر ہم تجارتی بینکاری کے نظام اور مالیاتی بینکاری کے نظام کی افادیت کو نظرانداز کریں تو ، صرف بنیادی کرنسی کے مطابق افراط زر کے بارے میں بات کرنا یقینی طور پر ایک مسئلہ ہے۔ اگرچہ ہم نے دیکھا ہے کہ 2009 میں فیڈریشن نے بڑے پیمانے پر QE کا آغاز کیا تھا ، بہت سے شرکاء نے افسوس کا اظہار کیا تھا کہ غیر معمولی مہلک افراط زر آرہا ہے ، اور سونے کو 1900 کی اونچائی تک پہنچایا گیا تھا۔ تاہم ، آج ، چھ سال بعد ، امریکی افراط زر نے بہت ساری مشکلات کا سامنا کیا ہے اور صرف 2٪ کی طرف جدوجہد کر رہا ہے۔ اس کی وجوہات مختلف ہیں ، لیکن ایک میکرو ٹریڈر کے نقطہ نظر سے ، اگر ہم تجارتی بینکاری کے نظام اور مالیاتی بینکاری کے نظام کی افادیت کو نظرانداز کرتے ہیں تو ، صرف بنیادی کرنسی کے مطابق افراط زر کے بارے میں بات کرنا یقینی طور پر ایک مسئلہ ہے۔ اگرچہ ہم نے دیکھا ہے کہ تجارتی بینکاری کا نظام نقد رقم سے بھرا ہوا ہے ، لیکن کاروباری اداروں نے CAPEX میں سرمایہ کاری کرنے کی خواہش میں بہت زیادہ اضافہ نہیں کیا ہے ، وہ زیادہ

تجارتی بینکنگ سسٹم یا سایہ بینکنگ سسٹم میں ، مائعیت میکرو ٹریڈر کا سب سے زیادہ حساس مقام ہے۔ مالیاتی نظام میں سکڑنے کا رجحان مائعیت کی کمی کی شکل میں ظاہر ہوتا ہے ، تجارتی بینکوں میں ، جس کی شکل میں بینک قیمتی ذخائر کو برقرار رکھتا ہے اور قرض دینے کے لئے ذخائر بنانے کے لئے توسیع نہیں کرتا ہے ، سایہ بینکوں میں ، ڈیلر مائع ملکیت کا قرض نہیں دیتا ہے ، سست ہوتا ہے اور یہاں تک کہ کمپنیوں کے قرضوں کو قبول کرنے سے انکار کرتا ہے جو اپنے ہاتھوں میں قیمتی مائعیت کو ختم کرسکتے ہیں۔ یہ عمل صرف ایک خطرناک اثاثہ فروخت کرنے کی وجہ نہیں ہے ، اس کا نتیجہ نہیں ہے ، اور اس کی وجہ سے خطرہ معاوضہ مناسب سطح پر گرنے کے بعد رک جائے گا۔ ایک بار پھر ، ڈیبٹ اور کریڈٹ نے اس بات پر زور دیا ہے کہ اسٹاک مارکیٹ میں حصہ لینے والے کمپنیوں کو ایک ساتھ مل کر سکڑنے کی ضرورت ہے ، اس سے صرف ایک بار پھر ریاستہائے متحدہ امریکہ یا ریاستہائے متحدہ امریکہ کی کرنسی کی صورتحال پر توجہ دینے کی ضرورت نہیں ہے۔ لہذا اس وقت

یورپ اور امریکہ جیسے متحرک اور خود مختار مارکیٹوں میں ، فلائٹ ٹو کوالٹی کے ردعمل کا ایک سلسلہ ہوتا ہے جس کو تاجروں نے رسک آن / رسک آف کے طور پر سمجھا جاتا ہے ، اور پھر کیش فلو اور اثاثوں کی قیمتوں کے ردعمل کو رسک اشتہار کی تبدیلیوں کے ساتھ بیان کیا جاتا ہے۔ اس عمل کا فائدہ تجزیہ کے عمل کو بہت آسان بناتا ہے ، لیکن مارکیٹ کی ساخت کا گہرا تجزیہ بھی چھوڑ دیتا ہے۔ اس سے قبل ہم نے ذکر کیا تھا کہ اگر مارکیٹ کی ساخت بہت ہموار ہے تو ، ایک بلیک باکس تشکیل دے سکتا ہے ، جس سے تاجر کو مارکیٹ کی ساخت کا احساس ضائع ہوجاتا ہے ، جو آخر کار تاجر کی بصیرت کو متاثر کرتا ہے۔ خاص طور پر جب نئے موضوعات مارکیٹ میں داخل ہوتے ہیں تو ، جو نئے تاجر نے فلو چارٹ کا تعارف نہیں کیا ہے بلکہ پچھلی نسل کے تاجر سے خطرہ آن / آف تجزیہ کا طریقہ سیکھا ہے ، وہ کبھی کبھار الجھن میں پڑ سکتا ہے۔ میں نے سنا ہے کہ حقیقت پسندانہ طور پر سوچنے کے لئے بہت اچھا ہے ، کیا میں اس پر غور کرسکتا ہوں؟

تاہم ، جدید مالیاتی بینکاری کے نظام میں ، لیمان جیسے واقعات کے باوجود ، لیکویڈیٹی کے خطرے کا اثر جدید مالیاتی بینکاری کے نظام میں بڑھتا جارہا ہے ، یہاں تک کہ روایتی کریڈٹ رسک سے بھی زیادہ ، یہاں تک کہ لیمان کے معاملے میں بھی۔ (میں آپ کو بتاؤں گا کہ لیمان بانڈز کی آخری واپسی کی شرح کتنی زیادہ ہے؟) ۔ اس پہلو میں ، تجارتی بینکاری کے نظام پر قابو پانے کے لئے سخت تر ریگولیشن ، ریگولیٹری سرمائے ، مرکزی صفائی اور منظم دیوالیہ پن جیسے اقدامات نے کریڈٹ رسک کے نظام پر اثرات کو بہت کم کردیا ہے۔ دوسری طرف ، حکومتوں اور مرکزی بینکوں نے نظام کے خطرے پر سرمایہ کاری کرنے سے گریز کیا ہے ، جس سے زیادہ سے زیادہ شرکاء کو یقین ہے کہ کریڈٹ رسک ایک بار جب یہ نظام کے خطرے تک پہنچ جاتا ہے تو ، یہ ایک ممکنہ ریگولیٹری بچاؤ کی ضرورت ہوتی ہے۔ مجھے لگتا ہے کہ موجودہ کیپٹل چارج میں بھی کافی حد تک قابو پانے کی اہلیت ہے ، جو اکثر کریڈٹ ایونٹ کی منتقلی کو متاثر کرنے کے بجائے مارکیٹ

ایک اور بات یہ ہے کہ ٹریڈر کو کرنسی کریڈٹ سسٹم میں تبدیلیوں کے بارے میں جھاڑیوں کے خون سے بھی زیادہ حساس ہونا چاہئے۔ کرنسی کریڈٹ کے ڈھانچے میں ہر تبدیلی کا مطلب یہ ہے کہ فنڈز کے ایک گروپ کو نئے راستوں کی تلاش میں تبدیل کرنا پڑے گا ، اگر وہ کرنسی کریڈٹ میں تبدیلیوں کے ٹرانسمیشن کے راستے کا پتہ لگاسکتے ہیں تو ، مارکیٹ سے پہلے اس فنڈز کو پکڑنے کا مطلب یہ ہے کہ وہ بیٹھ کر پیسے وصول کریں گے۔ اس کے برعکس ، اگر نئے کرنسی کریڈٹ سسٹم کی طرف سے تبدیل کرنے کے لئے مجبور کیا جاتا ہے لیکن کارروائی میں بہت کم وقت لگتا ہے تو ، اس کا مطلب یہ ہے کہ جھاڑیوں کو خراج تحسین پیش کرنے کے لئے بہت زیادہ خون ہے۔ یہ حقیقی میکرو ٹریڈنگ ہے۔

مینی کوڈ کے بارے میں جاننے والے کالم سے نقل کیا گیا

- مشین لرننگ اور ڈیٹا کان کنی سے متعلق عام اصطلاحات

- قیمتوں میں ہونے والی تبدیلیوں کی پیش گوئی نہیں، صرف ان کی عکاسی کی جاتی ہے

- علی کلائنٹ لینکس ہوسٹ پر میزبان چل رہا ہے ، ہوسٹ دوبارہ شروع ہوا ، اصل میزبان کو کیسے تلاش کیا جائے؟

- اعلی اتار چڑھاؤ کا مطلب ہے اعلی خطرہ؟ ویلیو انویسٹمنٹ میں خطرہ کی تعریف آپ کی سوچ سے مختلف ہے۔

- میں یہ پوچھنا چاہتا ہوں کہ مجازی کرنسیوں کے ساتھ کون سی پلیٹ فارمز کام کرتی ہیں اور کون سی کرنسیوں میں تجارت ہوتی ہے۔

- صفر اور منفی مارکیٹیں

- ہائی فریکوئینسی ٹریڈنگ کی حکمت عملی - مارکیٹنگ اور ریورس آپشن

- ایک احتمال پسند بنیں - ایک بیوقوف جو بے ترتیب گھومنے پھرنے کے لئے پڑھتا ہے

- امکانات، نقصانات اور طویل مدتی تجارت کے مثبت متوقع اقدار

- مستقبل کے افعال کے بارے میں شکوک و شبہات کے بارے میں ، خدا سے دعا گو ہیں!

- قمار بازوں کی تجارت کی حکمت عملی

- HttpQuery پیتھون میں کام نہیں کرتا

- کیا اس کا مطلب یہ ہے کہ آپ نے اپنی زندگی میں ایک بار پھر ایک بار پھر ایک بار پھر ایک بار پھر ایک بار پھر ایک بار پھر ایک بار پھر ایک بار پھر ایک بار پھر ایک بار پھر؟

- جیت اور نقصان کے بارے میں بات کرنا

- یہ شاید سرمایہ کاری کا سب سے بڑا جھوٹ ہے!

- بے ترتیب دنیا میں کیسے زندہ رہیں؟

- رجحانات کا پتہ لگائیں اور رجحانات پر عمل کریں

- بگ ڈیٹا فنڈ کا انکشاف

- اس کے علاوہ ، یہ بھی واضح ہے کہ اس کے بارے میں کیا خیال ہے کہ اس کے بارے میں کیا خیال ہے؟

- کیا آپ کو لگتا ہے کہ آپ کو جیتنے کے لئے سکے پھینکنے اور تجارت کرنے کے لئے پیسہ کمانے کی ضرورت ہے؟