ڈبل موونگ ایوریج اور ایکسلریشن انڈیکیٹر کا امتزاج تجارتی حکمت عملی

جائزہ

ڈبل میڈین لائن اور ایکسلریٹر اشارے کا جوڑا تجارتی حکمت عملی ایک مقداری تجارتی حکمت عملی ہے جس میں ٹریڈنگ سگنل کی تخلیق اور توثیق کے لئے ایک ساتھ چلتی اوسط اور متحرک اشارے کا استعمال کیا جاتا ہے۔ یہ حکمت عملی میڈین لائن کی رجحان سے باخبر رہنے کی صلاحیت اور ایکسلریٹر اشارے کی متحرک خصوصیات کو جوڑتی ہے ، جس میں سخت شرائط کے ذریعہ مارکیٹ میں داخل ہونے اور باہر نکلنے کی شرائط طے کی جاتی ہیں ، مارکیٹ کے رجحانات کی شکل کو مؤثر طریقے سے پکڑنے کے قابل بناتی ہے ، اور رجحان کی تصدیق کے ساتھ ساتھ تجارت کے منافع بخش علاقوں کو کم کرنے یا مارکیٹ میں ہلچل کے نتیجے میں منافع میں کمی اور یہاں تک کہ نقصان کے خطرے سے بچنے کے لئے۔

حکمت عملی کا اصول

یہ حکمت عملی 20 دوروں پر مبنی سادہ چلتی اوسط ((SMA) اور 5 دوروں پر مشتمل اشاریہ چلتی اوسط ((EMA) کے مجموعے میں استعمال کی جاتی ہے۔ اس میں ، 20 دوروں پر مشتمل SMA لائن مارکیٹ میں اتار چڑھاؤ کو مؤثر طریقے سے ہموار کرتی ہے اور درمیانی اور طویل مدتی قیمتوں کے رجحانات کا تعین کرتی ہے۔ 5 دوروں پر مشتمل EMA لائن ، حالیہ قیمتوں کو زیادہ وزن دینے کے ذریعہ ، اسے قلیل مدتی قیمتوں میں تبدیلی کے رجحانات کو زیادہ حساسیت سے پکڑنے کے قابل بناتی ہے۔ جب قیمت 5 دوروں کی لائن کو عبور کرتی ہے اور 20 دوروں کی لائن سے اوپر ہوتی ہے تو اس سے خریدنے کا اشارہ پیدا ہوتا ہے۔ جب قیمت 5 دوروں کی لائن کو عبور کرتی ہے اور 20 دوروں کی ٹائم لائن سے نیچے ہوتی ہے تو اس سے فروخت کا اشارہ پیدا ہوتا ہے۔ اس طرح کی ڈبل میڈین لائن کا مجموعہ اس بات کو یقینی بناتا ہے کہ تجارتی سگنل اہم رجحانات کی سمت پر عمل پیرا ہوں ، اور مختصر مدتی میڈین لائن کے ذریعے سگنل کی حساسیت اور وقت کی اہمیت میں اضافہ ہوتا ہے۔

ٹریڈنگ سگنل کی تخلیق کے بعد ، اس حکمت عملی میں MACD اشارے کو بھی رجحان کی توثیق کرنے کے لئے متعارف کرایا جاتا ہے۔ خاص طور پر ، جب خریدنے کا اشارہ پیدا ہوتا ہے تو ، MACD کی DIFF لائن کو DEA لائن کے ساتھ چاندی کے فورکس کا مظاہرہ کرنے کی ضرورت ہوتی ہے اور اس کی تصدیق کرنے کے لئے کئی ادوار برقرار رکھے جاتے ہیں کہ وہ خریدنے کے عروج پر ہے۔ اس کے برعکس ، جب بیچنے کا اشارہ پیدا ہوتا ہے تو ، MACD کو نیچے کی طرف جانے کا رجحان دیکھنے کی ضرورت ہوتی ہے ، جس کے بعد اس نے مروڑ فورکس کی تشکیل کی ہے۔ یہ طریقہ کار شور کی تجارت کو مؤثر طریقے سے فلٹر کرسکتا ہے ، اور جھٹکے والے ڈسپلے کی تکمیل کے دوران پوزیشنوں کو کثرت سے کھولنے سے بچ سکتا ہے۔

آخر میں ، یہ حکمت عملی معقول حد تک روکنے کے لئے مقرر کی جاتی ہے ، چاہے وہ زیادہ ہو یا کم۔ خاص طور پر ، زیادہ سے زیادہ اسٹاپ نقصان کی لائن داخلہ نقطہ سے نیچے کی کم سے کم قیمت پر رکھی جاتی ہے۔ اور ، اسٹاپ نقصان کی لائن داخلہ نقطہ سے اوپر کی زیادہ سے زیادہ قیمت پر رکھی جاتی ہے۔ اور ، قیمت کے اتار چڑھاؤ کے ساتھ اسٹاپ نقصان کی اصل وقت میں تازہ کاری کی جاتی ہے۔ اس طرح کی روک تھام منافع کو زیادہ سے زیادہ حد تک مقفل کرسکتی ہے اور مارکیٹ کو سنجیدگی سے تبدیل ہونے سے بچانے میں مدد دیتی ہے جس سے نقصان برداشت کرنے سے زیادہ ہوسکتا ہے۔

طاقت کا تجزیہ

- ڈبل یونیفارم فلٹرنگ مارکیٹ شور کی طرف سے مداخلت سے بچنے کے لئے تجارت کی سمت کو مؤثر طریقے سے شناخت کرتی ہے؛

- MACD توثیق سے یہ یقینی بنتا ہے کہ رجحان قائم ہے اور زلزلے کے خاتمے کے دوران پوزیشنوں کو کھولنے سے روکتا ہے۔

- سخت نقصان کی حکمت عملی سے منافع کو زیادہ سے زیادہ لاک کیا جاسکتا ہے اور مارکیٹ کے خطرے پر قابو پایا جاسکتا ہے۔

- پیرامیٹرز کو ایڈجسٹ کیا جا سکتا ہے اور مارکیٹ اور قسم کی خصوصیات کے مطابق بہتر بنایا جا سکتا ہے.

خطرے کا تجزیہ

- اگر MACD کے پیرامیٹرز کو غلط طریقے سے منتخب کیا جائے تو ، مختصر رجحانات یا بار بار مداخلت کی تجارت کو یاد کیا جاسکتا ہے۔

- اوسط پیرامیٹرز کو بہتر بنانے کے لئے مخصوص نسلوں کے لئے جانچ کی ضرورت ہے۔

- مضبوط مارکیٹوں میں ، اسٹاپ نقصان کو توڑنے سے کچھ نقصان ہوسکتا ہے۔

MACD اشارے کے پیرامیٹرز کو ایڈجسٹ کرکے بہتر تعاون حاصل کیا جاسکتا ہے۔ اس کے علاوہ ، مختلف نسلوں کی خصوصیات کے مطابق اوسطاً مدت کے پیرامیٹرز کو بہتر بنایا جانا چاہئے۔ آخر میں ، بڑے سمت میں منافع کو مکمل طور پر جاری کرنے کو یقینی بنانے کے لئے مناسب طور پر اسٹاپ نقصان کی حد کو کم کیا جاسکتا ہے۔

اصلاح کی سمت

اس حکمت عملی کو مزید بہتر بنانے کے لیے مندرجہ ذیل نکات پر غور کیا جا سکتا ہے:

خود سے اپنانے والی یکساں لکیری الگورتھم متعارف کرایا گیا ہے۔ متحرک سائیکل کا استعمال کرتے ہوئے یکساں لکیری مجموعہ خود بخود مارکیٹ میں تبدیلیوں کے مطابق ڈھال سکتا ہے ، بغیر کسی انسانی مداخلت کے اصلاح کے پیرامیٹرز۔

مشین لرننگ ماڈل کے ساتھ مل کر۔ گہری سیکھنے جیسے الگورتھم کا استعمال کرتے ہوئے ، مختلف اقسام کی مارکیٹ کی خصوصیات کو خود بخود پہچاننا ، اور اصل وقت میں بہترین پیرامیٹرز کی ترتیب کو آؤٹ پٹ کرنا۔

اضافی فلٹرنگ شرائط شامل کریں۔ دیگر تکنیکی اشارے کو موجودہ تجارتی سگنل کی بنیاد پر اضافی فیصلے کے معیار کے طور پر شامل کیا جاسکتا ہے ، جیسے ٹرانزیکشن فیکٹر وغیرہ۔

نقصان کی روک تھام کی حکمت عملی کو بہتر بنائیں۔ اس طرح کے مزید ذہین نقصانات کے طریقوں کا مطالعہ کیا جاسکتا ہے ، جیسے توڑنے والے اسٹاپس ، ٹریکنگ اسٹاپس ، تاکہ خطرے پر قابو پانے کے ساتھ ساتھ زیادہ سے زیادہ منافع حاصل کیا جاسکے۔

خلاصہ کریں۔

ڈبل میڈین لائن اور MACD مجموعی حکمت عملی نے رجحان کی خصوصیات ، متحرک عوامل اور خطرے کے کنٹرول کے متعدد جہتوں کو جامع طور پر مدنظر رکھا ، جس سے کسی ایک تکنیکی اشارے کی حدود کو کچھ حد تک عبور کیا جاسکے ، جس سے مقدار کی تجارت کی استحکام کو مؤثر طریقے سے بہتر بنایا جاسکے۔ یہ حکمت عملی پیرامیٹرز کے ذریعہ مختلف مارکیٹ کے ماحول کے لئے بہت اچھی طرح سے ڈھال سکتی ہے ، جو ریڈ سیٹ پر لاگو کرنے اور مستقل طور پر بہتر بنانے کے قابل ہے۔ اس کے ساتھ ہی ، مزید ذہانت کے ذرائع کو متعارف کرانے میں ابھی بھی بہت زیادہ اصلاح کی گنجائش موجود ہے ، جس سے توقع کی جاسکتی ہے کہ حکمت عملی کو خود کار طریقے سے بہتر بنانے اور اثر کو زیادہ سے زیادہ کرنے کے لئے مصنوعی ذہانت کے الگورتھم کے ساتھ مل کر حکمت عملی کو حاصل کیا جاسکے۔

/*backtest

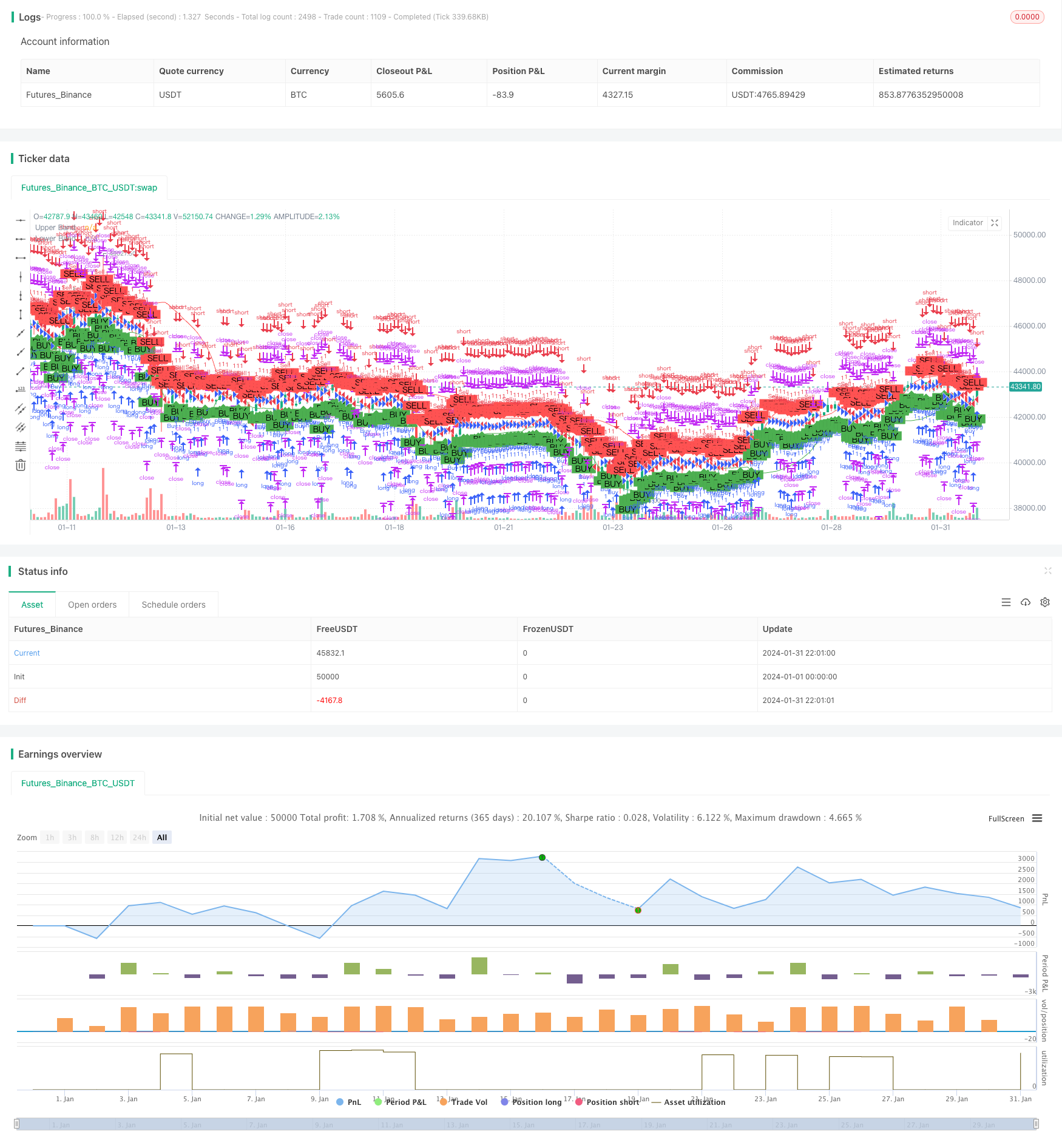

start: 2024-01-01 00:00:00

end: 2024-01-31 23:59:59

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Bollinger Band Strategy with Early Signal (v5)", overlay=true)

// Inputs

length = 20

mult = 1.5

src = close

riskRewardRatio = input(3.0, title="Risk-Reward Ratio")

// Calculating Bollinger Bands

basis = ta.ema(src, length)

dev = mult * ta.stdev(src, length)

upper = basis + dev

lower = basis - dev

// Plotting Bollinger Bands

plot(upper, "Upper Band", color=color.red)

plot(lower, "Lower Band", color=color.green)

// Tracking Two Candles Ago Crossing Bollinger Bands

var float twoCandlesAgoUpperCrossLow = na

var float twoCandlesAgoLowerCrossHigh = na

if (close[2] > upper[2])

twoCandlesAgoUpperCrossLow := low[2]

if (close[2] < lower[2])

twoCandlesAgoLowerCrossHigh := high[2]

// Entry Conditions

longCondition = (not na(twoCandlesAgoLowerCrossHigh)) and (high > twoCandlesAgoLowerCrossHigh)

shortCondition = (not na(twoCandlesAgoUpperCrossLow)) and (low < twoCandlesAgoUpperCrossLow)

// Plotting Entry Points

plotshape(longCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(shortCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Strategy Execution

if (longCondition)

stopLoss = low - (high - low) * 0.05

takeProfit = close + (close - stopLoss) * riskRewardRatio

strategy.entry("Buy", strategy.long)

strategy.exit("Exit Buy", "Buy", stop=stopLoss, limit=takeProfit)

if (shortCondition)

stopLoss = high + (high - low) * 0.05

takeProfit = close - (stopLoss - close) * riskRewardRatio

strategy.entry("Sell", strategy.short)

strategy.exit("Exit Sell", "Sell", stop=stopLoss, limit=takeProfit)