Chiến lược giao dịch định lượng giao dịch chéo giữa hai mức trung bình động

Tác giả:ChaoZhang, Ngày: 2024-03-19 17:16:21Tags:

Tên chiến lược

Chiến lược giao dịch định lượng giao dịch chéo giữa hai mức trung bình động

Tổng quan chiến lược

Chiến lược này đưa ra quyết định giao dịch dựa trên các tín hiệu chéo của hai đường trung bình động (MA) với các giai đoạn khác nhau. Khi MA ngắn hạn vượt qua trên MA dài hạn, nó tạo ra tín hiệu mua; khi MA ngắn hạn vượt qua dưới MA dài hạn, nó tạo ra tín hiệu bán. Chiến lược này cố gắng nắm bắt xu hướng giá trung và dài hạn và kiếm lợi nhuận từ xu hướng sau.

Nguyên tắc chiến lược

Chiến lược sử dụng hai đường trung bình động với các giai đoạn khác nhau như các chỉ số kỹ thuật chính. Một là đường trung bình động ngắn hạn, phản ánh xu hướng giá ngắn hạn; một là đường trung bình động dài hạn, phản ánh xu hướng giá trung bình đến dài hạn. Khi MA ngắn hạn vượt qua MA dài hạn, nó thường ngụ ý sự thay đổi xu hướng.

Cụ thể, khi MA ngắn hạn vượt qua trên MA dài hạn, nó cho thấy giá có thể đi vào xu hướng tăng, và chiến lược sẽ tạo ra tín hiệu mua. Ngược lại, khi MA ngắn hạn vượt qua dưới MA dài hạn, nó cho thấy giá có thể đi vào xu hướng giảm, và chiến lược sẽ tạo ra tín hiệu bán. Cách tiếp cận theo xu hướng này có thể giúp các nhà đầu tư phù hợp với xu hướng thị trường và lợi nhuận từ giá tăng hoặc giảm.

Trong việc thực hiện mã của chiến lược, các bước chính sau đây được sử dụng:

- Sử dụng

inputchức năng để thiết lập các tham số thời gian của MA ngắn hạn và MA dài hạn, cho phép người dùng tùy chỉnh. - Sử dụng

ta.smachức năng để tính toán MA ngắn hạn. - Xác định xem giá có cao hơn hay thấp hơn MA ngắn hạn bằng cách so sánh giá đóng với MA ngắn hạn.

- Xác định xem có nên tạo tín hiệu mua hay bán bằng cách đánh giá xem mối quan hệ giữa giá đóng cửa và MA ngắn hạn thay đổi giữa hai thanh liên tiếp hay không.

- Sử dụng

strategy.entrychức năng để thực hiện giao dịch dựa trên tín hiệu mua và bán. - Sử dụng

plotshapechức năng để đánh dấu tín hiệu mua và bán trên biểu đồ. - Sử dụng

plotchức năng để vẽ đường cong MA ngắn hạn trên biểu đồ.

Thông qua sự kết hợp hữu cơ của các bước này, chiến lược có thể điều chỉnh vị trí một cách năng động dựa trên những thay đổi trong đường chéo trung bình động, cố gắng liên tục lợi nhuận từ xu hướng thị trường.

Ưu điểm chiến lược

- Đơn giản và dễ hiểu: Chiến lược chỉ sử dụng đường trung bình động như một chỉ số kỹ thuật, với một nguyên tắc đơn giản và rõ ràng dễ hiểu và thực hiện.

- Khả năng thích nghi cao: Bằng cách thiết lập linh hoạt các tham số giai đoạn của hai đường trung bình động, nó có thể thích nghi với các đặc điểm thị trường và nhu cầu đầu tư khác nhau.

- Theo dõi xu hướng: Chiến lược đánh giá xu hướng dựa trên các đường chéo trung bình động, có thể nắm bắt hiệu quả xu hướng giá trung và dài hạn và theo dõi xu hướng thị trường cho giao dịch.

- Dễ dàng tối ưu hóa: Hiệu suất của chiến lược có thể được cải thiện bằng cách tối ưu hóa các thông số giai đoạn của các đường trung bình động.

- Áp dụng rộng: Chiến lược có thể được áp dụng cho các thị trường tài chính và các công cụ giao dịch khác nhau, chẳng hạn như cổ phiếu, hợp đồng tương lai, ngoại hối, v.v.

Rủi ro chiến lược

- Độ nhạy của các tham số: Hiệu suất của chiến lược tương đối nhạy cảm với các tham số thời gian của các đường trung bình động và cài đặt tham số không đúng có thể dẫn đến suy giảm hiệu suất.

- Tính nhạy rộng: Khi giá dao động với một chiều rộng lớn, các tín hiệu chéo thường xuyên có thể dẫn đến giao dịch quá mức và tăng chi phí.

- Thị trường dao động: Trong một thị trường dao động, giá thường dao động trên và dưới mức trung bình động, có thể tạo ra nhiều tín hiệu dương tính sai hơn.

- Sự chậm trễ: Mức trung bình động là các chỉ số chậm trễ, và khi các tín hiệu chéo được tạo ra, giá có thể đã chạy trong một thời gian, với sự chậm trễ nhẹ.

- Chỉ số duy nhất: Chiến lược chỉ dựa trên các đường trung bình động như một chỉ số duy nhất, có thể thiếu sự xem xét toàn diện về thị trường và phải đối mặt với một số hạn chế và rủi ro nhất định.

Để đối phó với những rủi ro này, các biện pháp sau đây có thể được thực hiện để cải thiện chiến lược:

- Tìm kiếm sự kết hợp tối ưu của các khoảng thời gian trung bình động thông qua tối ưu hóa tham số để cải thiện độ bền.

- giới thiệu các chỉ số kỹ thuật hoặc tín hiệu thị trường khác, chẳng hạn như khối lượng, động lực, v.v., để làm phong phú thêm các khía cạnh của chiến lược.

- Thiết lập các quy tắc lợi nhuận và dừng lỗ hợp lý để kiểm soát rủi ro của một giao dịch duy nhất.

- Bộ lọc tín hiệu giao dịch, chẳng hạn như yêu cầu nhiều nến liên tiếp để xác nhận thay đổi xu hướng, để giảm dương tính giả.

- Thường xuyên xem xét và điều chỉnh chiến lược để thích nghi với những thay đổi năng động trên thị trường.

Tối ưu hóa chiến lược

- Tối ưu hóa tham số: Các phương pháp như phân tích đi trước và tìm kiếm lưới có thể được sử dụng để tối ưu hóa các tham số giai đoạn của đường trung bình động, tìm kiếm sự kết hợp tham số tốt nhất để cải thiện độ bền và lợi nhuận của chiến lược. Các tham số giai đoạn tối ưu hóa có thể được điều chỉnh theo các đặc điểm thị trường và phong cách đầu tư khác nhau.

- Việc lọc tín hiệu: Sau khi tạo ra tín hiệu giao dịch, một số quy tắc lọc có thể được sử dụng để cải thiện chất lượng tín hiệu, chẳng hạn như yêu cầu một khoảng cách nhất định giữa MA ngắn hạn và MA dài hạn, yêu cầu một sự theo dõi nhất định sau khi giá vượt qua MA, yêu cầu xác nhận đồng bộ các tín hiệu từ nhiều khung thời gian, v.v., để giảm các tín hiệu dương tính sai.

- Lấy lợi nhuận và dừng lỗ: Các quy tắc lấy lợi nhuận và dừng lỗ hợp lý có thể được thiết lập cho mỗi giao dịch để ngăn ngừa rủi ro giảm của một giao dịch duy nhất một bên và khóa lợi nhuận kịp thời ở bên kia.

- Quản lý vị trí: Kích thước vị trí cho mỗi giao dịch có thể được điều chỉnh năng động theo các yếu tố như sức mạnh của xu hướng thị trường và khả năng chấp nhận rủi ro của tài khoản, tăng vị trí khi xu hướng mạnh và giảm vị trí khi xu hướng suy yếu, để thích nghi tốt hơn với thị trường.

- Kết hợp nhiều chỉ số: Các chỉ số kỹ thuật hoặc tín hiệu thị trường khác có thể được kết hợp với các đường trung bình động, chẳng hạn như MACD, RSI, ATR, vv, để đánh giá và xác nhận xu hướng từ nhiều chiều và cải thiện độ tin cậy của chiến lược.

Mục đích của các hướng tối ưu hóa này là cải thiện khả năng thích nghi, độ bền và lợi nhuận của chiến lược, và đối phó tốt hơn với những thay đổi và thách thức trên thị trường.

Tóm lại

Chiến lược giao dịch định lượng chéo trung bình động kép là một chiến lược theo xu hướng đơn giản, dễ hiểu và thích nghi cao. Nó đánh giá xu hướng giá thông qua sự thay đổi chéo của hai trung bình động với các giai đoạn khác nhau, cố gắng nắm bắt các cơ hội trung hạn đến dài hạn trên thị trường. Những lợi thế của chiến lược nằm ở nguyên tắc đơn giản và rõ ràng, dễ thực hiện và tối ưu hóa và áp dụng cho các thị trường tài chính khác nhau. Tuy nhiên, nó cũng phải đối mặt với những rủi ro như độ nhạy cảm của tham số, hiệu suất kém trong thị trường dao động và độ trễ tín hiệu.

Để cải thiện chiến lược, chúng ta có thể bắt đầu từ các khía cạnh như tối ưu hóa tham số, lọc tín hiệu, quản lý vị trí và kết hợp nhiều chỉ số để cải thiện khả năng thích nghi và độ bền của chiến lược.

Nhìn chung, chiến lược chéo trung bình động kép cung cấp một khuôn khổ cơ bản cho giao dịch định lượng, nhưng trong các ứng dụng thực tế, nó vẫn cần được tối ưu hóa và cải thiện theo đặc điểm thị trường cụ thể và nhu cầu đầu tư để đạt được kết quả tốt hơn. Đối với các nhà giao dịch định lượng, nghiên cứu và tối ưu hóa chiến lược này có thể giúp hiểu các mô hình thị trường và tích lũy kinh nghiệm thực tế có giá trị.

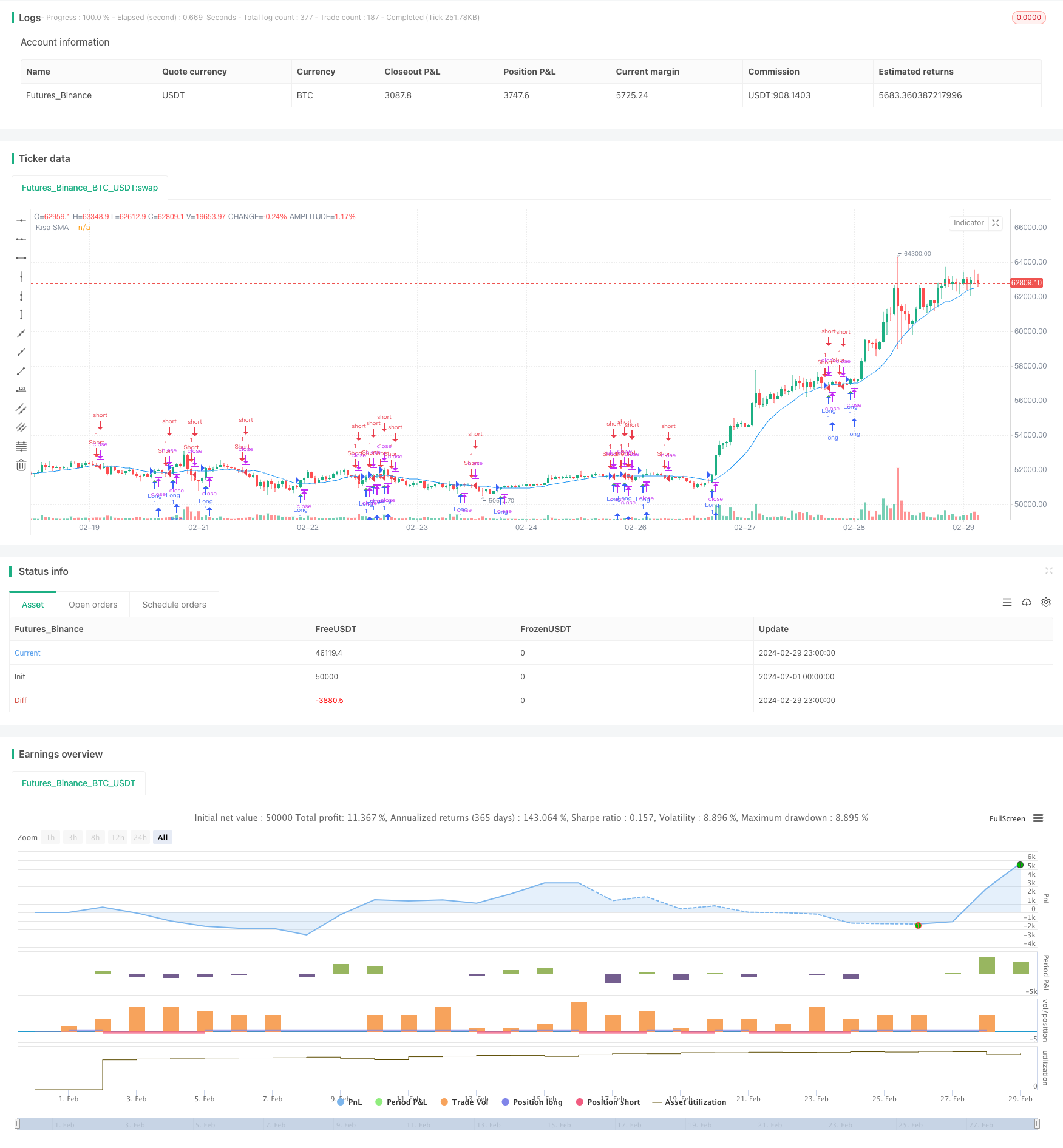

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("SMA Crossover Strategy", overlay=true)

// SMA parametrelerini ayarla

sma_short_length = input.int(15, "Kısa SMA Uzunluğu")

sma_long_length = input.int(200, "Uzun SMA Uzunluğu")

// Hareketli ortalama hesaplamalarını yap

sma_short = ta.sma(close, sma_short_length)

// Fiyatın SMA'yı yukarı veya aşağı kestiğini kontrol et

price_above_sma = close > sma_short

price_below_sma = close < sma_short

// Alım-Satım noktalarını belirle

longCondition = (close[1] < sma_short[1] and close > sma_short) and price_above_sma

shortCondition = (close[1] > sma_short[1] and close < sma_short) and price_below_sma

// Al-Sat stratejisi

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Fiyatın kısa SMA'yı yukarı kesme noktalarını göster

plotshape(series=longCondition, title="Long", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

// Fiyatın kısa SMA'yı aşağı kesme noktalarını göster

plotshape(series=shortCondition, title="Short", location=location.abovebar, color=color.red, style=shape.triangledown, size=size.small)

// Hareketli ortalamaları grafiğe çiz

plot(sma_short, color=color.blue, title="Kısa SMA")

- Chiến lược lọc xu hướng mô hình nến

- Xu hướng trung bình di chuyển gấp đôi theo chiến lược

- Chiến lược dừng lỗ và lấy lợi nhuận động dựa trên ATR hai lần dừng lại

- Chiến lược đột phá nhiều khung thời gian của MACD+EMA

- Chiến thắng hoàn hảo DCA Động lực và Chiến lược biến động

- Chiến lược giao dịch xu hướng nhiều khung thời gian dựa trên MACD, ADX và EMA200

- RSI Chiến lược giao dịch hai hướng với lệnh dừng lỗ ban đầu

- Dự báo tự động Chiến lược dừng lỗ mục tiêu dài / ngắn dựa trên 9:15 cao / thấp

- Chiến lược SMC kết hợp MACD và EMA

- Chiến lược giao dịch đa SMA và MACD dựa trên XAUUSD

- EMA 200 Crossover với Chiến lược khối lượng và xu hướng

- RSI Động thái dừng lỗ và chiến lược lấy lợi nhuận

- Chiến lược xác định xu hướng địa phương của đám mây Ichimoku

- 9EMA Định vị Động thái Chiến lược với hai 5 phút Breakouts gần

- Một chiến lược lưới năng động thích nghi ngắn hạn dựa trên

- Chiến lược thoát khỏi ATR Chandelier với chỉ số sức mạnh tương đối

- Chiến lược dự báo và giao dịch tự động cao / thấp

- Chiến lược kéo dài mô hình đảo ngược búa trong ngày

- CVD Divergence Quantitative Trading Strategy Chiến lược giao dịch định lượng

- Bollinger Bands & Chiến lược kết hợp RSI