Chiến lược chỉ số kỹ thuật, Chiến lược quản lý rủi ro, Xu hướng thích nghi sau chiến lược

Tác giả:ChaoZhang, Ngày: 2024-07-29 17:25:26Tags:EMASDI

Tổng quan

Chiến lược này là một hệ thống giao dịch theo xu hướng thích nghi dựa trên Mức trung bình chuyển động biểu thức (EMA) và Chỉ số hướng làm mịn (SDI). Nó kết hợp nhiều chỉ số kỹ thuật và công cụ quản lý rủi ro để nắm bắt xu hướng thị trường và kiểm soát rủi ro. Chiến lược sử dụng chéo EMA nhanh và chậm cùng với hướng của SDI để xác định xu hướng thị trường và tạo ra tín hiệu mua và bán. Ngoài ra, chiến lược kết hợp các tính năng quản lý rủi ro như lấy lợi nhuận, dừng lỗ và dừng lại để bảo vệ lợi nhuận và hạn chế lỗ.

Sức mạnh cốt lõi của chiến lược này nằm ở khả năng thích nghi và cách tiếp cận quản lý rủi ro toàn diện. Thông qua việc sử dụng các tham số có thể điều chỉnh như thời gian EMA, làm mịn SDI và ngưỡng quản lý rủi ro, các nhà giao dịch có thể tối ưu hóa chiến lược cho các điều kiện thị trường khác nhau và sở thích rủi ro cá nhân. Việc thiết lập linh hoạt về đòn bẩy và kích thước vị trí làm tăng thêm khả năng thích nghi của chiến lược, làm cho nó phù hợp với các phong cách giao dịch và kích thước vốn khác nhau.

Nguyên tắc chiến lược

-

Tính toán chỉ số:

- Tính toán EMA nhanh và chậm, cùng với các phiên bản trơn tru của chúng.

- Tính toán SDI, bao gồm cả các chỉ số hướng dương và tiêu cực.

-

Sản xuất tín hiệu thương mại:

- Điều kiện dài: DI dương lớn hơn DI âm, và EMA nhanh là trên EMA chậm.

- Điều kiện ngắn: DI âm lớn hơn DI dương, và EMA nhanh thấp hơn EMA chậm.

-

Quản lý vị trí:

- Sử dụng đòn bẩy điều chỉnh và tỷ lệ phần trăm vốn chủ sở hữu để xác định kích thước giao dịch.

- Đóng các vị trí đối diện và mở các vị trí mới khi các điều kiện nhập cảnh được đáp ứng.

-

Quản lý rủi ro:

- Thực hiện tùy chọn lấy lợi nhuận, dừng lỗ, và các tính năng dừng lại.

- Điều chỉnh năng động mức dừng lại để khóa lợi nhuận.

-

Bộ lọc thời gian:

- Thiết lập ngày bắt đầu và kết thúc giao dịch, tự động đóng các vị trí bên ngoài phạm vi thời gian đã chỉ định.

Ưu điểm chiến lược

-

Khả năng nắm bắt xu hướng: Xác định và theo dõi các xu hướng thị trường hiệu quả bằng cách kết hợp EMA và SDI.

-

Khả năng thích nghi cao: Khả năng thích nghi với các điều kiện thị trường khác nhau thông qua các tham số có thể điều chỉnh.

-

Quản lý rủi ro toàn diện: tích hợp lợi nhuận, dừng lỗ và dừng lại để kiểm soát rủi ro toàn diện.

-

Kiểm soát vị trí linh hoạt: Tỷ lệ đòn bẩy và tỷ lệ sử dụng vốn có thể điều chỉnh để phù hợp với các ham muốn rủi ro khác nhau.

-

Phương pháp kiểm tra lại thân thiện: Hỗ trợ kiểm tra lại dữ liệu lịch sử để tối ưu hóa chiến lược.

-

Không có cảm xúc: Dựa trên các chỉ số khách quan, giảm tác động của cảm xúc chủ quan.

-

Sự linh hoạt: Có thể được áp dụng cho các khung thời gian và công cụ giao dịch khác nhau.

Rủi ro chiến lược

-

Việc giao dịch quá mức: Có thể tạo ra các giao dịch thường xuyên trong thị trường hỗn loạn, làm tăng chi phí.

-

Bản chất chậm trễ: EMA và SDI là các chỉ số chậm trễ, có khả năng phản ứng chậm với sự đảo ngược xu hướng.

-

Rủi ro phá vỡ sai: Có thể hiểu sai các biến động ngắn hạn như xu hướng, dẫn đến các giao dịch không chính xác.

-

Độ nhạy của tham số: Hiệu suất phụ thuộc rất nhiều vào cài đặt tham số, đòi hỏi tối ưu hóa liên tục.

-

Sự phụ thuộc vào môi trường thị trường: Có thể hoạt động kém trong một số điều kiện thị trường nhất định.

-

Rủi ro đòn bẩy: Đòn bẩy cao có thể làm tăng tổn thất, đòi hỏi phải sử dụng thận trọng.

-

Tùy thuộc vào công nghệ: Dựa trên môi trường kỹ thuật ổn định, lỗi hệ thống có thể gây ra tổn thất.

Hướng dẫn tối ưu hóa chiến lược

-

Điều chỉnh tham số động: Thực hiện điều chỉnh thích nghi của các tham số EMA và SDI để phù hợp với các giai đoạn thị trường khác nhau.

-

Phân tích nhiều khung thời gian: Kết hợp các tín hiệu từ nhiều khoảng thời gian để cải thiện độ chính xác đánh giá xu hướng.

-

Bộ lọc biến động: Kết hợp các chỉ số biến động như ATR để điều chỉnh các quy tắc giao dịch trong thời gian biến động cao.

-

Nhận dạng trạng thái thị trường: giới thiệu phân loại trạng thái thị trường ( xu hướng / phạm vi) để tối ưu hóa logic giao dịch phù hợp.

-

Tối ưu hóa quản lý vốn: Thực hiện điều chỉnh vị trí năng động dựa trên tình trạng lợi nhuận và lỗ tài khoản.

-

Kết hợp chỉ số: Xem xét thêm các chỉ số bổ sung như RSI hoặc MACD để tăng độ tin cậy tín hiệu.

-

Tích hợp học máy: giới thiệu các thuật toán học máy để tối ưu hóa lựa chọn tham số và tạo tín hiệu.

Kết luận

Chiến lược theo xu hướng thích nghi này kết hợp EMA và SDI cho thấy khả năng thích nghi thị trường mạnh mẽ và khả năng quản lý rủi ro. Thông qua các thiết lập tham số linh hoạt và các biện pháp kiểm soát rủi ro toàn diện, nó cung cấp cho các nhà giao dịch một khung giao dịch định lượng đáng tin cậy. Những lợi thế chính của chiến lược nằm trong việc nắm bắt xu hướng nhạy cảm và kiểm soát rủi ro nghiêm ngặt, cho phép nó duy trì hiệu suất ổn định trong các môi trường thị trường khác nhau.

Tuy nhiên, các nhà giao dịch vẫn cần phải nhận thức được các rủi ro tiềm ẩn trong chiến lược, chẳng hạn như sự chậm trễ và độ nhạy của tham số. Thông qua tối ưu hóa và cải tiến liên tục, đặc biệt là trong các lĩnh vực như điều chỉnh tham số động, phân tích nhiều khung thời gian và nhận thức trạng thái thị trường, chiến lược có tiềm năng để tăng cường hiệu suất và ổn định hơn nữa.

Nhìn chung, chiến lược này cung cấp một nền tảng vững chắc cho giao dịch định lượng, phù hợp với các nhà đầu tư tìm kiếm các phương pháp giao dịch có hệ thống và kỷ luật. Bằng cách hiểu sâu các nguyên tắc chiến lược và kết hợp chúng với phong cách giao dịch cá nhân, các nhà giao dịch có thể sử dụng hiệu quả công cụ này để tăng lợi thế cạnh tranh của họ trên thị trường tài chính.

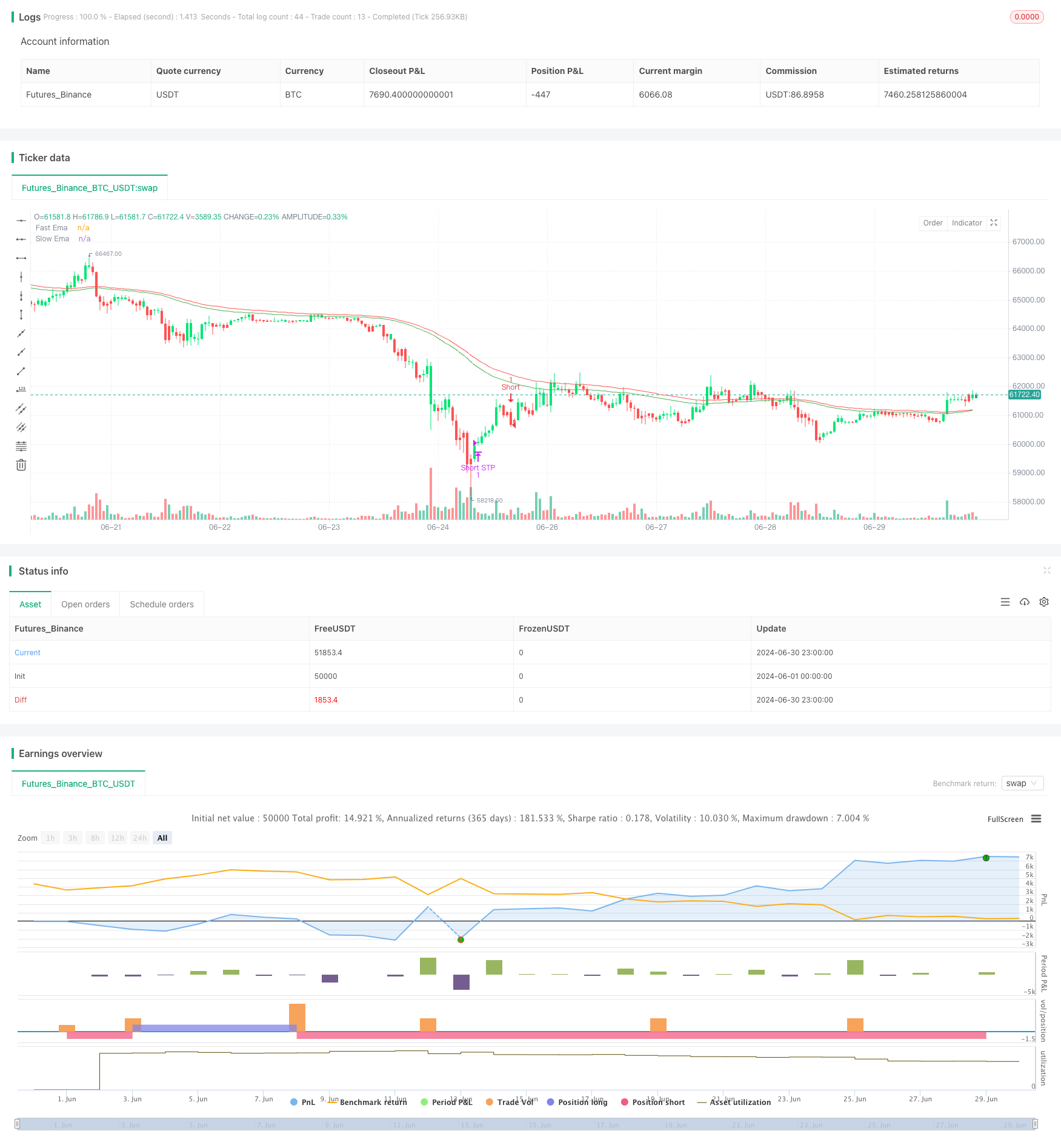

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © erdas0

//@version=5

strategy("Strategy SEMA SDI Webhook", overlay=true, slippage = 1, commission_value = 0.035, default_qty_type=strategy.percent_of_equity, default_qty_value=50, initial_capital = 1000, calc_on_order_fills = true, process_orders_on_close = true)

// Start and end dates

dts=input(false,"",inline="dts")

dte=input(false,"",inline="dte")

start_date = input(timestamp("2023-01-01 00:00:00"), "Start Date",inline="dts")

end_date = input(timestamp("2124-01-01"), "End Date",inline="dte")

times = true

// Initial capital

leverage= input.int(10, "Leverage", minval=1,inline="qty") //Leverage Test

usdprcnt= input.int(50, "%", minval=1,inline="qty")

qty= input(false,"Inital USDT ◨",inline="qty")

initial_capital = qty ? (strategy.initial_capital+strategy.netprofit)/close*leverage*usdprcnt/100 : na

//Level Inputs

tpon=input(false,"TP ◨",group ="Take Profit/Stop Loss", inline="1")

sloc=input(true,"SL ◨",group ="Take Profit/Stop Loss", inline="1")

tron=input(true,"Trailing ◨",group ="Take Profit/Stop Loss", inline="1")

tp = tpon ? input.float(25, "Take Profit %", minval=0.1,step=0.1,group ="Take Profit/Stop Loss", inline="2") : na

sl = sloc ? input.float(4.8, "Stop Loss %", minval=0.1,step=0.1,group ="Take Profit/Stop Loss", inline="2") : na

tr = tron ? input.float(1.9, "Trailing Stop ", minval=0.1,step=0.1,group ="Take Profit/Stop Loss", inline="4") : na

// Take profit and stop loss levels

dir=strategy.position_size/math.abs(strategy.position_size) //Directions

newtrade=strategy.closedtrades>strategy.closedtrades[1]

pftpcnt=dir<0 ? (strategy.position_avg_price-low)/strategy.position_avg_price*100 : dir>0 ? (high-strategy.position_avg_price)/strategy.position_avg_price*100 : na //max profit

pftpr= (1 + pftpcnt*dir/100) * strategy.position_avg_price //Trailing Price

take_profit = (1 + tp*dir/100) * strategy.position_avg_price

stop_loss = (1 - sl*dir/100) * strategy.position_avg_price

var float maxpft=na //max profit percent

maxpft := newtrade ? 0 : strategy.openprofit > 0 ? math.max(pftpcnt,maxpft) : maxpft

var float Tr=na //Trailing

Tr := newtrade ? na : pftpcnt >= tr and maxpft-pftpcnt >= tr ? close : Tr

//Inputs

ocema=input(true, title='EMA ◨',group="Inputs",inline="2")

ocsd=input(true, title='SDI ◨',group="Inputs",inline="2")

ocsm=input(true, title='Smooth ◨',group="Inputs",inline="2")

lenf = input.int(58, "Fast Ema", minval=1,group ="Inputs", inline="3")

lens = input.int(70, "Slow Ema", minval=1,group ="Inputs", inline="3")

slen = input.int(3, "Smooth", minval=1,group ="Inputs", inline="4")

dilen = input.int(1, title="DI Length", minval=1,group ="SDI", inline="5")

sdi = input.int(6, title="DI Smooth", minval=1,group ="SDI", inline="5")

//EMA

emaf=ta.ema(close,lenf)

emas=ta.ema(close,lens)

semaf=ta.ema(emaf,slen)

semas=ta.ema(emas,slen)

//SDI

dirmov(len,smt) =>

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

truerange = ta.rma(ta.tr, len)

plus = ta.ema(fixnan(100 * ta.rma(plusDM, len) / truerange),smt)

minus = ta.ema(fixnan(100 * ta.rma(minusDM, len) / truerange),smt)

[plus, minus]

[plus,minus]=dirmov(dilen,sdi)

pm=ta.ema(plus-minus,10)

sdcl= plus>minus ? color.new(color.green,80) :plus<minus ? color.new(color.red,80) : na

cpm= pm>pm[1] ? color.lime : pm<pm[1] ? color.red : color.yellow

barcolor(cpm,title="PM Color")

//Plot

plot(ocsm ? semaf:emaf,"Fast Ema",color=color.green)

plot(ocsm ? semas:semas,"Slow Ema",color=color.red)

// Conditions

Long = (ocsd ? plus>minus:true) and (ocema ? (ocsm ? semaf:emaf)>(ocsm ? semas:emas):true)

Short = (ocsd ? plus<minus:true) and (ocema ? (ocsm ? semaf:emaf)<(ocsm ? semas:emas):true)

// Strategy conditions

if Long and times

strategy.close("Short","Close S")

strategy.entry("Long", strategy.long, comment="L",qty = initial_capital)

if strategy.position_size>0

strategy.exit("Long LTP", "Long", limit=take_profit, stop=stop_loss, comment="LSL",comment_profit = "LTP")

if Tr and strategy.position_size>0

strategy.exit("Long LTP", "Long", limit=take_profit, stop=pftpr, comment="Tr",comment_profit = "LTP")

if Short and times

strategy.close("Long","Close L")

strategy.entry("Short", strategy.short, comment="S",qty = initial_capital)

if strategy.position_size<0

strategy.exit("Short STP", "Short", limit=take_profit, stop=stop_loss, comment="SSL",comment_profit ="STP" )

if Tr and strategy.position_size<0

strategy.exit("Short STP", "Short", limit=take_profit, stop=pftpr, comment="Tr",comment_profit = "STP")

if not times

strategy.close_all()

- Chiến lược giao dịch tự động theo xu hướng của EMA

- Hệ thống CM Sling Shot

- Chiến lược nhập khẩu mua động kết hợp EMA Crossing và thâm nhập thân nến

- Triple EMA với Chiến lược giao dịch hỗ trợ/kháng cự động

- Chơi trò chơi.

- 3EMA

- Xu hướng Z-Score theo chiến lược

- Range Filter Mua và bán 5 phút [Chiến lược]

- Sidboss

- Mua/Bán Strat

- Chiến lược mua đảo ngược nhiều xác nhận

- Chiến lược giao dịch phá vỡ kéo ngược EMA kép nâng cao

- Chiến lược chéo trung bình chuyển động theo hàm số theo nhiều khung thời gian

- Chiến lược chuyển đổi kênh đa giai đoạn

- Chiến lược nắm bắt xu hướng chênh lệch giá ngắn hạn toàn diện

- Hệ thống phân tích dao động và động lượng đa ngưng

- Chiến lược giao dịch xu hướng RSI và trung bình động nhiều khung thời gian

- Xu hướng chéo trung bình chuyển động nhiều giai đoạn theo chiến lược

- Chiến lược giao dịch động lực cao-tạ 3 tuần

- Chiến lược giao thoa trung bình động thích nghi

- Bollinger Bands Chiến lược tối ưu hóa đà phát triển

- Hệ thống theo dõi xu hướng động đa cấp

- Chiến lược giao dịch đảo ngược trung bình tiên tiến: Hệ thống đột phá phạm vi động dựa trên độ lệch chuẩn

- EMA Crossover với Bollinger Bands Double Entry Strategy: Một hệ thống giao dịch định lượng kết hợp theo xu hướng và đột phá biến động

- Chiến lược giao dịch thích nghi theo xu hướng: 200 EMA Breakout với hệ thống quản lý rủi ro năng động

- Chiến lược giao thoa động lực thị trường nhiều khung thời gian

- Xu hướng đa chỉ số theo chiến lược

- ChandelierExit-EMA Chiến lược dừng lỗ động theo xu hướng

- Chiến lược giao dịch đa chỉ số khác biệt với adaptive take profit và stop loss

- Chiến lược giao dịch khu vực đột phá