Oszillierende breitbandige gleitende Durchschnittshandelsstrategie

Überblick

Die Strategie basiert auf einem breit gefächerten Moving Average, bei dem ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold- und ein Gold-

Strategieprinzip

Die Strategie verwendet eine variable Moving-Average-Funktion, die 12 verschiedene Arten von Moving-Averages erzeugt. Die Grundprinzipien sind die Berechnung zweier Moving-Averagen, die ein Kaufsignal erzeugen, wenn die schnelle Linie die langsame Linie durchläuft, und ein Verkaufssignal, wenn die schnelle Linie die langsame Linie durchläuft. Gleichzeitig können die Stop-Loss-Stop-Parameter gesetzt werden, um eine automatische Stop-Loss-Stop zu erreichen.

Die Schlüssellogik besteht darin, zwei Moving Averages durch die Variantfunktion zu erzeugen:closeSeries = variant(basisType, close, basisLen, offsetSigma, offsetALMA)UndopenSeries = variant(basisType, open, basisLen, offsetSigma, offsetALMA)Die Variant-Funktion beinhaltet 12 verschiedene Arten von Mittelwert-Berechnungsmethoden, die über die BasisType-Parameter frei gewählt werden können. So wird eine Kombination aus Breitband- und Gleitenden Mittelwerten realisiert.

Die grundlegende Logik für die Erzeugung von Handelssignalen ist:longCond = xlong Und shortCond = xshortDas heißt, wenn man die schnelle Linie durchläuft, macht man mehr, wenn man die langsame Linie unterhalb der schnellen Linie durchläuft, macht man nichts.

Die Strategie-Eintritts-Regel ist, wenn die Long-Cond- oder Short-Cond-Bedingungen erfüllt sind, um mehr zu machen. Die Stop-Loss-Regel ist, wenn der Preis bewegt, um die voreingestellte Anzahl von Stop-Loss-Stopps zu erreichen.

Analyse der Stärken

Der größte Vorteil dieser Strategie besteht darin, dass es möglich ist, verschiedene Arten von Moving Averages frei zu kombinieren. In verschiedenen Märkten gibt es unterschiedliche Perioden, in denen nicht sicher ist, welcher Moving Average am besten geeignet ist. Die Strategie bietet eine starke Anpassungsfähigkeit.

Ein weiterer Vorteil ist, dass die Strategie-Logik einfach und klar ist, aber dennoch eine starke Funktionalität bietet. Die Benutzer können die Strategie leicht verstehen und verwenden. Die reichhaltigen Eingabeparameter bieten auch für fortgeschrittene Benutzer genügend Optimierungsmöglichkeiten.

Risikoanalyse

Das größte Risiko dieser Strategie besteht darin, dass der Breitband-Moving-Average selbst ein gewisses Rückstand aufweist. Wenn ein außergewöhnlicher Preisbruch auftritt, kann dies zu erheblichen Verlusten führen. Darüber hinaus kann es zu einer zu hohen Handelsfrequenz oder zu überschüssigen Signalen führen, wenn die Parameter nicht richtig gewählt werden.

Um das Risiko zu verringern, empfiehlt es sich, die Wirksamkeit der Signale in Kombination mit anderen Indikatoren zu beurteilen, um falsche Durchbrüche zu vermeiden. Darüber hinaus ist die Optimierung und Rückmessung der Parameter sehr notwendig, um die optimale Kombination von Parametern zu finden.

Optimierungsrichtung

Die wichtigsten Optimierungsmöglichkeiten der Strategie sind:

- Test mehr Arten von Moving-Average-Kombinationen, um die besten zu finden

- Erweiterung der Filter, um falsche Signale zu vermeiden, z. B. durch die Kombination von Volumenindikatoren

- Optimieren Sie die Längeparameter des Moving Averages, um die besten Parameter zu finden

- Optimierung der Positionsgröße und Stop-Loss-Parameter

- Versuche verschiedene Sorten und Zyklen

Durch die Optimierung in den oben genannten Bereichen kann die reale Performance der Strategie kontinuierlich verbessert werden.

Zusammenfassen

Die Handelsstrategie basiert auf Breitband-Moving Averages und ermöglicht eine hohe Flexibilität. Sie bietet eine starke Anpassungsmöglichkeit, bei der der Benutzer frei wählen und verschiedene Arten von Durchschnittswerten kombinieren kann. Die Strategie-Logik ist einfach und klar, die Benutzerfreundlichkeit ist groß, aber auch der Optimierungsraum ist groß. Durch Parameteroptimierung und Risikokontrolle kann die Strategie an verschiedene Marktumgebungen angepasst werden und stabile Erträge erzielen.

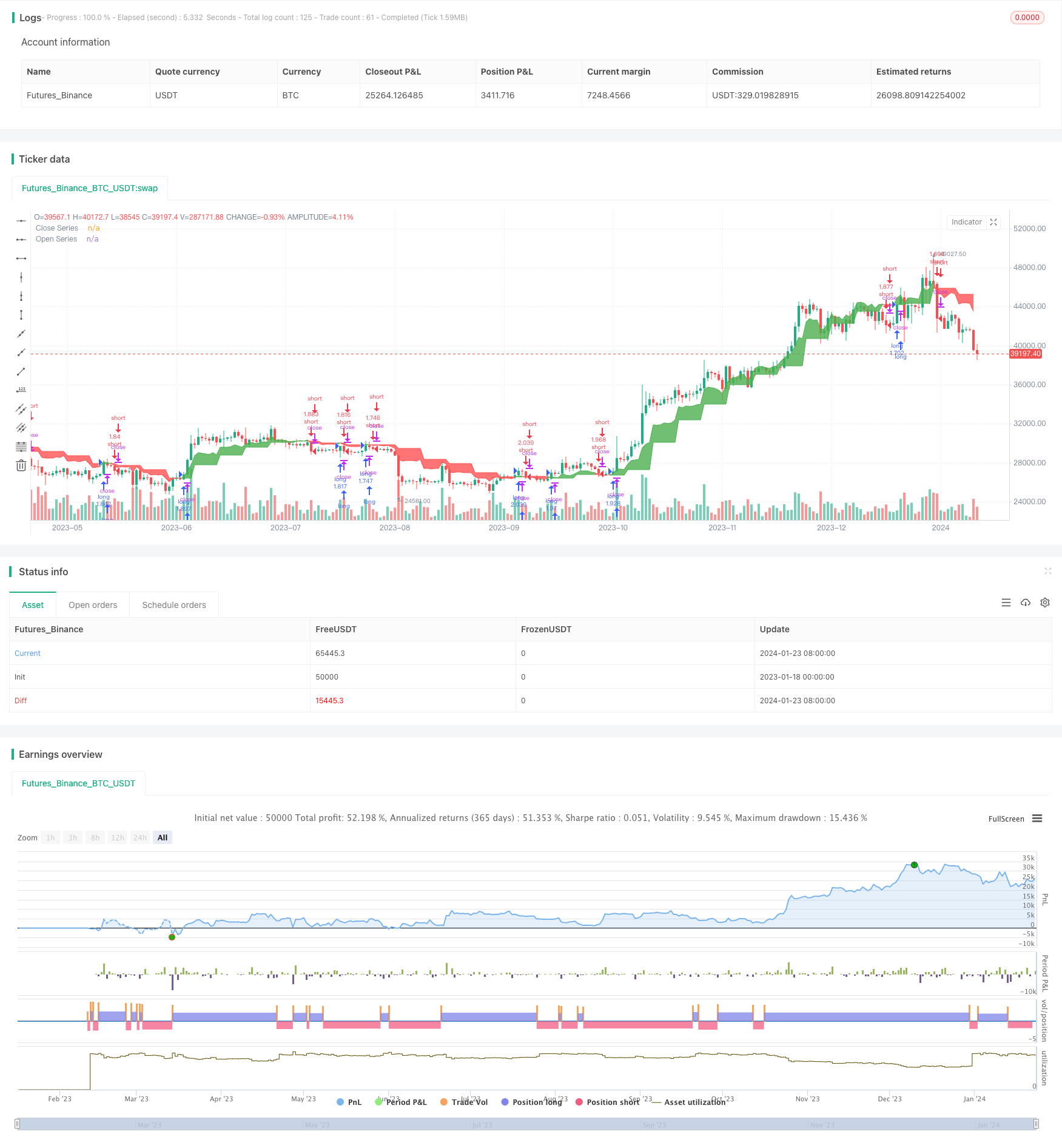

/*backtest

start: 2023-01-18 00:00:00

end: 2024-01-24 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//

strategy(title="Long/Short", shorttitle="Banana Maker", overlay=true, pyramiding=0, default_qty_type=strategy.percent_of_equity, default_qty_value=100, calc_on_every_tick=false)

// === INPUTS ===

useRes = input(defval=true, title="Use Alternate Resolution?")

intRes = input(defval=7, title="Multiplier for Alernate Resolution")

stratRes = timeframe.ismonthly ? tostring(timeframe.multiplier * intRes, "###M") :

timeframe.isweekly ? tostring(timeframe.multiplier * intRes, "###W") :

timeframe.isdaily ? tostring(timeframe.multiplier * intRes, "###D") :

timeframe.isintraday ? tostring(timeframe.multiplier * intRes, "####") : '60'

basisType = input(defval="DEMA", title="MA Type: ", options=["SMA", "EMA", "DEMA", "TEMA", "WMA", "VWMA", "SMMA", "HullMA", "LSMA", "ALMA", "SSMA", "TMA"])

basisLen = input(defval=8, title="MA Period", minval=1)

offsetSigma = input(defval=6, title="Offset for LSMA / Sigma for ALMA", minval=0)

offsetALMA = input(defval=0.85, title="Offset for ALMA", minval=0, step=0.01)

scolor = input(false, title="Show coloured Bars to indicate Trend?")

delayOffset = input(defval=0, title="Delay Open/Close MA (Forces Non-Repainting)", minval=0, step=1)

tradeType = input("BOTH", title="What trades should be taken : ", options=["LONG", "SHORT", "BOTH", "NONE"])

// === /INPUTS ===

// Constants colours that include fully non-transparent option.

green100 = #008000FF

lime100 = #6ad279

red100 = #FF0000FF

blue100 = #0000FFFF

aqua100 = #00FFFFFF

darkred100 = #8B0000FF

gray100 = #808080FF

// === BASE FUNCTIONS ===

variant(type, src, len, offSig, offALMA) =>

v1 = sma(src, len) // Simple

v2 = ema(src, len) // Exponential

v3 = 2 * v2 - ema(v2, len) // Double Exponential

v4 = 3 * (v2 - ema(v2, len)) + ema(ema(v2, len), len) // Triple Exponential

v5 = wma(src, len) // Weighted

v6 = vwma(src, len) // Volume Weighted

v7 = 0.0

sma_1 = sma(src, len) // Smoothed

v7 := na(v7[1]) ? sma_1 : (v7[1] * (len - 1) + src) / len

v8 = wma(2 * wma(src, len / 2) - wma(src, len), round(sqrt(len))) // Hull

v9 = linreg(src, len, offSig) // Least Squares

v10 = alma(src, len, offALMA, offSig) // Arnaud Legoux

v11 = sma(v1, len) // Triangular (extreme smooth)

// SuperSmoother filter

// © 2013 John F. Ehlers

a1 = exp(-1.414 * 3.14159 / len)

b1 = 2 * a1 * cos(1.414 * 3.14159 / len)

c2 = b1

c3 = -a1 * a1

c1 = 1 - c2 - c3

v12 = 0.0

v12 := c1 * (src + nz(src[1])) / 2 + c2 * nz(v12[1]) + c3 * nz(v12[2])

type == "EMA" ? v2 : type == "DEMA" ? v3 :

type == "TEMA" ? v4 : type == "WMA" ? v5 : type == "VWMA" ? v6 :

type == "SMMA" ? v7 : type == "HullMA" ? v8 : type == "LSMA" ? v9 :

type == "ALMA" ? v10 : type == "TMA" ? v11 : type == "SSMA" ? v12 : v1

// security wrapper for repeat calls* NEEDS REFINEMENT- backtesting this shows repaint. need new wrapper

reso(exp, use, res) =>

security_1 = security(syminfo.tickerid, res, exp, gaps=barmerge.gaps_off, lookahead=barmerge.lookahead_on)

use ? security_1 : exp

// === /BASE FUNCTIONS ===

// === SERIES SETUP ===

closeSeries = variant(basisType, close[delayOffset], basisLen, offsetSigma, offsetALMA)

openSeries = variant(basisType, open[delayOffset], basisLen, offsetSigma, offsetALMA)

// === /SERIES ===

// === PLOTTING ===

// alt resulution

closeSeriesAlt = reso(closeSeries, useRes, stratRes)

openSeriesAlt = reso(openSeries, useRes, stratRes)

//

trendColour = closeSeriesAlt > openSeriesAlt ? color.green : color.red

bcolour = closeSeries > openSeriesAlt ? lime100 : red100

barcolor(scolor ? bcolour : na, title="Bar Colours")

closeP = plot(closeSeriesAlt, title="Close Series", color=trendColour, linewidth=0, style=plot.style_line, transp=1)

openP = plot(openSeriesAlt, title="Open Series", color=trendColour, linewidth=0, style=plot.style_line, transp=1)

fill(closeP, openP, color=trendColour, transp=80)

// === /PLOTTING ===

//

//

// === ALERT conditions

xlong = crossover(closeSeriesAlt, openSeriesAlt)

xshort = crossunder(closeSeriesAlt, openSeriesAlt)

longCond = xlong // alternative: longCond[1]? false : (xlong or xlong[1]) and close>closeSeriesAlt and close>=open

shortCond = xshort // alternative: shortCond[1]? false : (xshort or xshort[1]) and close<closeSeriesAlt and close<=open

// === /ALERT conditions. needs work in study mode. the banana maker is the study script.

// Create alert for cross, shunt back 1 if source is not 'open', this should prevent repaint issue.

//shunt = RSIsrc == open ? 0 : 1

//shunt = 0

//c_alert = (buy[shunt]==1 or sell[shunt]==1)

//alertcondition(c_alert, title="QQECROSS Alert", message="QQECROSS Alert")

// show only when alert condition is met and bar closed.

//plotshape(c_alert,title= "Alert Indicator Closed", location=location.bottom, color=sell[shunt]==1?red:green, transp=0, style=shape.circle)

//Repaint city, study mode will help but wont trigger the alerts

// === STRATEGY ===

// stop loss

slPoints = input(defval=0, title="Initial Stop Loss Points (zero to disable)", minval=0)

tpPoints = input(defval=0, title="Initial Target Profit Points (zero for disable)", minval=0)

// Include bar limiting algorithm

ebar = input(defval=1000, title="Number of Bars for Back Testing", minval=0)

dummy = input(false, title="- SET to ZERO for Daily or Longer Timeframes")

//

// Calculate how many mars since last bar

tdays = (timenow - time) / 60000.0 // number of minutes since last bar

tdays := timeframe.ismonthly ? tdays / 1440.0 / 5.0 / 4.3 / timeframe.multiplier :

timeframe.isweekly ? tdays / 1440.0 / 5.0 / timeframe.multiplier :

timeframe.isdaily ? tdays / 1440.0 / timeframe.multiplier :

tdays / timeframe.multiplier // number of bars since last bar

//

//set up exit parameters

TP = tpPoints > 0 ? tpPoints : na

SL = slPoints > 0 ? slPoints : na

// Make sure we are within the bar range, Set up entries and exit conditions

if (ebar == 0 or tdays <= ebar) and tradeType != "NONE"

strategy.entry("long", strategy.long, when=longCond == true and tradeType != "SHORT")

strategy.entry("short", strategy.short, when=shortCond == true and tradeType != "LONG")

strategy.close("long", when=shortCond == true and tradeType == "LONG")

strategy.close("short", when=longCond == true and tradeType == "SHORT")

strategy.exit("XL", from_entry="long", profit=TP, loss=SL)

strategy.exit("XS", from_entry="short", profit=TP, loss=SL)

// === /STRATEGY ===

// eof