Descripción general

La estrategia utiliza múltiples promedios móviles (VWMA), índices direccionales promedio (ADX) e indicadores de movimiento (DMI) para capturar oportunidades en el mercado de Bitcoin. Combinando varios indicadores técnicos, como el movimiento del precio, la dirección de la tendencia y el volumen de transacciones, la estrategia busca encontrar entradas con una fuerte tendencia alcista y suficiente movimiento, mientras controla estrictamente el riesgo.

Principio de estrategia

- Se utiliza el VWMA de 9 y 14 días para juzgar la tendencia de múltiples vertientes, generando una señal de múltiples vertientes cuando la media corta atraviesa la media larga.

- Introducción de una línea media adaptativa construida por los máximos y mínimos VWMA de 89 días como filtro de tendencia, que solo se considerará para abrir una posición cuando el precio de cierre o el precio de apertura sea superior a la línea media.

- La fuerza de la tendencia se confirma con los indicadores ADX y DMI, y solo se considera que la tendencia es lo suficientemente fuerte cuando el ADX es mayor que 18 y el diferencial entre +DI y -DI es mayor que 15.

- Utilice la función de porcentaje de volumen de transacciones para filtrar el volumen de transacciones entre el 60% y el 95% de la línea de barras, evitando los períodos en los que el volumen de transacciones es demasiado bajo.

- El stop loss se establece entre 0,96 y 0,99 veces el punto más alto de la línea K anterior y disminuye con el aumento del marco de tiempo para controlar el riesgo.

- Cuando se alcanza el tiempo de tenencia predeterminado o el precio cae por debajo de la línea media de adaptación.

Análisis de las ventajas

- La combinación de varios indicadores técnicos para evaluar el estado del mercado en varias dimensiones, como la tendencia, la dinámica y el volumen de transacciones, hace que las señales sean más confiables.

- El mecanismo de filtración automática de la línea media y el volumen de transacciones puede filtrar eficazmente las señales falsas y reducir los intercambios no válidos.

- La estricta configuración de stop loss y los límites de tiempo de tenencia de las posiciones reducen considerablemente el umbral de riesgo de la estrategia.

- El código está diseñado de forma modular, es más fácil de leer y mantener, lo que facilita la optimización y extensión.

Análisis de riesgos

- Esta estrategia puede generar más señales falsas cuando el mercado está en crisis o cuando la tendencia no está clara.

- El punto de parada es relativamente cercano, y puede activarse prematuramente cuando hay una gran volatilidad en el mercado, lo que hace que la pérdida se expanda.

- La falta de consideración de la situación macroeconómica y de los acontecimientos significativos puede ser ineficaz frente a los eventos de los “Cisne Negro”.

- La configuración de los parámetros es relativamente fija, con una falta de adaptabilidad, y el rendimiento puede ser inestable en diferentes entornos de mercado.

Dirección de optimización

- La introducción de más indicadores que muestren el entorno del mercado, como el índice de relativa debilidad (RSI) y las bandas de Brin, mejora la fiabilidad de la señal.

- Optimización dinámica de las posiciones de stop loss, por ejemplo, mediante el uso de ATR o stop loss porcentual para responder a diferentes condiciones de volatilidad del mercado.

- En combinación con los datos macroeconómicos y el análisis de las tendencias, el módulo de control de riesgos de la estrategia se ha mejorado.

- Utiliza algoritmos de aprendizaje automático para optimizar los parámetros y mejorar la adaptabilidad y la estabilidad de las estrategias.

Resumir

VWMA-ADX estrategia de Bitcoin Multi-Head puede capturar más eficazmente las oportunidades de aumento en el mercado de Bitcoin mediante la consideración integral de varios indicadores técnicos, como la tendencia de los precios, la dinámica y el volumen de transacciones. Al mismo tiempo, las medidas estrictas de control de riesgo y las condiciones claras de liquidación hacen que el riesgo de la estrategia esté mejor controlado. Sin embargo, la estrategia también tiene algunas limitaciones, como la falta de adaptación a los cambios en el entorno del mercado, y la estrategia de detener los pérdidas que debe optimizarse.

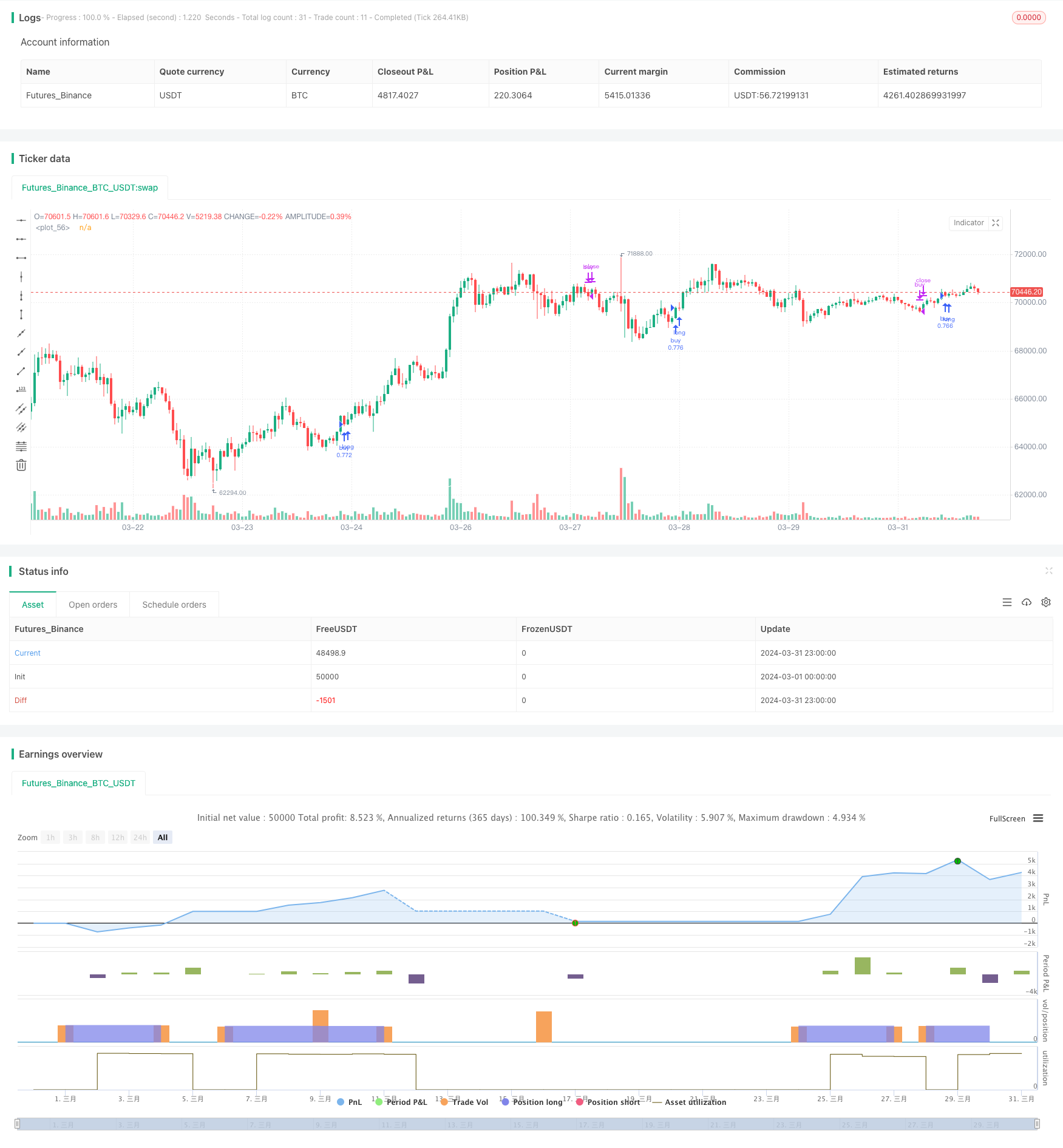

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © Q_D_Nam_N_96

//@version=5

strategy("Long BTC Strategy", overlay=true,

default_qty_type = strategy.percent_of_equity,

default_qty_value = 100, initial_capital = 1000, currency = currency.USD)

Volume_Quartile(vol) =>

qvol1 = ta.percentile_linear_interpolation(vol, 60,15)

qvol2 = ta.percentile_linear_interpolation(vol, 60,95)

vol > qvol1 and vol < qvol2

smma(src, length) =>

smma = 0.0

smma := na(smma[1]) ? ta.sma(src, length) : (smma[1] * (length - 1) + src) / length

smma

ma(source, length, type) =>

switch type

"SMA" => ta.sma(source, length)

"EMA" => ta.ema(source, length)

"RMA" => ta.rma(source, length)

"WMA" => ta.wma(source, length)

"VWMA" => ta.vwma(source, length)

"HMA" => ta.hma(source, length)

"SMMA" => smma(source, length)

DMI(len, lensig) =>

up = ta.change(high)

down = -ta.change(low)

plusDM = na(up) ? na : (up > down and up > 0 ? up : 0)

minusDM = na(down) ? na : (down > up and down > 0 ? down : 0)

trur = ta.rma(ta.tr, len)

plus = fixnan(100 * ta.rma(plusDM, len) / trur)+11

minus = fixnan(100 * ta.rma(minusDM, len) / trur)-11

sum = plus + minus

adx = 100 * ta.vwma(math.abs(plus - minus-11) / (sum == 0 ? 1 : sum), lensig)

[adx, plus, minus]

cond1 = Volume_Quartile(volume*hlcc4)

ma1 = ma(close,9, "VWMA")

// plot(ma1, color = color.blue)

ma2 = ma(close,14, "VWMA")

// plot(ma2, color = color.orange)

n = switch timeframe.period

"240" => 0.997

=> 0.995

ma3 = (0.1*ma(ta.highest(close,89),89, "VWMA") +

0.9*ma(ta.lowest(close,89),89, "VWMA"))*n

plot(ma3, color = color.white)

[adx, plus, minus] = DMI(7, 10)

cond2 = adx > 18 and plus - math.abs(minus) > 15

var int count = 0

if barstate.isconfirmed and strategy.position_size != 0

count += 1

else

count := 0

p_roc = 0

if timeframe.period == '240'

p_roc := 14

else

p_roc := 10

longCondition = ta.crossover(ma1, ma2) and (close > open ? close > ma3 : open > ma3) and ((ma3 - ma3[1])*100/ma3[1] >= -0.2) and ((close-close[p_roc])*100/close[p_roc] > -2.0)

float alpha = 0.0

float sl_src = high[1]

if (longCondition and cond1 and cond2 and strategy.position_size == 0)

strategy.entry("buy", strategy.long)

if timeframe.period == '240'

alpha := 0.96

strategy.exit("exit-buy","buy", stop = sl_src*alpha)

// line.new(bar_index, sl_src*alpha, bar_index+5, sl_src*alpha, width = 2, color = color.white)

else if timeframe.period == '30'

alpha := 0.985

strategy.exit("exit-buy","buy", stop = sl_src*alpha)

// line.new(bar_index, sl_src*alpha, bar_index+20, sl_src*alpha, width = 2, color = color.white)

else if timeframe.period == '45'

alpha := 0.985

strategy.exit("exit-buy","buy", stop = sl_src*alpha)

// line.new(bar_index, sl_src*alpha, bar_index+20, sl_src*alpha, width = 2, color = color.white)

else if timeframe.period == '60'

alpha := 0.98

strategy.exit("exit-buy","buy", stop = sl_src*alpha)

// line.new(bar_index, sl_src*alpha, bar_index+20, sl_src*alpha, width = 2, color = color.white)

else if timeframe.period == '120'

alpha := 0.97

strategy.exit("exit-buy","buy", stop = sl_src*alpha)

// line.new(bar_index, sl_src*alpha, bar_index+20, sl_src*alpha, width = 2, color = color.white)

else if timeframe.period == '180'

alpha := 0.96

strategy.exit("exit-buy","buy", stop = sl_src*alpha)

// line.new(bar_index, sl_src*alpha, bar_index+20, sl_src*alpha, width = 2, color = color.white)

else if timeframe.period == 'D'

alpha := 0.95

strategy.exit("exit-buy","buy", stop = sl_src*alpha)

// line.new(bar_index, sl_src*alpha, bar_index+20, sl_src*alpha, width = 2, color = color.white)

else

alpha := 0.93

strategy.exit("exit-buy","buy", stop = sl_src*alpha)

// line.new(bar_index, sl_src*alpha, bar_index+20, sl_src*alpha, width = 2, color = color.white)

period = switch timeframe.period

"240" => 90

"180" => 59

"120" => 35

"30" => 64

"45" => 40

"60" => 66

"D" => 22

=> 64

if (count > period or close < ma3)

strategy.close('buy', immediately = true)