La stratégie de l'indicateur de divergence des IRS

Auteur:ChaoZhang est là., Date: 2024-01-25 11:49:36 Je vous en prie.Les étiquettes:

Résumé

La logique de la stratégie

L'indicateur de base de cette stratégie est le RSI. Il analyse la

Plus précisément, lorsque l'indice RSI forme un minimum relativement bas tandis que le prix forme un minimum relativement élevé, il s'agit d'une divergence haussière entre l'indice RSI et le prix. Cela implique que le prix peut s'inverser vers le haut. La stratégie établira une position longue à ce stade.

En capturant ces divergences entre l'indicateur de volatilité et le prix, la stratégie peut détecter en temps opportun les opportunités d'inversions de prix et atteindre un achat bas et une vente élevée.

Les avantages

La stratégie RSI Divergence présente les avantages suivants:

-

Les divergences entre l'indicateur RSI et le prix impliquent souvent un renversement de tendance imminent, ce qui est un signal prédictif très efficace.

-

En établissant des positions à des points de divergence, il est en mesure d'acheter à des prix relativement bas et de vendre à des prix relativement élevés, conformément aux meilleures pratiques de négociation quantitative.

-

Les paramètres principaux sont juste la période RSI et la période lookback, qui est très simple et facile à optimiser.

Les risques

La stratégie RSI Divergence comporte également certains risques:

-

Les signaux de divergence peuvent être de faux signaux. Les divergences entre le RSI et le prix ne conduisent pas nécessairement à des renversements de prix réels. Parfois, ils forment également de faux renversements, conduisant à des pertes commerciales. Un stop loss raisonnable doit être défini pour contrôler les risques.

-

Une mauvaise performance sur les marchés en tendance. Lorsque le prix montre une tendance directionnelle claire, l'espace de profit de cette stratégie serait relativement petit. Il est préférable de désactiver temporairement la stratégie dans ce cas et d'attendre de nouveaux marchés en évolution.

-

Risque de pyramide. La stratégie a fixé des paramètres de pyramide. En cas de transactions perdantes consécutives, elle peut accélérer le retrait du compte. La taille de la position et le stop loss doivent être contrôlés pour atténuer le risque.

Améliorations

La stratégie peut également être optimisée dans les aspects suivants:

-

Combinez d'autres indicateurs pour le filtrage des signaux. MACD, KDJ et d'autres indicateurs peuvent être ajoutés pour vérifier les points de divergence du RSI, filtrant certains faux signaux et améliorant le taux de gain de la stratégie.

-

Optimiser les paramètres du RSI. Différentes périodes de RSI peuvent être testées pour trouver celle qui correspond le mieux aux caractéristiques du produit. Généralement entre 6 et 15 fonctionne bien.

-

Optimiser la période de réflexion. La période de réflexion affecte directement la fréquence de trading de la stratégie. Différentes valeurs peuvent être testées pour trouver la fréquence optimale, généralement entre 5 et 15 est une bonne plage.

-

Ajouter une logique de stop loss. Des méthodes de stop loss raisonnables comme ATR trailing stop loss peuvent être mises en œuvre pour réduire rapidement les pertes lorsqu'elles sont encourues. Cela peut contrôler efficacement le risque de la stratégie.

Conclusion

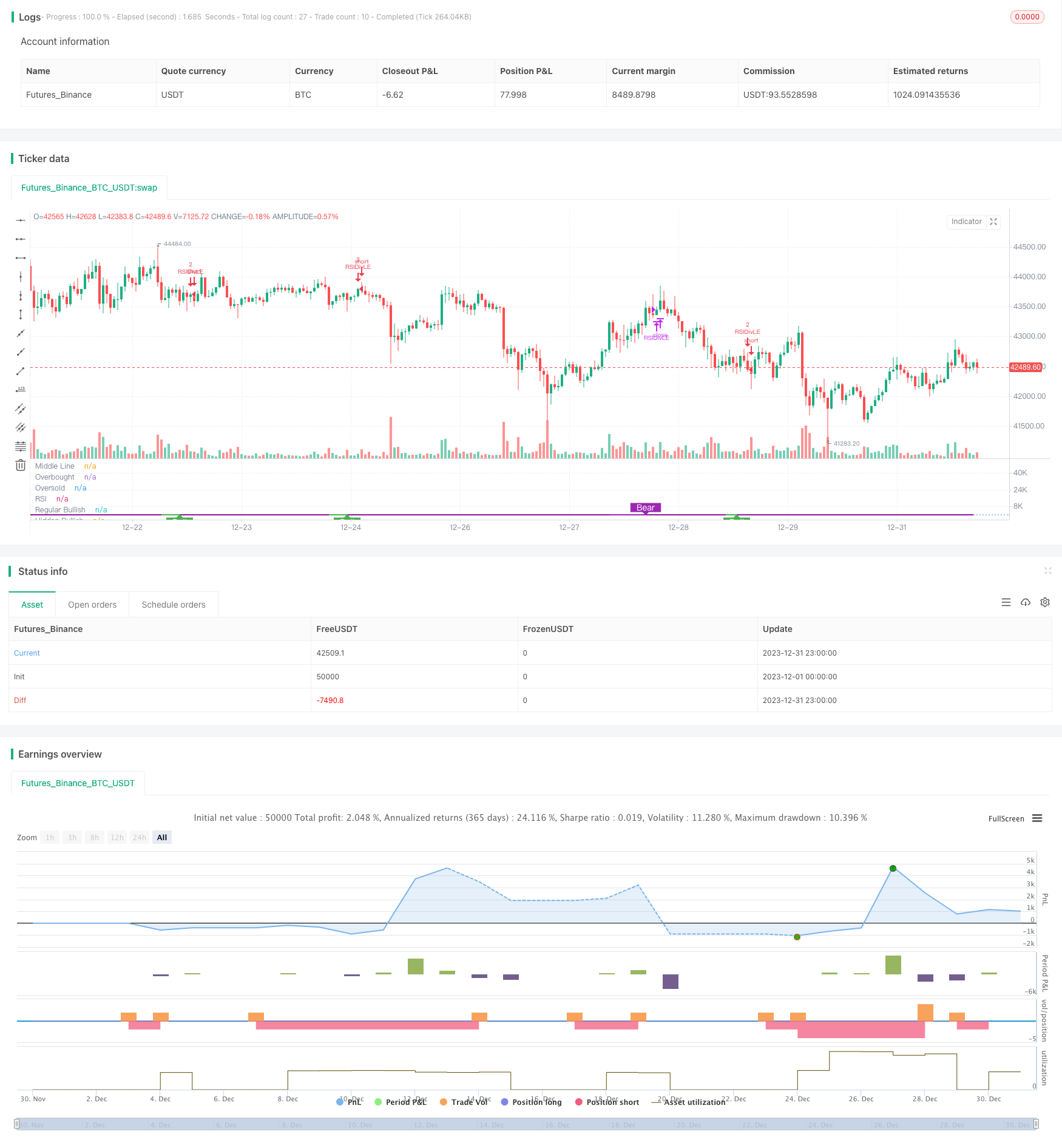

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//study(title="Divergence Indicator", format=format.price)

//GOOGL setting 5 , close, 3 , 1 profitLevel at 75 shows win rate 87.21 % profit factor 7.059

//GOOGL setting 8 , close, 3 , 1 profitLevel at 80 shows win rate 86.57 % profit factor 18.96

//SPY setting 5, close , 3, 3 profitLevel at 70 , shows win rate 80.34% profit factor 2.348

strategy(title="RSI Divergence Indicator", overlay=false,pyramiding=2, default_qty_value=2, default_qty_type=strategy.fixed, initial_capital=10000, currency=currency.USD)

len = input(title="RSI Period", minval=1, defval=9)

src = input(title="RSI Source", defval=close)

lbR = input(title="Pivot Lookback Right", defval=3)

lbL = input(title="Pivot Lookback Left", defval=1)

takeProfitRSILevel = input(title="Take Profit at RSI Level", minval=70, defval=80)

rangeUpper = input(title="Max of Lookback Range", defval=60)

rangeLower = input(title="Min of Lookback Range", defval=5)

plotBull = input(title="Plot Bullish", defval=true)

plotHiddenBull = input(title="Plot Hidden Bullish", defval=true)

plotBear = input(title="Plot Bearish", defval=true)

plotHiddenBear = input(title="Plot Hidden Bearish", defval=false)

//useTrailStopLoss = input(false, title="Use Trailing Stop Loss")

sl_type = input("NONE", title="Trailing StopLoss Type", options=['ATR','PERC', 'NONE'])

stopLoss = input(title="Stop Loss%", defval=5, minval=1)

atrLength=input(14, title="ATR Length (for Trailing stop loss)")

atrMultiplier=input(3.5, title="ATR Multiplier (for Trailing stop loss)")

bearColor = color.purple

bullColor = color.green

hiddenBullColor = color.new(color.green, 80)

hiddenBearColor = color.new(color.red, 80)

textColor = color.white

noneColor = color.new(color.white, 100)

osc = rsi(src, len)

plot(osc, title="RSI", linewidth=2, color=#8D1699)

hline(50, title="Middle Line", linestyle=hline.style_dotted)

obLevel = hline(70, title="Overbought", linestyle=hline.style_dotted)

osLevel = hline(30, title="Oversold", linestyle=hline.style_dotted)

fill(obLevel, osLevel, title="Background", color=#9915FF, transp=90)

plFound = na(pivotlow(osc, lbL, lbR)) ? false : true

phFound = na(pivothigh(osc, lbL, lbR)) ? false : true

_inRange(cond) =>

bars = barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

//------------------------------------------------------------------------------

// Regular Bullish

// Osc: Higher Low

oscHL = osc[lbR] > valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Lower Low

priceLL = low[lbR] < valuewhen(plFound, low[lbR], 1)

bullCond = plotBull and priceLL and oscHL and plFound

plot(

plFound ? osc[lbR] : na,

offset=-lbR,

title="Regular Bullish",

linewidth=2,

color=(bullCond ? bullColor : noneColor),

transp=0

)

plotshape(

bullCond ? osc[lbR] : na,

offset=-lbR,

title="Regular Bullish Label",

text=" Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

//------------------------------------------------------------------------------

// Hidden Bullish

// Osc: Lower Low

oscLL = osc[lbR] < valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Higher Low

priceHL = low[lbR] > valuewhen(plFound, low[lbR], 1)

hiddenBullCond = plotHiddenBull and priceHL and oscLL and plFound

plot(

plFound ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bullish",

linewidth=2,

color=(hiddenBullCond ? hiddenBullColor : noneColor),

transp=0

)

plotshape(

hiddenBullCond ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bullish Label",

text=" H Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

longCondition=bullCond or hiddenBullCond

//? osc[lbR] : na

//hiddenBullCond

strategy.entry(id="RSIDivLE", long=true, when=longCondition)

//Trailing StopLoss

////// Calculate trailing SL

/////////////////////////////////////////////////////

sl_val = sl_type == "ATR" ? stopLoss * atr(atrLength) :

sl_type == "PERC" ? close * stopLoss / 100 : 0.00

trailing_sl = 0.0

trailing_sl := strategy.position_size>=1 ? max(low - sl_val, nz(trailing_sl[1])) : na

//draw initil stop loss

//plot(strategy.position_size>=1 ? trailing_sl : na, color = color.blue , style=plot.style_linebr, linewidth = 2, title = "stop loss")

//plot(trailing_sl, title="ATR Trailing Stop Loss", style=plot.style_linebr, linewidth=1, color=color.purple, transp=30)

//Trailing StopLoss

////// Calculate trailing SL

/////////////////////////////////////////////////////

//------------------------------------------------------------------------------

// Regular Bearish

// Osc: Lower High

oscLH = osc[lbR] < valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Higher High

priceHH = high[lbR] > valuewhen(phFound, high[lbR], 1)

bearCond = plotBear and priceHH and oscLH and phFound

plot(

phFound ? osc[lbR] : na,

offset=-lbR,

title="Regular Bearish",

linewidth=2,

color=(bearCond ? bearColor : noneColor),

transp=0

)

plotshape(

bearCond ? osc[lbR] : na,

offset=-lbR,

title="Regular Bearish Label",

text=" Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

//------------------------------------------------------------------------------

// Hidden Bearish

// Osc: Higher High

oscHH = osc[lbR] > valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Lower High

priceLH = high[lbR] < valuewhen(phFound, high[lbR], 1)

hiddenBearCond = plotHiddenBear and priceLH and oscHH and phFound

plot(

phFound ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bearish",

linewidth=2,

color=(hiddenBearCond ? hiddenBearColor : noneColor),

transp=0

)

plotshape(

hiddenBearCond ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bearish Label",

text=" H Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

longCloseCondition=crossover(osc,takeProfitRSILevel) or bearCond

strategy.close(id="RSIDivLE", comment="Close All="+tostring(close - strategy.position_avg_price, "####.##"), when= abs(strategy.position_size)>=1 and sl_type == "NONE" and longCloseCondition)

//close all on stop loss

strategy.close(id="RSIDivLE", comment="TSL="+tostring(close - strategy.position_avg_price, "####.##"), when=abs(strategy.position_size)>=1 and (sl_type == "PERC" or sl_type == "ATR" ) and crossunder(close, trailing_sl) ) //close<ema55 and rsi5Val<20 //ema34<ema55 //close<ema89

// Calculate start/end date and time condition

startDate = input(timestamp("2019-01-01T00:00:00"), type = input.time)

finishDate = input(timestamp("2021-01-01T00:00:00"), type = input.time)

time_cond = time >= startDate and time <= finishDate

- Stratégie pour trouver un élan

- Stratégie d'inversion de la barre de broche perforante

- Stratégie de négociation Nifty basée sur l'indicateur RSI

- Suivre la stratégie de tendance basée sur l'indice de volatilité et l'EMA

- Stratégie de suivi de la confirmation des tendances

- Stratégie de consolidation de la moyenne mobile dynamique

- Stratégie de négociation croisée rapide QQE basée sur le filtre de tendance

- Stratégie de suivi des moyennes mobiles adaptatives

- Stratégie de scalping sur le marché du renversement de tendance

- Stratégie bidirectionnelle de négociation quantitative croisée de l'EMA

- Stratégie de scalping intradial de l'EMA

- Stratégie composée d'arrêt des pertes et de prise de bénéfices basée sur une entrée aléatoire

- Stratégie inversée du filtre à bande passante

- Stratégie de négociation croisée à double moyenne mobile

- RSI combiné à des bandes de Bollinger et à une stratégie quantitative de soutien/résistance dynamique