Modèle à trois facteurs pour la détection des oscillations de prix

Auteur:ChaoZhang est là., Date: 2024-02-26 15h32 et 27hLes étiquettes:

Résumé

Le modèle à trois facteurs pour la détection des oscillations de prix est une stratégie de trading à court terme qui intègre plusieurs facteurs pour le jugement.

La logique de la stratégie

La logique de base de cette stratégie est la suivante:

-

Calculer les indicateurs techniques tels que l'AM rapide, l'AM lent, le MACD et la ligne de signal;

-

Évaluer les conditions de plusieurs facteurs, y compris le ratio de volume, le RSI, le MACD et la ligne de signal;

-

Confirmer l'étape actuelle de l'oscillation des prix et les opportunités d'achat/de vente sur la base d'une analyse de plusieurs facteurs;

-

Prendre des positions longues ou courtes et fixer des positions de prise de bénéfices et de stop loss;

-

Fermez les positions lorsque le prix atteint le profit ou le stop loss.

Cette stratégie utilise de manière flexible des facteurs tels que le ratio de volume, le RSI, le MACD et la ligne de signal pour détecter les oscillations de prix et saisir les opportunités à court terme.

Analyse des avantages

Les avantages de cette stratégie:

- Plusieurs facteurs améliorent la précision et évitent les faux signaux;

- Capturer les opportunités à court terme découlant des fluctuations des prix avec une marge de profit importante;

- Les risques de prise de bénéfices et de stop-loss sont réglés automatiquement pour contrôler les risques;

- Une logique simple et claire, facile à mettre en œuvre.

Analyse des risques

Les risques de cette stratégie:

- L'algorithme repose trop sur des données historiques, sensibles aux changements du marché;

- L'approche combinée de plusieurs facteurs peut nécessiter une optimisation supplémentaire, avec possibilité d'erreur de jugement;

- Le point de stop loss affecte directement la stabilité de la stratégie.

Pour faire face aux risques susmentionnés, des optimisations peuvent être apportées:

- Élargir le cycle d'échantillonnage pour réduire l'impact des changements de données du marché;

- Ajuster les poids entre les facteurs pour obtenir une optimisation adaptative;

- Testez différents points de stop-loss pour trouver la position optimale.

Directions d'optimisation

Les principales orientations d'optimisation:

-

Optimiser dynamiquement les pondérations des facteurs, qui peuvent être ajustées en fonction des conditions du marché pour améliorer l'adaptabilité;

-

Introduire des algorithmes d'apprentissage automatique pour obtenir une optimisation adaptative des facteurs. Des algorithmes tels que les réseaux neuronaux et les algorithmes génétiques peuvent être utilisés pour former le modèle et optimiser les paramètres;

-

Optimiser les stratégies d'arrêt de perte. Différentes combinaisons de suivi de l'arrêt de perte et d'arrêt de perte en mouvement peuvent être testées pour trouver la meilleure solution;

-

Incorporer des indicateurs techniques avancés. Plus d'indicateurs comme les oscillations de volatilité et de momentum peuvent enrichir les facteurs.

Conclusion

Le modèle à trois facteurs pour la détection des oscillations de prix utilise pleinement les caractéristiques des oscillations de prix pour mettre en œuvre une stratégie de trading efficace à court terme. Il juge les meilleurs points d'entrée et de sortie en fonction de plusieurs facteurs tels que le volume, le RSI, le MACD et la ligne de signal. Les multiples facteurs améliorent la précision et conduisent à des rendements stables.

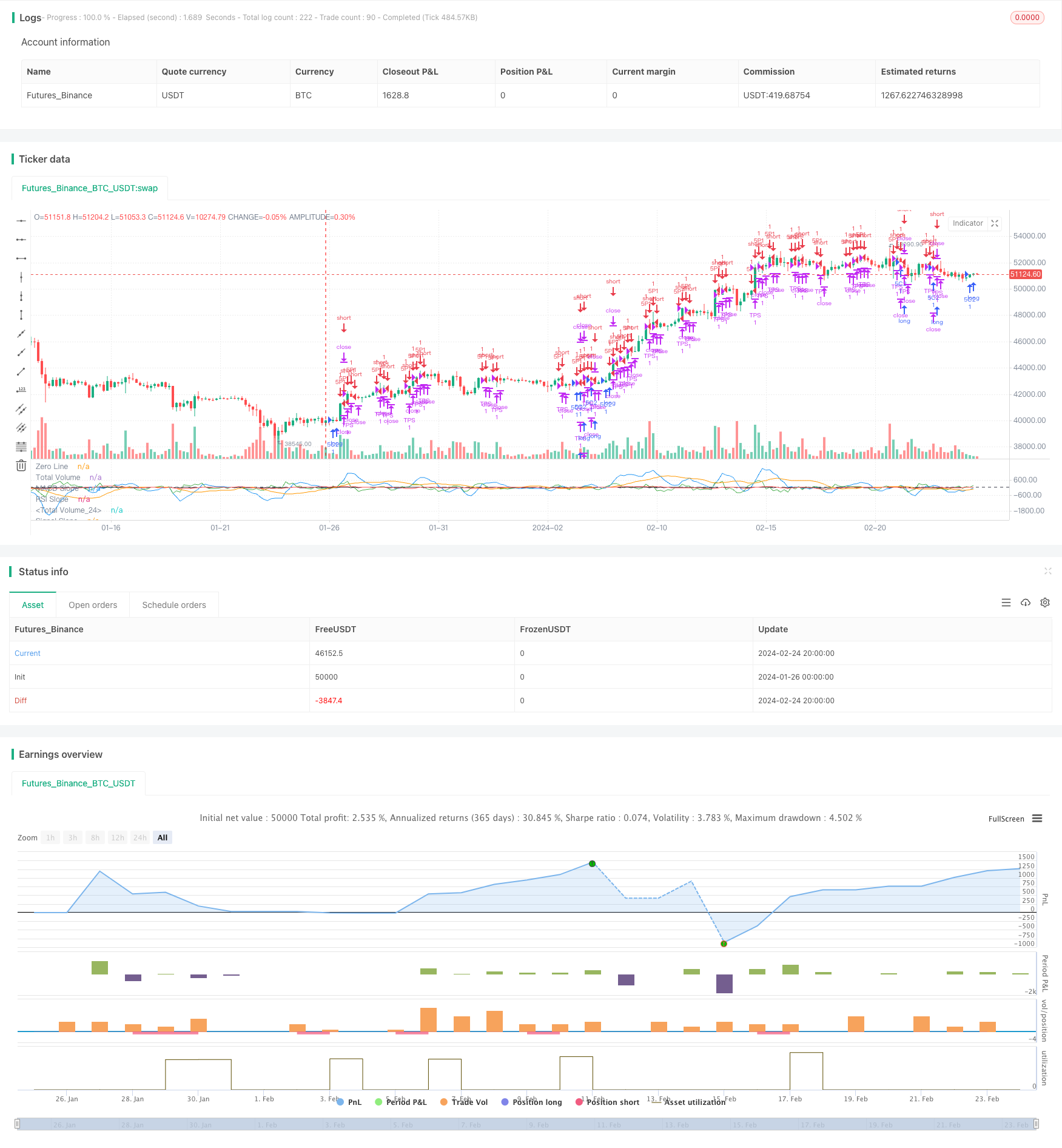

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-25 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10.0 Oscillator Profile Flagging", shorttitle="3 10.0 Oscillator Profile Flagging", overlay=false)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.7)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=6)

takeProfit = input( title="Take Profit", defval=2)

stopLoss = input( title="Stop Loss", defval=0.7)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

plot(macd, color=color.blue, title="Total Volume")

plot(signal, color=color.orange, title="Total Volume")

plot(macdSlope, color=color.green, title="MACD Slope")

plot(signalSlope, color=color.red, title="Signal Slope")

intrabarRange = high - low

rsi = ta.rsi(close, 14)

rsiSlope = rsi - rsi[1]

plot(rsiSlope, color=color.black, title="RSI Slope")

getRSISlopeChange(lookBack) =>

j = 0

for i = 0 to lookBack

if ( rsi[i] - rsi[ i + 1 ] ) > -5

j += 1

j

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0.0

float s = 0.0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0.0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0.0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0.0 and signalSlope[1] > 0.0

bool isNegativeMacdReversal = macdSlope < 0.0 and macdSlope[1] > 0.0

bool isPositiveSignalReversal = signalSlope > 0.0 and signalSlope[1] < 0.0

bool isPositiveMacdReversal = macdSlope > 0.0 and macdSlope[1] < 0.0

bool hasBearInversion = signalSlope > 0.0 and macdSlope < 0.0

bool hasBullInversion = signalSlope < 0.0 and macdSlope > 0.0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0.0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0.0

bool hasSignalSellerBias = hasSignalBias and signal < 0.0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0.0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 202.30 Profit 55.29% 5m

if ( ( getVolBias(longLookBack) == false ) and rsi <= 41 and math.abs(rsi - rsi[shortLookBack]) > 1 and hasNoSignalBias and rsiSlope > 1.5 and close > open)

strategy.entry("5C1", strategy.long, qty=1.0)

strategy.exit("TPS", "5C1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

// 171.70 Profit 50.22% 5m

if ( getVolBias(longLookBack) == true and rsi > 45 and rsi < 55 and macdSlope > 0 and signalSlope > 0)

strategy.entry("5C2", strategy.long, qty=1.0)

strategy.exit("TPS", "5C2", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

// 309.50 Profit 30.8% 5m 2 tp .7 sl 289 trades

if ( macd > macdBiasValue and macdSlope > 0)

strategy.entry("5P1", strategy.short, qty=1.0)

strategy.exit("TPS", "5P1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)

- Arrêt dynamique de traînée longue seule tendance suivant la stratégie avec filtre saisonnalité

- Stratégie de croisement à double moyenne mobile

- Stratégie de conduite de tendance du canal de Donchian

- Stratégie de rupture de niveau 20

- Retour sur la tendance avec stratégie de négociation de volatilité intra-barrique

- Tendance EMA sur plusieurs périodes suivant la stratégie de négociation

- La stratégie de suivi de la tendance des bandes de Bollinger

- Stratégie d'inversion de tendance du vortex

- Stratégie croisée à double EMA de suivi de l'élan

- Stratégie de suivi de tendance de moyenne mobile dynamique auto-adaptative Kaufman

- Accélération de l'évolution de la stratégie EMA 34

- Stratégie de rupture moyenne de la plage réelle avec ratio d'or

- Stratégie de plage de moyenne mobile exponentielle adaptative

- Stratégie de rupture du canal de Donchian

- Stratégie commerciale de la tortue basée sur les canaux de Donchian

- Le système de négociation en quantités doubles

- La stratégie de négociation d'inversion de StochRSI

- Quatre stratégies de tendance à plusieurs délais

- Suivez la stratégie de l'ours

- Stratégie d'achat par accumulateur intelligent