Les CVD s'écartent de la stratégie de négociation quantitative

Auteur:ChaoZhang est là., Date: 2024-03-15 16:47:47 Je suis désoléLes étiquettes:

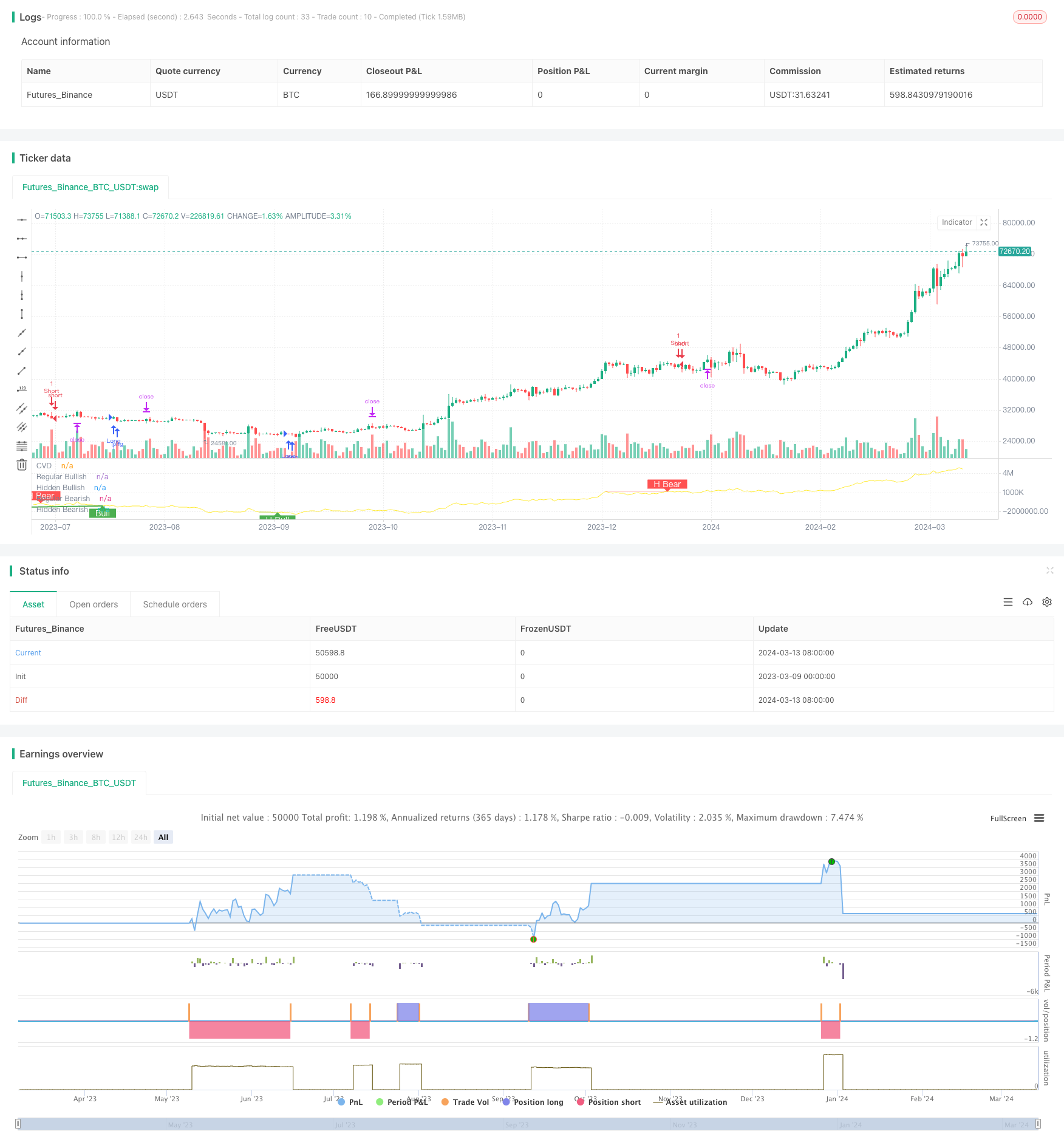

La stratégie est simple: La stratégie de négociation quantitative de la déviation des CVD utilise les indicateurs CVD pour capturer les signaux potentiels d'inversion de tendance par rapport à la déviation des prix. La stratégie calcule les indicateurs CVD et détermine si une déviation haussière ou bassière est formée en les comparant aux prix. Lorsque des signaux de déviation apparaissent, la stratégie ouvre des positions en plus ou en moins.

Les stratégies suivantes: 1. Calcul de l'indicateur de CVD: calcul de l'indicateur de CVD et de sa moyenne mobile à partir du volume de transactions à plusieurs têtes et du volume de transactions à vide. 2. Identifier les écarts: en comparant les hauts et les bas de l'indicateur CVD et les hauts et les bas du prix, il est possible de déterminer si un écart est formé. - Déviation de la tendance habituelle: prix innovants bas, mais indicateur CVD forme des bas plus élevés - Les prix sont élevés, mais les indices de CVD forment des bas plus bas - Déviation de la tendance à la baisse classique: les prix innovants sont élevés, mais l'indicateur CVD forme des hauts plus bas - Les décalages cachés: les prix innovants sont bas, mais les indicateurs CVD forment des sommets plus élevés 3. Ouvrir une position: lorsque le signal de rupture est identifié, ouvrir plus ou moins de positions en fonction du type de rupture. 4. Stop-loss stop-loss: utilisez des stop-loss mobiles et des stop-loss à pourcentage fixe. Le prix de stop-loss est calculé en fonction du prix d'ouverture multiplié par le pourcentage de stop-loss, et le prix de stop-loss est calculé en fonction du prix d'ouverture multiplié par le pourcentage de stop-loss. La stratégie permet de placer une pyramide de trois positions maximum.

Les avantages stratégiques: 1. Signal d'inversion de tendance: La déviation de la CVD est un signal d'inversion de tendance efficace qui peut aider à saisir les opportunités d'inversion de tendance. Signal de continuation de tendance: les écarts cachés peuvent servir de signal de continuation de tendance pour aider la stratégie à rester dans la bonne direction dans la tendance. 3. Contrôle des risques: le risque est contrôlé efficacement par l'utilisation de stop-loss mobiles et de filtres à pourcentage fixe. Le trading pyramidale: permet de placer plusieurs positions afin de mieux profiter de la tendance du marché.

Le risque stratégique: 1. L'efficacité du signal: les signaux déviants ne sont pas totalement fiables et peuvent parfois être falsifiés. 2. Configuration des paramètres: les résultats des stratégies sont plus sensibles aux paramètres, et différents paramètres peuvent donner des résultats différents. 3. point de glissement de la cessation de la perte: dans des conditions de marché tendues, les ordres de cessation de la perte peuvent ne pas être exécutés au prix prédéterminé, ce qui entraîne un risque supplémentaire. 4. Frais de transaction: des frais de transaction plus élevés peuvent entraîner des frais de transaction plus fréquents, ce qui affecte les gains stratégiques.

L'optimisation: 1. Optimisation des paramètres dynamiques: l'utilisation de paramètres qui s'adaptent aux différentes conditions du marché pour améliorer l'efficacité du signal. 2. En combinaison avec d'autres indicateurs: en combinaison avec d'autres indicateurs techniques tels que RSI, MACD, etc., pour améliorer la fiabilité du signal. 3. Améliorer l'arrêt des pertes: adopter des stratégies d'arrêt des pertes plus avancées, telles que l'arrêt des pertes de suivi, l'arrêt des pertes de fréquence, etc.; 4. Gestion de la taille des positions: ajustement dynamique de la taille des positions en fonction de la volatilité du marché, du montant du compte, etc.;

Résumé: Les stratégies de quantification de la tendance sont identifiées par la capture de la déviation des indicateurs de la CVD par rapport aux prix; les risques sont contrôlés par un contrôle de stop-loss mobile et un contrôle de la taille des positions en pourcentage fixe. Les principaux avantages de la stratégie sont de capturer efficacement les signaux d'inversion et de prolongation de tendance, et de mieux comprendre les tendances grâce à des positions pyramidales. Mais il existe également des risques liés à l'efficacité des signaux, à la configuration des paramètres, aux points de blocage et aux frais de transaction.

/*backtest

start: 2023-03-09 00:00:00

end: 2024-03-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

//@version=5

//@ mmattman

//Thank you to @ contrerae and Tradingview each for parts of the code to make

//this indicator and matching strategy and also theCrypster for the clean concise TP/SL code.

// indicator(title="CVD Divergence Indicator 1", shorttitle='CVD Div1', format=format.price, timeframe="", timeframe_gaps=true)

strategy("CVD Divergence Strategy.1.mm", shorttitle = 'CVD Div Str 1', overlay=false)

//..................................................................................................................

// Inputs

periodMa = input.int(title='MA Length', minval=1, defval=20)

plotMa = input(title='Plot MA?', defval=false)

// Calculations (Bull & Bear Balance Indicator by Vadim Gimelfarb)

iff_1 = close[1] < open ? math.max(high - close[1], close - low) : math.max(high - open, close - low)

iff_2 = close[1] > open ? high - low : math.max(open - close[1], high - low)

iff_3 = close[1] < open ? math.max(high - close[1], close - low) : high - open

iff_4 = close[1] > open ? high - low : math.max(open - close[1], high - low)

iff_5 = close[1] < open ? math.max(open - close[1], high - low) : high - low

iff_6 = close[1] > open ? math.max(high - open, close - low) : iff_5

iff_7 = high - close < close - low ? iff_4 : iff_6

iff_8 = high - close > close - low ? iff_3 : iff_7

iff_9 = close > open ? iff_2 : iff_8

bullPower = close < open ? iff_1 : iff_9

iff_10 = close[1] > open ? math.max(close[1] - open, high - low) : high - low

iff_11 = close[1] > open ? math.max(close[1] - low, high - close) : math.max(open - low, high - close)

iff_12 = close[1] > open ? math.max(close[1] - open, high - low) : high - low

iff_13 = close[1] > open ? math.max(close[1] - low, high - close) : open - low

iff_14 = close[1] < open ? math.max(open - low, high - close) : high - low

iff_15 = close[1] > open ? math.max(close[1] - open, high - low) : iff_14

iff_16 = high - close < close - low ? iff_13 : iff_15

iff_17 = high - close > close - low ? iff_12 : iff_16

iff_18 = close > open ? iff_11 : iff_17

bearPower = close < open ? iff_10 : iff_18

// Calculations (Bull & Bear Pressure Volume)

bullVolume = bullPower / (bullPower + bearPower) * volume

bearVolume = bearPower / (bullPower + bearPower) * volume

// Calculations Delta

delta = bullVolume - bearVolume

cvd = ta.cum(delta)

cvdMa = ta.sma(cvd, periodMa)

// Plotting

customColor = cvd > cvdMa ? color.new(color.teal, 50) : color.new(color.red, 50)

plotRef1 = plot(cvd, style=plot.style_line, linewidth=1, color=color.new(color.yellow, 0), title='CVD')

plotRef2 = plot(plotMa ? cvdMa : na, style=plot.style_line, linewidth=1, color=color.new(color.white, 0), title='CVD MA')

fill(plotRef1, plotRef2, color=customColor)

//..................................................................................................................

// len = input.int(title="RSI Period", minval=1, defval=14)

// src = input(title="RSI Source", defval=close)

lbR = input(title="Pivot Lookback Right", defval=3)

lbL = input(title="Pivot Lookback Left", defval=7)

rangeUpper = input(title="Max of Lookback Range", defval=60)

rangeLower = input(title="Min of Lookback Range", defval=5)

plotBull = input(title="Plot Bullish", defval=true)

plotHiddenBull = input(title="Plot Hidden Bullish", defval=true)

plotBear = input(title="Plot Bearish", defval=true)

plotHiddenBear = input(title="Plot Hidden Bearish", defval=true)

bearColor = color.red

bullColor = color.green

hiddenBullColor = color.new(color.green, 80)

hiddenBearColor = color.new(color.red, 80)

textColor = color.white

noneColor = color.new(color.white, 100)

osc = cvd

// plot(osc, title="CVD", linewidth=2, color=#2962FF)

// hline(50, title="Middle Line", color=#787B86, linestyle=hline.style_dotted)

// obLevel = hline(70, title="Overbought", color=#787B86, linestyle=hline.style_dotted)

// osLevel = hline(30, title="Oversold", color=#787B86, linestyle=hline.style_dotted)

// fill(obLevel, osLevel, title="Background", color=color.rgb(33, 150, 243, 90))

plFound = na(ta.pivotlow(osc, lbL, lbR)) ? false : true

phFound = na(ta.pivothigh(osc, lbL, lbR)) ? false : true

_inRange(cond) =>

bars = ta.barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

//------------------------------------------------------------------------------

// Regular Bullish

// Osc: Higher Low

oscHL = osc[lbR] > ta.valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Lower Low

priceLL = low[lbR] < ta.valuewhen(plFound, low[lbR], 1)

bullCondAlert = priceLL and oscHL and plFound

bullCond = plotBull and bullCondAlert

plot(

plFound ? osc[lbR] : na,

offset=-lbR,

title="Regular Bullish",

linewidth=2,

color=(bullCond ? bullColor : noneColor)

)

plotshape(

bullCond ? osc[lbR] : na,

offset=-lbR,

title="Regular Bullish Label",

text=" Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor

)

//------------------------------------------------------------------------------

// Hidden Bullish

// Osc: Lower Low

oscLL = osc[lbR] < ta.valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Higher Low

priceHL = low[lbR] > ta.valuewhen(plFound, low[lbR], 1)

hiddenBullCondAlert = priceHL and oscLL and plFound

hiddenBullCond = plotHiddenBull and hiddenBullCondAlert

plot(

plFound ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bullish",

linewidth=2,

color=(hiddenBullCond ? hiddenBullColor : noneColor)

)

plotshape(

hiddenBullCond ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bullish Label",

text=" H Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor

)

//------------------------------------------------------------------------------

// Regular Bearish

// Osc: Lower High

oscLH = osc[lbR] < ta.valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Higher High

priceHH = high[lbR] > ta.valuewhen(phFound, high[lbR], 1)

bearCondAlert = priceHH and oscLH and phFound

bearCond = plotBear and bearCondAlert

plot(

phFound ? osc[lbR] : na,

offset=-lbR,

title="Regular Bearish",

linewidth=2,

color=(bearCond ? bearColor : noneColor)

)

plotshape(

bearCond ? osc[lbR] : na,

offset=-lbR,

title="Regular Bearish Label",

text=" Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor

)

//------------------------------------------------------------------------------

// Hidden Bearish

// Osc: Higher High

oscHH = osc[lbR] > ta.valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Lower High

priceLH = high[lbR] < ta.valuewhen(phFound, high[lbR], 1)

hiddenBearCondAlert = priceLH and oscHH and phFound

hiddenBearCond = plotHiddenBear and hiddenBearCondAlert

plot(

phFound ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bearish",

linewidth=2,

color=(hiddenBearCond ? hiddenBearColor : noneColor)

)

plotshape(

hiddenBearCond ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bearish Label",

text=" H Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor

)

// alertcondition(bullCondAlert, title='Regular Bullish CVD Divergence', message="Found a new Regular Bullish Divergence, `Pivot Lookback Right` number of bars to the left of the current bar")

// alertcondition(hiddenBullCondAlert, title='Hidden Bullish CVD Divergence', message='Found a new Hidden Bullish Divergence, `Pivot Lookback Right` number of bars to the left of the current bar')

// alertcondition(bearCondAlert, title='Regular Bearish CVD Divergence', message='Found a new Regular Bearish Divergence, `Pivot Lookback Right` number of bars to the left of the current bar')

// alertcondition(hiddenBearCondAlert, title='Hidden Bearisn CVD Divergence', message='Found a new Hidden Bearisn Divergence, `Pivot Lookback Right` number of bars to the left of the current bar')

le = bullCondAlert or hiddenBullCondAlert

se = bearCondAlert or hiddenBearCondAlert

ltp = se

stp = le

// Check if the entry conditions for a long position are met

if (le) //and (close > ema200)

strategy.entry("Long", strategy.long, comment="EL")

// Check if the entry conditions for a short position are met

if (se) //and (close < ema200)

strategy.entry("Short", strategy.short, comment="ES")

// Close long position if exit condition is met

if (ltp) // or (close < ema200)

strategy.close("Long", comment="XL")

// Close short position if exit condition is met

if (stp) //or (close > ema200)

strategy.close("Short", comment="XS")

// The Fixed Percent Stop Loss Code

// User Options to Change Inputs (%)

stopPer = input.float(5.0, title='Stop Loss %') / 100

takePer = input.float(10.0, title='Take Profit %') / 100

// Determine where you've entered and in what direction

longStop = strategy.position_avg_price * (1 - stopPer)

shortStop = strategy.position_avg_price * (1 + stopPer)

shortTake = strategy.position_avg_price * (1 - takePer)

longTake = strategy.position_avg_price * (1 + takePer)

if strategy.position_size > 0

strategy.exit("Close Long", "Long", stop=longStop, limit=longTake)

if strategy.position_size < 0

strategy.exit("Close Short", "Short", stop=shortStop, limit=shortTake)

- Stratégie de trading XAUUSD basée sur une ligne polyvalente dynamique avec le MACD

- Stratégie de négociation quantitative basée sur le croisement de deux moyennes mobiles

- Stratégie de tendance des prix croisés de l'EMA 200

- RSI dynamique stratégie d'arrêt-perte

- Une stratégie pour identifier les tendances locales à la convulsion dans un article

- Stratégie de rupture forte des prix de clôture à deux en 5 minutes basée sur une position dynamique 9EMA

- Stratégie de grille dynamique basée sur l'adaptation de plusieurs espaces

- La stratégie de Chandler est basée sur la moyenne de l'amplitude réelle et de l'indice de la force et de la faiblesse.

- Prévisions et stratégies de trading automatiques pour les hauts et bas

- La stratégie multi-tête de l'inverse de l'animal japonais

- La stratégie combinée de la courroie bleue et des indices relativement forts et faibles

- La première stratégie pour équilibrer l'indice de puissance

- L'IA prédit les tendances et les stratégies commerciales

- TrendHunter w/MF Stratégie de tendance dans plusieurs délais

- La stratégie de rapprochement de la bande bleue et de Fibonacci

- Basé sur la stratégie croisée RSI et MACD

- Stratégie de négociation basée sur le croisement des deux équations

- RSI dynamique stratégies de vente et de vente à deux niveaux

- Stratégie de négociation des moyennes mobiles pour plusieurs indices

- Stratégie de trading basée sur le RSI