Stratégie RSI stochastique pour les crypto-monnaies

Auteur:ChaoZhang est là., Date: 2024-05-15 10:27:02 Je vous en prie.Les étiquettes:Indice de résistanceSTOCHRSISTOCH- Je vous en prie.SMALes mathsTA

Résumé

La

L'idée principale de la stratégie est d'utiliser l'indicateur stochastique RSI et la détection significative des mouvements de prix pour générer des signaux de trading lorsque le marché connaît des fluctuations importantes et que le RSI stochastique atteint des niveaux de survente ou de surachat.

Principes de stratégie

-

Le RSI est utilisé pour mesurer les conditions de prix de surachat et de survente, tandis que le RSI stochastique traite davantage les valeurs du RSI pour obtenir des signaux de surachat et de survente plus fluides et plus fiables.

-

Détecter les mouvements de prix importants. La stratégie compare le prix de clôture actuel avec le prix de clôture des barres lookbackPeriod il y a et calcule la variation en pourcentage. Si la variation en pourcentage dépasse le seuil bigMove, un mouvement de prix important est considéré comme ayant eu lieu.

-

Déterminez les conditions d'entrée basées sur les niveaux du RSI stochastique et les grands mouvements de prix. Lorsque la ligne %K ou la ligne %D du RSI stochastique est inférieure à 3 et qu'un mouvement significatif à la hausse se produit, un signal long est généré. Lorsque la ligne %K ou la ligne %D du RSI stochastique est supérieure à 97 et qu'un mouvement significatif à la baisse se produit, un signal court est généré.

-

Exécuter des transactions. Si un signal long est déclenché, la stratégie entre dans une position longue. Si un signal court est déclenché, la stratégie entre dans une position courte.

-

La stratégie marque les signaux longs et courts sur le graphique pour une visualisation et une vérification faciles des transactions.

Les avantages de la stratégie

-

En combinant le RSI stochastique et les conditions de mouvement significatif des prix, la stratégie peut saisir les opportunités de négociation au début de la tendance tout en évitant les transactions fréquentes sur les marchés agités, améliorant ainsi la rentabilité et la stabilité de la stratégie.

-

L'indicateur RSI stochastique aplatit les valeurs du RSI, fournissant des signaux de surachat et de survente plus fiables, ce qui contribue à améliorer la précision de la stratégie.

-

Grâce à l'optimisation des paramètres, la performance de la stratégie peut être ajustée de manière flexible pour s'adapter aux différentes conditions du marché, aux différents instruments de négociation et aux différents délais.

-

La logique stratégique est claire et facile à comprendre et à mettre en œuvre, servant de base à un développement et à une optimisation ultérieurs.

Risques stratégiques

-

La stratégie fonctionne bien sur les marchés en tendance, mais peut générer plus de faux signaux sur les marchés instables, entraînant des transactions fréquentes et des pertes de capital.

-

L'indicateur RSI stochastique présente un certain décalage, ce qui peut entraîner la perte des meilleurs points d'entrée lorsque le marché change rapidement.

-

La stratégie repose sur le backtesting et l'optimisation des données historiques, et les performances de négociation en temps réel peuvent différer des résultats historiques.

-

La stratégie ne dispose pas de mécanismes explicites de stop-loss et de take-profit, qui peuvent l'exposer à des risques importants en cas de volatilité extrême du marché ou d'événements de cygne noir.

Directions d'optimisation de la stratégie

-

Introduire des indicateurs techniques supplémentaires, tels que les moyennes mobiles et les bandes de Bollinger, pour améliorer la fiabilité et l'exactitude des signaux de négociation.

-

Incorporer l'analyse fondamentale, telle que les événements d'actualité et les données économiques, pour filtrer et confirmer les signaux de trading et réduire les faux signaux.

-

Optimiser les paramètres, tels que l'ajustement des périodes de temps du RSI stochastique, des seuils de surachat/survente, etc., afin de les adapter aux différentes conditions du marché et aux différents instruments de négociation.

-

Mettre en œuvre des mécanismes de gestion des risques, tels que la fixation de niveaux raisonnables de stop-loss et de take-profit et le contrôle de l'exposition au risque des transactions individuelles, afin d'améliorer la robustesse et les performances à long terme de la stratégie.

-

Combiner l'analyse à plusieurs délais, comme la confirmation de l'orientation de la tendance sur des délais plus longs et la recherche de points d'entrée sur des délais plus courts, pour améliorer la précision des transactions et le potentiel de profit.

Résumé

La

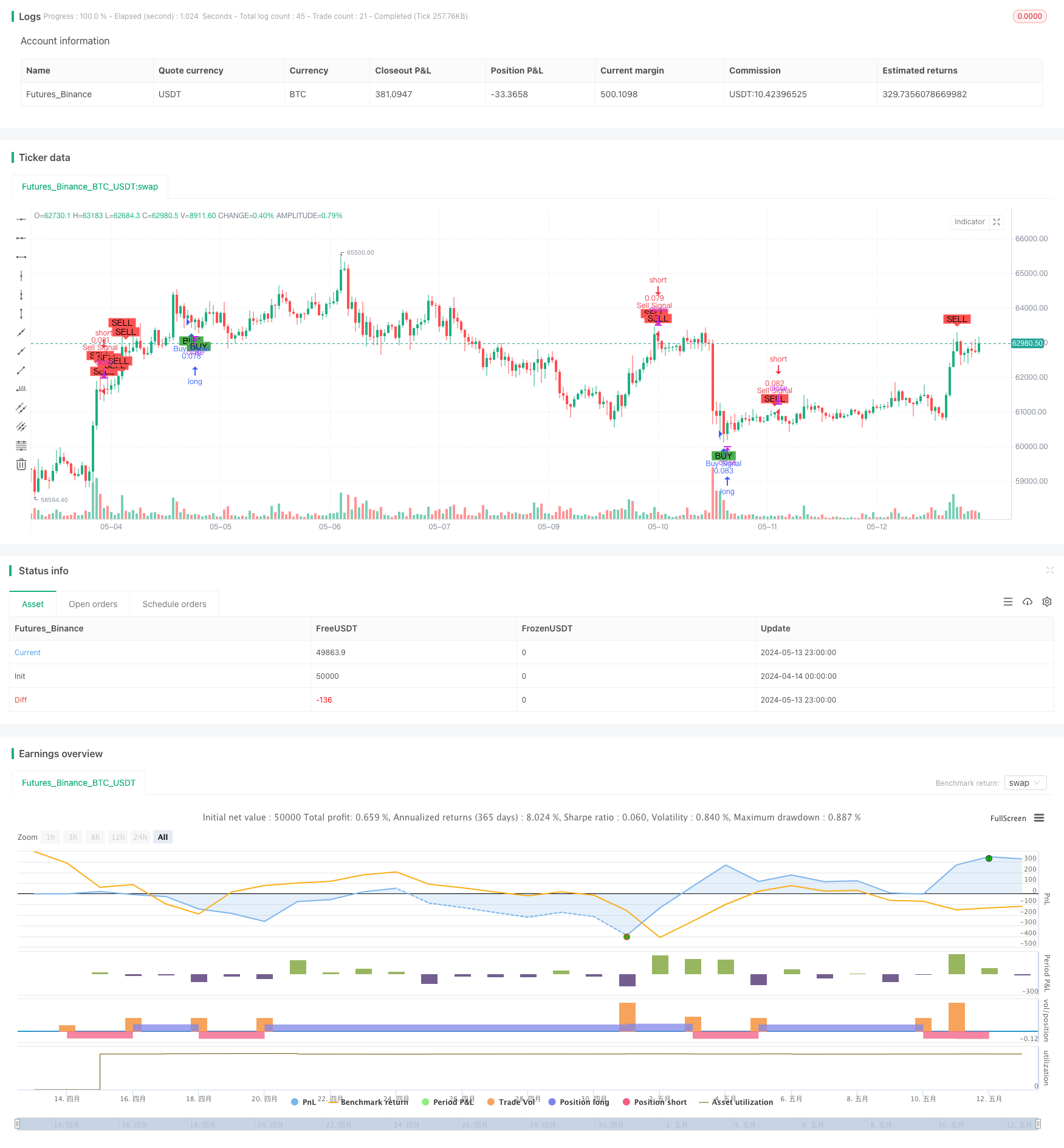

/*backtest

start: 2024-04-14 00:00:00

end: 2024-05-14 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Crypto Big Move Stoch RSI Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Define inputs

lookbackPeriod = input.int(24, "Lookback Period (in bars for 30min timeframe)", minval=1)

bigMoveThreshold = input.float(2.5, "Big Move Threshold (%)", step=0.1) / 100

rsiLength = input.int(14, "RSI Length")

stochLength = input.int(14, "Stochastic Length")

k = input.int(3, "Stochastic %K")

d = input.int(3, "Stochastic %D")

// Calculate RSI and Stochastic RSI

rsi = ta.rsi(close, rsiLength)

stochRsi = ta.stoch(rsi, rsi, rsi, stochLength)

stochRsiK = ta.sma(stochRsi, k)

stochRsiD = ta.sma(stochRsiK, d)

// Detect significant price movements

price12HrsAgo = close[lookbackPeriod - 1]

percentChange = math.abs(close - price12HrsAgo) / price12HrsAgo

// Entry conditions based on Stoch RSI levels and big price moves

enterLong = (percentChange >= bigMoveThreshold) and (stochRsiK < 3 or stochRsiD < 3)

enterShort = (percentChange >= bigMoveThreshold) and (stochRsiK > 97 or stochRsiD > 97)

// Execute trades

if (enterLong)

strategy.entry("Buy Signal", strategy.long)

if (enterShort)

strategy.entry("Sell Signal", strategy.short)

// Plot entry signals for visual confirmation

plotshape(series=enterLong, location=location.belowbar, color=color.green, style=shape.labelup, text="BUY", size=size.small)

plotshape(series=enterShort, location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL", size=size.small)

- Stratégie de combinaison RSI et MA

- La valeur de l'indice de change est la valeur de la valeur de l'indice de change.

- Stratégie de croisement dynamique de la rupture de support-résistance de la moyenne mobile

- Tendance à la dynamique moyenne mobile multiple suivant la stratégie

- Réversion de la moyenne RSI triplé avec stratégie de filtrage de la moyenne mobile

- La tendance croisée de la moyenne mobile à plusieurs périodes et du momentum RSI suivant la stratégie

- Stratégie de dynamique de la tendance du RSI à moyenne mobile double

- Stratégie de suivi croisé des tendances d'indicateurs techniques multiples: RSI et système de négociation de synergie stochastique RSI

- Stratégie croisée des moyennes mobiles multipériodiques et de l'impulsion RSI

- Stratégie de négociation de RSI à moyenne mobile double inspirée de l'apprentissage automatique

- Stratégie d'apprentissage automatique KNN: Système de trading de prédiction de tendance basé sur l'algorithme K-Nearest Neighbors

- La valeur de l'échange est la valeur de l'échange à l'échelle de l'échange.

- Stratégie de rupture du BMSB

- Stratégie de rupture de la SR

- Stratégie de rupture dynamique des bandes de Bollinger

- 8 heures de travail

- RSI Stratégie de négociation quantitative

- La tendance ATR de la bande de Bollinger suivant la stratégie

- Stratégie de négociation du volume delta avec les niveaux de Fibonacci

- Stratégie différentielle RSI double

- Indice de force relative triple Stratégie de négociation quantitative

- Stratégie d'optimisation MACD double combinant le suivi de tendance et le trading dynamique

- Stratégie de négociation basée sur trois bougies baissières consécutives et deux moyennes mobiles

- Stratégie de rupture de session de la DZ

- Han Yue - Stratégie de négociation basée sur des EMA multiples, ATR et RSI

- 200 EMA, VWAP, MFI Tendance à la suite de la stratégie

- Stratégie croisée EMA avec divergence RSI, identification de tendance de 30 minutes et épuisement des prix

- Aucune stratégie de rupture de bougie haussière

- Stratégie de renversement de l'indice de force relative

- BMSB Bollinger SuperTrend stratégie de négociation