आरएसआई विचलन सूचक रणनीति

लेखक:चाओझांग, दिनांकः 2024-01-25 11:49:36टैगः

अवलोकन

रणनीति तर्क

इस रणनीति का मुख्य संकेतक आरएसआई है। यह आरएसआई संकेतक और मूल्य के बीच

आरएसआई और मूल्य के बीच इन विचलनों को पकड़कर, रणनीति समय पर मूल्य उलट के अवसरों का पता लगा सकती है और कम खरीद और उच्च बिक्री प्राप्त कर सकती है।

लाभ

आरएसआई विचलन रणनीति के निम्नलिखित फायदे हैंः

-

मूल्य उलट बिंदुओं पर कब्जा करने में सटीक। आरएसआई और मूल्य के बीच विचलन अक्सर एक आगामी प्रवृत्ति उलट का तात्पर्य है, जो एक बहुत ही प्रभावी पूर्वानुमान संकेत है।

-

कम खरीद और उच्च बिक्री प्राप्त करना। विचलन बिंदुओं पर स्थिति स्थापित करके, यह मात्रात्मक व्यापार के सर्वोत्तम प्रथाओं के अनुरूप अपेक्षाकृत कम कीमतों पर खरीदने और अपेक्षाकृत उच्च कीमतों पर बेचने में सक्षम है।

-

सरल पैरामीटर सेटिंग्स. मुख्य पैरामीटर सिर्फ आरएसआई अवधि और लुकबैक अवधि हैं, जो बहुत सरल और अनुकूलित करने के लिए आसान है.

जोखिम

आरएसआई विभेदन रणनीति में भी कुछ जोखिम हैंः

-

विचलन संकेत झूठे संकेत हो सकते हैं। आरएसआई और मूल्य के बीच के विचलन जरूरी नहीं कि वास्तविक मूल्य उलटों का कारण बनें। कभी-कभी वे झूठे उलटों का भी गठन करते हैं, जिससे ट्रेडिंग नुकसान होता है। जोखिमों को नियंत्रित करने के लिए उचित स्टॉप लॉस सेट किया जाना चाहिए।

-

ट्रेंडिंग बाजारों में खराब प्रदर्शन। जब कीमत एक स्पष्ट दिशात्मक प्रवृत्ति दिखाती है, तो इस रणनीति का लाभ स्थान अपेक्षाकृत छोटा होगा। इस मामले में रणनीति को अस्थायी रूप से अक्षम करना और नए रेंजिंग बाजारों की प्रतीक्षा करना बेहतर है।

-

पिरामिडिंग का जोखिम। रणनीति ने पिरामिडिंग मापदंड निर्धारित किए हैं। लगातार हारने वाले ट्रेडों के मामले में, यह खाता ड्रॉडाउन को तेज कर सकता है। जोखिम को कम करने के लिए स्थिति आकार और स्टॉप लॉस को नियंत्रित किया जाना चाहिए।

सुधार

इस रणनीति को निम्नलिखित पहलुओं में भी अनुकूलित किया जा सकता हैः

-

सिग्नल फ़िल्टरिंग के लिए अन्य संकेतकों को मिलाएं। आरएसआई विचलन बिंदुओं को सत्यापित करने के लिए एमएसीडी, केडीजे और अन्य संकेतकों को जोड़ा जा सकता है, कुछ झूठे संकेतों को फ़िल्टर करना और रणनीति की जीत दर में सुधार करना।

-

आरएसआई मापदंडों का अनुकूलन करें। विभिन्न आरएसआई अवधि का परीक्षण किया जा सकता है जो उत्पाद की विशेषताओं के अनुरूप सबसे अच्छा है। आम तौर पर 6-15 के बीच अच्छा काम करता है।

-

लुकबैक अवधि का अनुकूलन करें. लुकबैक अवधि सीधे रणनीति की ट्रेडिंग आवृत्ति को प्रभावित करती है. इष्टतम आवृत्ति खोजने के लिए विभिन्न मूल्यों का परीक्षण किया जा सकता है, आमतौर पर 5-15 के बीच एक अच्छी सीमा है.

-

स्टॉप लॉस लॉजिक जोड़ें। एटीआर ट्रेलिंग स्टॉप लॉस जैसे उचित स्टॉप लॉस विधियों को घाटे में तेजी से कटौती करने के लिए लागू किया जा सकता है। इससे रणनीति के जोखिम को प्रभावी ढंग से नियंत्रित किया जा सकता है।

निष्कर्ष

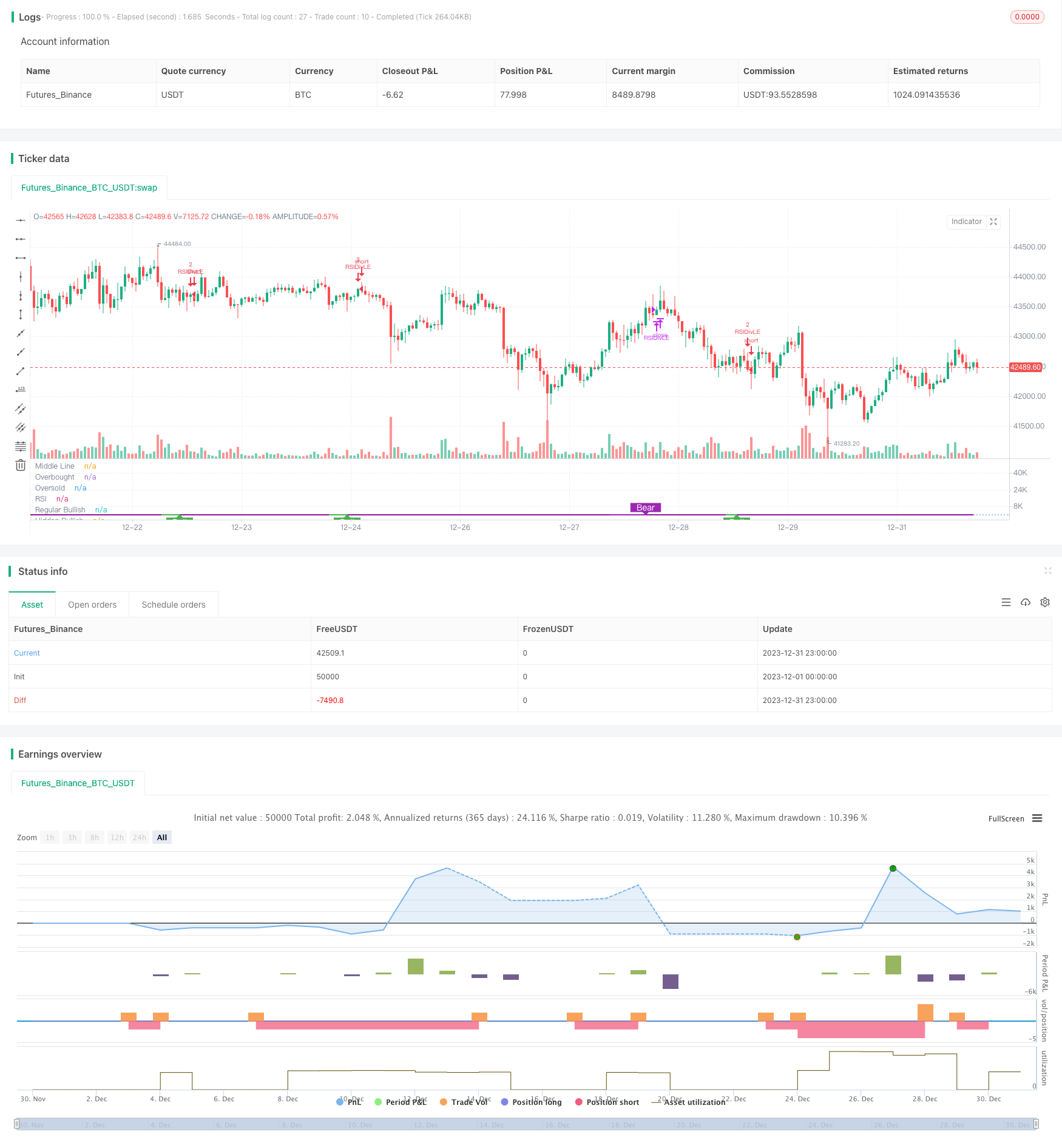

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//study(title="Divergence Indicator", format=format.price)

//GOOGL setting 5 , close, 3 , 1 profitLevel at 75 shows win rate 87.21 % profit factor 7.059

//GOOGL setting 8 , close, 3 , 1 profitLevel at 80 shows win rate 86.57 % profit factor 18.96

//SPY setting 5, close , 3, 3 profitLevel at 70 , shows win rate 80.34% profit factor 2.348

strategy(title="RSI Divergence Indicator", overlay=false,pyramiding=2, default_qty_value=2, default_qty_type=strategy.fixed, initial_capital=10000, currency=currency.USD)

len = input(title="RSI Period", minval=1, defval=9)

src = input(title="RSI Source", defval=close)

lbR = input(title="Pivot Lookback Right", defval=3)

lbL = input(title="Pivot Lookback Left", defval=1)

takeProfitRSILevel = input(title="Take Profit at RSI Level", minval=70, defval=80)

rangeUpper = input(title="Max of Lookback Range", defval=60)

rangeLower = input(title="Min of Lookback Range", defval=5)

plotBull = input(title="Plot Bullish", defval=true)

plotHiddenBull = input(title="Plot Hidden Bullish", defval=true)

plotBear = input(title="Plot Bearish", defval=true)

plotHiddenBear = input(title="Plot Hidden Bearish", defval=false)

//useTrailStopLoss = input(false, title="Use Trailing Stop Loss")

sl_type = input("NONE", title="Trailing StopLoss Type", options=['ATR','PERC', 'NONE'])

stopLoss = input(title="Stop Loss%", defval=5, minval=1)

atrLength=input(14, title="ATR Length (for Trailing stop loss)")

atrMultiplier=input(3.5, title="ATR Multiplier (for Trailing stop loss)")

bearColor = color.purple

bullColor = color.green

hiddenBullColor = color.new(color.green, 80)

hiddenBearColor = color.new(color.red, 80)

textColor = color.white

noneColor = color.new(color.white, 100)

osc = rsi(src, len)

plot(osc, title="RSI", linewidth=2, color=#8D1699)

hline(50, title="Middle Line", linestyle=hline.style_dotted)

obLevel = hline(70, title="Overbought", linestyle=hline.style_dotted)

osLevel = hline(30, title="Oversold", linestyle=hline.style_dotted)

fill(obLevel, osLevel, title="Background", color=#9915FF, transp=90)

plFound = na(pivotlow(osc, lbL, lbR)) ? false : true

phFound = na(pivothigh(osc, lbL, lbR)) ? false : true

_inRange(cond) =>

bars = barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

//------------------------------------------------------------------------------

// Regular Bullish

// Osc: Higher Low

oscHL = osc[lbR] > valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Lower Low

priceLL = low[lbR] < valuewhen(plFound, low[lbR], 1)

bullCond = plotBull and priceLL and oscHL and plFound

plot(

plFound ? osc[lbR] : na,

offset=-lbR,

title="Regular Bullish",

linewidth=2,

color=(bullCond ? bullColor : noneColor),

transp=0

)

plotshape(

bullCond ? osc[lbR] : na,

offset=-lbR,

title="Regular Bullish Label",

text=" Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

//------------------------------------------------------------------------------

// Hidden Bullish

// Osc: Lower Low

oscLL = osc[lbR] < valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Higher Low

priceHL = low[lbR] > valuewhen(plFound, low[lbR], 1)

hiddenBullCond = plotHiddenBull and priceHL and oscLL and plFound

plot(

plFound ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bullish",

linewidth=2,

color=(hiddenBullCond ? hiddenBullColor : noneColor),

transp=0

)

plotshape(

hiddenBullCond ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bullish Label",

text=" H Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

longCondition=bullCond or hiddenBullCond

//? osc[lbR] : na

//hiddenBullCond

strategy.entry(id="RSIDivLE", long=true, when=longCondition)

//Trailing StopLoss

////// Calculate trailing SL

/////////////////////////////////////////////////////

sl_val = sl_type == "ATR" ? stopLoss * atr(atrLength) :

sl_type == "PERC" ? close * stopLoss / 100 : 0.00

trailing_sl = 0.0

trailing_sl := strategy.position_size>=1 ? max(low - sl_val, nz(trailing_sl[1])) : na

//draw initil stop loss

//plot(strategy.position_size>=1 ? trailing_sl : na, color = color.blue , style=plot.style_linebr, linewidth = 2, title = "stop loss")

//plot(trailing_sl, title="ATR Trailing Stop Loss", style=plot.style_linebr, linewidth=1, color=color.purple, transp=30)

//Trailing StopLoss

////// Calculate trailing SL

/////////////////////////////////////////////////////

//------------------------------------------------------------------------------

// Regular Bearish

// Osc: Lower High

oscLH = osc[lbR] < valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Higher High

priceHH = high[lbR] > valuewhen(phFound, high[lbR], 1)

bearCond = plotBear and priceHH and oscLH and phFound

plot(

phFound ? osc[lbR] : na,

offset=-lbR,

title="Regular Bearish",

linewidth=2,

color=(bearCond ? bearColor : noneColor),

transp=0

)

plotshape(

bearCond ? osc[lbR] : na,

offset=-lbR,

title="Regular Bearish Label",

text=" Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

//------------------------------------------------------------------------------

// Hidden Bearish

// Osc: Higher High

oscHH = osc[lbR] > valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Lower High

priceLH = high[lbR] < valuewhen(phFound, high[lbR], 1)

hiddenBearCond = plotHiddenBear and priceLH and oscHH and phFound

plot(

phFound ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bearish",

linewidth=2,

color=(hiddenBearCond ? hiddenBearColor : noneColor),

transp=0

)

plotshape(

hiddenBearCond ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bearish Label",

text=" H Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

longCloseCondition=crossover(osc,takeProfitRSILevel) or bearCond

strategy.close(id="RSIDivLE", comment="Close All="+tostring(close - strategy.position_avg_price, "####.##"), when= abs(strategy.position_size)>=1 and sl_type == "NONE" and longCloseCondition)

//close all on stop loss

strategy.close(id="RSIDivLE", comment="TSL="+tostring(close - strategy.position_avg_price, "####.##"), when=abs(strategy.position_size)>=1 and (sl_type == "PERC" or sl_type == "ATR" ) and crossunder(close, trailing_sl) ) //close<ema55 and rsi5Val<20 //ema34<ema55 //close<ema89

// Calculate start/end date and time condition

startDate = input(timestamp("2019-01-01T00:00:00"), type = input.time)

finishDate = input(timestamp("2021-01-01T00:00:00"), type = input.time)

time_cond = time >= startDate and time <= finishDate

- ईएमए और एमएसीडी आधारित बीटीसी व्यापार रणनीति

- बुद्धिमान ट्रेलिंग स्टॉप लॉस रणनीति

- आरएसआई संकेतक पर आधारित निफ्टी ट्रेडिंग रणनीति

- आरएसआई और ईएमए आधारित ट्रेंड फॉलो करने की रणनीति

- रुझान पुष्टि ट्रैकिंग रणनीति

- गतिशील औसत समेकन रणनीति

- प्रवृत्ति फ़िल्टर पर आधारित त्वरित QQE क्रॉसओवर ट्रेडिंग रणनीति

- अनुकूलनशील चलती औसत ट्रैकिंग रणनीति

- ट्रेंड रिवर्स मार्केट में स्केलिंग रणनीति

- द्विदिश ईएमए क्रॉस क्वांट ट्रेडिंग रणनीति

- ईएमए इंट्राडे स्केल्पिंग रणनीति

- रैंडम एंट्री पर आधारित कंपाउंड स्टॉप लॉस और टेक प्रॉफिट रणनीति

- बैंडपास फ़िल्टर रिवर्स रणनीति

- दोहरी चलती औसत क्रॉसओवर ट्रेडिंग रणनीति

- बोलिंगर बैंड और गतिशील समर्थन/प्रतिरोध मात्रात्मक रणनीति के साथ संयुक्त आरएसआई