Momentum Breakout and Engulfing Pattern Strategi Perdagangan Algoritma

Penulis:ChaoZhang, Tanggal: 2024-01-30 17:20:59Tag:

Gambaran umum

Artikel ini memperkenalkan strategi perdagangan algoritmik yang mengidentifikasi peluang menguntungkan melalui pola engulfing dan menggunakan crossover harga dengan moving average sebagai sinyal masuk. Menggabungkan analisis teknis dengan metode trend berikut, strategi ini bertujuan untuk mendapatkan keuntungan pada titik konsolidasi dan pembalikan tren.

Prinsip-prinsip

Logika inti dari strategi ini didasarkan pada konvergensi dua indikator yang tidak terkait:

-

Pola Menelan: Pola pembalikan dua candlestick di mana tubuh lilin kedua benar-benar menelan tubuh yang pertama, digunakan untuk mengidentifikasi peluang pembalikan.

-

Price Crossover with Moving Average: Sinyal beli dihasilkan ketika harga melintasi garis rata-rata bergerak dari bawah; Sinyal jual adalah ketika harga melintasi di bawah garis rata-rata bergerak dari atas.

Dengan menilai waktu potensi pembalikan pasar dengan pola engulfing dan menggunakan crossover harga dengan moving average sebagai sinyal konfirmasi, kemungkinan keuntungan dapat ditingkatkan.

Secara khusus, strategi ini melacak tiga jenis pola engulfing - bullish, bearish dan no shadow engulfing untuk menentukan kemungkinan konsolidasi dan pembalikan.

Keuntungan

Keuntungan terbesar dari strategi ini adalah memanfaatkan konvergensi indikator yang tidak terkait untuk meningkatkan efektivitas keputusan. Pola engulfing menilai waktu dan probabilitas pembalikan pasar; sementara penyeberangan harga dengan moving average memverifikasi arah dan momentum pembalikan. Keduanya saling memvalidasi dan dapat secara efektif mengurangi kerugian perdagangan yang disebabkan oleh sinyal palsu.

Keuntungan lain adalah fleksibilitas pengaturan parameter. Pengguna dapat mengatur parameter seperti periode moving average dan stop loss range untuk mengoptimalkan strategi sendiri.

Risiko

Meskipun menggunakan beberapa indikator meningkatkan penilaian, masih ada beberapa risiko sinyal palsu dalam strategi ini. pola engulfing tidak 100% sinyal pembalikan yang dapat diandalkan, dan skenario kegagalan juga ada dalam penyeberangan harga dengan moving average. semua ini dapat menyebabkan kerugian dari posisi pembukaan prematur.

Selain itu, seperti kebanyakan strategi analisis teknis, juga berkinerja buruk dalam pasar tren yang bertentangan seperti rentang dan konsolidasi.

Untuk mengontrol risiko, parameter seperti periode rata-rata bergerak dan rentang stop loss dapat disesuaikan. indikator lain juga dapat dipertimbangkan untuk mengidentifikasi tren dan pasar sisi, sehingga partisipasi strategi dapat dikelola secara dinamis.

Arahan Optimasi

Bidang berikut dapat dioptimalkan untuk strategi ini:

-

Uji lebih banyak jenis rata-rata bergerak untuk menemukan set parameter yang optimal, seperti rata-rata bergerak tertimbang, rata-rata bergerak berimbang ganda dll.

-

Tambahkan indikator penilaian tren untuk menghindari membuka posisi di pasar sisi. Contoh adalah ADX, Bollinger Bands dll.

-

Mengoptimalkan metode stop loss untuk meningkatkan efektivitas.

-

Meningkatkan metode pembelajaran mesin untuk menilai pola candlestick dan meningkatkan akurasi pengenalan engulfing.

-

Tambahkan fungsi optimasi parameter untuk penyesuaian adaptif.

Kesimpulan

Strategi ini mengidentifikasi reversal timing dengan pola engulfing dan memverifikasi arah menggunakan price crossover dengan moving average. Dengan meningkatkan efektivitas keputusan melalui konvergensi indikator, ini adalah pendekatan analisis teknis. Keuntungan termasuk indikator komplementer dan parameter fleksibel. Kelemahan adalah risiko sinyal palsu dan kelemahan di pasar sampingan. Cara untuk lebih meningkatkan strategi ini termasuk mengoptimalkan parameter moving average, metode stop loss, menambahkan indikator penyaringan tren dll.

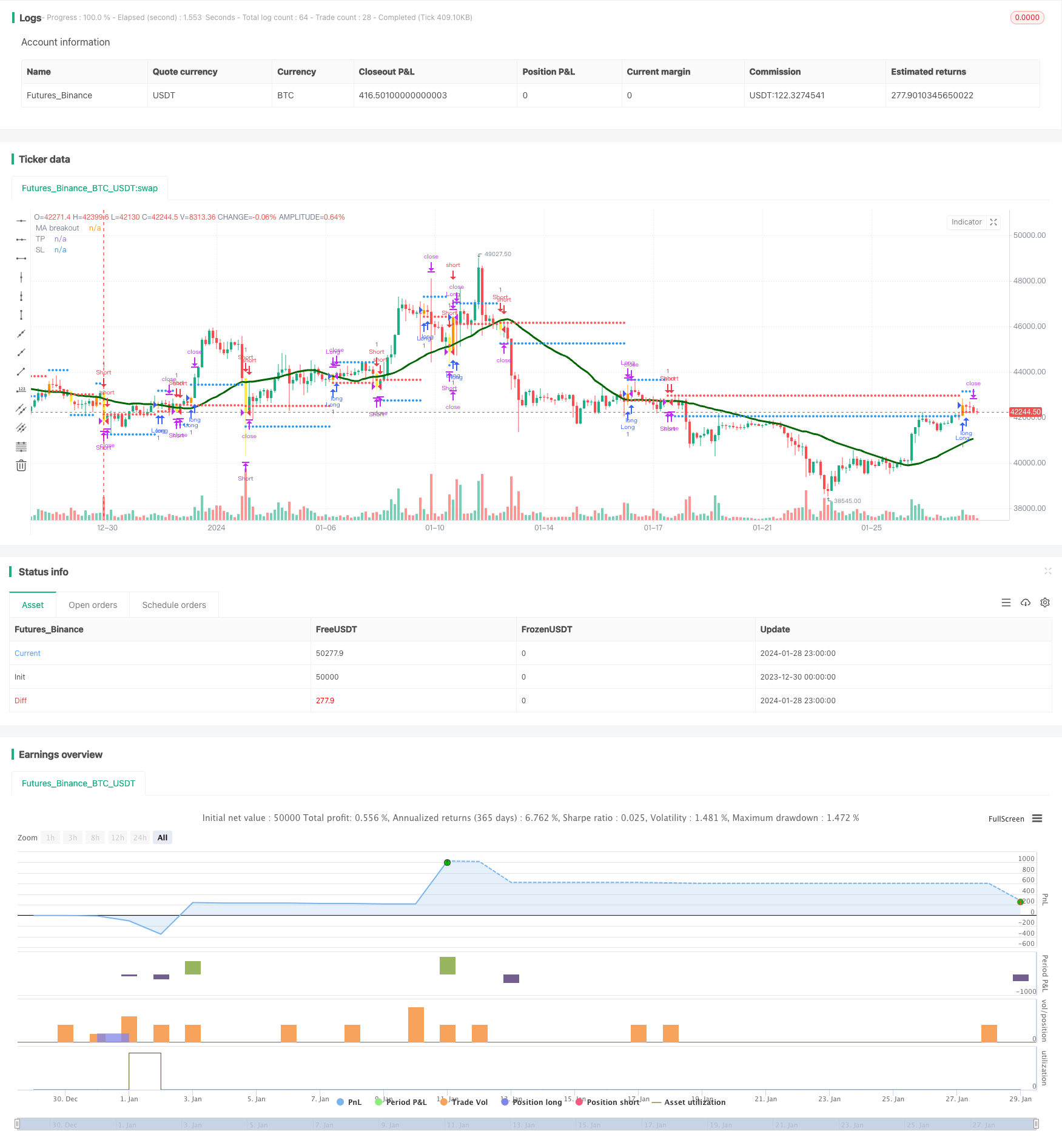

/*backtest

start: 2023-12-30 00:00:00

end: 2024-01-29 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//@author=Daveatt

StrategyName = "BEST Engulfing + MA"

ShortStrategyName = "BEST Engulfing + MA"

strategy(title=StrategyName, shorttitle=ShortStrategyName, overlay=true)

includeEngulfing = true

includeMA = true

source_ma = input(title="Source Price vs MA", type=input.source, defval=close)

typeofMA = input(title="Type of MA", defval="SMA", options=["RMA", "SMA", "EMA", "WMA", "VWMA", "SMMA", "KMA", "TMA", "HullMA", "DEMA", "TEMA"])

length_ma = input(32, title = "MA Length", type=input.integer)

// ---------- Candle components and states

GreenCandle = close > open

RedCandle = close < open

NoBody = close==open

Body = abs(close-open)

// bullish conditions

isBullishEngulfing1 = max(close[1],open[1]) < max(close,open) and min(close[1],open[1]) > min(close,open) and Body > Body[1] and GreenCandle and RedCandle[1]

isBullishEngulfing2 = max(close[1],open[1]) < max(close,open) and min(close[1],open[1]) <= min(close,open) and Body > Body[1] and GreenCandle and RedCandle[1]

// bearish conditions

isBearishEngulfing1 = max(close[1],open[1]) < max(close,open) and min(close[1],open[1]) > min(close,open) and Body > Body[1] and RedCandle and GreenCandle[1]

isBearishEngulfing2 = max(close[1],open[1]) >= max(close,open) and min(close[1],open[1]) > min(close,open) and Body > Body[1] and RedCandle and GreenCandle[1]

// consolidation of conditions

isBullishEngulfing = isBullishEngulfing1 or isBullishEngulfing2

isBearishEngulfing = isBearishEngulfing1 or isBearishEngulfing2

//isBullishEngulfing = max(close[1],open[1]) < max(close,open) and min(close[1],open[1]) > min(close,open) and Body > Body[1] and GreenCandle and RedCandle[1]

//isBearishEngulfing = max(close[1],open[1]) < max(close,open) and min(close[1],open[1]) > min(close,open) and Body > Body[1] and RedCandle and GreenCandle[1]

Engulf_curr = 0 - barssince(isBearishEngulfing) + barssince(isBullishEngulfing)

Engulf_Buy = Engulf_curr < 0 ? 1 : 0

Engulf_Sell = Engulf_curr > 0 ? 1 : 0

// Price vs MM

smma(src, len) =>

smma = 0.0

smma := na(smma[1]) ? sma(src, len) : (smma[1] * (len - 1) + src) / len

smma

ma(smoothing, src, length) =>

if smoothing == "RMA"

rma(src, length)

else

if smoothing == "SMA"

sma(src, length)

else

if smoothing == "EMA"

ema(src, length)

else

if smoothing == "WMA"

wma(src, length)

else

if smoothing == "VWMA"

vwma(src, length)

else

if smoothing == "SMMA"

smma(src, length)

else

if smoothing == "HullMA"

wma(2 * wma(src, length / 2) - wma(src, length), round(sqrt(length)))

else

if smoothing == "LSMA"

src

else

if smoothing == "KMA"

xPrice = src

xvnoise = abs(xPrice - xPrice[1])

nfastend = 0.666

nslowend = 0.0645

nsignal = abs(xPrice - xPrice[length])

nnoise = sum(xvnoise, length)

nefratio = iff(nnoise != 0, nsignal / nnoise, 0)

nsmooth = pow(nefratio * (nfastend - nslowend) + nslowend, 2)

nAMA = 0.0

nAMA := nz(nAMA[1]) + nsmooth * (xPrice - nz(nAMA[1]))

nAMA

else

if smoothing == "TMA"

sma(sma(close, length), length)

else

if smoothing == "DEMA"

2 * src - ema(src, length)

else

if smoothing == "TEMA"

3 * (src - ema(src, length)) + ema(ema(src, length), length)

else

src

MA = ma(typeofMA, source_ma, length_ma)

plot(MA, color=#006400FF, title="MA breakout", linewidth=3)

macrossover = crossover (source_ma, MA)

macrossunder = crossunder(source_ma, MA)

since_ma_buy = barssince(macrossover)

since_ma_sell = barssince(macrossunder)

macross_curr = 0 - since_ma_sell + since_ma_buy

bullish_MA_cond = macross_curr < 0 ? 1 : 0

bearish_MA_cond = macross_curr > 0 ? 1 : 0

posUp = (Engulf_Buy ? 1 : 0) + (bullish_MA_cond ? 1 : 0)

posDn = (Engulf_Sell ? 1 : 0) + (bearish_MA_cond ? 1 : 0)

conditionUP = posUp == 2 and posUp[1] < 2

conditionDN = posDn == 2 and posDn[1] < 2

sinceUP = barssince(conditionUP)

sinceDN = barssince(conditionDN)

// primary-first signal of the trend

nUP = crossunder(sinceUP,sinceDN)

nDN = crossover(sinceUP,sinceDN)

// and the following secondary signals

// save of the primary signal

sinceNUP = barssince(nUP)

sinceNDN = barssince(nDN)

buy_trend = sinceNDN > sinceNUP

sell_trend = sinceNDN < sinceNUP

// engulfing by

barcolor(nUP ? color.orange : na, title="Bullish condition")

barcolor(nDN ? color.yellow : na, title="Bearish condition")

isLong = nUP

isShort = nDN

long_entry_price = valuewhen(nUP, close, 0)

short_entry_price = valuewhen(nDN, close, 0)

longClose = close[1] < MA

shortClose = close[1] > MA

///////////////////////////////////////////////

//* Backtesting Period Selector | Component *//

///////////////////////////////////////////////

StartYear = input(2017, "Backtest Start Year",minval=1980)

StartMonth = input(1, "Backtest Start Month",minval=1,maxval=12)

StartDay = input(1, "Backtest Start Day",minval=1,maxval=31)

testPeriodStart = timestamp(StartYear,StartMonth,StartDay,0,0)

StopYear = input(2020, "Backtest Stop Year",minval=1980)

StopMonth = input(12, "Backtest Stop Month",minval=1,maxval=12)

StopDay = input(31, "Backtest Stop Day",minval=1,maxval=31)

testPeriodStop = timestamp(StopYear,StopMonth,StopDay,0,0)

testPeriod() => true

//////////////////////////

//* Profit Component *//

//////////////////////////

input_tp_pips = input(600, "Backtest Profit Goal (in USD)",minval=0)

input_sl_pips = input(300, "Backtest STOP Goal (in USD)",minval=0)

tp = buy_trend? long_entry_price + input_tp_pips : short_entry_price - input_tp_pips

sl = buy_trend? long_entry_price - input_sl_pips : short_entry_price + input_sl_pips

long_TP_exit = buy_trend and high >= tp

short_TP_exit = sell_trend and low <= tp

plot(tp, title="TP", style=plot.style_circles, linewidth=3, color=color.blue)

plot(sl, title="SL", style=plot.style_circles, linewidth=3, color=color.red)

if testPeriod()

strategy.entry("Long", 1, when=isLong)

strategy.close("Long", when=longClose )

strategy.exit("XL","Long", limit=tp, when=buy_trend, stop=sl)

if testPeriod()

strategy.entry("Short", 0, when=isShort)

strategy.close("Short", when=shortClose )

strategy.exit("XS","Short", when=sell_trend, limit=tp, stop=sl)

- Strategi perdagangan intraday untuk saham berdasarkan Retracement Renko Low Point

- Strategi Trading Trend Berdasarkan Saluran Harga Rata-rata Bergerak Ganda

- Dual MA Momentum Breakout Strategi

- SMART Profesional Strategi Perdagangan Kuantitatif

- Strategi Saluran Volatilitas Penembusan Ganda

- Tren Mengikuti Strategi Berdasarkan Beberapa Indikator

- Multi Timeframe MACD Strategi Perdagangan

- Strategi Pengembalian Bulanan dengan Benchmark

- Squeeze Momentum Breakout Strategi

- Strategi Terobosan Ganda

- Strategi konvergensi rata-rata bergerak ganda

- Strategi Perdagangan Reversal RSI

- Strategi perdagangan ADX dua arah

- Vix Fix Linear Regression Bottom Fishing Strategi

- Tiga Eksponensial Moving Averages dan Stochastic Relative Strength Index Trading Strategy

- Strategi Double 7 Hari Breakout

- Strategi perdagangan kuantitatif MACD ganda

- Bollinger Band Moving Average Crossover Strategi

- Scalping Dips dalam Strategi Pasar Bull

- Tren Mengikuti Strategi Berdasarkan Rata-rata Bergerak Adaptif