A estratégia do indicador de divergência do RSI

Autora:ChaoZhang, Data: 2024-01-25 11:49:36Tags:

Resumo

Estratégia lógica

O indicador central desta estratégia é o RSI. Ele analisa a

Especificamente, quando o RSI forma uma baixa relativamente baixa enquanto o preço forma uma baixa relativamente alta, é uma divergência de alta entre o RSI e o preço. Isso implica que o preço pode reverter para cima.

Ao capturar essas divergências entre o RSI e o preço, a estratégia pode detectar oportunamente oportunidades de reversões de preços e alcançar a compra baixa e a venda alta.

Vantagens

A estratégia de Divergência do RSI tem as seguintes vantagens:

-

Divergências entre o RSI e o preço muitas vezes implicam uma reversão da tendência iminente, o que é um sinal preditivo muito eficaz.

-

Obter a compra baixa e a venda alta. Ao estabelecer posições em pontos de divergência, é capaz de comprar a preços relativamente baixos e vender a preços relativamente altos, alinhando-se com as melhores práticas de negociação quantitativa.

-

Os parâmetros principais são apenas o período RSI e período lookback, que é muito simples e fácil de otimizar.

Riscos

A estratégia RSI Divergência também apresenta alguns riscos:

-

Os sinais de divergência podem ser falsos sinais. As divergências entre o RSI e o preço não levam necessariamente a reversões reais de preços. Às vezes, eles também formam reversões falsas, levando a perdas de negociação.

-

Quando o preço mostra uma tendência direcional clara, o espaço de lucro desta estratégia seria relativamente pequeno. É melhor desativar temporariamente a estratégia neste caso e esperar por novos mercados variando.

-

Risco de pirâmide. A estratégia tem parâmetros de pirâmide definidos. Em caso de negociações perdedoras consecutivas, pode acelerar a redução da conta. O tamanho da posição e o stop loss devem ser controlados para mitigar o risco.

Melhorias

A estratégia pode também ser otimizada nos seguintes aspectos:

-

Combine outros indicadores para filtragem de sinais. MACD, KDJ e outros indicadores podem ser adicionados para verificar os pontos de divergência do RSI, filtrando alguns falsos sinais e melhorando a taxa de vitória da estratégia.

-

Otimizar os parâmetros do RSI. Diferentes períodos do RSI podem ser testados para encontrar o que melhor corresponde às características do produto. Geralmente entre 6-15 funciona bem.

-

Otimizar o período de lookback. O período de lookback afeta diretamente a frequência de negociação da estratégia. Diferentes valores podem ser testados para encontrar a frequência ideal, geralmente entre 5-15 é um bom intervalo.

-

Adicione a lógica de stop loss. Métodos de stop loss razoáveis como o ATR trailing stop loss podem ser implementados para cortar rapidamente as perdas quando incorridas. Isso pode controlar efetivamente o risco da estratégia.

Conclusão

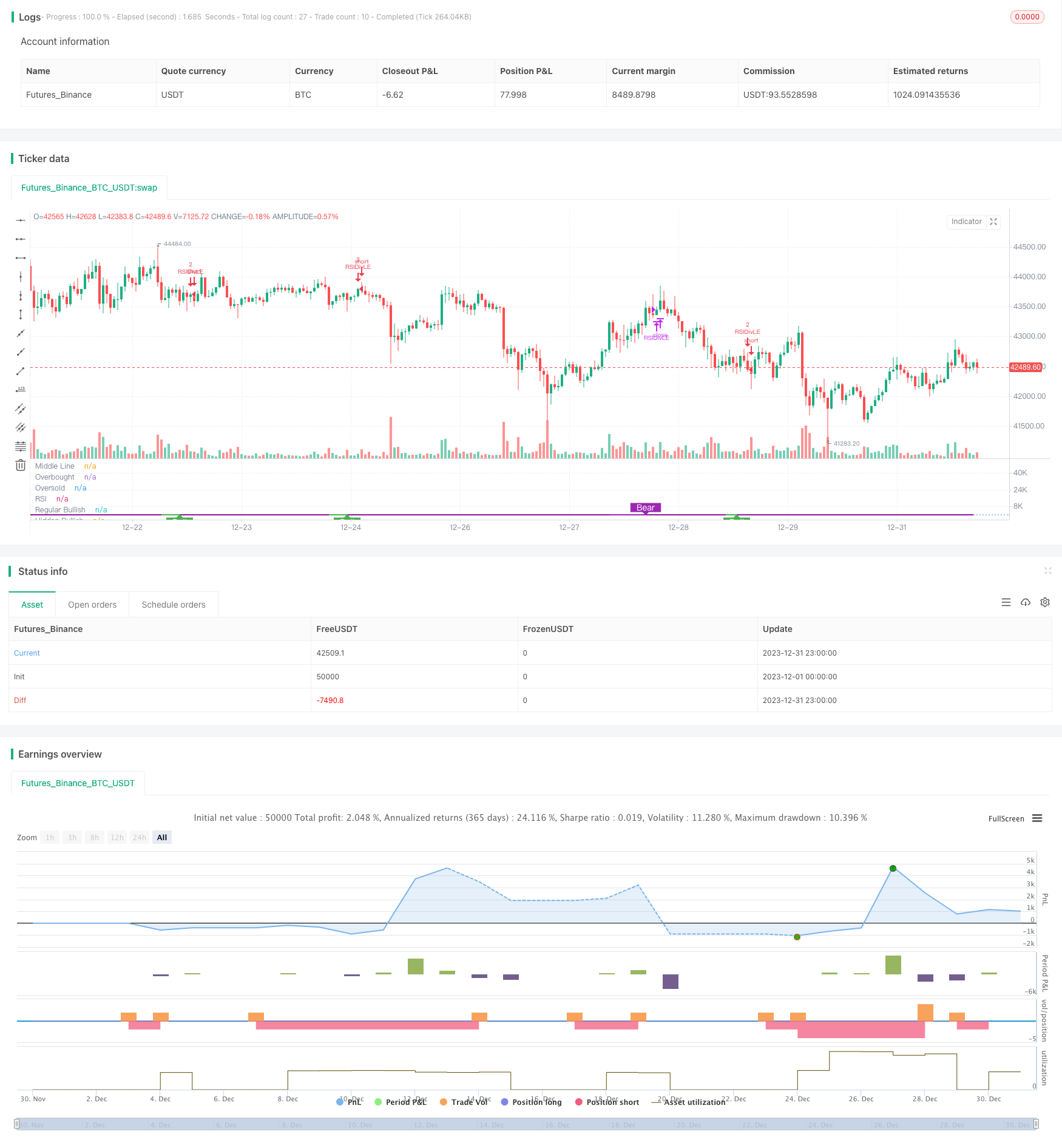

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//study(title="Divergence Indicator", format=format.price)

//GOOGL setting 5 , close, 3 , 1 profitLevel at 75 shows win rate 87.21 % profit factor 7.059

//GOOGL setting 8 , close, 3 , 1 profitLevel at 80 shows win rate 86.57 % profit factor 18.96

//SPY setting 5, close , 3, 3 profitLevel at 70 , shows win rate 80.34% profit factor 2.348

strategy(title="RSI Divergence Indicator", overlay=false,pyramiding=2, default_qty_value=2, default_qty_type=strategy.fixed, initial_capital=10000, currency=currency.USD)

len = input(title="RSI Period", minval=1, defval=9)

src = input(title="RSI Source", defval=close)

lbR = input(title="Pivot Lookback Right", defval=3)

lbL = input(title="Pivot Lookback Left", defval=1)

takeProfitRSILevel = input(title="Take Profit at RSI Level", minval=70, defval=80)

rangeUpper = input(title="Max of Lookback Range", defval=60)

rangeLower = input(title="Min of Lookback Range", defval=5)

plotBull = input(title="Plot Bullish", defval=true)

plotHiddenBull = input(title="Plot Hidden Bullish", defval=true)

plotBear = input(title="Plot Bearish", defval=true)

plotHiddenBear = input(title="Plot Hidden Bearish", defval=false)

//useTrailStopLoss = input(false, title="Use Trailing Stop Loss")

sl_type = input("NONE", title="Trailing StopLoss Type", options=['ATR','PERC', 'NONE'])

stopLoss = input(title="Stop Loss%", defval=5, minval=1)

atrLength=input(14, title="ATR Length (for Trailing stop loss)")

atrMultiplier=input(3.5, title="ATR Multiplier (for Trailing stop loss)")

bearColor = color.purple

bullColor = color.green

hiddenBullColor = color.new(color.green, 80)

hiddenBearColor = color.new(color.red, 80)

textColor = color.white

noneColor = color.new(color.white, 100)

osc = rsi(src, len)

plot(osc, title="RSI", linewidth=2, color=#8D1699)

hline(50, title="Middle Line", linestyle=hline.style_dotted)

obLevel = hline(70, title="Overbought", linestyle=hline.style_dotted)

osLevel = hline(30, title="Oversold", linestyle=hline.style_dotted)

fill(obLevel, osLevel, title="Background", color=#9915FF, transp=90)

plFound = na(pivotlow(osc, lbL, lbR)) ? false : true

phFound = na(pivothigh(osc, lbL, lbR)) ? false : true

_inRange(cond) =>

bars = barssince(cond == true)

rangeLower <= bars and bars <= rangeUpper

//------------------------------------------------------------------------------

// Regular Bullish

// Osc: Higher Low

oscHL = osc[lbR] > valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Lower Low

priceLL = low[lbR] < valuewhen(plFound, low[lbR], 1)

bullCond = plotBull and priceLL and oscHL and plFound

plot(

plFound ? osc[lbR] : na,

offset=-lbR,

title="Regular Bullish",

linewidth=2,

color=(bullCond ? bullColor : noneColor),

transp=0

)

plotshape(

bullCond ? osc[lbR] : na,

offset=-lbR,

title="Regular Bullish Label",

text=" Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

//------------------------------------------------------------------------------

// Hidden Bullish

// Osc: Lower Low

oscLL = osc[lbR] < valuewhen(plFound, osc[lbR], 1) and _inRange(plFound[1])

// Price: Higher Low

priceHL = low[lbR] > valuewhen(plFound, low[lbR], 1)

hiddenBullCond = plotHiddenBull and priceHL and oscLL and plFound

plot(

plFound ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bullish",

linewidth=2,

color=(hiddenBullCond ? hiddenBullColor : noneColor),

transp=0

)

plotshape(

hiddenBullCond ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bullish Label",

text=" H Bull ",

style=shape.labelup,

location=location.absolute,

color=bullColor,

textcolor=textColor,

transp=0

)

longCondition=bullCond or hiddenBullCond

//? osc[lbR] : na

//hiddenBullCond

strategy.entry(id="RSIDivLE", long=true, when=longCondition)

//Trailing StopLoss

////// Calculate trailing SL

/////////////////////////////////////////////////////

sl_val = sl_type == "ATR" ? stopLoss * atr(atrLength) :

sl_type == "PERC" ? close * stopLoss / 100 : 0.00

trailing_sl = 0.0

trailing_sl := strategy.position_size>=1 ? max(low - sl_val, nz(trailing_sl[1])) : na

//draw initil stop loss

//plot(strategy.position_size>=1 ? trailing_sl : na, color = color.blue , style=plot.style_linebr, linewidth = 2, title = "stop loss")

//plot(trailing_sl, title="ATR Trailing Stop Loss", style=plot.style_linebr, linewidth=1, color=color.purple, transp=30)

//Trailing StopLoss

////// Calculate trailing SL

/////////////////////////////////////////////////////

//------------------------------------------------------------------------------

// Regular Bearish

// Osc: Lower High

oscLH = osc[lbR] < valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Higher High

priceHH = high[lbR] > valuewhen(phFound, high[lbR], 1)

bearCond = plotBear and priceHH and oscLH and phFound

plot(

phFound ? osc[lbR] : na,

offset=-lbR,

title="Regular Bearish",

linewidth=2,

color=(bearCond ? bearColor : noneColor),

transp=0

)

plotshape(

bearCond ? osc[lbR] : na,

offset=-lbR,

title="Regular Bearish Label",

text=" Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

//------------------------------------------------------------------------------

// Hidden Bearish

// Osc: Higher High

oscHH = osc[lbR] > valuewhen(phFound, osc[lbR], 1) and _inRange(phFound[1])

// Price: Lower High

priceLH = high[lbR] < valuewhen(phFound, high[lbR], 1)

hiddenBearCond = plotHiddenBear and priceLH and oscHH and phFound

plot(

phFound ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bearish",

linewidth=2,

color=(hiddenBearCond ? hiddenBearColor : noneColor),

transp=0

)

plotshape(

hiddenBearCond ? osc[lbR] : na,

offset=-lbR,

title="Hidden Bearish Label",

text=" H Bear ",

style=shape.labeldown,

location=location.absolute,

color=bearColor,

textcolor=textColor,

transp=0

)

longCloseCondition=crossover(osc,takeProfitRSILevel) or bearCond

strategy.close(id="RSIDivLE", comment="Close All="+tostring(close - strategy.position_avg_price, "####.##"), when= abs(strategy.position_size)>=1 and sl_type == "NONE" and longCloseCondition)

//close all on stop loss

strategy.close(id="RSIDivLE", comment="TSL="+tostring(close - strategy.position_avg_price, "####.##"), when=abs(strategy.position_size)>=1 and (sl_type == "PERC" or sl_type == "ATR" ) and crossunder(close, trailing_sl) ) //close<ema55 and rsi5Val<20 //ema34<ema55 //close<ema89

// Calculate start/end date and time condition

startDate = input(timestamp("2019-01-01T00:00:00"), type = input.time)

finishDate = input(timestamp("2021-01-01T00:00:00"), type = input.time)

time_cond = time >= startDate and time <= finishDate

- Estratégia de negociação de BTC baseada na EMA e no MACD

- Estratégia inteligente de suspensão de perdas

- Estratégia para encontrar impulso

- Estratégia de negociação da Nifty baseada no indicador RSI

- Estratégia de tendência baseada no RSI e na EMA

- Estratégia de acompanhamento da confirmação da tendência

- Estratégia de consolidação da média móvel de ímpeto

- Estratégia de negociação cruzada rápida QQE baseada no filtro de tendências

- Estratégia de acompanhamento da média móvel adaptativa

- Estratégia de scalping no mercado de inversão de tendência

- Estratégia de negociação de quantidades cruzadas bidireccional da EMA

- Estratégia de scalping intradiário da EMA

- Estratégia composta de stop loss e take profit baseada em entrada aleatória

- Estratégia invertida do filtro de banda

- Estratégia de negociação cruzada de média móvel dupla

- RSI combinado com bandas de Bollinger e estratégia quantitativa de suporte/resistência dinâmica