Estratégia de cruzamento do ângulo de tendência da média móvel

Autora:ChaoZhang, Data: 2024-01-25 14:35:13Tags:

Resumo

Esta estratégia determina a direção da tendência calculando o ângulo de inclinação das médias móveis, combinado com o indicador de taxa de mudança de preço para negociação longa e curta.

Estratégia lógica

A estratégia baseia-se principalmente nos seguintes indicadores de avaliação:

-

Ângulo de inclinação da média móvel: Calcule os ângulos de inclinação da média móvel de Jurik e da média móvel exponencial para determinar a direção da tendência do preço.

-

Taxa de variação de preço: Calcular a taxa de variação do preço de fechamento nos últimos 12 bares para filtrar os sinais por volatilidade.

Quando a inclinação da média móvel subir (maior que 0) e a taxa de mudança de preço atender aos critérios, vá longo.

Especificamente, a estratégia primeiro calcula os ângulos de inclinação do Jurik MA e da EMA. Em seguida, o indicador de taxa de mudança de preço é calculado para filtrar o período limitado ao intervalo. Quando ambos os sinais de inclinação média móvel tendência e taxa de mudança de preço atende aos critérios, o sinal de negociação é gerado.

Análise das vantagens

As vantagens desta estratégia:

-

Usando MA inclinação para determinar a tendência é muito confiável com boa taxa de vitória.

-

O indicador de taxa de variação de preços filtra efetivamente a flutuação do intervalo para evitar transações inválidas.

-

Jurik MA dá uma resposta rápida à ruptura, enquanto a EMA oferece um julgamento de tendência estável, ambos complementares.

-

Ir longo e curto no mercado de tendências poderia capturar um lucro maior.

Análise de riscos

Alguns riscos desta estratégia:

-

Em casos extremos, o MA pode gerar sinais errados, que podem ser reduzidos pela otimização de parâmetros.

-

Os sinais podem mudar frequentemente durante a variação, causando negociações desnecessárias.

-

O stop loss pode ser quebrado em eventos repentinos de diferença de preço.

Orientações de otimização

A estratégia pode ser otimizada nos seguintes aspectos:

-

Otimizar os parâmetros MA para encontrar a melhor combinação de parâmetros que melhore a estabilidade.

-

Adicionar volatilidade, filtros de volume, etc. para reduzir ainda mais as operações inválidas.

-

Incorporar outros indicadores para um posicionamento de stop loss mais inteligente.

-

Desenvolver algoritmos de dimensionamento de posição adaptativos para uma rentabilidade mais estável.

Conclusão

Em geral, esta é uma estratégia de tendência muito prática. Ela determina de forma confiável a tendência usando o ângulo de inclinação MA e efetivamente filtra sinais de ruído usando o indicador de taxa de mudança de preço. Tomar posições longas e curtas pode obter um bom lucro. Com otimizações contínuas, essa estratégia pode se tornar uma estratégia quantitativa muito estável e confiável.

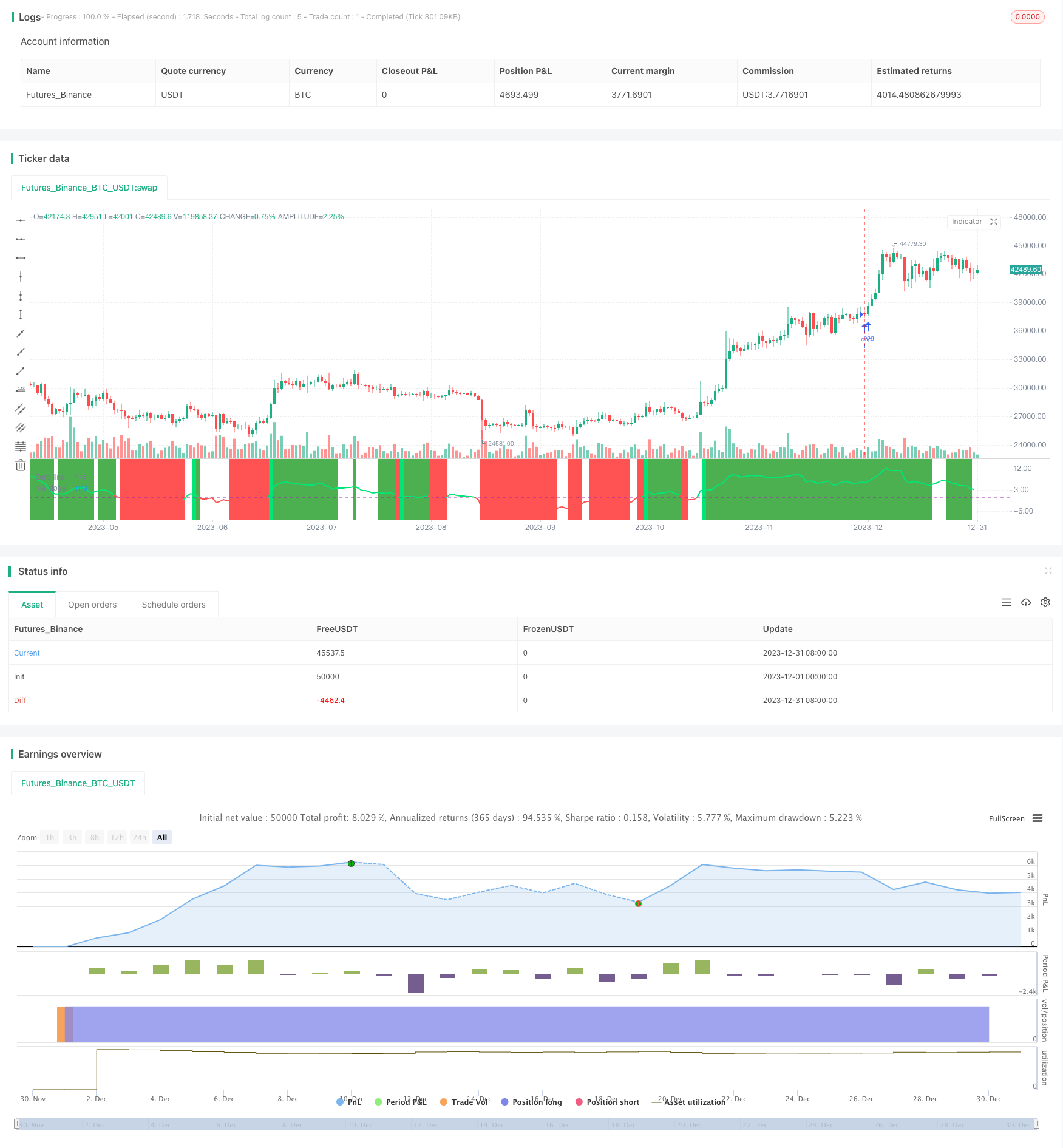

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

// Based on ma angles code by Duyck which also uses Everget Jurik MA calulation and angle calculation by KyJ

strategy("Trend Angle BF", overlay=false)

/////////////// Time Frame ///////////////

testStartYear = input(2017, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay, 0, 0)

testStopYear = input(2019, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay, 0, 0)

testPeriod() => true

src=input(ohlc4,title="source")

// definition of "Jurik Moving Average", by Everget

jma(_src,_length,_phase,_power) =>

phaseRatio = _phase < -100 ? 0.5 : _phase > 100 ? 2.5 : _phase / 100 + 1.5

beta = 0.45 * (_length - 1) / (0.45 * (_length - 1) + 2)

alpha = pow(beta, _power)

jma = 0.0

e0 = 0.0

e0 := (1 - alpha) * _src + alpha * nz(e0[1])

e1 = 0.0

e1 := (_src - e0) * (1 - beta) + beta * nz(e1[1])

e2 = 0.0

e2 := (e0 + phaseRatio * e1 - nz(jma[1])) * pow(1 - alpha, 2) + pow(alpha, 2) * nz(e2[1])

jma := e2 + nz(jma[1])

//// //// Determine Angle by KyJ //// ////

angle(_src) =>

rad2degree=180/3.14159265359 //pi

ang=rad2degree*atan((_src[0] - _src[1])/atr(14))

jma_line=jma(src,10,50,1)

ma=ema(src,input(56))

jma_slope=angle(jma_line)

ma_slope=angle(ma)

///////////// Rate Of Change /////////////

source = close

roclength = input(12, minval=1)

pcntChange = input(2, minval=1)

roc = 100 * (source - source[roclength]) / source[roclength]

emaroc = ema(roc, roclength / 2)

isMoving() => emaroc > (pcntChange / 2) or emaroc < (0 - (pcntChange / 2))

/////////////// Strategy ///////////////

long = ma_slope>=0 and isMoving()

short = ma_slope<=0 and isMoving()

last_long = 0.0

last_short = 0.0

last_long := long ? time : nz(last_long[1])

last_short := short ? time : nz(last_short[1])

long_signal = crossover(last_long, last_short)

short_signal = crossover(last_short, last_long)

last_open_long_signal = 0.0

last_open_short_signal = 0.0

last_open_long_signal := long_signal ? open : nz(last_open_long_signal[1])

last_open_short_signal := short_signal ? open : nz(last_open_short_signal[1])

last_long_signal = 0.0

last_short_signal = 0.0

last_long_signal := long_signal ? time : nz(last_long_signal[1])

last_short_signal := short_signal ? time : nz(last_short_signal[1])

in_long_signal = last_long_signal > last_short_signal

in_short_signal = last_short_signal > last_long_signal

last_high = 0.0

last_low = 0.0

last_high := not in_long_signal ? na : in_long_signal and (na(last_high[1]) or high > nz(last_high[1])) ? high : nz(last_high[1])

last_low := not in_short_signal ? na : in_short_signal and (na(last_low[1]) or low < nz(last_low[1])) ? low : nz(last_low[1])

sl_inp = input(2.0, title='Stop Loss %') / 100

tp_inp = input(900.0, title='Take Profit %') / 100

take_level_l = strategy.position_avg_price * (1 + tp_inp)

take_level_s = strategy.position_avg_price * (1 - tp_inp)

since_longEntry = barssince(last_open_long_signal != last_open_long_signal[1])

since_shortEntry = barssince(last_open_short_signal != last_open_short_signal[1])

slLong = in_long_signal ? strategy.position_avg_price * (1 - sl_inp) : na

slShort = strategy.position_avg_price * (1 + sl_inp)

long_sl = in_long_signal ? slLong : na

short_sl = in_short_signal ? slShort : na

/////////////// Execution ///////////////

if testPeriod()

strategy.entry("Long", strategy.long, when=long)

strategy.entry("Short", strategy.short, when=short)

strategy.exit("Long Ex", "Long", stop=long_sl, limit=take_level_l, when=since_longEntry > 0)

strategy.exit("Short Ex", "Short", stop=short_sl, limit=take_level_s, when=since_shortEntry > 0)

///////////// Plotting /////////////

hline(0, title='Zero line', color=color.purple, linewidth=1)

plot(ma_slope,title="ma slope", linewidth=2,color=ma_slope>=0?color.lime:color.red)

bgcolor(isMoving() ? long ? color.green : short ? color.red : na : color.white, transp=80)

bgcolor(long_signal ? color.lime : short_signal ? color.red : na, transp=30)

- Estratégia de oscilação quantitativa de suporte e resistência

- Estratégia de seguimento da tendência com 3 EMAs, DMI e MACD

- Estratégia de avanço dos dois indicadores

- Pete Wave Trading System Estratégia

- Estratégia quantitativa baseada na ponderação da média móvel exponencial e do volume

- Estratégia Origix Ashi baseada na média móvel suavizada

- BlackBit Trader XO Macro Trend Scanner Estratégia

- Tendência do ADX do petróleo bruto seguindo a estratégia

- Estratégia de negociação MT-coordenação

- Estratégia combinada de inversão de dois fatores e melhoria da tendência do volume de preços

- Esta estratégia toma decisões de negociação com base na tendência do histograma MACD

- Oscilador de Momento e Estratégia de Padrão 123

- Estratégia de backtesting baseada no indicador de transformação de Fisher

- Estratégia de negociação de média móvel de espectro de oscilação

- Estratégia de negociação de reversão baseada no intervalo da média móvel

- Estratégia de rastreamento de tendências baseada no filtro Kalman

- Estratégia de negociação intertemporal de inversão sazonal

- Estratégia de negociação algorítmica crossover de média móvel exponencial dupla