Estratégia de cruzamento de regressão linear longa-curta

Autora:ChaoZhang, Data: 2024-03-27 17:52:02Tags:

Resumo

A Estratégia de Crossover de Regressão Linear de Curto e longo prazo é uma estratégia de análise técnica que usa um modelo de regressão linear para prever os movimentos futuros dos preços de uma ação. O princípio básico da estratégia é: os movimentos dos preços das ações geralmente seguem uma certa tendência linear e, calculando a regressão linear do preço, o preço futuro pode ser previsto. A estratégia vai longo quando o preço previsto cruza acima do preço atual e sai da posição quando cruza abaixo.

Princípios de estratégia

A estratégia primeiro calcula a regressão linear do preço das ações durante um determinado período de tempo. A regressão linear se encaixa em uma linha reta usando o método do menor quadrado, que representa a tendência de mudança de preço ao longo do tempo. A estratégia então traça a linha de preço prevista e o preço atual no gráfico.

A estratégia define dois sinais:

- Signo longo: desencadeado quando o preço previsto ultrapassa o preço atual

- Signo curto: desencadeado quando o preço previsto cruza abaixo do preço atual

Quando o sinal longo aparece, a estratégia abre uma posição longa; quando o sinal curto aparece, fecha a posição.

As principais etapas da estratégia são as seguintes:

- Calcular a regressão linear do preço durante um período de tempo

- Traçar a linha de preço prevista e o preço atual no gráfico

- Definir os sinais longos e curtos

- Abrir uma posição longa quando o sinal longo é acionado

- Fechar a posição quando o sinal de curto é acionado

Análise das vantagens

A estratégia de cruzamento de regressão linear de curta duração tem as seguintes vantagens:

- Simples e eficaz: a lógica da estratégia é clara e fácil de implementar, e pode capturar a tendência linear do preço.

- Ampla aplicabilidade: A estratégia pode gerar sinais de negociação em mercados de tendências e variáveis.

- Forte otimização: a estratégia contém alguns parâmetros-chave, tais como período de regressão linear, médias móveis, etc., que podem ser otimizados para melhorar o desempenho.

Análise de riscos

Apesar de suas muitas vantagens, a Estratégia de Crossover de Regressão Linear de Curto e Longo Prazo também tem alguns riscos:

- Risco de reconhecimento de tendência: quando o movimento dos preços não segue uma tendência linear, como em um mercado variável, a estratégia pode gerar sinais falsos.

- O desempenho da estratégia é sensível às configurações dos parâmetros, e parâmetros inadequados podem levar a perdas.

- Risco de sobreajuste: se os parâmetros forem otimizados demais, isso pode fazer com que a estratégia se sobreajuste aos dados históricos e tenha um desempenho ruim no futuro.

Orientações de otimização

- Combinar com outros indicadores: o sinal de regressão linear pode ser combinado com outros indicadores técnicos, como MACD, Bandas de Bollinger, etc., para melhorar a precisão dos sinais.

- Optimização dinâmica dos parâmetros: um mecanismo adaptativo para os parâmetros pode ser projetado para ajustar dinamicamente os parâmetros de acordo com as condições do mercado, melhorando a adaptabilidade.

- Adicionar um módulo de controlo de risco: Incorporar na estratégia medidas de controlo de risco, como o stop-loss e a gestão de fundos, para reduzir o risco de uma única transacção e aumentar os rendimentos cumulativos.

- Otimização de aprendizado de máquina: algoritmos de aprendizado de máquina podem ser usados para otimizar continuamente o modelo de regressão linear para tornar suas previsões mais precisas.

Resumo

A estratégia de cruzamento de regressão linear de curto prazo gera sinais de negociação com base na comparação do preço previsto a partir da regressão linear e do preço atual. A lógica da estratégia é simples e clara, e pode capturar a tendência linear do preço e é aplicável a várias condições de mercado. Ao mesmo tempo, a estratégia é fácil de implementar e otimizar, e os parâmetros podem ser ajustados de forma flexível, combinados com outros indicadores, módulos de controle de risco podem ser adicionados, etc., para melhorar continuamente o desempenho da estratégia. No entanto, a estratégia também tem riscos como reconhecimento de tendência impreciso, configurações de parâmetros inadequadas e excesso de dados históricos, por isso é necessário cuidado na aplicação prática.

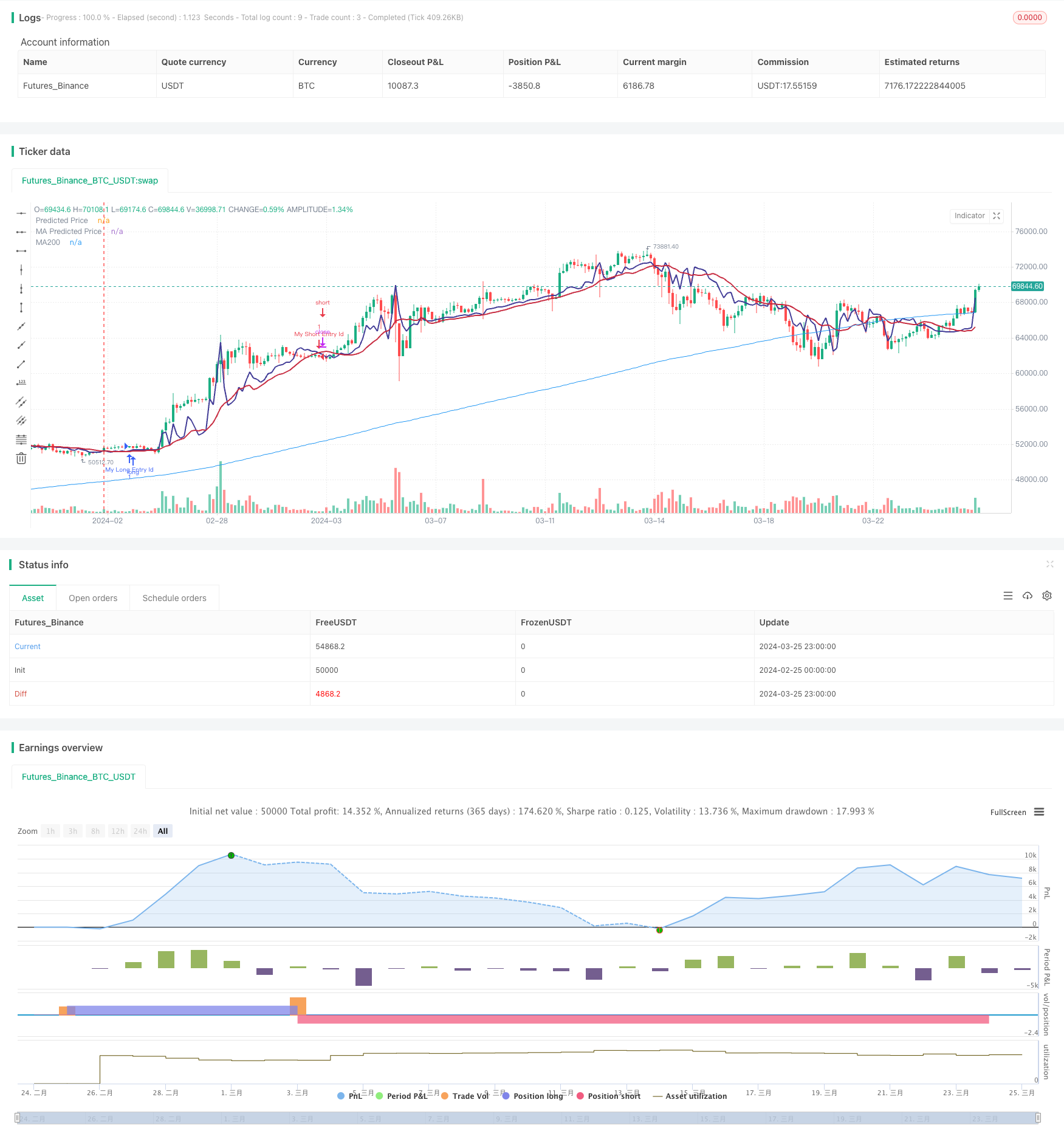

/*backtest

start: 2024-02-25 00:00:00

end: 2024-03-26 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © stocktechbot

//@version=5

strategy("Linear Cross", overlay=true, margin_long=100, margin_short=0)

//Linear Regression

vol = volume

// Function to calculate linear regression

linregs(y, x, len) =>

ybar = math.sum(y, len)/len

xbar = math.sum(x, len)/len

b = math.sum((x - xbar)*(y - ybar),len)/math.sum((x - xbar)*(x - xbar),len)

a = ybar - b*xbar

[a, b]

// Historical stock price data

price = close

// Length of linear regression

len = input(defval = 21, title = 'Strategy Length')

linearlen=input(defval = 9, title = 'Linear Lookback')

[a, b] = linregs(price, vol, len)

// Calculate linear regression for stock price based on volume

//eps = request.earnings(syminfo.ticker, earnings.actual)

//MA For double confirmation

out = ta.sma(close, 200)

outf = ta.sma(close, 50)

outn = ta.sma(close, 90)

outt = ta.sma(close, 21)

outthree = ta.sma(close, 9)

// Predicted stock price based on volume

predicted_price = a + b*vol

// Check if predicted price is between open and close

is_between = open < predicted_price and predicted_price < close

//MACD

//[macdLine, signalLine, histLine] = ta.macd(close, 12, 26, 9)

// Plot predicted stock price

plot(predicted_price, color=color.rgb(65, 59, 150), linewidth=2, title="Predicted Price")

plot(ta.sma(predicted_price,linearlen), color=color.rgb(199, 43, 64), linewidth=2, title="MA Predicted Price")

//offset = input.int(title="Offset", defval=0, minval=-500, maxval=500)

plot(out, color=color.blue, title="MA200")

[macdLine, signalLine, histLine] = ta.macd(predicted_price, 12, 26, 9)

//BUY Signal

longCondition=false

mafentry =ta.sma(close, 50) > ta.sma(close, 90)

//matentry = ta.sma(close, 21) > ta.sma(close, 50)

matwohun = close > ta.sma(close, 200)

twohunraise = ta.rising(out, 2)

twentyrise = ta.rising(outt, 2)

macdrise = ta.rising(macdLine,2)

macdlong = ta.crossover(predicted_price, ta.wma(predicted_price,linearlen)) and (signalLine < macdLine)

if macdlong and macdrise

longCondition := true

if (longCondition)

strategy.entry("My Long Entry Id", strategy.long)

//Sell Signal

lastEntryPrice = strategy.opentrades.entry_price(strategy.opentrades - 1)

daysSinceEntry = len

daysSinceEntry := int((time - strategy.opentrades.entry_time(strategy.opentrades - 1)) / (24 * 60 * 60 * 1000))

percentageChange = (close - lastEntryPrice) / lastEntryPrice * 100

//trailChange = (ta.highest(close,daysSinceEntry) - close) / close * 100

//label.new(bar_index, high, color=color.black, textcolor=color.white,text=str.tostring(int(trailChange)))

shortCondition=false

mafexit =ta.sma(close, 50) < ta.sma(close, 90)

matexit = ta.sma(close, 21) < ta.sma(close, 50)

matwohund = close < ta.sma(close, 200)

twohunfall = ta.falling(out, 3)

twentyfall = ta.falling(outt, 2)

shortmafall = ta.falling(outthree, 1)

macdfall = ta.falling(macdLine,1)

macdsell = macdLine < signalLine

if macdfall and macdsell and (macdLine < signalLine) and ta.falling(low,2)

shortCondition := true

if (shortCondition)

strategy.entry("My Short Entry Id", strategy.short)

- Estratégia ADR cruzada da EMA - Método de negociação multidimensional baseado em indicadores técnicos com gestão rigorosa do risco

- Estratégia de engulfamento de alta e baixa baseada em padrões de velas

- Estratégia de Bollinger Bands Long Only

- As bandas de AlphaTrend e Bollinger combinadas de reversão média + estratégia de tendência

- Estratégia de média de custos em dólares em rede

- Estratégia de negociação quantitativa baseada em três velas de alta/baixa consecutivas e médias móveis duplas

- O valor da posição em risco deve ser calculado de acordo com o método de classificação da posição em risco.

- A ferramenta de transferência de dinheiro para a conta Binance

- Estratégia de cobertura do risco de negociação em rede

- EMA-Parabólica Tendência Seguindo a Estratégia

- Estratégia de cruzamento da média móvel com múltiplos indicadores baseada no momento da tendência

- Estratégia de fuga do Canal de Donchian com ATRSL Trailing Stop

- Estratégia de negociação quantitativa de tendência de rede dinâmica

- Bollinger Band Dinâmica de Obtenção de Lucro e Estratégia Dinâmica de Adição de Posição

- Estratégia de negociação de criptomoedas de alta frequência que combina o crossover TrippleMACD e o índice de força relativa

- Estratégia de duplo filtro do RSI e da EMA

- Estratégia de negociação em rede de posições dinâmicas de Martingale longo baseada em grelha

- Estratégia de negociação automatizada de cruzamento de nuvem de média móvel exponencial dupla

- Estratégia de curto e longo prazo cruzada da EMA de duplo prazo

- Estratégia de cruzamento da média móvel do casco