Стратегия торговли на основе колеблющейся скользящей средней широкого спектра

Обзор

Стратегия основана на широкоспектровых движущихся средних, которые формируют торговые сигналы с помощью быстро и медленно движущихся средних. Широкоспектровые движущиеся средние охватывают несколько типов, от простых движущихся средних до колебательных движущихся средних, которые могут быть скорректированы с помощью параметров свободной комбинации, имея сильную адаптивность.

Стратегический принцип

Эта стратегия использует функцию переменных скользящих средних, которая может генерировать 12 различных типов скользящих средних. Основная идея заключается в том, чтобы рассчитать две скользящие средние (быстрый ((Close MA) и медленный ((Open MA)), которые генерируют сигнал покупки при прохождении медленной линии на быстрой линии и сигнал продажи при прохождении медленной линии под быстрой линией.

Ключевая логика состоит в том, чтобы с помощью вариантных функций генерировать две скользящие средние:closeSeries = variant(basisType, close, basisLen, offsetSigma, offsetALMA)иopenSeries = variant(basisType, open, basisLen, offsetSigma, offsetALMA)。 функция Variant включает в себя 12 различных типов средних вычислений, которые могут быть выбраны с помощью параметров BasisType. 。 Таким образом, реализуется комбинация широкоспектровых движущихся средних 。

Основная логика генерирования торговых сигналов:longCond = xlong и shortCond = xshortЭто означает, что если вы будете работать на короткой линии, вы будете делать больше, а если вы будете работать на короткой линии, вы будете делать меньше.

Правило входа в стратегию заключается в том, что при выполнении условий длинного конда или короткого конда делается дополнительное открытие. Правило остановки убытков заключается в том, что при движении цены до установленного количества остановок убытков или остановки убытков.

Анализ преимуществ

Самым большим преимуществом этой стратегии является то, что она позволяет свободно комбинировать несколько различных типов скользящих средних. В разных рынках, в разных циклах, какая скользящая средняя наиболее подходит, неизвестно, и эта стратегия предоставляет мощную возможность настройки. Пользователь может определить оптимальную комбинацию параметров путем повторного тестирования, что позволяет разработать оптимальные программы для конкретного рынка.

Еще одно преимущество заключается в том, что логика стратегии проста и понятна, но предлагает мощные функции. Пользователям легко понять и использовать эту стратегию. В то же время, богатые параметры ввода также предоставляют достаточный простор для оптимизации для продвинутых пользователей.

Анализ рисков

Наибольший риск этой стратегии заключается в том, что широкоспектровая скользящая средняя сама по себе имеет определенный уровень отставания. При появлении аномального ценового прорыва это может привести к значительным потерям. Кроме того, если параметры выбраны неправильно, это может привести к чрезмерной частоте торговли или созданию избыточных сигналов.

Для снижения риска рекомендуется оценивать эффективность сигнала в сочетании с другими показателями, чтобы избежать ложных прорывов. Кроме того, оптимизация и отсчет параметров также необходимы, требуется повторное тестирование, чтобы найти оптимальную комбинацию параметров.

Направление оптимизации

Стратегия включает в себя следующие основные направления оптимизации:

- Поиск наиболее оптимальных комбинаций для тестирования большего количества комбинаций скользящих средних

- Добавление фильтров, чтобы избежать ложных сигналов, например, в сочетании с показателями объема торгов

- Оптимизация параметров длины для подвижного среднего и поиск оптимальных параметров

- Оптимизация размеров позиций и параметров стоп-стоп

- Попробуйте разные сорта и циклы

Оптимизация этих направлений позволяет постоянно повышать эффективность стратегии.

Подвести итог

Стратегия торговли, основанная на широкоспектровых движущихся средних, обеспечивает высокую гибкость. Она предоставляет мощные возможности настройки, пользователи могут свободно выбирать и комбинировать различные типы средних. Логика стратегии проста и понятна, удобна в использовании, а также предоставляет богатую возможность оптимизации.

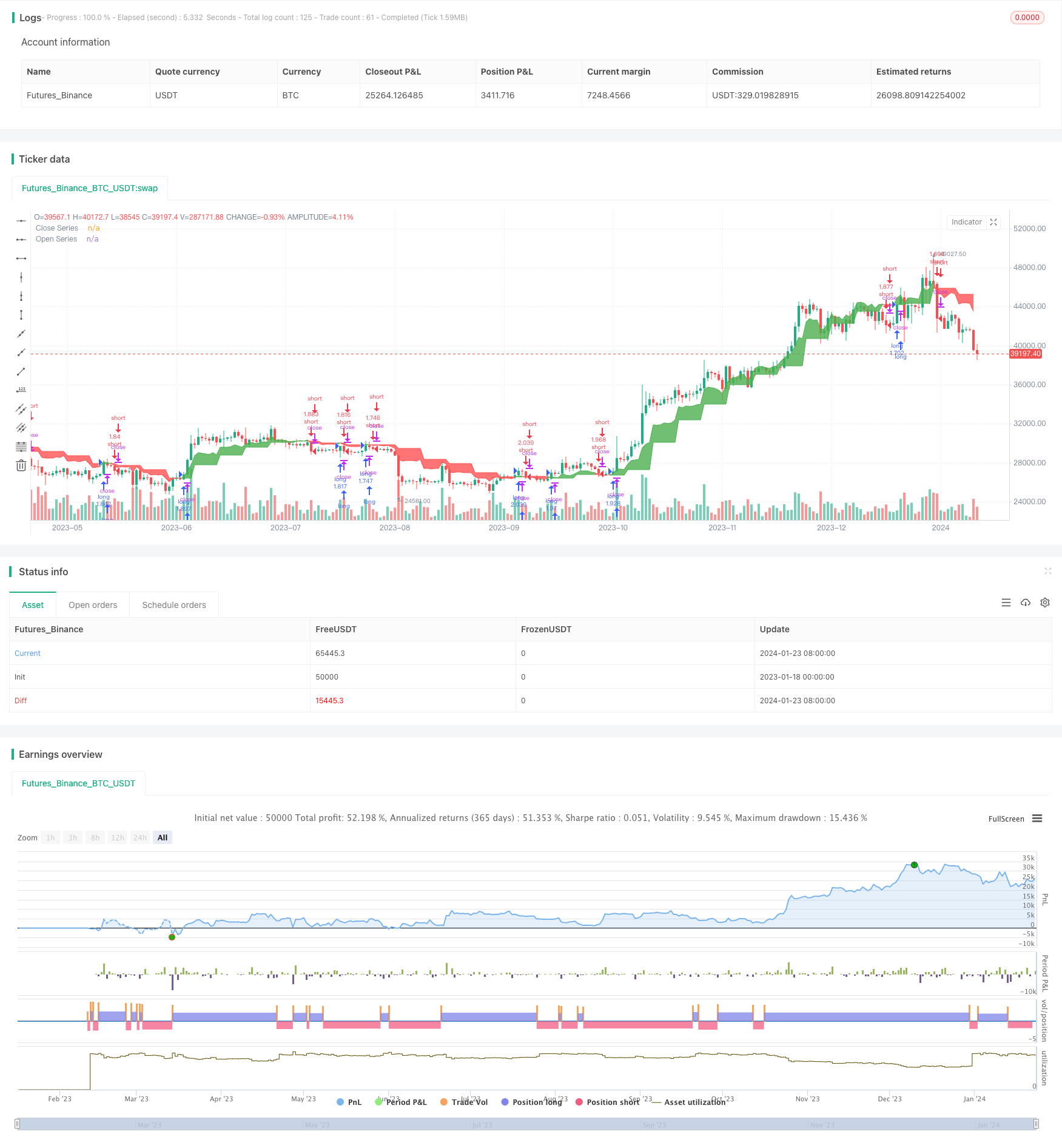

/*backtest

start: 2023-01-18 00:00:00

end: 2024-01-24 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//

strategy(title="Long/Short", shorttitle="Banana Maker", overlay=true, pyramiding=0, default_qty_type=strategy.percent_of_equity, default_qty_value=100, calc_on_every_tick=false)

// === INPUTS ===

useRes = input(defval=true, title="Use Alternate Resolution?")

intRes = input(defval=7, title="Multiplier for Alernate Resolution")

stratRes = timeframe.ismonthly ? tostring(timeframe.multiplier * intRes, "###M") :

timeframe.isweekly ? tostring(timeframe.multiplier * intRes, "###W") :

timeframe.isdaily ? tostring(timeframe.multiplier * intRes, "###D") :

timeframe.isintraday ? tostring(timeframe.multiplier * intRes, "####") : '60'

basisType = input(defval="DEMA", title="MA Type: ", options=["SMA", "EMA", "DEMA", "TEMA", "WMA", "VWMA", "SMMA", "HullMA", "LSMA", "ALMA", "SSMA", "TMA"])

basisLen = input(defval=8, title="MA Period", minval=1)

offsetSigma = input(defval=6, title="Offset for LSMA / Sigma for ALMA", minval=0)

offsetALMA = input(defval=0.85, title="Offset for ALMA", minval=0, step=0.01)

scolor = input(false, title="Show coloured Bars to indicate Trend?")

delayOffset = input(defval=0, title="Delay Open/Close MA (Forces Non-Repainting)", minval=0, step=1)

tradeType = input("BOTH", title="What trades should be taken : ", options=["LONG", "SHORT", "BOTH", "NONE"])

// === /INPUTS ===

// Constants colours that include fully non-transparent option.

green100 = #008000FF

lime100 = #6ad279

red100 = #FF0000FF

blue100 = #0000FFFF

aqua100 = #00FFFFFF

darkred100 = #8B0000FF

gray100 = #808080FF

// === BASE FUNCTIONS ===

variant(type, src, len, offSig, offALMA) =>

v1 = sma(src, len) // Simple

v2 = ema(src, len) // Exponential

v3 = 2 * v2 - ema(v2, len) // Double Exponential

v4 = 3 * (v2 - ema(v2, len)) + ema(ema(v2, len), len) // Triple Exponential

v5 = wma(src, len) // Weighted

v6 = vwma(src, len) // Volume Weighted

v7 = 0.0

sma_1 = sma(src, len) // Smoothed

v7 := na(v7[1]) ? sma_1 : (v7[1] * (len - 1) + src) / len

v8 = wma(2 * wma(src, len / 2) - wma(src, len), round(sqrt(len))) // Hull

v9 = linreg(src, len, offSig) // Least Squares

v10 = alma(src, len, offALMA, offSig) // Arnaud Legoux

v11 = sma(v1, len) // Triangular (extreme smooth)

// SuperSmoother filter

// © 2013 John F. Ehlers

a1 = exp(-1.414 * 3.14159 / len)

b1 = 2 * a1 * cos(1.414 * 3.14159 / len)

c2 = b1

c3 = -a1 * a1

c1 = 1 - c2 - c3

v12 = 0.0

v12 := c1 * (src + nz(src[1])) / 2 + c2 * nz(v12[1]) + c3 * nz(v12[2])

type == "EMA" ? v2 : type == "DEMA" ? v3 :

type == "TEMA" ? v4 : type == "WMA" ? v5 : type == "VWMA" ? v6 :

type == "SMMA" ? v7 : type == "HullMA" ? v8 : type == "LSMA" ? v9 :

type == "ALMA" ? v10 : type == "TMA" ? v11 : type == "SSMA" ? v12 : v1

// security wrapper for repeat calls* NEEDS REFINEMENT- backtesting this shows repaint. need new wrapper

reso(exp, use, res) =>

security_1 = security(syminfo.tickerid, res, exp, gaps=barmerge.gaps_off, lookahead=barmerge.lookahead_on)

use ? security_1 : exp

// === /BASE FUNCTIONS ===

// === SERIES SETUP ===

closeSeries = variant(basisType, close[delayOffset], basisLen, offsetSigma, offsetALMA)

openSeries = variant(basisType, open[delayOffset], basisLen, offsetSigma, offsetALMA)

// === /SERIES ===

// === PLOTTING ===

// alt resulution

closeSeriesAlt = reso(closeSeries, useRes, stratRes)

openSeriesAlt = reso(openSeries, useRes, stratRes)

//

trendColour = closeSeriesAlt > openSeriesAlt ? color.green : color.red

bcolour = closeSeries > openSeriesAlt ? lime100 : red100

barcolor(scolor ? bcolour : na, title="Bar Colours")

closeP = plot(closeSeriesAlt, title="Close Series", color=trendColour, linewidth=0, style=plot.style_line, transp=1)

openP = plot(openSeriesAlt, title="Open Series", color=trendColour, linewidth=0, style=plot.style_line, transp=1)

fill(closeP, openP, color=trendColour, transp=80)

// === /PLOTTING ===

//

//

// === ALERT conditions

xlong = crossover(closeSeriesAlt, openSeriesAlt)

xshort = crossunder(closeSeriesAlt, openSeriesAlt)

longCond = xlong // alternative: longCond[1]? false : (xlong or xlong[1]) and close>closeSeriesAlt and close>=open

shortCond = xshort // alternative: shortCond[1]? false : (xshort or xshort[1]) and close<closeSeriesAlt and close<=open

// === /ALERT conditions. needs work in study mode. the banana maker is the study script.

// Create alert for cross, shunt back 1 if source is not 'open', this should prevent repaint issue.

//shunt = RSIsrc == open ? 0 : 1

//shunt = 0

//c_alert = (buy[shunt]==1 or sell[shunt]==1)

//alertcondition(c_alert, title="QQECROSS Alert", message="QQECROSS Alert")

// show only when alert condition is met and bar closed.

//plotshape(c_alert,title= "Alert Indicator Closed", location=location.bottom, color=sell[shunt]==1?red:green, transp=0, style=shape.circle)

//Repaint city, study mode will help but wont trigger the alerts

// === STRATEGY ===

// stop loss

slPoints = input(defval=0, title="Initial Stop Loss Points (zero to disable)", minval=0)

tpPoints = input(defval=0, title="Initial Target Profit Points (zero for disable)", minval=0)

// Include bar limiting algorithm

ebar = input(defval=1000, title="Number of Bars for Back Testing", minval=0)

dummy = input(false, title="- SET to ZERO for Daily or Longer Timeframes")

//

// Calculate how many mars since last bar

tdays = (timenow - time) / 60000.0 // number of minutes since last bar

tdays := timeframe.ismonthly ? tdays / 1440.0 / 5.0 / 4.3 / timeframe.multiplier :

timeframe.isweekly ? tdays / 1440.0 / 5.0 / timeframe.multiplier :

timeframe.isdaily ? tdays / 1440.0 / timeframe.multiplier :

tdays / timeframe.multiplier // number of bars since last bar

//

//set up exit parameters

TP = tpPoints > 0 ? tpPoints : na

SL = slPoints > 0 ? slPoints : na

// Make sure we are within the bar range, Set up entries and exit conditions

if (ebar == 0 or tdays <= ebar) and tradeType != "NONE"

strategy.entry("long", strategy.long, when=longCond == true and tradeType != "SHORT")

strategy.entry("short", strategy.short, when=shortCond == true and tradeType != "LONG")

strategy.close("long", when=shortCond == true and tradeType == "LONG")

strategy.close("short", when=longCond == true and tradeType == "SHORT")

strategy.exit("XL", from_entry="long", profit=TP, loss=SL)

strategy.exit("XS", from_entry="short", profit=TP, loss=SL)

// === /STRATEGY ===

// eof