قیمتوں میں اتار چڑھاؤ کا پتہ لگانے کے لئے تین عوامل کا ماڈل

مصنف:چاؤ ژانگ، تاریخ: 2024-02-26 15:32:27ٹیگز:

جائزہ

قیمتوں میں اتار چڑھاؤ کا پتہ لگانے کے لئے تھری فیکٹر ماڈل ایک قلیل مدتی تجارتی حکمت عملی ہے جو فیصلے کے لئے متعدد عوامل کو مربوط کرتی ہے۔ یہ حکمت عملی قیمتوں میں اتار چڑھاؤ کا پتہ لگانے اور قلیل مدتی تجارتی مواقع تلاش کرنے کے لئے حجم تناسب ، آر ایس آئی ، ایم اے سی ڈی ، اور سگنل لائن جیسے عوامل کو مدنظر رکھتی ہے۔

حکمت عملی منطق

اس حکمت عملی کا بنیادی منطق یہ ہے:

-

تکنیکی اشارے جیسے تیز ایم اے، سست ایم اے، ایم اے سی ڈی اور سگنل لائن کا حساب لگائیں۔

-

حجم تناسب، آر ایس آئی، ایم اے سی ڈی اور سگنل لائن سمیت متعدد عوامل کے حالات کا جائزہ لیں؛

-

متعدد عوامل کے تجزیے کی بنیاد پر موجودہ قیمتوں میں اتار چڑھاؤ کے مرحلے اور خرید / فروخت کے مواقع کی تصدیق کریں۔

-

LONG یا SHORT پوزیشن لیں اور سیٹ لے منافع اور سٹاپ نقصان؛

-

جب قیمت منافع یا سٹاپ نقصان تک پہنچ جاتی ہے تو پوزیشن بند کریں۔

یہ حکمت عملی قیمتوں میں اتار چڑھاؤ کا پتہ لگانے اور قلیل مدتی مواقع کو حاصل کرنے کے لئے حجم تناسب ، آر ایس آئی ، ایم اے سی ڈی اور سگنل لائن جیسے عوامل کا لچکدار استعمال کرتی ہے۔ متعدد عوامل کا امتزاج ایک ہی عنصر سے غلط سگنلز سے بچنے میں مدد کرتا ہے اور درستگی کو بہتر بناتا ہے۔

فوائد کا تجزیہ

اس حکمت عملی کے فوائد:

- متعدد عوامل درستگی کو بہتر بناتے ہیں اور جھوٹے سگنل سے بچتے ہیں۔

- قیمتوں میں اتار چڑھاؤ سے بڑے منافع کے ساتھ قلیل مدتی مواقع کو پکڑنا۔

- خطرہ کو کنٹرول کرنے کے لئے منافع لینے اور نقصان کو روکنے کے لئے خود کار طریقے سے مقرر کریں؛

- سادہ اور واضح منطق، لاگو کرنے میں آسان.

خطرے کا تجزیہ

اس حکمت عملی کے خطرات:

- الگورتھم تاریخی اعداد و شمار پر بہت زیادہ انحصار کرتا ہے ، جو مارکیٹ میں ہونے والی تبدیلیوں کے لئے حساس ہے۔

- متعدد عوامل کے مجموعی نقطہ نظر کو مزید اصلاحات کی ضرورت ہوسکتی ہے ، جس میں غلط فیصلے کا امکان ہے۔

- سٹاپ نقصان کا نقطہ حکمت عملی کے استحکام کو براہ راست متاثر کرتا ہے۔

مذکورہ بالا خطرات سے نمٹنے کے لئے ، مندرجہ ذیل میں اصلاحات کی جاسکتی ہیں۔

- مارکیٹ کے اعداد و شمار میں تبدیلیوں کے اثرات کو کم کرنے کے لئے نمونہ سائیکل کو بڑھانا۔

- موافقت پذیر اصلاح کے حصول کے لیے عوامل کے درمیان وزن کو ایڈجسٹ کریں۔

- بہترین پوزیشن تلاش کرنے کے لئے مختلف سٹاپ نقصان پوائنٹس کی جانچ کریں.

اصلاح کی ہدایات

اصلاح کی اہم سمتیں:

-

عوامل کے وزن کو متحرک طور پر بہتر بنائیں۔ موافقت کو بہتر بنانے کے لئے وزن کو مارکیٹ کے حالات کی بنیاد پر ایڈجسٹ کیا جاسکتا ہے۔

-

عوامل کی انکولی اصلاح کے حصول کے لئے مشین لرننگ الگورتھم متعارف کروائیں۔ ماڈل کو تربیت دینے اور پیرامیٹرز کو بہتر بنانے کے لئے نیورل نیٹ ورکس اور جینیاتی الگورتھم جیسے الگورتھم استعمال کیے جاسکتے ہیں۔

-

اسٹاپ نقصان کی حکمت عملی کو بہتر بنائیں۔ بہترین حل تلاش کرنے کے لئے اسٹاپ نقصان کی پیروی اور اسٹاپ نقصان کو منتقل کرنے کے مختلف مجموعوں کا تجربہ کیا جاسکتا ہے۔

-

اعلی درجے کی تکنیکی اشارے شامل کریں۔ زیادہ اشارے جیسے اتار چڑھاؤ سوئنگ اور رفتار کے جھولے عوامل کو افزودہ کرسکتے ہیں۔

نتیجہ

قیمتوں میں اتار چڑھاؤ کا پتہ لگانے کے لئے تھری فیکٹر ماڈل ایک موثر قلیل مدتی تجارتی حکمت عملی کو نافذ کرنے کے لئے قیمتوں میں اتار چڑھاؤ کی خصوصیات کو مکمل طور پر استعمال کرتا ہے۔ یہ حجم ، آر ایس آئی ، ایم اے سی ڈی اور سگنل لائن جیسے متعدد عوامل کی بنیاد پر بہترین اندراج اور خارجی مقامات کا فیصلہ کرتا ہے۔ متعدد عوامل درستگی کو بہتر بناتے ہیں اور مستحکم واپسی کا باعث بنتے ہیں۔ موافقت پذیر اصلاح کے لئے مشینی سیکھنے کے ذریعے مزید اصلاحات کی جاسکتی ہیں ، جس کے نتیجے میں حکمت عملی کی کارکردگی اور بھی بہتر ہوتی ہے۔

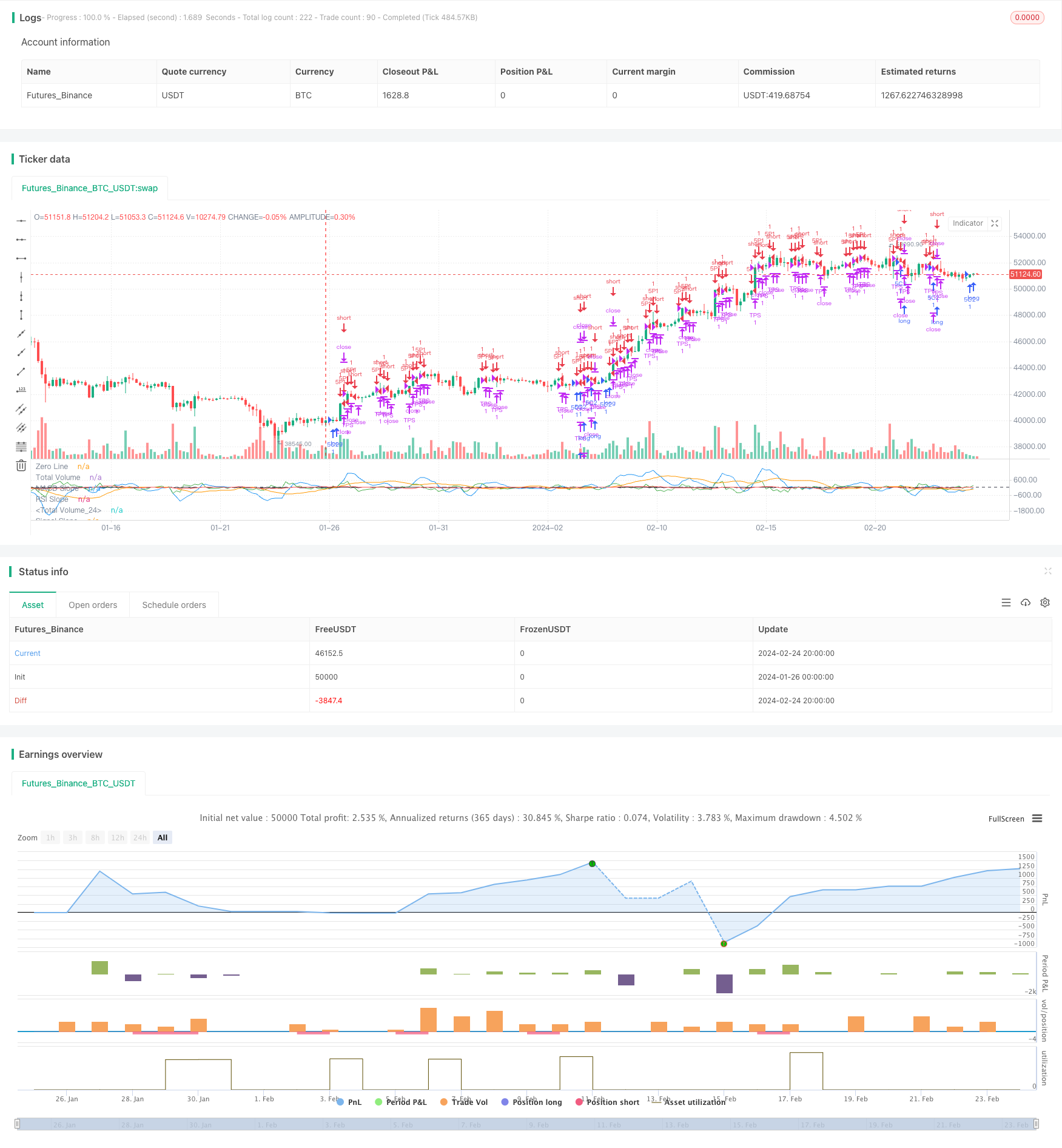

/*backtest

start: 2024-01-26 00:00:00

end: 2024-02-25 00:00:00

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("3 10.0 Oscillator Profile Flagging", shorttitle="3 10.0 Oscillator Profile Flagging", overlay=false)

signalBiasValue = input(title="Signal Bias", defval=0.26)

macdBiasValue = input(title="MACD Bias", defval=0.7)

shortLookBack = input( title="Short LookBack", defval=3)

longLookBack = input( title="Long LookBack", defval=6)

takeProfit = input( title="Take Profit", defval=2)

stopLoss = input( title="Stop Loss", defval=0.7)

fast_ma = ta.sma(close, 3)

slow_ma = ta.sma(close, 10)

macd = fast_ma - slow_ma

signal = ta.sma(macd, 16)

hline(0, "Zero Line", color = color.black)

buyVolume = volume*((close-low)/(high-low))

sellVolume = volume*((high-close)/(high-low))

buyVolSlope = buyVolume - buyVolume[1]

sellVolSlope = sellVolume - sellVolume[1]

signalSlope = ( signal - signal[1] )

macdSlope = ( macd - macd[1] )

plot(macd, color=color.blue, title="Total Volume")

plot(signal, color=color.orange, title="Total Volume")

plot(macdSlope, color=color.green, title="MACD Slope")

plot(signalSlope, color=color.red, title="Signal Slope")

intrabarRange = high - low

rsi = ta.rsi(close, 14)

rsiSlope = rsi - rsi[1]

plot(rsiSlope, color=color.black, title="RSI Slope")

getRSISlopeChange(lookBack) =>

j = 0

for i = 0 to lookBack

if ( rsi[i] - rsi[ i + 1 ] ) > -5

j += 1

j

getBuyerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if buyVolume[i] > sellVolume[i]

j += 1

j

getSellerVolBias(lookBack) =>

j = 0

for i = 1 to lookBack

if sellVolume[i] > buyVolume[i]

j += 1

j

getVolBias(lookBack) =>

float b = 0.0

float s = 0.0

for i = 1 to lookBack

b += buyVolume[i]

s += sellVolume[i]

b > s

getSignalBuyerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] > signalBiasValue

j += 1

j

getSignalSellerBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < ( 0.0 - signalBiasValue )

j += 1

j

getSignalNoBias(lookBack) =>

j = 0

for i = 1 to lookBack

if signal[i] < signalBiasValue and signal[i] > ( 0.0 - signalBiasValue )

j += 1

j

getPriceRising(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] > close[i + 1]

j += 1

j

getPriceFalling(lookBack) =>

j = 0

for i = 1 to lookBack

if close[i] < close[i + 1]

j += 1

j

getRangeNarrowing(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] < intrabarRange[i + 1]

j+= 1

j

getRangeBroadening(lookBack) =>

j = 0

for i = 1 to lookBack

if intrabarRange[i] > intrabarRange[i + 1]

j+= 1

j

bool isNegativeSignalReversal = signalSlope < 0.0 and signalSlope[1] > 0.0

bool isNegativeMacdReversal = macdSlope < 0.0 and macdSlope[1] > 0.0

bool isPositiveSignalReversal = signalSlope > 0.0 and signalSlope[1] < 0.0

bool isPositiveMacdReversal = macdSlope > 0.0 and macdSlope[1] < 0.0

bool hasBearInversion = signalSlope > 0.0 and macdSlope < 0.0

bool hasBullInversion = signalSlope < 0.0 and macdSlope > 0.0

bool hasSignalBias = math.abs(signal) >= signalBiasValue

bool hasNoSignalBias = signal < signalBiasValue and signal > ( 0.0 - signalBiasValue )

bool hasSignalBuyerBias = hasSignalBias and signal > 0.0

bool hasSignalSellerBias = hasSignalBias and signal < 0.0

bool hasPositiveMACDBias = macd > macdBiasValue

bool hasNegativeMACDBias = macd < ( 0.0 - macdBiasValue )

bool hasBullAntiPattern = ta.crossunder(macd, signal)

bool hasBearAntiPattern = ta.crossover(macd, signal)

bool hasSignificantBuyerVolBias = buyVolume > ( sellVolume * 1.5 )

bool hasSignificantSellerVolBias = sellVolume > ( buyVolume * 1.5 )

// 202.30 Profit 55.29% 5m

if ( ( getVolBias(longLookBack) == false ) and rsi <= 41 and math.abs(rsi - rsi[shortLookBack]) > 1 and hasNoSignalBias and rsiSlope > 1.5 and close > open)

strategy.entry("5C1", strategy.long, qty=1.0)

strategy.exit("TPS", "5C1", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

// 171.70 Profit 50.22% 5m

if ( getVolBias(longLookBack) == true and rsi > 45 and rsi < 55 and macdSlope > 0 and signalSlope > 0)

strategy.entry("5C2", strategy.long, qty=1.0)

strategy.exit("TPS", "5C2", limit=strategy.position_avg_price + takeProfit, stop=strategy.position_avg_price - stopLoss)

// 309.50 Profit 30.8% 5m 2 tp .7 sl 289 trades

if ( macd > macdBiasValue and macdSlope > 0)

strategy.entry("5P1", strategy.short, qty=1.0)

strategy.exit("TPS", "5P1", limit=strategy.position_avg_price - takeProfit, stop=strategy.position_avg_price + stopLoss)

- متحرک ٹریلنگ اسٹاپ لانگ صرف رجحان کی پیروی کرنے والی حکمت عملی کے ساتھ موسمی فلٹر

- دوہری حرکت پذیر اوسط کراس اوور حکمت عملی

- ڈونچیان چینل ٹرینڈ رائڈنگ حکمت عملی

- 20 لیول بریک آؤٹ حکمت عملی

- انٹرا بار Volatility ٹریڈنگ کی حکمت عملی کے ساتھ رجحان کی تبدیلی

- تجارتی حکمت عملی کے بعد متعدد ٹائم فریم ای ایم اے ٹرینڈ

- مومنٹم کراس اوور بولنگر بینڈ ٹرینڈ ٹریکنگ حکمت عملی

- ورٹیکس رجحان الٹ کرنے کی حکمت عملی

- دوہری ای ایم اے کراس اوور حکمت عملی

- متحرک خود کو اپنانے والا کاف مین منتقل اوسط رجحان ٹریکنگ کی حکمت عملی

- مومنٹم بریکنگ ای ایم اے 34 کراس اوور اسٹریٹیجی

- گولڈن تناسب کے ساتھ اوسط حقیقی رینج بریک آؤٹ حکمت عملی

- انکولی اشاریاتی حرکت پذیر اوسط رینج کی حکمت عملی

- ڈونچیئن چینل بریک آؤٹ حکمت عملی

- ڈونچیان چینلز پر مبنی کچھی ٹریڈنگ حکمت عملی

- ڈبل کوانٹم ٹریڈنگ سسٹم

- اسٹاک آر ایس آئی ریورس ٹریڈنگ کی حکمت عملی

- چار ڈی ای ایم اے ملٹی ٹائم فریم ٹرینڈ حکمت عملی

- ریچھ کی حکمت عملی پر عمل کریں

- انٹیلجنٹ ایککیولیٹر خریدنے کی حکمت عملی