خالد تمیم کی ایویلینیڈا اسٹوکوف حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-04-30 15:54:23ٹیگز:

جائزہ

خالد تمیم

حکمت عملی کا اصول

اس حکمت عملی کا بنیادی حصہ ایویلینڈا اسٹوکوف ماڈل ہے جو مندرجہ ذیل مراحل کے ذریعے بولی اور پوچھ قیمتوں کا حساب لگاتا ہے:

- درمیانی قیمت کا حساب لگائیں، جو موجودہ قیمت اور پچھلی قیمت کا اوسط ہے۔

- بیچ کی قیمت سے گاما ، سگما ، ٹی ، اور کے پر مشتمل ایک مربع جڑ اصطلاح کو گھٹاتے ہوئے بولی کی قیمت کا حساب لگائیں ، اور پھر لین دین کی لاگت کو گھٹائیں۔

- درمیانی قیمت میں گاما ، سگما ، ٹی ، اور کے پر مشتمل ایک مربع جڑ اصطلاح کا اضافہ کرکے ، اور پھر لین دین کی لاگت کا اضافہ کرکے پوچھ قیمت کا حساب لگائیں۔

- خریدنے کا اشارہ جب قیمت بولی کی قیمت سے کم ہو کم حد M؛ فروخت کا اشارہ جب قیمت خریدنے کی قیمت سے زیادہ ہو کم حد M.

حکمت عملی کے فوائد

- یہ حکمت عملی Avellaneda-Stoikov ماڈل پر مبنی ہے، جو ایک ٹھوس نظریاتی بنیاد کے ساتھ ایک کلاسک مارکیٹ بنانے کی حکمت عملی ہے.

- حکمت عملی میں ٹرانزیکشن لاگت کے اثرات کو مدنظر رکھا گیا ہے ، جس سے یہ اصل تجارتی حالات کے لئے زیادہ حقیقت پسندانہ ہے۔

- حد M مقرر کرکے، حکمت عملی کی حساسیت کو مختلف مارکیٹ کے ماحول کو اپنانے کے لئے لچکدار طریقے سے ایڈجسٹ کیا جا سکتا ہے.

- حکمت عملی کا منطق واضح اور سمجھنے اور لاگو کرنے کے لئے آسان ہے.

حکمت عملی کے خطرات

- حکمت عملی کی کارکردگی کا انحصار پیرامیٹرز جیسے گاما ، سگما ، ٹی ، کے ، اور ایم کے انتخاب پر ہوتا ہے۔ پیرامیٹر کی غلط ترتیبات کی وجہ سے حکمت عملی کی کارکردگی خراب ہوسکتی ہے۔

- حکمت عملی میں مارکیٹ کی لیکویڈیٹی کے اثرات پر غور نہیں کیا جاتا ہے۔ ناکافی لیکویڈیٹی کی صورت میں ، متوقع قیمت پر تجارت کرنا ممکن نہیں ہوسکتا ہے۔

- یہ حکمت عملی ایک ہائی فریکوئنسی ٹریڈنگ حکمت عملی ہے جس میں کم ٹریڈنگ لیٹنس اور اعلی عملدرآمد کی کارکردگی کی ضرورت ہوتی ہے، جس سے اسے لاگو کرنا مشکل ہوتا ہے۔

حکمت عملی کی اصلاح کی ہدایات

- مشین لرننگ الگورتھم متعارف کروانا تاکہ مختلف مارکیٹ کے حالات کے مطابق حکمت عملی کے پیرامیٹرز کو متحرک طور پر ایڈجسٹ کیا جاسکے۔

- سگنل کی درستگی کو بہتر بنانے کے لئے دیگر تکنیکی اشارے یا مارکیٹ مائکرو ساخت کی معلومات کو یکجا کریں.

- ٹرانزیکشن لاگت کو کم کرنے اور حکمت عملی کی واپسی کو بہتر بنانے کے لئے ٹریڈنگ عملدرآمد الگورتھم کو بہتر بنائیں.

- حکمت عملی کے استعمال اور خطرے کے خطرے کو کنٹرول کرنے کے لئے خطرے کے انتظام کے ماڈیول کو متعارف کرانے پر غور کریں.

خلاصہ

خالد تمیم

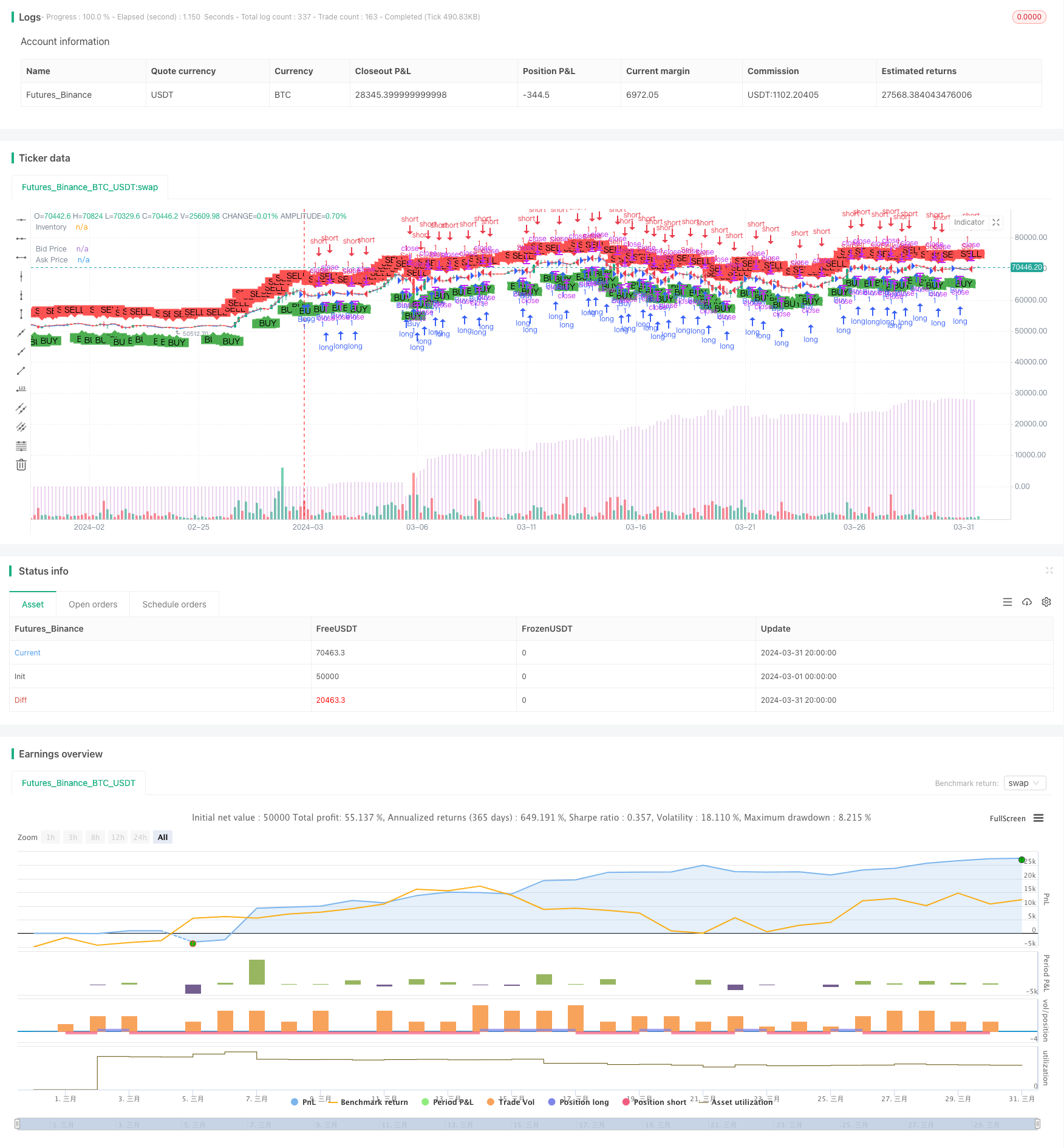

/*backtest

start: 2024-03-01 00:00:00

end: 2024-03-31 23:59:59

period: 4h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Khaled Tamim's Avellaneda-Stoikov Strategy", overlay=true)

// Avellaneda-Stoikov model logic

avellanedaStoikov(src, gamma, sigma, T, k, M) =>

midPrice = (src + src[1]) / 2

sqrtTerm = gamma * sigma * sigma * T

// Add 0.1% fee to bid and ask quotes

fee = 0 // 0.1% fee

bidQuote = midPrice - k * sqrtTerm - (midPrice * fee)

askQuote = midPrice + k * sqrtTerm + (midPrice * fee)

longCondition = src < bidQuote - M

shortCondition = src > askQuote + M

[bidQuote, askQuote]

// Define strategy parameters

gamma = input.float(2, title="Gamma")

sigma = input.float(8, title="Sigma")

T = input.float(0.0833, title="T")

k = input.float(5, title="k")

M = input.float(0.5, title="M")

// Calculate signals

[bidQuote, askQuote] = avellanedaStoikov(close, gamma, sigma, T, k, M)

longCondition = close < bidQuote - M

shortCondition = close > askQuote + M

// Plot signals

plotshape(series=longCondition ? low : na, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=shortCondition ? high : na, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Plot bid and ask prices

plot(bidQuote, title="Bid Price", color=color.blue, linewidth=1)

plot(askQuote, title="Ask Price", color=color.red, linewidth=1)

// Plot inventory level as bars in a separate graph

plot(strategy.netprofit, title="Inventory", color=color.new(color.purple, 80), style=plot.style_columns)

// Strategy logic

if (longCondition)

strategy.entry("Buy", strategy.long)

if (shortCondition)

strategy.entry("Sell", strategy.short)

- بولنگر بینڈز معیاری انحراف بریک آؤٹ کی حکمت عملی

- اسٹوکاسٹک اوسیلیٹر اور چلتی اوسط حکمت عملی

- محور اور رفتار کی حکمت عملی

- ٹرپل ای ایم اے کراس اوور حکمت عملی

- چلتی اوسط اور آر ایس آئی جامع ٹریڈنگ حکمت عملی

- ایکسپونینشل حرکت پذیر اوسط کراس اوور لیورج کی حکمت عملی

- پرائس ایکشن، پرامائڈنگ، 5٪ منافع کا ہدف، 3٪ سٹاپ نقصان

- منگل کی تبدیلی کی حکمت عملی (ہفتے کے اختتام کے فلٹر)

- بولنگر بینڈس ڈبل سٹینڈرڈ ڈیویژن فلٹرنگ 5 منٹ کی مقداری ٹریڈنگ حکمت عملی

- پییوٹ آؤٹ کے ساتھ پییوٹ الٹ کی حکمت عملی

- GM-8 اور ADX ڈبل حرکت پذیر اوسط حکمت عملی

- ملٹی ٹائم فریم بٹ کوائن ، بائننس سکے ، اور ایتھریم پل بیک ٹریڈنگ حکمت عملی

- RSI/MACD/ATR کے ساتھ EMA کراس اوور کی بہتر حکمت عملی

- فبونیکی گولڈن ریشو ریٹریسیشن خریدنے کی حکمت عملی

- Z- اسکور رجحان کی پیروی کی حکمت عملی

- MA99 ٹچ اور متحرک سٹاپ نقصان کی حکمت عملی

- ڈونچیئن بریکآؤٹ ٹریڈنگ حکمت عملی

- Ichimoku کی قیادت سپین B بریک آؤٹ کی حکمت عملی

- ای ایم اے پر طویل اندراج خطرے کے انتظام کی حکمت عملی کے ساتھ کراس

- ایم اے سی ڈی اور آر ایس آئی مشترکہ طویل مدتی تجارتی حکمت عملی