جائزہ

یہ حکمت عملی ایک متحرک سگنل لائن ٹرینڈ ٹریکنگ سسٹم ہے جس میں سادہ منتقل اوسط ((SMA) ، اوسط حقیقی رینج ((ATR) اور تجارت کی مقدار کو شامل کیا گیا ہے۔ یہ سگنل لائن کی پوزیشن کو ایڈجسٹ کرنے کے لئے اے ٹی آر کا استعمال کرتا ہے ، اور تجارتی حجم کو تصدیق کے اشارے کے طور پر استعمال کرتا ہے۔ اس حکمت عملی کا مقصد مارکیٹ کے رجحانات کو پکڑنا ہے ، جبکہ مارکیٹ میں اتار چڑھاؤ اور تجارتی سرگرمی کو مدنظر رکھتے ہوئے ، دن کے اندر تجارت کے وقت کے فریم ورک پر لاگو ہوتا ہے۔

حکمت عملی کا اصول

سگنل لائن حساب:

- بیس لائن کے طور پر 50 سائیکل SMA کا استعمال کرتے ہوئے.

- 20 سائیکلوں کے اے ٹی آر کی قدر کو صارف کی وضاحت کردہ بہاؤ سے ضرب دیں ، اور اس کو ایس ایم اے سے منہا کریں ، جس سے متحرک سگنل لائن تشکیل پائے۔

داخلے کی شرائط:

- خریدیں: جب قیمت کی نچلی سطح سگنل لائن کے اوپر سے ٹوٹ جاتی ہے اور موجودہ تجارت کا حجم 50 دوروں کے اوسط تجارت کے حجم سے 1.5 گنا زیادہ ہوتا ہے۔

- فروخت: جب قیمت کی اونچائی سگنل لائن سے نیچے آجائے اور موجودہ تجارت کا حجم 50 ادوار کی اوسط تجارت کے حجم سے 1.5 گنا زیادہ ہو۔

شرائط:

- ملٹی ہیڈ پیلیٹ پوزیشن: جب اختتامی قیمت پچھلی K لائن کی کم سے کم قیمت سے کم ہو۔

- خالی سر فلیٹ پوزیشن: جب اختتامی قیمت پچھلی K لائن کی سب سے زیادہ قیمت سے زیادہ ہو۔

تصویر:

- چارٹ پر سگنل لائنیں کھینچیں۔

- تینوں علامتوں کا استعمال کرتے ہوئے خرید و فروخت کے لئے امن کے اشارے۔

اسٹریٹجک فوائد

متحرک موافقت: ایس ایم اے اور اے ٹی آر کے امتزاج سے ، سگنل لائن مارکیٹ میں اتار چڑھاؤ کی متحرک تبدیلیوں کے مطابق حکمت عملی کی موافقت کو بڑھا سکتی ہے۔

ٹرانزیکشن حجم کی تصدیق: ٹرانزیکشن حجم کو اضافی فلٹرنگ شرط کے طور پر استعمال کرنا ، جعلی سگنل کو کم کرنے اور ٹرانزیکشن کی وشوسنییتا کو بڑھانے میں مدد کرتا ہے۔

رجحانات کی پیروی: حکمت عملی کا ڈیزائن رجحانات کی پیروی کے اصول پر عمل کرتا ہے ، جو بڑے رجحانات کی نقل و حرکت کو پکڑنے میں مددگار ہے۔

رسک مینجمنٹ: خطرے کو کنٹرول کرنے میں مدد ملتی ہے اور غیر ضروری نقصانات کو روکنے کے لئے واضح آؤٹ پٹ شرائط طے کرتے ہیں۔

لچک: حکمت عملی کے پیرامیٹرز کو ایڈجسٹ کیا جاسکتا ہے ، جس سے تاجروں کو مختلف مارکیٹ کے حالات کے مطابق بہتر بنانے کی اجازت ملتی ہے۔

بصری دوستانہ: چارٹ کے ذریعہ ٹریڈنگ سگنل کو واضح طور پر ظاہر کرنے کے لئے ، تجزیہ اور ردعمل کی سہولت کے لئے۔

اسٹریٹجک رسک

مارکیٹ میں ہلچل کا خطرہ: کراس ڈسک یا ہلچل والی مارکیٹ میں ، اکثر غلط بریک سگنل پیدا ہوسکتے ہیں ، جس سے زیادہ تجارت اور کمیشن کا نقصان ہوتا ہے۔

سلائپ پوائنٹ کا خطرہ: خاص طور پر دن کے اندر تجارت میں ، ہائی فریکوئینسی تجارت کو سلائپ پوائنٹ کے سنگین مسائل کا سامنا کرنا پڑ سکتا ہے ، جس سے اصل عملدرآمد متاثر ہوتا ہے۔

حجم پر زیادہ انحصار: بعض مارکیٹ کے حالات میں حجم ایک قابل اعتماد اشارے نہیں ہوسکتا ہے ، جس کی وجہ سے اہم تجارتی مواقع ضائع ہوسکتے ہیں۔

پیرامیٹرز کی حساسیت: حکمت عملی کی تاثیر پیرامیٹرز کی ترتیب پر بہت زیادہ انحصار کرتی ہے اور مختلف مارکیٹوں اور ٹائم فریموں میں بار بار ایڈجسٹمنٹ کی ضرورت پڑسکتی ہے۔

رجحان کی تبدیلی کا خطرہ: حکمت عملی رجحان کی تبدیلی کے ابتدائی مرحلے میں سست ردعمل کا شکار ہوسکتی ہے ، جس سے کچھ پیچھے ہٹنا پڑتا ہے۔

حکمت عملی کی اصلاح کی سمت

ملٹی ٹائم فریم تجزیہ: طویل عرصے کے دورانیے کے رجحانات کے فیصلے کو متعارف کرانے کے لئے، مجموعی طور پر رجحانات کے فیصلے کی درستگی کو بہتر بنانے کے لئے

متحرک پیرامیٹرز ایڈجسٹمنٹ: مارکیٹ کی صورتحال کے مطابق خود کار طریقے سے ایس ایم اے کی لمبائی ، اے ٹی آر سائیکل اور تجارت کے حجم کے ضرب کو ایڈجسٹ کرنے کے لئے ایک موافقت پذیر طریقہ کار تیار کیا گیا ہے۔

مارکیٹ کی حالت کو فلٹر کریں: اتار چڑھاؤ کی شرح یا رجحان کی طاقت کے اشارے متعارف کروائیں ، مارکیٹ کی مختلف حالتوں میں مختلف تجارتی حکمت عملیوں کا استعمال کریں۔

آؤٹ پٹ کے طریقہ کار کو بہتر بنائیں: خطرات کو بہتر طور پر سنبھالنے اور منافع کو مقفل کرنے کے لئے ٹریکنگ اسٹاپس یا اے ٹی آر پر مبنی متحرک اسٹاپس کا استعمال کرنے پر غور کریں۔

بنیادی اعداد و شمار کو مربوط کریں: طویل عرصے تک ، بنیادی اعداد و شمار کو بطور اضافی فلٹرنگ شرط متعارف کرانے پر غور کیا جاسکتا ہے۔

ٹرانزیکشن حجم کے اشارے کو بہتر بنائیں: ٹرانزیکشن حجم کے تجزیے کے زیادہ پیچیدہ طریقوں کو دریافت کریں ، جیسے کہ ٹرانزیکشن حجم یا ٹرانزیکشن حجم کی تقسیم کا تجزیہ۔

مشین لرننگ ماڈل شامل کریں: پیرامیٹرز کے انتخاب اور سگنل جنریشن کے عمل کو بہتر بنانے کے لئے مشین لرننگ الگورتھم کا استعمال کریں۔

خلاصہ کریں۔

اے ٹی آر اور حجم کے ساتھ مل کر متحرک سگنل لائن ٹرینڈ ٹریکنگ حکمت عملی ایک لچکدار اور جامع تجارتی نظام ہے جو دن کے تاجروں کے استعمال کے لئے موزوں ہے۔ یہ تکنیکی اشارے اور حجم تجزیہ کے ساتھ مل کر ، خطرے اور منافع کو متوازن کرنے کا ایک طریقہ فراہم کرتا ہے۔ اس حکمت عملی کا بنیادی فائدہ مارکیٹ کے حالات کے مطابق متحرک طور پر اپنی صلاحیت میں ہے ، اور سگنل کی وشوسنییتا کو بڑھانے کے لئے حجم کو بطور تصدیق کے اشارے کے طور پر استعمال کرتا ہے۔

تاہم ، اس حکمت عملی کو کچھ چیلنجوں کا بھی سامنا کرنا پڑتا ہے ، جیسے کہ اتار چڑھاؤ والی منڈیوں میں کارکردگی اور پیرامیٹرز کی اصلاح کی پیچیدگی۔ حکمت عملی کی استحکام اور کارکردگی کو مزید بہتر بنانے کے لئے ، کثیر ٹائم فریم تجزیہ ، متحرک پیرامیٹرز کی ایڈجسٹمنٹ اور زیادہ پیچیدہ رسک مینجمنٹ ٹکنالوجی کو متعارف کرانے پر غور کیا جاسکتا ہے۔

مجموعی طور پر ، یہ حکمت عملی تاجروں کو ایک مضبوط بنیاد فراہم کرتی ہے ، جس کو انفرادی تجارتی طرز اور مارکیٹ کی خصوصیات کے مطابق مزید تخصیص اور اصلاح کی جاسکتی ہے۔ مسلسل جانچ پڑتال اور عملی جانچ کے ذریعے ، تاجر حکمت عملی کو بہتر بنا سکتے ہیں اور مارکیٹ کے مختلف حالات میں اس کی کارکردگی کو بہتر بنا سکتے ہیں۔

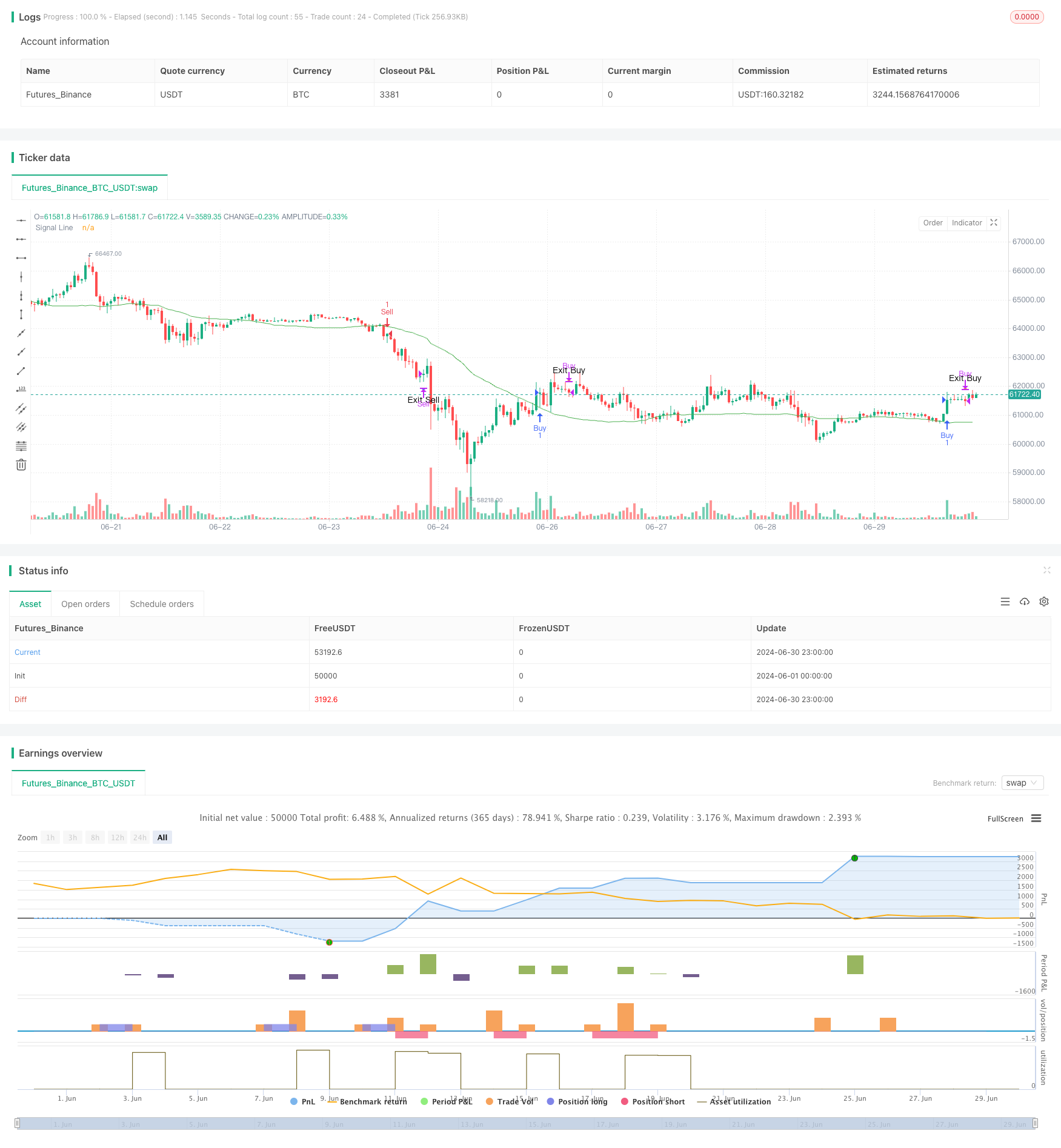

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Buy and Sell Strategy with ATR and Volume", overlay=true)

// Input Parameters

length = input.int(50, title="SMA Length")

atr_length = input.int(20, title="ATR Length")

signal_line_offset = input.int(1, title="Signal Line ATR Offset", minval=0)

volume_multiplier = input.float(1.5, title="Volume Multiplier")

// Calculations

sma_close = ta.sma(close, length)

atr_val = ta.atr(atr_length)

signal_line = sma_close - atr_val * signal_line_offset

avg_volume = ta.sma(volume, length)

// Conditions

buy_condition = ta.crossover(low, signal_line) and volume > avg_volume * volume_multiplier

sell_condition = ta.crossunder(high, signal_line) and volume > avg_volume * volume_multiplier

// Strategy Execution

if (buy_condition)

strategy.entry("Buy", strategy.long)

if (sell_condition)

strategy.entry("Sell", strategy.short)

// Exit Conditions

exit_buy_condition = strategy.position_size > 0 and close < low[1]

exit_sell_condition = strategy.position_size < 0 and close > high[1]

if (exit_buy_condition)

strategy.close("Buy")

if (exit_sell_condition)

strategy.close("Sell")

// Plot Signals

plot(signal_line, color=color.green, title="Signal Line")

plotshape(series=buy_condition ? low : na, style=shape.triangleup, color=color.green, size=size.small, location=location.belowbar, title="Buy Signal")

plotshape(series=sell_condition ? high : na, style=shape.triangledown, color=color.red, size=size.small, location=location.abovebar, title="Sell Signal")

plotshape(series=exit_buy_condition ? close : na, style=shape.triangledown, color=color.orange, size=size.small, location=location.abovebar, title="Exit Buy Signal", text="Exit Buy")

plotshape(series=exit_sell_condition ? close : na, style=shape.triangleup, color=color.blue, size=size.small, location=location.belowbar, title="Exit Sell Signal", text="Exit Sell")