Chiến lược đột phá động lượng MA kép

Tổng quan

Chiến lược phá vỡ động lượng MA kép là một chiến lược giao dịch định lượng kết hợp hai đường trung bình di chuyển và chỉ số RSI. Chiến lược này thiết lập ngưỡng mua và bán của chỉ số RSI bằng cách tính toán đường trung bình di chuyển nhanh, đường trung bình di chuyển chậm và chỉ số RSI.

Nguyên tắc chiến lược

Chiến lược phá vỡ động lượng MA kép chủ yếu dựa trên hai đường trung bình di chuyển và chỉ số RSI. Đầu tiên, tính toán một cách nhanh chóng hai đường trung bình di chuyển, đường nhanh là đường trung bình di chuyển có trọng lượng 10 ngày, đường chậm là đường trung bình di chuyển thích nghi tuyến tính 100 ngày. Sau đó, tính toán chỉ số RSI 14 ngày và thiết lập ngưỡng vượt quá mua bán vượt quá bán.

Cụ thể, khi được đánh giá là giao dịch nhiều đầu, nếu chỉ số RSI tại thời điểm này cao hơn đường mua quá mức, thì sẽ được mở nhiều đầu; khi được đánh giá là giao dịch tròn, nếu chỉ số RSI thấp hơn đường bán quá mức, thì sẽ được mở tròn. Sau khi mở vị trí, mở vị trí ngược khi tín hiệu giao dịch đảo ngược.

Lợi thế chiến lược

Chiến lược phá vỡ động lượng MA kép kết hợp hai chỉ số MA và RSI, có thể xác định hiệu quả xu hướng thị trường và sử dụng chỉ số RSI để lọc phá vỡ giả, do đó cải thiện độ tin cậy của tín hiệu giao dịch. So với hệ thống MA đơn, chiến lược này có thể làm giảm đáng kể sự xuất hiện của giao dịch không hiệu quả. Ngoài ra, tối ưu hóa tham số của chỉ số RSI cũng mang lại sự linh hoạt cho chiến lược.

Rủi ro chiến lược

Chiến lược phá vỡ động lượng MA đôi cũng có một số rủi ro. Hệ thống MA đôi rất nhạy cảm với các tham số và cần kiểm tra cẩn thận các tham số cho các thị trường khác nhau. Ngoài ra, các ngưỡng được thiết lập của chỉ số RSI có thể dẫn đến các cơ hội giao dịch bị mất nếu không phù hợp. Cuối cùng, dừng chân di chuyển mạnh mẽ có thể bị phá vỡ trong các trường hợp cụ thể, điều chỉnh điểm dừng tùy theo kết quả kiểm tra lại.

Tối ưu hóa chiến lược

Chiến lược phá vỡ động lượng MA đôi có thể được tối ưu hóa theo các khía cạnh sau:

- Tối ưu hóa các tham số của MA chậm và nhanh để tìm kiếm các tham số kết hợp tốt nhất;

- Tối ưu hóa các tham số RSI, điều chỉnh các ngưỡng mua quá mức và bán quá mức;

- Tăng cơ chế dừng lỗ di động thích ứng để kiểm soát rủi ro;

- Thêm mô-đun tối ưu hóa số lượng mở kho, cải thiện hiệu quả sử dụng vốn.

Tóm tắt

Chiến lược phá vỡ động lượng MA kép thông qua hệ thống MA kép để đánh giá xu hướng và sử dụng các chỉ số RSI để lọc tín hiệu, có thể cải thiện hiệu quả các nhược điểm của hệ thống MA đơn. Chiến lược này có không gian tối ưu hóa các tham số và có thể điều chỉnh tùy chỉnh, là một chiến lược theo dõi xu hướng tuyệt vời.

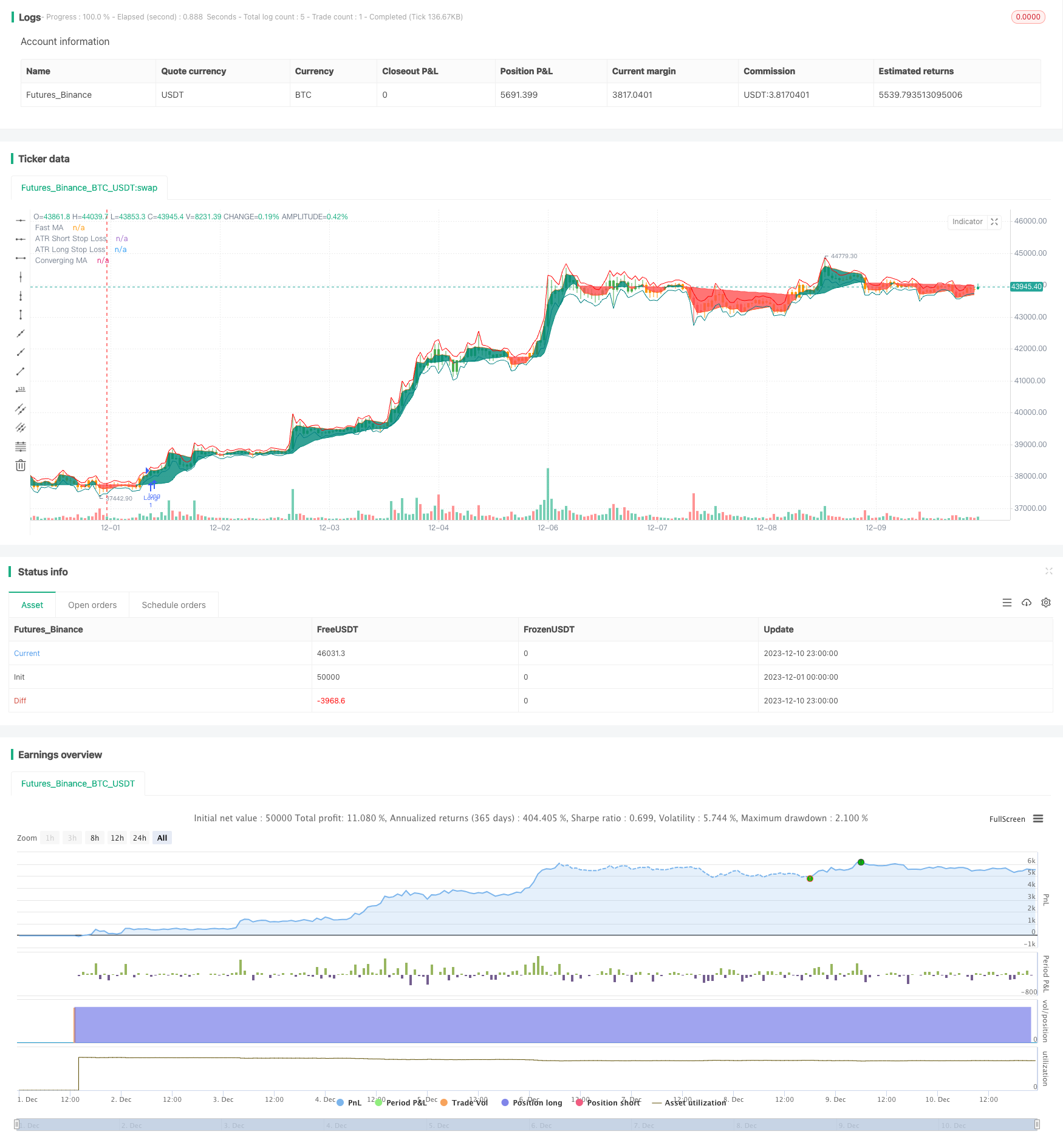

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-10 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This work is licensed under a Attribution-NonCommercial-ShareAlike 4.0 International (CC BY-NC-SA 4.0) https://creativecommons.org/licenses/by-nc-sa/4.0/

// © Salman4sgd

//@version=5

strategy("MAConverging + QQE Threshold Strategy", overlay = true)

//------------------------------------------------------------------------------

//Settings

//-----------------------------------------------------------------------------{

length = input(100)

incr = input(10, "Increment")

fast = input(10)

src = input(close)

//-----------------------------------------------------------------------------}

//Calculations

//-----------------------------------------------------------------------------{

var ma = 0.

var fma = 0.

var alpha = 0.

var k = 1 / incr

upper = ta.highest(length)

lower = ta.lowest(length)

init_ma = ta.sma(src, length)

cross = ta.cross(src,ma)

alpha := cross ? 2 / (length + 1)

: src > ma and upper > upper[1] ? alpha + k

: src < ma and lower < lower[1] ? alpha + k

: alpha

ma := nz(ma[1] + alpha[1] * (src - ma[1]), init_ma)

fma := nz(cross ? math.avg(src, fma[1])

: src > ma ? math.max(src, fma[1]) + (src - fma[1]) / fast

: math.min(src, fma[1]) + (src - fma[1]) / fast,src)

//-----------------------------------------------------------------------------}

//Plots

//-----------------------------------------------------------------------------{

css = fma > ma ? color.teal : color.red

plot0 = plot(fma, "Fast MA"

, color = #ff5d00

, transp = 100)

plot1 = plot(ma, "Converging MA"

, color = css)

fill(plot0, plot1, css

, "Fill"

, transp = 80)

//-----------------------------------------------------------------------------}

RSI_Period = input(14, title='RSI Length')

SF = input(5, title='RSI Smoothing')

QQE = input(4.238, title='Fast QQE Factor')

ThreshHold = input(10, title='Thresh-hold')

//

sQQEx = input(false, title='Show Smooth RSI, QQE Signal crosses')

sQQEz = input(false, title='Show Smooth RSI Zero crosses')

sQQEc = input(false, title='Show Smooth RSI Thresh Hold Channel Exits')

ma_type = input.string(title='MA Type', defval='EMA', options=['ALMA', 'EMA', 'DEMA', 'TEMA', 'WMA', 'VWMA', 'SMA', 'SMMA', 'HMA', 'LSMA', 'PEMA'])

lsma_offset = input.int(defval=0, title='* Least Squares (LSMA) Only - Offset Value', minval=0)

alma_offset = input.float(defval=0.85, title='* Arnaud Legoux (ALMA) Only - Offset Value', minval=0, step=0.01)

alma_sigma = input.int(defval=6, title='* Arnaud Legoux (ALMA) Only - Sigma Value', minval=0)

inpDrawBars = input(true, title='color bars?')

ma(type, src, len) =>

float result = 0

if type == 'SMA' // Simple

result := ta.sma(src, len)

result

if type == 'EMA' // Exponential

result := ta.ema(src, len)

result

if type == 'DEMA' // Double Exponential

e = ta.ema(src, len)

result := 2 * e - ta.ema(e, len)

result

if type == 'TEMA' // Triple Exponential

e = ta.ema(src, len)

result := 3 * (e - ta.ema(e, len)) + ta.ema(ta.ema(e, len), len)

result

if type == 'WMA' // Weighted

result := ta.wma(src, len)

result

if type == 'VWMA' // Volume Weighted

result := ta.vwma(src, len)

result

if type == 'SMMA' // Smoothed

w = ta.wma(src, len)

result := na(w[1]) ? ta.sma(src, len) : (w[1] * (len - 1) + src) / len

result

if type == 'HMA' // Hull

result := ta.wma(2 * ta.wma(src, len / 2) - ta.wma(src, len), math.round(math.sqrt(len)))

result

if type == 'LSMA' // Least Squares

result := ta.linreg(src, len, lsma_offset)

result

if type == 'ALMA' // Arnaud Legoux

result := ta.alma(src, len, alma_offset, alma_sigma)

result

if type == 'PEMA'

// Copyright (c) 2010-present, Bruno Pio

// Copyright (c) 2019-present, Alex Orekhov (everget)

// Pentuple Exponential Moving Average script may be freely distributed under the MIT license.

ema1 = ta.ema(src, len)

ema2 = ta.ema(ema1, len)

ema3 = ta.ema(ema2, len)

ema4 = ta.ema(ema3, len)

ema5 = ta.ema(ema4, len)

ema6 = ta.ema(ema5, len)

ema7 = ta.ema(ema6, len)

ema8 = ta.ema(ema7, len)

pema = 8 * ema1 - 28 * ema2 + 56 * ema3 - 70 * ema4 + 56 * ema5 - 28 * ema6 + 8 * ema7 - ema8

result := pema

result

result

src := input(close, title='RSI Source')

//

//

Wilders_Period = RSI_Period * 2 - 1

Rsi = ta.rsi(src, RSI_Period)

RsiMa = ma(ma_type, Rsi, SF)

AtrRsi = math.abs(RsiMa[1] - RsiMa)

MaAtrRsi = ma(ma_type, AtrRsi, Wilders_Period)

dar = ma(ma_type, MaAtrRsi, Wilders_Period) * QQE

longband = 0.0

shortband = 0.0

trend = 0

DeltaFastAtrRsi = dar

RSIndex = RsiMa

newshortband = RSIndex + DeltaFastAtrRsi

newlongband = RSIndex - DeltaFastAtrRsi

longband := RSIndex[1] > longband[1] and RSIndex > longband[1] ? math.max(longband[1], newlongband) : newlongband

shortband := RSIndex[1] < shortband[1] and RSIndex < shortband[1] ? math.min(shortband[1], newshortband) : newshortband

cross_1 = ta.cross(longband[1], RSIndex)

trend := ta.cross(RSIndex, shortband[1]) ? 1 : cross_1 ? -1 : nz(trend[1], 1)

FastAtrRsiTL = trend == 1 ? longband : shortband

//

// Find all the QQE Crosses

QQExlong = 0

QQExlong := nz(QQExlong[1])

QQExshort = 0

QQExshort := nz(QQExshort[1])

QQExlong := sQQEx and FastAtrRsiTL < RSIndex ? QQExlong + 1 : 0

QQExshort := sQQEx and FastAtrRsiTL > RSIndex ? QQExshort + 1 : 0

// Zero cross

QQEzlong = 0

QQEzlong := nz(QQEzlong[1])

QQEzshort = 0

QQEzshort := nz(QQEzshort[1])

QQEzlong := sQQEz and RSIndex >= 50 ? QQEzlong + 1 : 0

QQEzshort := sQQEz and RSIndex < 50 ? QQEzshort + 1 : 0

//

// Thresh Hold channel Crosses give the BUY/SELL alerts.

QQEclong = 0

QQEclong := nz(QQEclong[1])

QQEcshort = 0

QQEcshort := nz(QQEcshort[1])

QQEclong := sQQEc and RSIndex > 50 + ThreshHold ? QQEclong + 1 : 0

QQEcshort := sQQEc and RSIndex < 50 - ThreshHold ? QQEcshort + 1 : 0

// // QQE exit from Thresh Hold Channel

// plotshape(sQQEc and QQEclong == 1 ? RsiMa - 50 : na, title='QQE XC Over Channel', style=shape.diamond, location=location.absolute, color=color.new(color.olive, 0), size=size.small, offset=0)

// plotshape(sQQEc and QQEcshort == 1 ? RsiMa - 50 : na, title='QQE XC Under Channel', style=shape.diamond, location=location.absolute, color=color.new(color.red, 0), size=size.small, offset=0)

// // QQE crosses

// plotshape(sQQEx and QQExlong == 1 ? FastAtrRsiTL[1] - 50 : na, title='QQE XQ Cross Over', style=shape.circle, location=location.absolute, color=color.new(color.lime, 0), size=size.small, offset=-1)

// plotshape(sQQEx and QQExshort == 1 ? FastAtrRsiTL[1] - 50 : na, title='QQE XQ Cross Under', style=shape.circle, location=location.absolute, color=color.new(color.blue, 0), size=size.small, offset=-1)

// // Signal crosses zero line

// plotshape(sQQEz and QQEzlong == 1 ? RsiMa - 50 : na, title='QQE XZ Zero Cross Over', style=shape.square, location=location.absolute, color=color.new(color.aqua, 0), size=size.small, offset=0)

// plotshape(sQQEz and QQEzshort == 1 ? RsiMa - 50 : na, title='QQE XZ Zero Cross Under', style=shape.square, location=location.absolute, color=color.new(color.fuchsia, 0), size=size.small, offset=0)

// hcolor = RsiMa - 50 > ThreshHold ? color.green : RsiMa - 50 < 0 - ThreshHold ? color.red : color.orange

// plot(FastAtrRsiTL - 50, color=color.new(color.blue, 0), linewidth=2)

// p1 = plot(RsiMa - 50, color=color.new(color.orange, 0), linewidth=2)

// plot(RsiMa - 50, color=hcolor, style=plot.style_columns, transp=50)

// hZero = hline(0, color=color.black, linestyle=hline.style_dashed, linewidth=1)

// hUpper = hline(ThreshHold, color=color.green, linestyle=hline.style_dashed, linewidth=2)

// hLower = hline(0 - ThreshHold, color=color.red, linestyle=hline.style_dashed, linewidth=2)

// fill(hUpper, hLower, color=color.new(color.gray, 80))

//EOF

length := input.int(title='ATR Length', defval=14, minval=1)

smoothing = input.string(title='ATR Smoothing', defval='RMA', options=['RMA', 'SMA', 'EMA', 'WMA'])

m = input(0.3, 'ATR Multiplier')

src1 = input(high)

src2 = input(low)

pline = input(true, 'Show Price Lines')

col1 = input(color.blue, 'ATR Text Color')

col2 = input.color(color.teal, 'Low Text Color', inline='1')

col3 = input.color(color.red, 'High Text Color', inline='2')

collong = input.color(color.teal, 'Low Line Color', inline='1')

colshort = input.color(color.red, 'High Line Color', inline='2')

ma_function(source, length) =>

if smoothing == 'RMA'

ta.rma(source, length)

else

if smoothing == 'SMA'

ta.sma(source, length)

else

if smoothing == 'EMA'

ta.ema(source, length)

else

ta.wma(source, length)

a = ma_function(ta.tr(true), length) * m

s_sl = ma_function(ta.tr(true), length) * m + src1

l_sl = src2 - ma_function(ta.tr(true), length) * m

p1 = plot(s_sl, title='ATR Short Stop Loss', color=colshort, trackprice=pline ? true : false, transp=20)

p2 = plot(l_sl, title='ATR Long Stop Loss', color=collong, trackprice=pline ? true : false, transp=20)

bgc = RsiMa - 50 > ThreshHold ? color.green : Rsi - 50 < 0 - ThreshHold ? color.red : color.orange

barcolor(inpDrawBars ? bgc : na)

prebuy = RsiMa - 50 > ThreshHold

buy=prebuy and not(prebuy[1]) and fma > ma

var long_tp=0.0

var long_sl=0.0

var short_tp=0.0

var short_sl=0.0

if prebuy

strategy.close("Short")

if buy and strategy.position_size<=0

strategy.entry("Long", strategy.long)

long_sl:=l_sl

long_tp:=close+(close-long_sl)*2

//if strategy.position_size>0

strategy.exit("L_SL","Long",stop=long_sl)

//strategy.exit("L_SL","Long",stop=long_sl)

// if low<long_sl[1]

// strategy.close("Long")

presell=RsiMa - 50 < 0 - ThreshHold // RsiMa - 50 < 0 - ThreshHold

sell= presell and not(presell[1]) and fma < ma

//plotshape(presell)

if presell

strategy.close("Long")

if sell and strategy.position_size>=0

strategy.entry("Short", strategy.short)

short_sl:=s_sl

short_tp:=close-(short_sl-close)*2

//if strategy.position_size<0

strategy.exit("S_SL","Short",stop=short_sl)

//strategy.exit("S_SL","Short",stop=short_sl)