Chiến lược giao dịch đột phá cao độ nến dựa trên Multi-EMA, RSI và sai lệch chuẩn

Tác giả:ChaoZhang, Ngày: 2024-03-28 16:13:45Tags:

Tổng quan chiến lược

Chiến lược này kết hợp nhiều chỉ số trung bình chuyển động nhân tố (EMA), chỉ số sức mạnh tương đối (RSI) và điều kiện thoát dựa trên độ lệch chuẩn để xác định các cơ hội mua và bán tiềm năng. Nó sử dụng EMA ngắn hạn (6, 8, 12 ngày), trung hạn (55 ngày) và dài hạn (150, 200, 250 ngày) để phân tích hướng và sức mạnh của xu hướng thị trường. RSI, với ngưỡng mua (30) và bán (70) có thể cấu hình, được sử dụng để đánh giá đà và xác định các điều kiện mua quá mức hoặc bán quá mức. Chiến lược cũng có một cơ chế thoát duy nhất kích hoạt khi giá đóng đạt phạm vi lệch chuẩn có thể cấu hình được (mất định 0,5) từ EMA 12 ngày, cung cấp một phương pháp để bảo vệ lợi nhuận hoặc giảm thiểu tổn thất tiềm ẩn.

Nguyên tắc chiến lược

- Tính toán nhiều EMA (6, 8, 12, 55, 100, 150, 200) như các tham chiếu trực quan để đánh giá xu hướng thị trường.

- Xác định mức cao nhất và thấp nhất trong số nến N gần đây nhất dựa trên dữ liệu từ người dùng (3-4 nến).

- Entry Long: Mức đóng cửa hiện tại cao hơn mức cao nhất của nến N gần đây và trên bộ lọc EMA (nếu được bật).

- Entry Short: Mức đóng cửa hiện tại thấp hơn mức thấp nhất của nến N gần đây và dưới bộ lọc EMA (nếu được bật).

- Exit Long: Việc đóng cửa hiện tại nằm dưới đường EMA 12 ngày + 0,5 độ lệch chuẩn, hoặc dưới đường EMA 12 ngày.

- Exit Short: Việc đóng cửa hiện tại nằm trên đường EMA 12 ngày - 0,5 độ lệch chuẩn, hoặc trên đường EMA 12 ngày.

- Sử dụng chỉ số RSI như một chỉ số bổ sung với thời gian mặc định là 14, ngưỡng bán quá mức là 30 và ngưỡng mua quá mức là 70.

Ưu điểm chiến lược

- Kết hợp cả hai chiều hướng theo xu hướng (nhiều EMA) và động lực (RSI) cho một quan điểm phân tích thị trường toàn diện hơn.

- Cơ chế thoát độc đáo dựa trên độ lệch chuẩn có thể cân bằng bảo vệ lợi nhuận và kiểm soát rủi ro.

- Mã mô-đun hóa cao với các thông số chính có thể được cấu hình bởi người dùng để linh hoạt mạnh mẽ.

- Áp dụng cho nhiều công cụ và khung thời gian, đặc biệt là cổ phiếu hàng ngày và giao dịch Bitcoin.

Phân tích rủi ro

- Các tín hiệu sai thường xuyên trong quá trình củng cố thị trường hoặc đảo ngược xu hướng sớm, dẫn đến tổn thất liên tiếp.

- Các thông số mặc định có thể không hiệu quả cho tất cả các điều kiện thị trường; tối ưu hóa dựa trên backtesting là cần thiết.

- Chỉ dựa vào chiến lược giao dịch này là rủi ro; nên kết hợp với các chỉ số khác, mức hỗ trợ / kháng cự để ra quyết định.

- Chậm để phản ứng với sự đảo ngược xu hướng do các sự kiện lớn đột ngột.

Hướng dẫn tối ưu hóa

- Tối ưu hóa các thông số EMA và RSI: Thực hiện tìm kiếm đầy đủ cho các phạm vi thông số tối ưu dựa trên các công cụ, khung thời gian và đặc điểm thị trường.

- Đưa ra các cơ chế dừng lỗ và lấy lợi nhuận: Đặt mức dừng lỗ và lấy lợi nhuận hợp lý liên quan đến các chỉ số biến động như ATR để kiểm soát rủi ro giao dịch duy nhất.

- Thực hiện kích thước vị trí: Điều chỉnh kích thước vị trí dựa trên sức mạnh xu hướng (ví dụ, ADX) hoặc gần các mức hỗ trợ / kháng cự chính.

- Kết hợp với các chỉ số kỹ thuật khác: chẳng hạn như Bollinger Bands, MACD, đường chéo trung bình động để cải thiện độ tin cậy của tín hiệu nhập / xuất.

- Tối ưu hóa cho các trạng thái thị trường khác nhau: Kết hợp tham số tinh chỉnh cho xu hướng, phạm vi và thị trường chuyển đổi riêng biệt.

Tóm lại

Bài viết này đề xuất một chiến lược giao dịch đột phá chiều cao nến dựa trên nhiều đường trung bình động, RSI và lối thoát lệch chuẩn. Chiến lược phân tích thị trường từ cả hai chiều xu hướng và động lực trong khi sử dụng một cơ chế thoát lệch chuẩn độc đáo để nắm bắt các cơ hội xu hướng và quản lý rủi ro. Logic chiến lược rõ ràng, nghiêm ngặt và việc thực hiện mã là ngắn gọn và hiệu quả. Với tối ưu hóa thích hợp, chiến lược này có tiềm năng trở thành một chiến lược giao dịch tần suất trung bình đến cao mạnh mẽ. Tuy nhiên, điều quan trọng cần lưu ý là bất kỳ chiến lược nào cũng có những hạn chế của nó, và việc sử dụng mù có thể giới thiệu rủi ro.

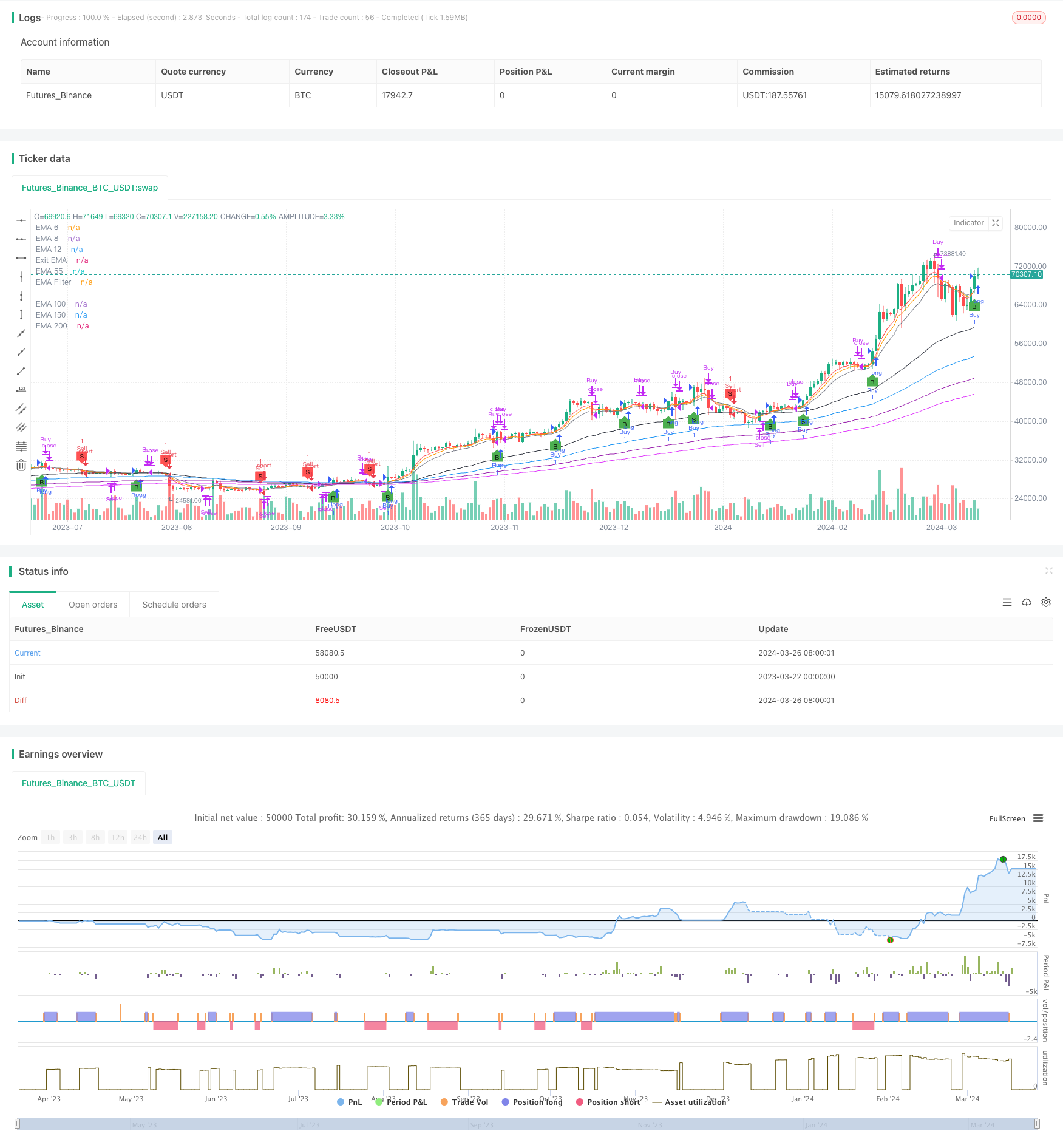

/*backtest

start: 2023-03-22 00:00:00

end: 2024-03-27 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Candle Height Breakout with Configurable Exit and Signal Control", shorttitle="CHB Single Signal", overlay=true)

// Input parameters for EMA filter and its length

useEmaFilter = input.bool(true, "Use EMA Filter", group="Entry Conditions")

emaFilterLength = input.int(55, "EMA Filter Length", minval=1, group="Entry Conditions")

candleCount = input.int(4, "SamG Configurable Candle Count for Entry", minval=3, maxval=4, step=1, group="Entry Conditions")

exitEmaLength = input.int(12, "Exit EMA Length", minval=1, group="Exit Conditions", defval=12)

exitStdDevMultiplier = input.float(0.5, "Exit Std Dev Multiplier", minval=0.1, maxval=2.0, step=0.1, group="Exit Conditions")

// State variables to track if we are in a long or short position

var bool inLong = false

var bool inShort = false

// Calculating EMAs with fixed periods for visual reference

ema6 = ta.ema(close, 6)

ema8 = ta.ema(close, 8)

ema12 = ta.ema(close, 12)

ema55 = ta.ema(close, 55)

ema100 = ta.ema(close, 100)

ema150 = ta.ema(close, 150)

ema200 = ta.ema(close, 200)

emaFilter = ta.ema(close, emaFilterLength)

exitEma = ta.ema(close, exitEmaLength)

// Plotting EMAs

plot(ema6, "EMA 6", color=color.red)

plot(ema8, "EMA 8", color=color.orange)

plot(ema12, "EMA 12", color=color.yellow)

plot(ema55, "EMA 55", color=color.green)

plot(ema100, "EMA 100", color=color.blue)

plot(ema150, "EMA 150", color=color.purple)

plot(ema200, "EMA 200", color=color.fuchsia)

plot(emaFilter, "EMA Filter", color=color.black)

plot(exitEma, "Exit EMA", color=color.gray)

// Calculating the highest and lowest of the last N candles based on user input

highestOfN = ta.highest(high[1], candleCount)

lowestOfN = ta.lowest(low[1], candleCount)

// Entry Conditions with EMA Filter

longEntryCondition = not inLong and not inShort and (close > highestOfN) and (not useEmaFilter or (useEmaFilter and close > emaFilter))

shortEntryCondition = not inLong and not inShort and (close < lowestOfN) and (not useEmaFilter or (useEmaFilter and close < emaFilter))

// Update position state on entry

if (longEntryCondition)

strategy.entry("Buy", strategy.long, comment="B")

inLong := true

inShort := false

if (shortEntryCondition)

strategy.entry("Sell", strategy.short, comment="S")

inLong := false

inShort := true

// Exit Conditions based on configurable EMA and Std Dev Multiplier

smaForExit = ta.sma(close, exitEmaLength)

upperExitBand = smaForExit + exitStdDevMultiplier * ta.stdev(close, exitEmaLength)

lowerExitBand = smaForExit - exitStdDevMultiplier * ta.stdev(close, exitEmaLength)

exitConditionLong = inLong and (close < upperExitBand or close < exitEma)

exitConditionShort = inShort and (close > lowerExitBand or close > exitEma)

// Strategy exits

if (exitConditionLong)

strategy.close("Buy", comment="Exit")

inLong := false

if (exitConditionShort)

strategy.close("Sell", comment="Exit")

inShort := false

// Visualizing entry and exit points

plotshape(series=longEntryCondition, style=shape.labelup, location=location.belowbar, color=color.green, size=size.tiny, title="Buy Signal", text="B")

plotshape(series=shortEntryCondition, style=shape.labeldown, location=location.abovebar, color=color.red, size=size.tiny, title="Sell Signal", text="S")

- Chiến lược chéo trung bình động SMA

- Bollinger 5 phút Breakout Chiến lược giao dịch trong ngày

- Chiến lược biến động dựa trên chênh lệch và trung bình động

- Chiến lược định lượng chéo trung bình động

- EMA Cross ADR Strategy - Một phương pháp giao dịch dựa trên chỉ số kỹ thuật đa chiều với quản lý rủi ro nghiêm ngặt

- Chiến lược tăng và giảm dựa trên các mô hình nến

- Bollinger Bands Long Only chiến lược

- AlphaTrend và Bollinger Bands kết hợp sự đảo ngược trung bình + chiến lược theo xu hướng

- Chiến lược Trung bình chi phí đô la lưới

- Chiến lược giao dịch định lượng dựa trên ba ngọn nến tăng / giảm liên tiếp và hai đường trung bình động

- Công cụ chuyển nhượng tài khoản Binance

- Chiến lược phòng ngừa rủi ro giao dịch lưới

- EMA - Xu hướng Parabolic theo chiến lược

- Chiến lược chéo hồi quy tuyến tính dài ngắn

- Chiến lược chéo trung bình chuyển động dựa trên động lực xu hướng đa chỉ số

- Chiến lược phá vỡ kênh Donchian với ATRSL Trailing Stop

- Chiến lược giao dịch định lượng theo xu hướng lưới động

- Bollinger Band Dynamic Take Profit và Dynamic Position Adding Strategy

- Chiến lược giao dịch tiền điện tử tần số cao kết hợp TrippleMACD Crossover và chỉ số sức mạnh tương đối

- RSI và EMA chiến lược lọc kép