Tổng quan

Chiến lược này là một hệ thống theo dõi xu hướng đường tín hiệu động kết hợp đường trung bình di chuyển đơn giản (SMA), phạm vi trung bình thực tế (ATR) và khối lượng giao dịch. Nó sử dụng ATR để điều chỉnh vị trí của đường tín hiệu và sử dụng khối lượng giao dịch làm chỉ số xác nhận. Chiến lược này được thiết kế để nắm bắt xu hướng thị trường, đồng thời xem xét sự biến động của thị trường và hoạt động giao dịch, áp dụng cho khung thời gian giao dịch trong ngày.

Nguyên tắc chiến lược

Tính toán đường tín hiệu:

- Sử dụng SMA 50 chu kỳ làm chuẩn.

- Nhân giá trị ATR 20 chu kỳ với độ lệch định nghĩa của người dùng và trừ đi từ SMA để tạo ra đường tín hiệu động.

Điều kiện tham gia:

- Mua: Khi giá thấp vượt qua đường tín hiệu và khối lượng giao dịch hiện tại lớn hơn 1,5 lần khối lượng giao dịch trung bình 50 chu kỳ.

- Bán ra: Khi giá cao nhất của giá giảm xuống dưới đường tín hiệu và khối lượng giao dịch hiện tại lớn hơn 1,5 lần khối lượng giao dịch trung bình 50 chu kỳ.

Điều kiện:

- Cổ phiếu tháo gỡ nhiều đầu: Khi giá đóng cửa thấp hơn giá thấp nhất của đường K trước đó.

- Hạ đầu trống: Khi giá đóng cửa cao hơn giá cao nhất của đường K trước đó.

Hình ảnh:

- Hình vẽ đường tín hiệu trên biểu đồ.

- Sử dụng dấu hình tam giác để mua và bán tín hiệu hòa bình.

Lợi thế chiến lược

Tính thích ứng động: Bằng cách kết hợp SMA và ATR, đường tín hiệu có thể điều chỉnh theo động lực biến động của thị trường, nâng cao khả năng thích ứng của chiến lược.

Xác nhận khối lượng giao dịch: Sử dụng khối lượng giao dịch như một điều kiện lọc bổ sung, giúp giảm tín hiệu giả và tăng độ tin cậy giao dịch.

Theo dõi xu hướng: Thiết kế chiến lược tuân theo nguyên tắc theo dõi xu hướng, có lợi cho việc nắm bắt các xu hướng lớn.

Quản lý rủi ro: Giúp kiểm soát rủi ro và ngăn chặn tổn thất quá mức bằng cách thiết lập các điều kiện ra sân rõ ràng.

Tính linh hoạt: Các tham số chiến lược có thể điều chỉnh, cho phép các nhà giao dịch tối ưu hóa tùy theo các điều kiện thị trường khác nhau.

Hình ảnh thân thiện: Hiển thị các tín hiệu giao dịch rõ ràng bằng cách đánh dấu đồ thị, giúp phân tích và phản hồi dễ dàng.

Rủi ro chiến lược

Rủi ro thị trường chấn động: Trong thị trường ngang hoặc chấn động, có thể có các tín hiệu phá vỡ sai thường xuyên, dẫn đến giao dịch quá mức và mất hoa hồng.

Rủi ro trượt điểm: Đặc biệt trong giao dịch trong ngày, giao dịch tần số cao có thể đối mặt với các vấn đề trượt điểm nghiêm trọng, ảnh hưởng đến hiệu quả thực hiện thực tế.

Dựa quá nhiều vào khối lượng giao dịch: Trong một số điều kiện thị trường, khối lượng giao dịch có thể không phải là một chỉ số đáng tin cậy và có thể dẫn đến việc bỏ lỡ cơ hội giao dịch quan trọng.

Tính nhạy cảm của tham số: hiệu quả của chiến lược phụ thuộc rất nhiều vào cài đặt tham số, có thể cần điều chỉnh thường xuyên trong các thị trường và khung thời gian khác nhau.

Rủi ro đảo ngược xu hướng: Chiến lược có thể phản ứng chậm trong giai đoạn đầu của xu hướng đảo ngược, dẫn đến một số rút lui.

Hướng tối ưu hóa chiến lược

Phân tích nhiều khung thời gian: giới thiệu phán đoán xu hướng trong chu kỳ thời gian dài hơn để tăng độ chính xác của phán đoán xu hướng tổng thể.

Điều chỉnh tham số động: Phát triển cơ chế thích ứng, tự động điều chỉnh độ dài SMA, chu kỳ ATR và số lần giao dịch tùy theo tình trạng thị trường.

Thêm bộ lọc tình trạng thị trường: giới thiệu các chỉ số về biến động hoặc cường độ xu hướng, sử dụng các chiến lược giao dịch khác nhau trong các tình trạng thị trường khác nhau.

Cải thiện cơ chế ra sân: Xem xét sử dụng Tracking Stop hoặc Dynamic Stop dựa trên ATR để quản lý rủi ro và khóa lợi nhuận tốt hơn.

Tích hợp dữ liệu cơ bản: Đối với các chu kỳ thời gian dài, có thể xem xét việc đưa ra các chỉ số cơ bản như một điều kiện lọc bổ sung.

Tối ưu hóa chỉ số khối lượng giao dịch: Khám phá các phương pháp phân tích khối lượng giao dịch phức tạp hơn, chẳng hạn như khối lượng giao dịch tương đối hoặc phân tích phân bố khối lượng giao dịch.

Tham gia mô hình học máy: Sử dụng thuật toán học máy để tối ưu hóa lựa chọn tham số và quá trình tạo tín hiệu.

Tóm tắt

ATR kết hợp với khối lượng giao dịch chiến lược theo dõi xu hướng đường tín hiệu động là một hệ thống giao dịch linh hoạt và toàn diện, phù hợp cho các nhà giao dịch trong ngày. Nó cung cấp một phương pháp cân bằng rủi ro và lợi nhuận bằng cách kết hợp các chỉ số kỹ thuật và phân tích khối lượng giao dịch.

Tuy nhiên, chiến lược này cũng phải đối mặt với một số thách thức, chẳng hạn như sự phức tạp của hiệu suất và tối ưu hóa các tham số trong thị trường biến động. Để nâng cao hơn nữa sự ổn định và hiệu suất của chiến lược, có thể xem xét việc đưa ra phân tích khung thời gian đa, điều chỉnh tham số động và các kỹ thuật quản lý rủi ro phức tạp hơn.

Nhìn chung, chiến lược này cung cấp cho các nhà giao dịch một nền tảng vững chắc, có thể được tùy chỉnh và tối ưu hóa hơn nữa theo phong cách giao dịch cá nhân và đặc điểm thị trường. Bằng cách liên tục kiểm tra lại và xác minh thực tế, các nhà giao dịch có thể dần dần hoàn thiện chiến lược và cải thiện hiệu suất của nó trong nhiều điều kiện thị trường.

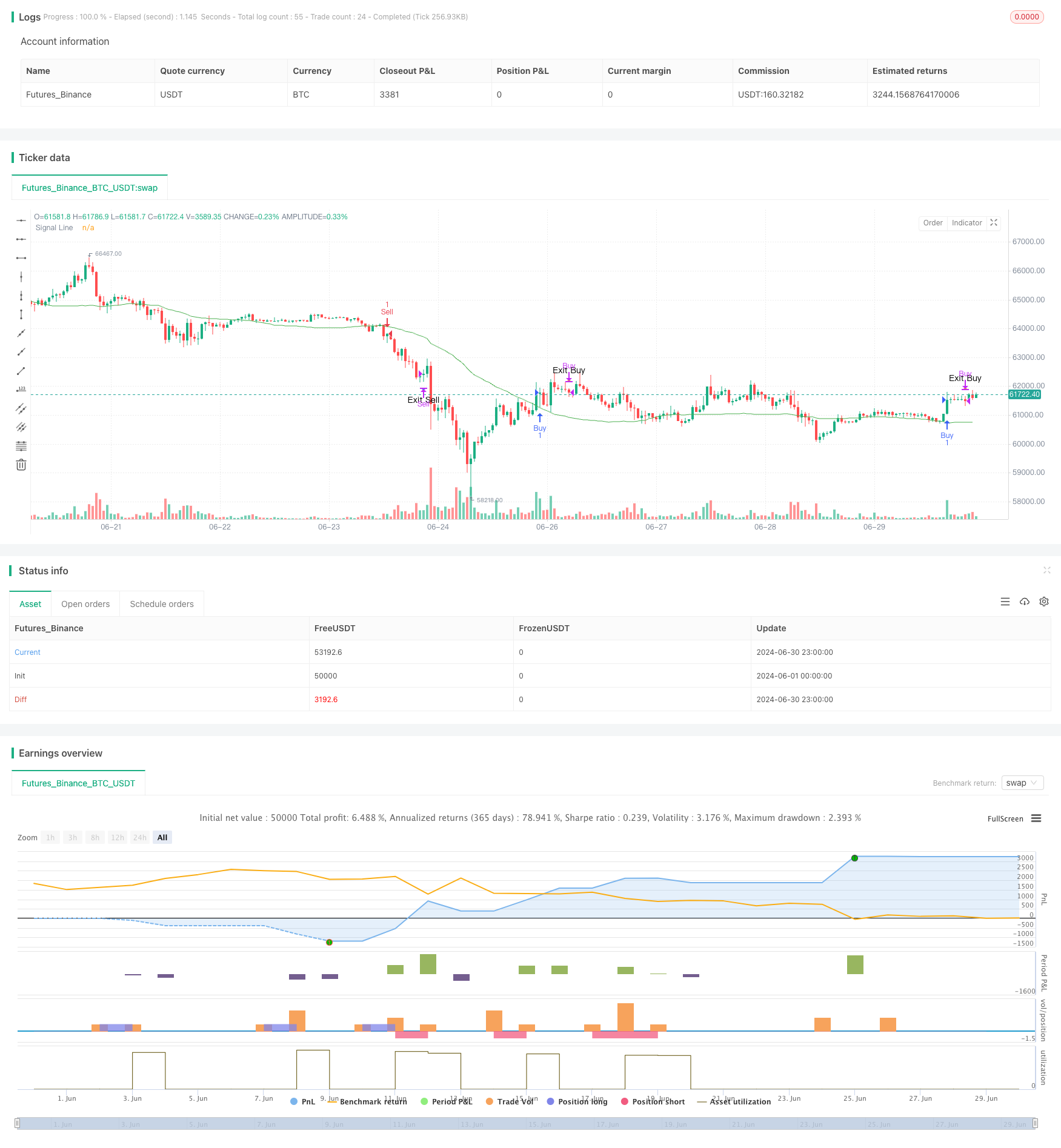

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Buy and Sell Strategy with ATR and Volume", overlay=true)

// Input Parameters

length = input.int(50, title="SMA Length")

atr_length = input.int(20, title="ATR Length")

signal_line_offset = input.int(1, title="Signal Line ATR Offset", minval=0)

volume_multiplier = input.float(1.5, title="Volume Multiplier")

// Calculations

sma_close = ta.sma(close, length)

atr_val = ta.atr(atr_length)

signal_line = sma_close - atr_val * signal_line_offset

avg_volume = ta.sma(volume, length)

// Conditions

buy_condition = ta.crossover(low, signal_line) and volume > avg_volume * volume_multiplier

sell_condition = ta.crossunder(high, signal_line) and volume > avg_volume * volume_multiplier

// Strategy Execution

if (buy_condition)

strategy.entry("Buy", strategy.long)

if (sell_condition)

strategy.entry("Sell", strategy.short)

// Exit Conditions

exit_buy_condition = strategy.position_size > 0 and close < low[1]

exit_sell_condition = strategy.position_size < 0 and close > high[1]

if (exit_buy_condition)

strategy.close("Buy")

if (exit_sell_condition)

strategy.close("Sell")

// Plot Signals

plot(signal_line, color=color.green, title="Signal Line")

plotshape(series=buy_condition ? low : na, style=shape.triangleup, color=color.green, size=size.small, location=location.belowbar, title="Buy Signal")

plotshape(series=sell_condition ? high : na, style=shape.triangledown, color=color.red, size=size.small, location=location.abovebar, title="Sell Signal")

plotshape(series=exit_buy_condition ? close : na, style=shape.triangledown, color=color.orange, size=size.small, location=location.abovebar, title="Exit Buy Signal", text="Exit Buy")

plotshape(series=exit_sell_condition ? close : na, style=shape.triangleup, color=color.blue, size=size.small, location=location.belowbar, title="Exit Sell Signal", text="Exit Sell")