Estrategia de inversión de la media móvil doble con control de riesgos

El autor:¿ Qué pasa?, Fecha: 2024-07-29 16:47:54Las etiquetas:La SMAEl ATR

Resumen general

Esta estrategia es un sistema de negociación basado en el doble cruce de promedios móviles y principios de reversión media, combinado con un mecanismo dinámico de control de riesgos. La estrategia utiliza el cruce de promedios móviles simples (SMA) rápidos y lentos para generar señales de negociación, mientras que utiliza el indicador de rango verdadero promedio (ATR) para establecer stop-loss dinámicos, lo que permite un control preciso del riesgo para cada operación. Este enfoque tiene como objetivo capturar las tendencias del mercado mientras sale a tiempo durante las reversiones del mercado, equilibrando la rentabilidad y el riesgo.

Principios de estrategia

-

Generación de señal:

- Utiliza dos promedios móviles simples (SMA) de períodos diferentes: un SMA rápido (14 períodos) y un SMA lento (100 períodos).

- Una señal de compra se activa cuando el precio cruza por encima de la SMA lenta.

- Una señal de venta se activa cuando el precio cruza por debajo de la SMA rápida.

-

Control de riesgos:

- Se utilizará un ATR de 10 períodos para calcular los niveles dinámicos de stop-loss.

- El importe de las pérdidas se fijará en el precio de entrada menos el ATR multiplicado por el porcentaje de riesgo (default 2%).

-

Ejecución de operaciones:

- Se abre una posición larga al precio de mercado cuando se produce una señal de compra, estableciendo un stop-loss dinámico.

- Cierra todas las posiciones cuando se produce una señal de venta.

-

Visualización:

- Traza el precio, SMA rápido y SMA lento en el gráfico.

- Utiliza marcadores triangulares para indicar señales de compra y venta.

Ventajas estratégicas

-

Combinación de seguimiento de tendencia y reversión de la media: mediante el uso de un sistema de media móvil dual, la estrategia puede capturar tendencias a largo plazo mientras responde a las fluctuaciones de precios a corto plazo, equilibrando el seguimiento de tendencia y la reversión media.

-

Control dinámico del riesgo: el uso de stop-loss dinámicos basados en ATR permite que el nivel de stop se ajuste automáticamente de acuerdo con la volatilidad del mercado, proporcionando una gestión del riesgo más precisa.

-

Sencilla pero eficaz: La lógica de la estrategia es clara, fácil de entender e implementar, al mismo tiempo que contiene la complejidad suficiente para manejar diferentes entornos de mercado.

-

Soporte visual: Al mostrar de manera intuitiva las señales de negociación y las medias móviles en el gráfico, ayuda a los operadores a comprender y evaluar mejor el rendimiento de la estrategia.

-

Parámetros ajustables: permite a los usuarios ajustar parámetros clave como los períodos de media móvil y el porcentaje de riesgo en función de las preferencias personales de riesgo y las características del mercado.

Riesgos estratégicos

-

Riesgo de ruptura falsa: en los mercados laterales, el precio puede cruzar con frecuencia los promedios móviles, lo que conduce a señales falsas excesivas y operaciones innecesarias.

-

Lag: debido al uso de medias móviles, la estrategia puede reaccionar lentamente en los puntos de inflexión de la tendencia, lo que resulta en entradas o salidas prematuras.

-

Exceso de operaciones: en mercados altamente volátiles, pueden generarse demasiadas señales de negociación, lo que aumenta los costes de transacción.

-

Limites del porcentaje de riesgo fijo: aunque el ATR se utiliza para ajustar dinámicamente los stop-loss, un porcentaje de riesgo fijo puede no ser adecuado para todas las condiciones de mercado.

-

Falta de objetivos de ganancias: la estrategia se basa únicamente en los cruces de promedios móviles para el cierre de posiciones, lo que puede conducir a salidas prematuras en tendencias fuertes, perdiendo más ganancias potenciales.

Direcciones para la optimización de la estrategia

-

Introducir filtros de tendencia: añadir indicadores de tendencia a largo plazo (como la media móvil de 200 días) para filtrar las señales de negociación, operando solo en la dirección de la tendencia principal para reducir las fallas falsas.

-

Optimizar el tiempo de entrada: Considere combinar otros indicadores técnicos (como el RSI o el MACD) para confirmar las señales de entrada, mejorando la precisión de las operaciones.

-

Ajuste dinámico de los parámetros de riesgo: ajuste dinámico del porcentaje de riesgo basado en la volatilidad del mercado u otros indicadores del estado del mercado, lo que hace que la gestión del riesgo sea más flexible.

-

Añadir objetivos de ganancia: establecer objetivos de ganancia dinámicos basados en ATR o ratios fijos, lo que permite mayores márgenes de ganancia cuando las tendencias son fuertes.

-

Implementar el cierre parcial de posiciones: ejecutar cierre parcial de posiciones cuando se alcanzan ciertos niveles de ganancia, tanto bloqueando ganancias parciales como permitiendo que las posiciones restantes continúen obteniendo ganancias.

-

Optimizar los períodos de media móvil: realizar pruebas de retroceso de diferentes combinaciones de períodos de media móvil para encontrar ajustes de parámetros más adecuados para mercados específicos.

-

Añadir filtros de volumen: Considere incorporar indicadores de volumen en el proceso de generación de señal para mejorar la confiabilidad de la señal.

Conclusión

La estrategia de reversión de media móvil doble con control de riesgos es un sistema de negociación que equilibra el seguimiento de tendencias y la gestión de riesgos. Al utilizar el cruce de promedios móviles rápidos y lentos para capturar las direcciones del mercado, combinado con un mecanismo de stop-loss dinámico basado en ATR, la estrategia logra un control preciso del riesgo para cada operación. Este método captura las tendencias del mercado mientras sale a tiempo durante las reversiones del mercado, proporcionando a los operadores una herramienta que equilibra la rentabilidad y el riesgo.

Sin embargo, la estrategia también tiene algunas limitaciones, como riesgos de ruptura falsa, retraso de la señal y posible sobreventa. Hay un espacio significativo para la optimización mediante la introducción de filtros de tendencia, la optimización del tiempo de entrada, el ajuste dinámico de parámetros de riesgo y otros métodos. Las mejoras futuras pueden centrarse en mejorar la calidad de la señal, optimizar la gestión de riesgos y agregar mecanismos de gestión de ganancias.

En general, esta estrategia proporciona un marco sólido para el comercio cuantitativo, con buena escalabilidad y adaptabilidad.

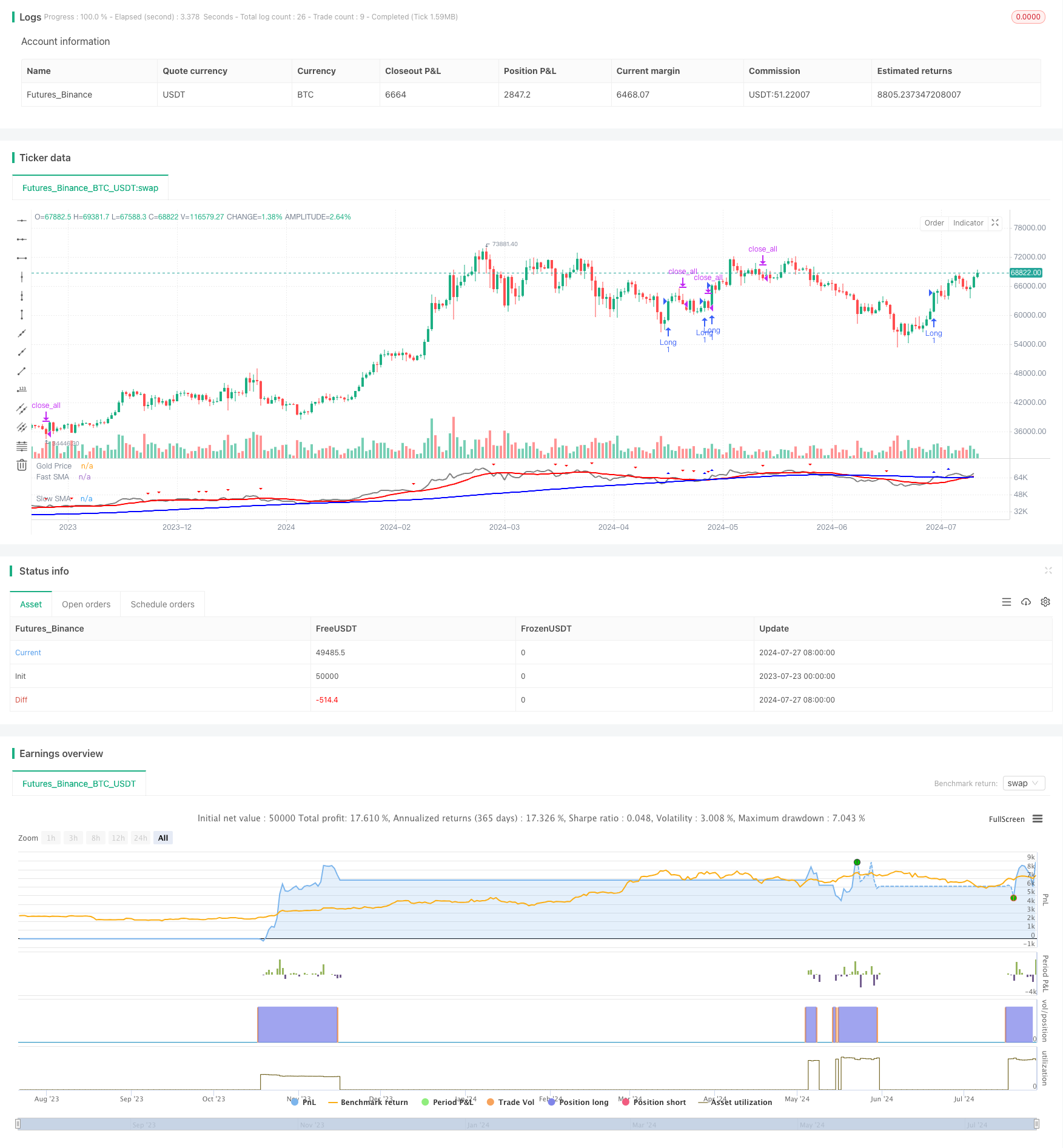

/*backtest

start: 2023-07-23 00:00:00

end: 2024-07-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('TAMMY V2')

// Define the parameters

fast_len = input.int(14, minval=1, title='Fast SMA Length')

slow_len = input.int(100, minval=1, title='Slow SMA Length')

risk_per_trade = input.float(2.0, minval=0.1, maxval=10.0, step=0.1, title='Risk Per Trade (%)')

// Calculate the moving averages

fast_sma = ta.sma(close, fast_len)

slow_sma = ta.sma(close, slow_len)

// Generate the trading signals

buy_signal = ta.crossover(close, slow_sma)

sell_signal = ta.crossunder(close, fast_sma)

// Calculate the stop loss level

atr = ta.sma(ta.tr, 10)

sl = close - atr * (risk_per_trade / 100)

// Execute the trades

if buy_signal

strategy.entry('Long', strategy.long, stop=sl)

if sell_signal

strategy.close_all()

// Plot the signals and price

plot(close, color=color.new(#808080, 0), linewidth=2, title='Gold Price')

plot(fast_sma, color=color.new(#FF0000, 0), linewidth=2, title='Fast SMA')

plot(slow_sma, color=color.new(#0000FF, 0), linewidth=2, title='Slow SMA')

plotshape(buy_signal, style=shape.triangleup, color=color.new(#0000FF, 0), size=size.small, title='Buy Signal')

plotshape(sell_signal, style=shape.triangledown, color=color.new(#FF0000, 0), size=size.small, title='Sell Signal')

- Indicador de línea de seguimiento

- Supertrend+4 en movimiento

- Estrategia de cruce de media móvil de varios períodos con filtro de volatilidad dinámica

- Estrategia de escape promedio de ATR

- La tendencia alfa

- Concepto SuperTendencia Doble

- Tendencia de la línea de señal dinámica siguiendo una estrategia que combina ATR y volumen

- Estrategia de negociación de volatilidad escalable durante el día

- Nube Ichimoku y estrategia ATR

- Estrategia dinámica de cruce de media móvil de ATR para detener pérdidas y obtener beneficios

- Estrategia de negociación adaptativa de tendencia: 200 EMA Breakout con sistema dinámico de gestión de riesgos

- Estrategia de cruce del impulso del mercado en varios plazos

- Tendencia de múltiples indicadores siguiendo la estrategia

- El valor de las pérdidas de las operaciones de inversión se calculará en función de las pérdidas de las operaciones de inversión.

- Estrategia de negociación de divergencia de múltiples indicadores con toma de ganancias adaptativa y stop loss

- Estrategia de negociación de la zona de ruptura

- Estrategia de negociación de precisión y sistema de gestión de riesgos basado en el indicador de supertendencia

- EMA, RSI, Tendencia de precios por volumen, patrón de engulfamiento

- Estrategia de negociación de acción de precios en el canal mágico

- Estrategia de negociación de opciones con múltiples indicadores

- Tendencia de media móvil doble siguiendo la estrategia con filtro RSI

- Tendencia de extensión de Fibonacci con cruce multi-EMA siguiendo la estrategia

- Estrategia de detención del cruce multi-EMA

- Estrategia de negociación de impulso adaptativo con SMA Crossover y SuperTrend

- Estrategia de cruce de la media móvil ponderada y el índice de resistencia relativa con el sistema de optimización de la gestión de riesgos

- Tendencia de Heiken Ashi doble alisado siguiendo la estrategia

- RSI Reversión de impulso cruzado Objetivo de ganancia Estrategia de negociación cuantitativa

- Tendencia de adaptación de múltiples indicadores siguiendo la estrategia

- Estrategia de negociación integral de múltiples indicadores: combinación perfecta de impulso, sobrecompra / sobreventa y volatilidad

- Estrategia de ruptura de RSI y bandas de Bollinger de alta precisión con relación riesgo-rendimiento optimizada