개요

이것은 여러 기술 지표의 조합에 기반한 자기 적응 트렌드 추적 전략이며, 다양한 시장 특성에 따라 자동으로 매개 변수를 조정할 수 있다. 이 전략은 CMF, DPO 및 코포크 지표를 사용하여 시장의 흐름을 포착하고, 변동률 조정 인자를 통해 다른 시장의 특성에 맞게 조정한다. 전략은 완전한 포지션 관리 및 위험 제어 시스템을 가지고 있으며, 시장의 변동성 동력에 따라 거래 규모를 조정할 수 있다.

전략 원칙

전략의 핵심 논리는 여러 지표의 조합을 통해 트렌드 방향과 거래 시점을 확인하는 것입니다. 구체적으로:

- CMF 지표를 사용하여 자금 흐름을 측정하고 시장 정서를 판단합니다.

- DPO 지표를 통해 장기 동향의 영향을 제거하고, 중·단기 가격 변동에 주의를 기울입니다.

- 개선된 코포크 지표로 트렌드 전환점을 잡는다

- 3개의 지표가 함께 확인되면 거래 신호가 생성됩니다.

- ATR의 동적 계산을 통해 스톱 로즈 위치를 설정합니다.

- 다른 시장 특성에 따라 (주식, 외환, 선물) 자동으로 레버리지 및 변동률 파라미터를 조정합니다.

전략적 이점

- 가짜 신호를 효과적으로 필터링하는 다중 지표 크로스 검증

- 다양한 시장 환경에 적용할 수 있는 적응력

- 우수한 포지션 관리 시스템, 변동율에 따라 포지션을 동적으로 조정

- 손해 방지 장치가 있고, 위험을 통제하면서 수익을 보호합니다.

- 여러 품종의 동시 거래를 지원하고 위험을 분산합니다.

- 거래 논리가 명확하고 유지 및 최적화하기 쉽습니다.

전략적 위험

- 다중 지표 시스템은 지연되어서 빠른 흐름 속에서 기회를 놓칠 수 있습니다.

- 매개 변수를 지나치게 최적화하면 과도한 적합성이 발생할 수 있습니다.

- 시장 전환 시에는 잘못된 신호가 발생할 수 있습니다.

- 상쇄 설정이 너무 단단하면 빈번한 상쇄가 발생할 수 있습니다.

- 거래 비용은 전략적 수익에 영향을 미칠 수 있습니다. 다음의 방법으로 위험을 관리하는 것이 좋습니다.

- 매개 변수의 유효성을 주기적으로 확인합니다.

- 실시간으로 포지션 모니터링

- 리베이트를 합리적으로 조절하는 방법

- 최대 회수 제한을 설정

전략 최적화 방향

- 시장의 변동률 상태를 판단하기 위해 다양한 변동 환경에서 다른 파라미터의 조합을 도입합니다.

- 더 많은 시장 특성을 식별하는 지표를 추가하고 전략의 적응성을 향상시킵니다.

- 손해 차단 장치를 최적화하여 이동 손해 차단을 고려할 수 있습니다.

- 자동 변수 최적화 시스템을 개발하고 정기적으로 변수를 조정합니다.

- 거래 비용 분석 모듈을 추가합니다.

- 위험 경고 메커니즘에 가입하세요

요약하다

이 전략은 좀 더 완전한 트렌드 추적 시스템으로, 다중 지표 조합과 위험 제어 메커니즘을 통해 수익을 보장하면서도 위험을 잘 통제한다. 전략은 확장성이 강하며, 최적화 할 수있는 큰 공간이 있다. 실장 거래에서 소규모에서 시작하여 거래 규모를 점차 증가시키는 것이 권장되며, 전략의 성능을 지속적으로 모니터링하고 매개 변수를 적시에 조정한다.

전략 소스 코드

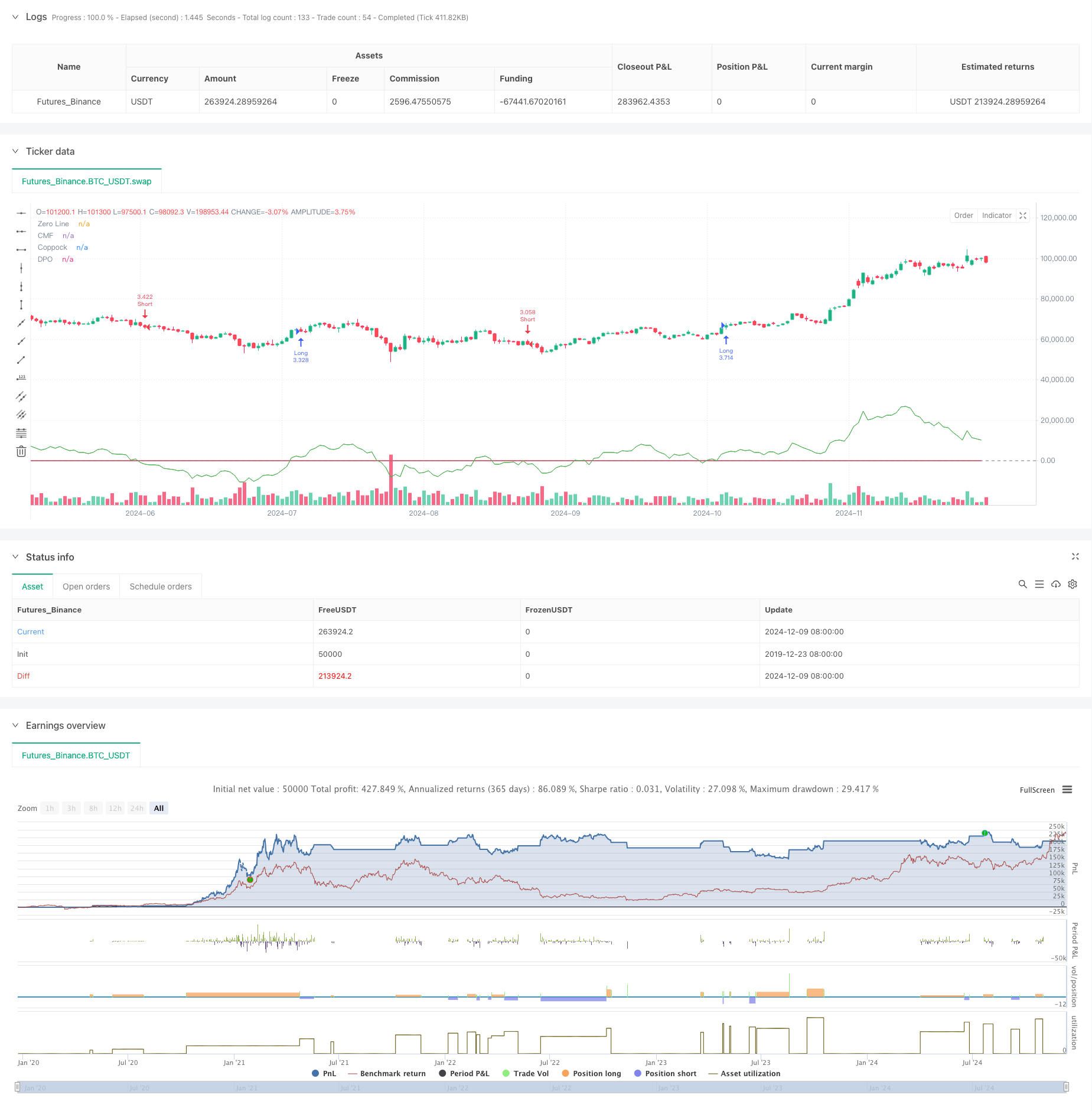

/*backtest

start: 2019-12-23 08:00:00

end: 2024-12-10 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Multi-Market Adaptive Trading Strategy", overlay=true, default_qty_type=strategy.percent_of_equity, default_qty_value=10)

// Input parameters

i_market_type = input.string("Crypto", "Market Type", options=["Forex", "Crypto", "Futures"])

i_risk_percent = input.float(1, "Risk Per Trade (%)", minval=0.1, maxval=100, step=0.1)

i_volatility_adjustment = input.float(1.0, "Volatility Adjustment", minval=0.1, maxval=5.0, step=0.1)

i_max_position_size = input.float(5.0, "Max Position Size (%)", minval=1.0, maxval=100.0, step=1.0)

i_max_open_trades = input.int(3, "Max Open Trades", minval=1, maxval=10)

// Indicator Parameters

i_cmf_length = input.int(20, "CMF Length", minval=1)

i_dpo_length = input.int(21, "DPO Length", minval=1)

i_coppock_short = input.int(11, "Coppock Short ROC", minval=1)

i_coppock_long = input.int(14, "Coppock Long ROC", minval=1)

i_coppock_wma = input.int(10, "Coppock WMA", minval=1)

i_atr_length = input.int(14, "ATR Length", minval=1)

// Market-specific Adjustments

volatility_factor = i_market_type == "Forex" ? 0.1 : i_market_type == "Futures" ? 1.5 : 1.0

volatility_factor *= i_volatility_adjustment

leverage = i_market_type == "Forex" ? 100.0 : i_market_type == "Futures" ? 20.0 : 3.0

// Calculate Indicators

mf_multiplier = ((close - low) - (high - close)) / (high - low)

mf_volume = mf_multiplier * volume

cmf = ta.sma(mf_volume, i_cmf_length) / ta.sma(volume, i_cmf_length)

dpo_offset = math.floor(i_dpo_length / 2) + 1

dpo = close - ta.sma(close, i_dpo_length)[dpo_offset]

roc1 = ta.roc(close, i_coppock_short)

roc2 = ta.roc(close, i_coppock_long)

coppock = ta.wma(roc1 + roc2, i_coppock_wma)

atr = ta.atr(i_atr_length)

// Define Entry Conditions

long_condition = cmf > 0 and dpo > 0 and coppock > 0 and ta.crossover(coppock, 0)

short_condition = cmf < 0 and dpo < 0 and coppock < 0 and ta.crossunder(coppock, 0)

// Calculate Position Size

account_size = strategy.equity

risk_amount = math.min(account_size * (i_risk_percent / 100), account_size * (i_max_position_size / 100))

position_size = (risk_amount / (atr * volatility_factor)) * leverage

// Execute Trades

if (long_condition and strategy.opentrades < i_max_open_trades)

sl_price = close - (atr * 2 * volatility_factor)

tp_price = close + (atr * 3 * volatility_factor)

strategy.entry("Long", strategy.long, qty=position_size)

strategy.exit("Long Exit", "Long", stop=sl_price, limit=tp_price)

if (short_condition and strategy.opentrades < i_max_open_trades)

sl_price = close + (atr * 2 * volatility_factor)

tp_price = close - (atr * 3 * volatility_factor)

strategy.entry("Short", strategy.short, qty=position_size)

strategy.exit("Short Exit", "Short", stop=sl_price, limit=tp_price)

// Plot Indicators

plot(cmf, color=color.blue, title="CMF")

plot(dpo, color=color.green, title="DPO")

plot(coppock, color=color.red, title="Coppock")

hline(0, "Zero Line", color=color.gray)

// Alerts

alertcondition(long_condition, title="Long Entry", message="Potential Long Entry Signal")

alertcondition(short_condition, title="Short Entry", message="Potential Short Entry Signal")

// // Performance reporting

// if barstate.islastconfirmedhistory

// label.new(bar_index, high, text="Strategy Performance:\nTotal Trades: " + str.tostring(strategy.closedtrades) +

// "\nWin Rate: " + str.tostring(strategy.wintrades / strategy.closedtrades * 100, "#.##") + "%" +

// "\nProfit Factor: " + str.tostring(strategy.grossprofit / strategy.grossloss, "#.##"))