ملٹی فیکٹر فیوژن کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-05-27 15:50:23ٹیگز:بی بیایم اےایم اے سی ڈیآر ایس آئیاسٹاکوی ڈبلیو اے پی

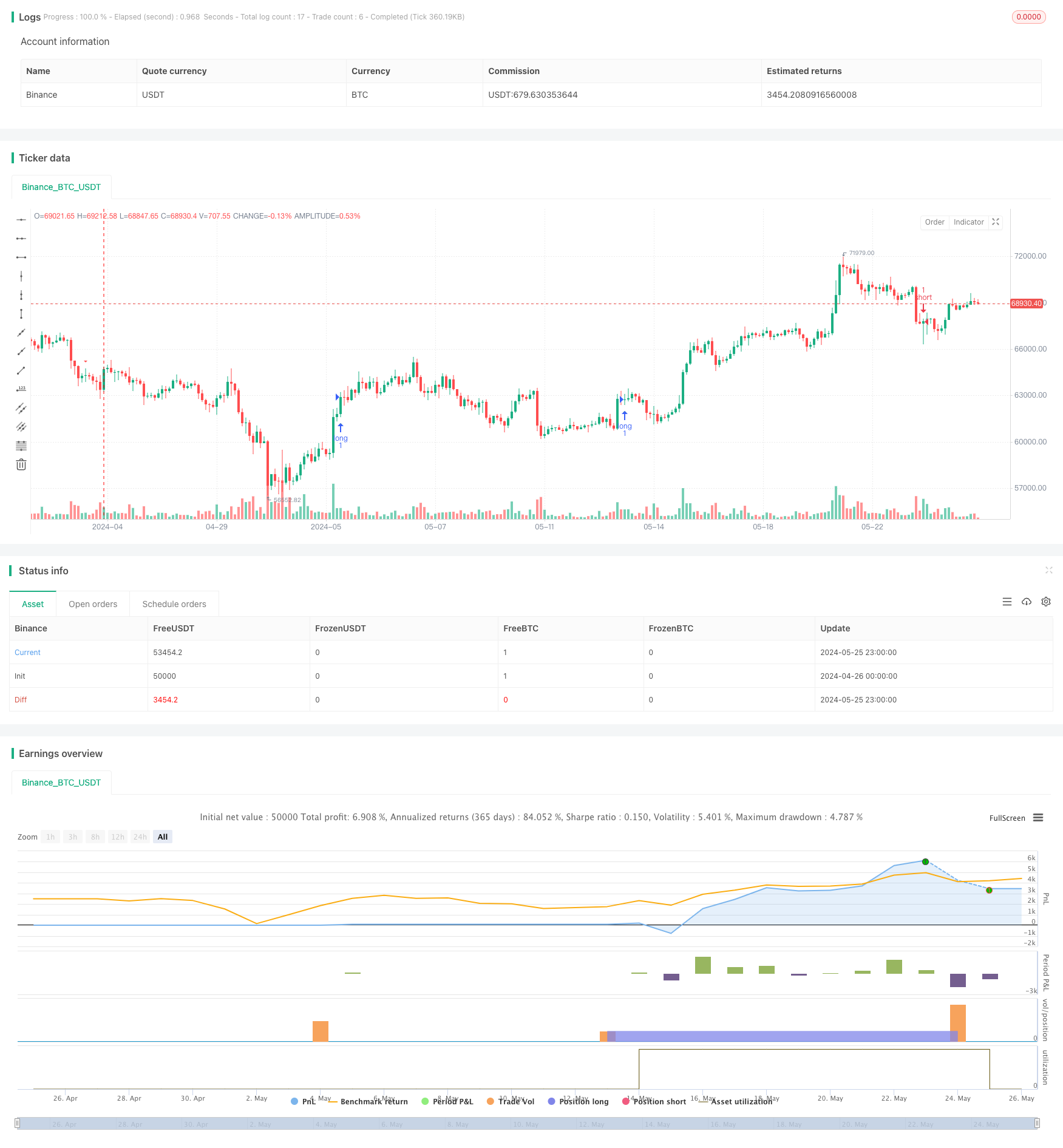

جائزہ

یہ حکمت عملی متعدد تکنیکی اشارے پر مبنی ایک تجارتی حکمت عملی ہے۔ یہ بولنگر بینڈ (بی بی) ، موونگ اوسط (ایم اے) ، ایم اے سی ڈی ، آر ایس آئی ، اسٹوکاسٹک آسکیلیٹر (ایس ٹی او سی ایچ) ، اور حجم وزن شدہ اوسط قیمت (وی ڈبلیو اے پی) جیسے اشارے پر جامع طور پر غور کرکے 15 منٹ کے وقت کے فریم پر خرید و فروخت کے سگنل تیار کرتی ہے۔ جب متعدد اشارے بیک وقت مخصوص شرائط کو پورا کرتے ہیں تو ، حکمت عملی خرید و فروخت کا سگنل تیار کرتی ہے ، جبکہ خطرہ کو سنبھالنے اور منافع میں مقفل کرنے کے لئے اسٹاپ نقصان اور منافع لینے کی سطحیں طے کرتی ہے۔

حکمت عملی کے اصول

- 15 منٹ کی بندش کی قیمت کے اعداد و شمار کو حکمت عملی کے اہم تجزیہ کے طور پر استعمال کریں.

- بولنگر بینڈ کے اشارے کا حساب لگائیں، جس میں اوپری، درمیانی اور نچلی بینڈ شامل ہیں۔

- مختلف ادوار (10 ادوار اور 30 ادوار) کے ساتھ دو چلتی اوسط کا حساب لگائیں۔

- MACD اشارے کا حساب لگائیں، بشمول MACD لائن، سگنل لائن، اور MACD ہسٹوگرام۔

- RSI اشارے کا حساب لگائیں.

- اسٹوکاسٹک آسکیلیٹر اشارے کا حساب لگائیں، جس میں %K لائن اور %D لائن شامل ہیں۔

- VWAP اشارے کا حساب لگائیں.

- خریدنے کا اشارہ پیدا کریں جب تیز رفتار حرکت پذیر اوسط سست حرکت پذیر اوسط کے اوپر عبور کرتا ہے ، ایم اے سی ڈی لائن سگنل لائن سے زیادہ ہے ، آر ایس آئی 50 سے اوپر ہے ، قیمت وی ڈبلیو اے پی سے اوپر ہے ، اور٪ کے لائن٪ ڈی لائن سے اوپر ہے۔

- جب تیز رفتار حرکت پذیر اوسط سست حرکت پذیر اوسط سے نیچے گزرتا ہے تو فروخت کا اشارہ تیار کریں ، ایم اے سی ڈی لائن سگنل لائن سے کم ہے ، آر ایس آئی 50 سے نیچے ہے ، قیمت وی ڈبلیو اے پی سے نیچے ہے ، اور٪ کے لائن٪ ڈی لائن سے نیچے ہے۔

- خطرہ کو کنٹرول کرنے اور منافع میں مقفل کرنے کے لئے سٹاپ نقصان اور منافع لینے کی قیمتیں مقرر کریں۔

فوائد کا تجزیہ

- ملٹی فیکٹر فیوژن سگنل کی وشوسنییتا کو بہتر بناتا ہے۔ اسٹریٹجی میں متعدد تکنیکی اشارے پر جامع طور پر غور کیا گیا ہے ، جو مختلف نقطہ نظر سے مارکیٹ کے رجحانات اور رفتار کو ظاہر کرتے ہیں ، جو مل کر ایک زیادہ قابل اعتماد تجارتی سگنل تشکیل دیتے ہیں۔

- مضبوط رجحان کی نگرانی کی صلاحیت: حرکت پذیر اوسط اور MACD اشارے کے کراس اوور کے ذریعے ، حکمت عملی مارکیٹ کے اہم رجحانات کو مؤثر طریقے سے پکڑ سکتی ہے۔

- اعلی موافقت: RSI اور اسٹوکاسٹک آسکیلیٹر جیسے اشارے کے ذریعہ ، حکمت عملی مختلف مارکیٹ کی حالتوں میں موافقت رکھ سکتی ہے اور رجحان اور آسکیلیٹنگ مارکیٹوں دونوں میں اچھی کارکردگی کا مظاہرہ کرسکتی ہے۔

- سخت رسک مینجمنٹ: اسٹریٹیجی میں سٹاپ لوس اور ٹیک منافع کی سطحیں مقرر کی جاتی ہیں، جو منافع کو مقفل کرتے ہوئے ایک ہی ٹرانزیکشن کے رسک ایکسپوز کو مؤثر طریقے سے کنٹرول کرسکتی ہیں۔

خطرے کا تجزیہ

- پیرامیٹر کی اصلاح کا خطرہ: حکمت عملی میں متعدد پیرامیٹرز شامل ہیں۔ اگر پیرامیٹرز کو صحیح طریقے سے ترتیب نہیں دیا جاتا ہے تو ، اس سے حکمت عملی کی ناقص کارکردگی کا باعث بن سکتا ہے۔ لہذا ، پیرامیٹرز کو بہتر بنانے اور استحکام کے لئے جانچنے کی ضرورت ہے۔

- مارکیٹ کا خطرہ: یہ حکمت عملی انتہائی مارکیٹ کے حالات میں ناکام ہوسکتی ہے، جیسے اچانک واقعات کی وجہ سے شدید اتار چڑھاؤ.

- اوور فٹنگ کا خطرہ: اگر حکمت عملی کے پیرامیٹرز کو زیادہ سے زیادہ بہتر بنایا جاتا ہے تو ، اوور فٹنگ کا خطرہ ہوسکتا ہے ، جس کی وجہ سے نمونے سے باہر کے اعداد و شمار پر خراب کارکردگی کا مظاہرہ ہوتا ہے۔

اصلاح کی ہدایات

- متحرک سٹاپ نقصان اور منافع لینے: مارکیٹ میں بہتر موافقت کے لئے مارکیٹ میں اتار چڑھاؤ کے حالات کے مطابق اسٹاپ نقصان اور منافع لینے کی سطح کو متحرک طور پر ایڈجسٹ کریں۔

- مزید عوامل متعارف کروائیں: سگنلز کی وشوسنییتا کو مزید بہتر بنانے کے لئے زیادہ موثر تکنیکی اشارے یا بنیادی عوامل ، جیسے تجارتی حجم ، مارکیٹ کی جذبات وغیرہ متعارف کرانے پر غور کریں۔

- پوزیشن مینجمنٹ کو شامل کریں: مجموعی خطرے کو بہتر طور پر کنٹرول کرنے کے لئے مارکیٹ کے خطرے کے حالات اور سگنل کی طاقت کی بنیاد پر پوزیشن کے سائز کو متحرک طور پر ایڈجسٹ کریں.

- پیرامیٹرز کو بہتر بنائیں: مسلسل بدلتے ہوئے مارکیٹ کے ماحول کو اپنانے کے لئے حکمت عملی کے پیرامیٹرز کو باقاعدگی سے بہتر بنائیں اور ان کو ایڈجسٹ کریں۔

خلاصہ

متعدد تکنیکی اشارے کو مربوط کرکے ، یہ حکمت عملی 15 منٹ کے ٹائم فریم پر قابل اعتماد تجارتی سگنل تیار کرتی ہے۔ اس حکمت عملی میں ٹرینڈ ٹریکنگ کی اچھی صلاحیتیں اور رسک مینجمنٹ کے اقدامات ہیں ، اور وہ مختلف مارکیٹ کی حالتوں میں مضبوط کارکردگی حاصل کرسکتی ہے۔ تاہم ، اس حکمت عملی میں پیرامیٹر کی اصلاح کے کچھ خطرات اور اوور فٹنگ کے خطرات بھی ہیں ، اور اسے مزید اصلاح اور بہتری کی ضرورت ہے۔ مستقبل میں ، ہم حکمت عملی کی استحکام اور منافع میں بہتری کے ل more مزید عوامل ، متحرک اسٹاپ نقصان اور منافع لینے ، پوزیشن مینجمنٹ اور دیگر اقدامات متعارف کرانے پر غور کرسکتے ہیں۔

/*backtest

start: 2024-04-26 00:00:00

end: 2024-05-26 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Gelişmiş Al-Sat Sinyalleri", overlay=true, process_orders_on_close=true)

// 15 dakikalık grafik verileri

fifteen_minute_close = request.security(syminfo.tickerid, "15", close)

// Stop loss ve take profit seviyelerini hesaplamak için kullanılacak oranlar

stop_loss_ratio = input.float(0.01, title="Stop Loss Oranı")

take_profit_ratio = input.float(0.02, title="Take Profit Oranı")

// Bollinger Bantları göstergesi

length = input.int(20, title="BB Dönemi")

mult = input.float(2.0, title="BB Çarpanı")

basis = ta.sma(fifteen_minute_close, length)

dev = mult * ta.stdev(fifteen_minute_close, length)

upper = basis + dev

lower = basis - dev

// Moving Averages (Hareketli Ortalamalar)

fast_ma = ta.sma(fifteen_minute_close, 10)

slow_ma = ta.sma(fifteen_minute_close, 30)

// MACD göstergesi

macd_line = ta.ema(fifteen_minute_close, 12) - ta.ema(fifteen_minute_close, 26)

macd_signal = ta.ema(macd_line, 9)

macd_hist = macd_line - macd_signal

// RSI göstergesi

rsi = ta.rsi(fifteen_minute_close, 14)

// Stochastic Oscillator (Stokastik Osilatör)

kPeriod = input.int(14, title="Stochastic %K Periyodu")

dPeriod = input.int(3, title="Stochastic %D Periyodu")

smoothK = input.int(3, title="Stochastic %K Düzleştirme")

k = ta.stoch(fifteen_minute_close, high, low, kPeriod)

d = ta.sma(k, dPeriod)

// Hacim ağırlıklı hareketli ortalamalar göstergesi (VWAP)

vwap_length = input.int(20, title="VWAP Dönemi")

vwap = ta.sma(volume * (high + low + fifteen_minute_close) / 3, vwap_length) / ta.sma(volume, vwap_length)

// Al-Sat Sinyallerini hesaplayın

long_signal = ta.crossover(fast_ma, slow_ma) and macd_line > macd_signal and rsi > 50 and fifteen_minute_close > vwap and k > d

short_signal = ta.crossunder(fast_ma, slow_ma) and macd_line < macd_signal and rsi < 50 and fifteen_minute_close < vwap and k < d

// Al ve Sat işaretlerini, yanlarında ok işaretleri olan üçgenlerle değiştirin

plotshape(series=long_signal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(series=short_signal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Uzun ve kısa pozisyonlar için girişler

if (long_signal)

strategy.entry("long", strategy.long)

strategy.exit("exit_long", "long", stop=fifteen_minute_close * (1 - stop_loss_ratio), limit=fifteen_minute_close * (1 + take_profit_ratio))

if (short_signal)

strategy.entry("short", strategy.short)

strategy.exit("exit_short", "short", stop=fifteen_minute_close * (1 + stop_loss_ratio), limit=fifteen_minute_close * (1 - take_profit_ratio))

- اعلی درجے کی 15 منٹ کی چارٹ ٹریڈنگ سگنل کی حکمت عملی

- حرکت پذیر اوسط کنورجنسی مومنٹم کلاؤڈ حکمت عملی

- بگ ریڈ موم بتی بریک آؤٹ خرید حکمت عملی

- بولنگر بینڈ + آر ایس آئی + ملٹی ایم اے ٹرینڈ حکمت عملی

- کوئی اوپری وِک بُلش موم بتی بریک آؤٹ حکمت عملی نہیں

- حکمت عملی کے بعد کثیر اشارے مرکب رجحان

- بولنگر بینڈ، حرکت پذیر اوسط اور آر ایس آئی پر مبنی قلیل مدتی تجارتی حکمت عملی

- MA MACD BB ملٹی انڈیکیٹر ٹریڈنگ حکمت عملی بیک ٹیسٹنگ ٹول

- RSI اور MACD پر مبنی کم خطرہ مستحکم کریپٹوکرنسی ہائی فریکوئنسی ٹریڈنگ کی حکمت عملی

- بولنگر بینڈ اور آر ایس آئی انٹیگریشن کے ساتھ موافقت پذیر آسکیلشن ٹرینڈ ٹریڈنگ کی حکمت عملی

- رجحان الٹ ٹریڈنگ حکمت عملی RSI تغیر پر مبنی

- ای ایم اے اور ٹرینڈ لائن بریک آؤٹ پر مبنی دوہری حرکت پذیر اوسط آر ایس آئی مومنٹم حکمت عملی

- متحرک پوزیشن مینجمنٹ روزانہ ٹریڈنگ کی حکمت عملی

- بی ٹی سی کے لئے تکنیکی تجارتی حکمت عملی 15 منٹ کا چارٹ

- متحرک پوزیشن سائزنگ قلیل مدتی فاریکس ٹریڈنگ کی حکمت عملی

- اعلی درجے کی 15 منٹ کی چارٹ ٹریڈنگ سگنل کی حکمت عملی

- پی ایس اے آر اور ای ایم اے پر مبنی مقداری تجارتی حکمت عملی

- RSI اور سادہ حرکت پذیر اوسط SMA پر مبنی معیاری انحراف DEV ٹریڈنگ حکمت عملی

- ایم اے، ایس ایم اے ڈبل حرکت پذیر اوسط کراس اوور حکمت عملی

- خطرہ-انعامی تناسب اور تکنیکی تجزیہ پر مبنی بل فلیگ بریک آؤٹ کی حکمت عملی

- بولنگر بینڈ + آر ایس آئی + ملٹی ایم اے ٹرینڈ حکمت عملی

- QQE اور RSI پر مبنی لانگ شارٹ سگنل حکمت عملی

- زیرو لیگ MACD ڈبل کراس اوور ٹریڈنگ کی حکمت عملی - مختصر مدت کے رجحان کی گرفتاری پر مبنی ہائی فریکوئنسی ٹریڈنگ

- اوسط حقیقی رینج ٹریلنگ اسٹاپ حکمت عملی کے بعد رجحان

- ایس ایم سی اور ای ایم اے کی حکمت عملی جس میں پی اینڈ ایل پروجیکشنز شامل ہیں

- ناداریہ واٹسن لفافہ کثیر تصدیق متحرک سٹاپ نقصان کی حکمت عملی

- متحرک منافع لینے والی بولنگر بینڈ کی حکمت عملی

- سی سی آئی + ایم اے کراس اوور پل بیک خریداری کی حکمت عملی

- اعلی لیکویڈیٹی والے کرنسی کے جوڑوں کے لئے قلیل مدتی قلیل مدتی فروخت کی حکمت عملی

- MOST اشارے ڈبل پوزیشن موافقت کی حکمت عملی