Tổng quan

Chiến lược giao dịch theo xu hướng động dựa trên góc Ganse là một phương pháp giao dịch định lượng kết hợp lý thuyết Ganse và các điểm cao thấp. Chiến lược này sử dụng góc Ganse để xác định xu hướng thị trường và tạo ra tín hiệu giao dịch khi giá vượt qua các đường góc này.

Nguyên tắc chiến lược

Xác định điểm cao và thấp của swing: Chiến lược sử dụng một chu kỳ được định nghĩa bởi người dùng ([bằng mặc định 14]) để xác định điểm cao và thấp của swing. Các điểm này là cơ sở để vẽ đường góc của Ganse.

Tính toán đường góc Ganse: dựa trên các điểm cao và thấp bị biến động được xác định, chiến lược tính toán đường góc Ganse lên và xuống.

Tín hiệu giao dịch được tạo ra:

- Khi giá vượt qua đường góc GANXI lên phía trên, nó sẽ kích hoạt nhiều tín hiệu.

- Khi giá xuống và phá vỡ đường góc Gansu giảm, kích hoạt tín hiệu giảm giá.

Quản lý rủi ro: Chiến lược bao gồm các mức dừng và dừng tùy chỉnh để kiểm soát lỗ hổng rủi ro cho mỗi giao dịch.

Lợi thế chiến lược

Tính thích ứng năng động: Bằng cách liên tục điều chỉnh điểm bắt đầu của đường góc Gandhian, chiến lược có thể thích ứng với các môi trường thị trường khác nhau và biến động giá cả.

Theo dõi xu hướng: Chiến lược về cơ bản là một hệ thống theo dõi xu hướng, giúp nắm bắt được lợi ích đáng kể từ xu hướng lớn.

Quản lý rủi ro: Các cơ chế dừng và ngăn chặn tích hợp giúp kiểm soát rủi ro và ngăn chặn tổn thất quá lớn từ một giao dịch.

Hình ảnh: Chiến lược hiển thị trực quan các đường góc và tín hiệu giao dịch trên biểu đồ, giúp thương nhân hiểu được cấu trúc thị trường và logic chiến lược.

Tính linh hoạt: Nhiều tham số có thể điều chỉnh (ví dụ: góc, độ dài chu kỳ, mức dừng lỗ) cho phép chiến lược phù hợp với các loại giao dịch và khung thời gian khác nhau.

Rủi ro chiến lược

Rủi ro thị trường chấn động: Trong thị trường ngang hoặc chấn động, các vụ phá vỡ giả thường xuyên có thể dẫn đến quá nhiều tín hiệu sai và chi phí giao dịch.

Rủi ro trượt điểm: Trong thị trường nhanh, giá giao dịch thực tế có thể khác biệt đáng kể so với giá khi tín hiệu được tạo ra.

Rủi ro tối ưu hóa quá mức: Chuyển đổi quá mức các tham số để phù hợp với dữ liệu lịch sử có thể khiến chiến lược không hoạt động tốt trong tương lai.

Rủi ro đảo ngược xu hướng: Chiến lược có thể gây thiệt hại khi xu hướng bị đảo ngược ban đầu.

Để giảm thiểu những rủi ro này, bạn có thể xem xét:

- Tiếp tục giới thiệu các bộ lọc bổ sung (ví dụ như chỉ số biến động) để giảm tín hiệu giả trong thị trường biến động.

- Sử dụng giá giới hạn thay vì giá thị trường để kiểm soát điểm trượt.

- Xác thực hiệu suất chiến lược trên nhiều khung thời gian để đảm bảo tính ổn định của nó.

- Cân nhắc sử dụng các phương pháp di động để dừng lỗ, chẳng hạn như theo dõi lỗ để bảo vệ lợi nhuận tốt hơn.

Hướng tối ưu hóa chiến lược

Phân tích nhiều khung thời gian: tích hợp thông tin xu hướng từ các khung thời gian cao hơn có thể cải thiện chất lượng tín hiệu giao dịch.

Điều chỉnh góc động: Điều chỉnh góc Gandhian theo biến động của thị trường, có thể làm cho chiến lược thích ứng tốt hơn với môi trường thị trường khác nhau.

Lượng giao dịch được xem xét: Lượng giao dịch được sử dụng như một chỉ số phụ giúp tăng cường độ tin cậy của tín hiệu.

Tối ưu hóa học máy: Sử dụng thuật toán học máy để tối ưu hóa động các tham số chiến lược, có thể cải thiện khả năng thích ứng của chiến lược.

Bộ lọc liên quan: Trong giao dịch đa giống, xem xét liên quan giữa các giống có thể làm giảm rủi ro hệ thống.

Kiểm soát rút tiền: Việc đưa ra các cơ chế kiểm soát rút tiền dựa trên đường cong quyền lợi sẽ bảo vệ tốt hơn cho vốn khi xu hướng lớn đảo ngược.

Các hướng tối ưu hóa này nhằm tăng cường tính ổn định và lợi nhuận của chiến lược, đồng thời giảm thiểu rủi ro vốn có.

Tóm tắt

Chiến lược giao dịch theo dõi xu hướng động dựa trên góc Ganse là một hệ thống giao dịch kết hợp lý thuyết phân tích kỹ thuật cổ điển và phương pháp định lượng hiện đại. Nó xác định và theo dõi xu hướng thị trường thông qua đường góc Ganse được điều chỉnh động và tạo tín hiệu giao dịch tại các bước đột phá quan trọng.

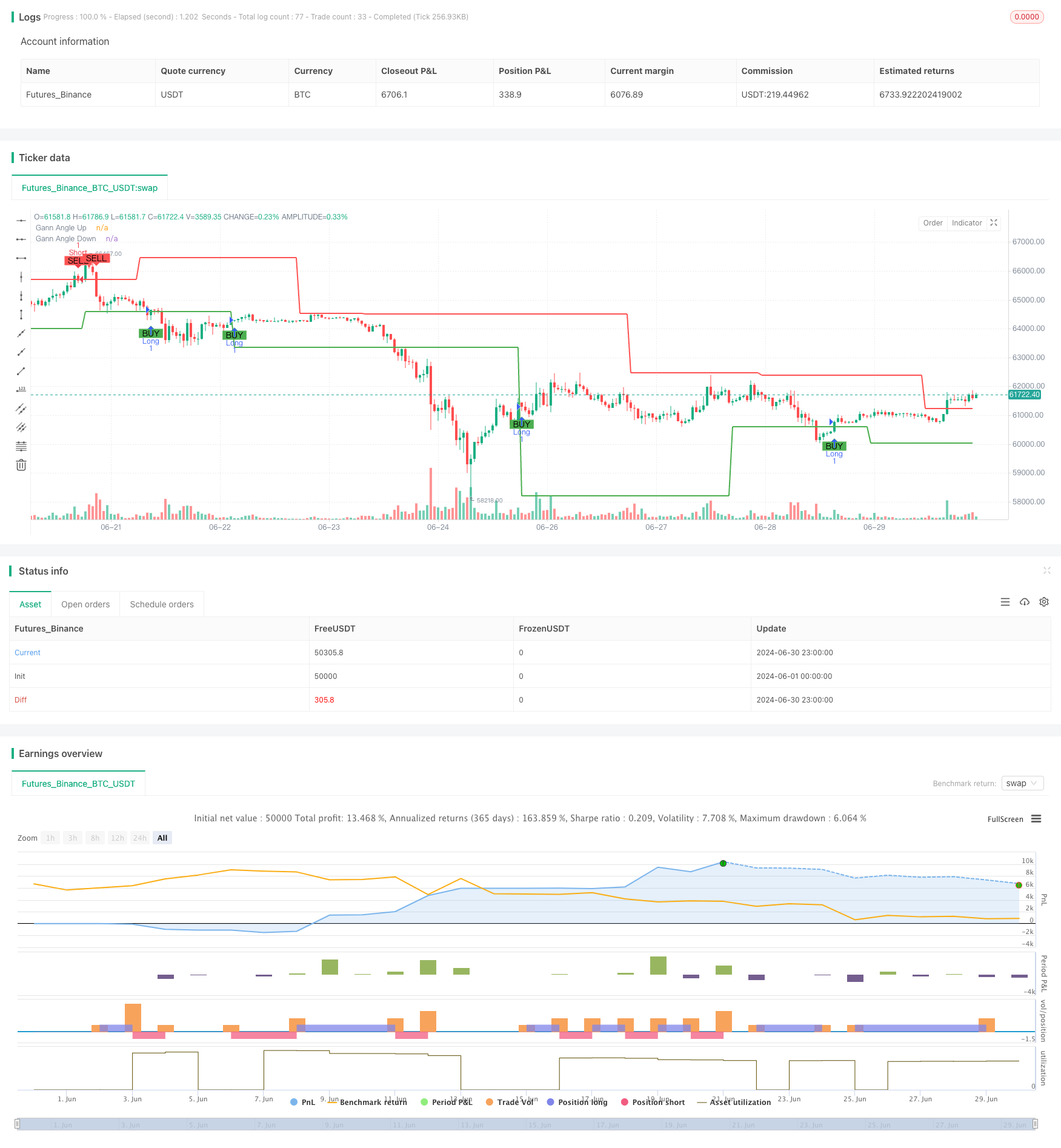

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Gann Strategy", overlay=true)

// User inputs

gann_angle_up = input.float(45, "Gann Angle Up (degrees)")

gann_angle_down = input.float(45, "Gann Angle Down (degrees)")

length = input.int(14, "Length for Swing High/Low")

// Functions to find Swing High and Swing Low

var float swingHigh = na

var float swingLow = na

if (high[length] == ta.highest(high, length * 2 + 1))

swingHigh := high[length]

if (low[length] == ta.lowest(low, length * 2 + 1))

swingLow := low[length]

// Gann angles calculation

gann_up = swingLow + math.tan(gann_angle_up * math.pi / 180) * (bar_index - ta.valuewhen(not na(swingLow), bar_index, 0))

gann_down = swingHigh - math.tan(gann_angle_down * math.pi / 180) * (bar_index - ta.valuewhen(not na(swingHigh), bar_index, 0))

// Gann angles visualization

plot(na(gann_up) ? na : gann_up, color=color.green, linewidth=2, title="Gann Angle Up")

plot(na(gann_down) ? na : gann_down, color=color.red, linewidth=2, title="Gann Angle Down")

// Entry and exit conditions

longCondition = ta.crossover(close, gann_up)

shortCondition = ta.crossunder(close, gann_down)

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// Visualization of entry and exit points

plotshape(series=longCondition, location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

plotshape(series=shortCondition, location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Setting stop loss and take profit levels

stopLossLevel = input.float(1.0, "Stop Loss Level (percent)") / 100

takeProfitLevel = input.float(2.0, "Take Profit Level (percent)") / 100

if (strategy.position_size > 0)

strategy.exit("Take Profit/Stop Loss", from_entry="Long", limit=close * (1 + takeProfitLevel), stop=close * (1 - stopLossLevel))

if (strategy.position_size < 0)

strategy.exit("Take Profit/Stop Loss", from_entry="Short", limit=close * (1 - takeProfitLevel), stop=close * (1 + stopLossLevel))