Estrategia diferencial RSI doble

El autor:¿ Qué pasa?, Fecha: 2024-05-15 10:41:10Las etiquetas:Indicador de riesgo

Resumen general

La estrategia diferencial de doble RSI es un enfoque de negociación que utiliza la diferencia entre dos indicadores de índice de fuerza relativa (RSI) calculados en diferentes períodos de tiempo para tomar decisiones comerciales. A diferencia de las estrategias tradicionales de RSI único, este método proporciona un análisis más matizado de la dinámica del mercado al examinar la diferencia entre un RSI a corto y a largo plazo.

Principio de la estrategia

El núcleo de esta estrategia consiste en calcular dos indicadores de RSI en diferentes períodos de tiempo y analizar la diferencia entre ellos. Específicamente, la estrategia emplea un RSI a corto plazo (default: 21 días) y un RSI a largo plazo (default: 42 días). Al calcular la diferencia entre el RSI a largo plazo y el RSI a corto plazo, obtenemos un indicador diferencial de RSI. Cuando el diferencial de RSI cae por debajo de -5, sugiere un fortalecimiento del impulso a corto plazo, lo que indica un comercio largo potencial. Por el contrario, cuando el diferencial de RSI se eleva por encima de +5, implica un debilitamiento del impulso a corto plazo, lo que indica un comercio corto potencial.

Ventajas estratégicas

La ventaja de la Estrategia Diferencial Dual RSI radica en su capacidad para proporcionar un análisis más granular de la dinámica del mercado. Al examinar la diferencia entre los RSI de diferentes períodos de tiempo, la estrategia puede capturar con mayor precisión los cambios en el impulso del mercado, proporcionando a los operadores señales comerciales más confiables. Además, la estrategia introduce el concepto de días de retención y la opción de establecer niveles de toma de ganancias y stop loss, lo que permite a los operadores tener un mayor control sobre su exposición al riesgo.

Riesgos estratégicos

A pesar de sus muchas ventajas, la Estrategia Diferencial Dual RSI no está exenta de riesgos potenciales. En primer lugar, la estrategia se basa en la interpretación correcta del indicador diferencial RSI. Si los operadores no entienden el indicador, puede llevar a decisiones comerciales incorrectas. En segundo lugar, la estrategia puede generar más señales falsas en condiciones de mercado altamente volátiles, lo que resulta en operaciones frecuentes y altos costos de transacción. Para mitigar estos riesgos, los operadores pueden considerar combinar la Estrategia Diferencial Dual RSI con otros indicadores técnicos o análisis fundamental para validar las señales comerciales.

Direcciones para la optimización de la estrategia

Para mejorar aún más el rendimiento de la estrategia de diferenciación RSI dual, podemos considerar optimizar la estrategia en los siguientes aspectos:

-

Optimización de parámetros: Al optimizar parámetros como los períodos de RSI, los umbrales diferenciales de RSI y los días de retención, podemos encontrar la combinación de parámetros más adecuada para el entorno actual del mercado, mejorando así la rentabilidad y la estabilidad de la estrategia.

-

Filtración de señales: Introducción de otros indicadores técnicos o indicadores del sentimiento del mercado para proporcionar una confirmación secundaria de las señales de negociación de la Estrategia de diferencial RSI dual, reduciendo la aparición de señales falsas.

-

Control de riesgos: Optimización de los ajustes para los niveles de toma de ganancias y de stop loss, o introducción de mecanismos dinámicos de control de riesgos para ajustar los tamaños de las posiciones en función de los cambios en la volatilidad del mercado, lo que permite un mejor control de la exposición al riesgo de la estrategia.

-

Adaptación a múltiples mercados: Extensión de la Estrategia diferencial RSI dual a otros mercados financieros, como el forex, las materias primas y los bonos, para verificar la universalidad y robustez de la estrategia.

Resumen de las actividades

La Estrategia Diferencial Dual RSI es una estrategia de comercio de impulso basada en el Índice de Fuerza Relativa. Al analizar la diferencia entre los RSI de diferentes períodos de tiempo, proporciona a los comerciantes un método más granular de análisis de mercado. Aunque la estrategia tiene algunos riesgos potenciales, a través de la optimización y mejora apropiadas, podemos mejorar aún más el rendimiento de la estrategia, convirtiéndola en una herramienta comercial más confiable y efectiva.

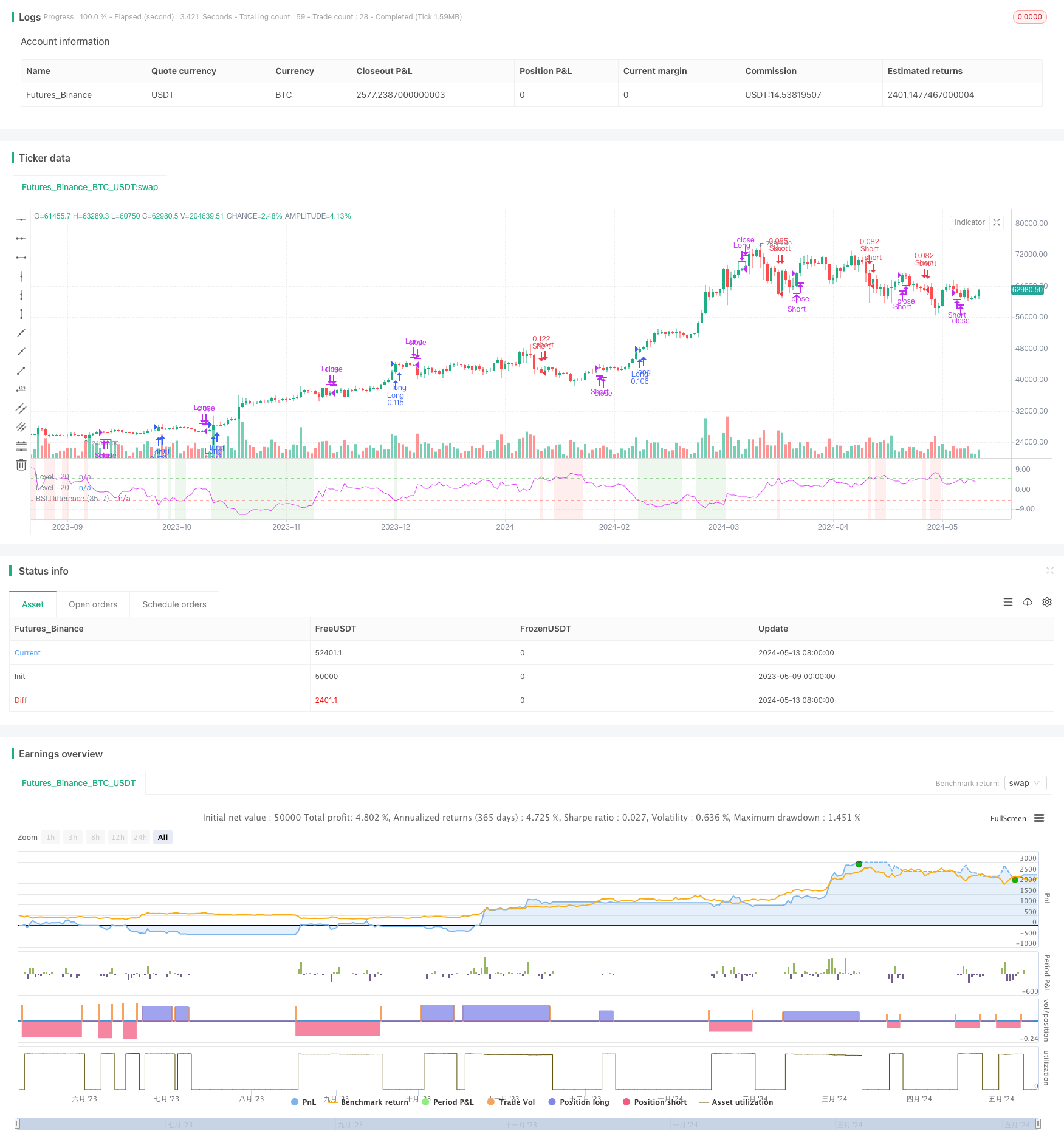

/*backtest

start: 2023-05-09 00:00:00

end: 2024-05-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © PresentTrading

// This strategy stands out by using two distinct RSI lengths, analyzing the differential between these to make precise trading decisions.

// Unlike conventional single RSI strategies, this method provides a more nuanced view of market dynamics, allowing traders to exploit

// both overbought and oversold conditions with greater accuracy.

//@version=5

strategy("Dual RSI Differential - Strategy [presentTrading]", overlay=false, precision=3,

commission_value=0.1, commission_type=strategy.commission.percent, slippage=1,

currency=currency.USD, default_qty_type=strategy.percent_of_equity, default_qty_value=10, initial_capital=10000)

// Input parameters for user customization

tradeDirection = input.string("Both", "Trading Direction", options=["Long", "Short", "Both"])

lengthShort = input(21, title="Short RSI Period")

lengthLong = input(42, title="Long RSI Period")

rsiDiffLevel = input(5, title="RSI Difference Level")

useHoldDays = input.bool(true, title="Use Hold Days")

holdDays = input.int(5, title="Hold Days", minval=1, maxval=20, step=1)

TPSLCondition = input.string("None", "TPSL Condition", options=["TP", "SL", "Both", "None"])

takeProfitPerc = input(15.0, title="Take Profit (%)")

stopLossPerc = input(10.0, title="Stop Loss (%)")

// Calculate RSIs

rsiShort = ta.rsi(close, lengthShort)

rsiLong = ta.rsi(close, lengthLong)

// Calculate RSI Difference

rsiDifference = rsiLong - rsiShort

// Plotting

hline(rsiDiffLevel, "Level +20", color=color.green, linestyle=hline.style_dashed)

hline(-rsiDiffLevel, "Level -20", color=color.red, linestyle=hline.style_dashed)

// Variables to track entry times

var float longEntryTime = na

var float shortEntryTime = na

// Condition for significant RSI difference

combinedLongCondition = rsiDifference < -rsiDiffLevel

combinedExitLongCondition = rsiDifference > rsiDiffLevel

combinedShortCondition = rsiDifference > rsiDiffLevel

combinedExitShortCondition = rsiDifference < -rsiDiffLevel

// Strategy logic using conditions and direction selection

if (tradeDirection == "Long" or tradeDirection == "Both")

if (combinedLongCondition)

strategy.entry("Long", strategy.long)

longEntryTime := time

if (useHoldDays and (time - longEntryTime >= holdDays * 86400000 or combinedExitLongCondition))

strategy.close("Long")

else if (useHoldDays == false and combinedExitLongCondition)

strategy.close("Long")

if (tradeDirection == "Short" or tradeDirection == "Both")

if (combinedShortCondition)

strategy.entry("Short", strategy.short)

shortEntryTime := time

if (useHoldDays and (time - shortEntryTime >= holdDays * 86400000 or combinedExitShortCondition))

strategy.close("Short")

else if (useHoldDays == false and combinedExitShortCondition)

strategy.close("Short")

// Conditional Profit and Loss Management

if (TPSLCondition == "TP" or TPSLCondition == "Both")

// Apply take profit conditions

strategy.exit("TakeProfit_Long", "Long", profit=close * (1 + takeProfitPerc / 100), limit=close * (1 + takeProfitPerc / 100))

strategy.exit("TakeProfit_Short", "Short", profit=close * (1 - takeProfitPerc / 100), limit=close * (1 - takeProfitPerc / 100))

if (TPSLCondition == "SL" or TPSLCondition == "Both")

// Apply stop loss conditions

strategy.exit("StopLoss_Long", "Long", loss=close * (1 - stopLossPerc / 100), stop=close * (1 - stopLossPerc / 100))

strategy.exit("StopLoss_Short", "Short", loss=close * (1 + stopLossPerc / 100), stop=close * (1 + stopLossPerc / 100))

bgcolor(combinedLongCondition ? color.new(color.green, 90) : na, title="Background Color for Significant Long RSI Diff")

bgcolor(combinedShortCondition ? color.new(color.red, 90) : na, title="Background Color for Significant Short RSI Diff")

// Plot RSIs and their difference

plot(rsiDifference, title="RSI Difference (35-7)", color=color.fuchsia)

// Alerts

alertcondition(combinedLongCondition, title="Significant Long RSI Difference Alert", message="RSI Difference is significant Long at {{close}} with RSI7 at {{rsiShort}} and RSI35 at {{rsiLong}}.")

alertcondition(combinedShortCondition, title="Significant Short RSI Difference Alert", message="RSI Difference is significant Short at {{close}} with RSI7 at {{rsiShort}} and RSI35 at {{rsiLong}}.")

- Estrategia mejorada de inversión media con bandas de Bollinger e integración del RSI

- Divergencia del RSI de varios períodos con estrategia de negociación cuantitativa de soporte/resistencia

- Tendencia adaptativa de seguimiento de la estrategia con sistema de control de extracción dinámico

- Estrategia de seguimiento de tendencias cruzadas de indicadores técnicos múltiples: RSI y sistema de negociación de sinergia de RSI estocástico

- Tendencia cruzada MACD-RSI Seguir la estrategia con el sistema de optimización de bandas de Bollinger

- Estrategia de optimización de operaciones dinámicas de múltiples indicadores

- Estrategia de negociación de tendencia de stop-loss dinámico de múltiples indicadores

- Estrategia de negociación de promedios móviles inteligentes de avance de tendencia con múltiples filtros

- Estrategia de optimización del impulso de tendencia dinámica con indicador de canal G

- Tendencia de múltiples indicadores a raíz de la estrategia cruzada de negociación de opciones de la EMA

- Estrategia RSI-EMA-ATR de negociación de volatilidad con varios indicadores

- Estrategia de escape promedio de ATR

- Estrategia de aprendizaje automático KNN: Sistema de negociación de predicción de tendencias basado en el algoritmo de vecinos más cercanos K

- En el caso de las entidades financieras, el valor de la inversión se calcula de acuerdo con el método de cálculo de la rentabilidad.

- Estrategia de salida de BMSB

- Estrategia de ruptura de la SR

- Estrategia de ruptura dinámica de las bandas de Bollinger

- 8 horas de ema

- Estrategia de negociación cuantitativa del RSI

- Tendencia de Bollinger Band ATR Siguiendo la estrategia

- Estrategia de negociación de volumen delta con niveles de Fibonacci

- Crypto Big Move Estrategia de RSI estocástica

- Indice de fuerza relativa triple Estrategia de negociación cuantitativa

- Estrategia de optimización MACD doble que combina el seguimiento de tendencias y el comercio de impulso

- Estrategia de negociación basada en tres velas bajistas consecutivas y medias móviles dobles

- Estrategia de ruptura de la sesión DZ

- Han Yue - Tendencia siguiendo la estrategia de negociación basada en múltiples EMA, ATR y RSI

- 200 EMA, VWAP, FMI Tendencia de la estrategia

- Estrategia cruzada de la EMA con divergencia del RSI, identificación de tendencias de 30 minutos y agotamiento de precios

- No hay estrategia de ruptura de vela alcista de parche superior

- Estrategia de reversión del índice de fuerza relativa