Stratégie différentielle RSI double

Auteur:ChaoZhang est là., Date: 2024-05-15 à 10h41Les étiquettes:Indice de résistance

Résumé

La stratégie différentielle du double RSI est une approche de trading qui utilise la différence entre deux indicateurs d'indice de force relative (RSI) calculés sur différentes périodes de temps pour prendre des décisions de trading.

Principe de stratégie

L'essence de cette stratégie consiste à calculer deux indicateurs RSI sur différentes périodes et à analyser la différence entre eux. Plus précisément, la stratégie utilise un RSI à court terme (défaut: 21 jours) et un RSI à long terme (défaut: 42 jours). En calculant la différence entre le RSI à long terme et le RSI à court terme, nous obtenons un indicateur différentiel RSI. Lorsque le différentiel RSI tombe en dessous de -5, il suggère un renforcement de l'élan à court terme, indiquant un potentiel de long terme. Inversement, lorsque le différentiel RSI dépasse +5, il implique un affaiblissement de l'élan à court terme, signalant un potentiel de court terme.

Les avantages de la stratégie

L'avantage de la stratégie différentielle du double RSI réside dans sa capacité à fournir une analyse plus granulaire de la dynamique du marché. En examinant la différence entre les RSI de différentes périodes de temps, la stratégie peut capturer plus précisément les changements de dynamique du marché, fournissant aux traders des signaux de trading plus fiables. En outre, la stratégie introduit le concept de jours de détention et l'option de définir des niveaux de prise de profit et de stop-loss, permettant aux traders d'avoir un meilleur contrôle sur leur exposition au risque.

Risques stratégiques

Malgré ses nombreux avantages, la stratégie différentielle du double RSI n'est pas sans risques potentiels. Premièrement, la stratégie repose sur la bonne interprétation de l'indicateur différentiel du RSI. Si les traders ne comprennent pas l'indicateur, cela peut conduire à des décisions de trading incorrectes. Deuxièmement, la stratégie peut générer plus de faux signaux dans des conditions de marché très volatiles, ce qui entraîne des transactions fréquentes et des coûts de transaction élevés. Pour atténuer ces risques, les traders peuvent envisager de combiner la stratégie différentielle du double RSI avec d'autres indicateurs techniques ou une analyse fondamentale pour valider les signaux de trading.

Directions d'optimisation de la stratégie

Pour améliorer davantage les performances de la stratégie différentielle RSI double, nous pouvons envisager d'optimiser la stratégie dans les aspects suivants:

-

Optimisation des paramètres: en optimisant des paramètres tels que les périodes RSI, les seuils de différentiel RSI et les jours de détention, nous pouvons trouver la combinaison de paramètres la plus appropriée pour l'environnement actuel du marché, améliorant ainsi la rentabilité et la stabilité de la stratégie.

-

Filtrage des signaux: l'introduction d'autres indicateurs techniques ou d'indicateurs de sentiment du marché pour fournir une confirmation secondaire des signaux de négociation de la stratégie du double différentiel RSI, réduisant ainsi l'apparition de faux signaux.

-

Contrôle des risques: Optimisation des paramètres pour les niveaux de prise de bénéfices et de stop-loss, ou introduction de mécanismes dynamiques de contrôle des risques pour ajuster la taille des positions en fonction des changements de volatilité du marché, permettant un meilleur contrôle de l'exposition au risque de la stratégie.

-

Adaptation à plusieurs marchés: étendre la stratégie différentielle du double RSI à d'autres marchés financiers, tels que le forex, les matières premières et les obligations, afin de vérifier l'universalité et la robustesse de la stratégie.

Résumé

La stratégie différentielle du double RSI est une stratégie de trading basée sur l'indice de force relative. En analysant la différence entre les RSI de différentes périodes de temps, elle fournit aux traders une méthode d'analyse de marché plus granulaire. Bien que la stratégie comporte certains risques potentiels, grâce à une optimisation et une amélioration appropriées, nous pouvons encore améliorer les performances de la stratégie, ce qui en fait un outil de trading plus fiable et efficace.

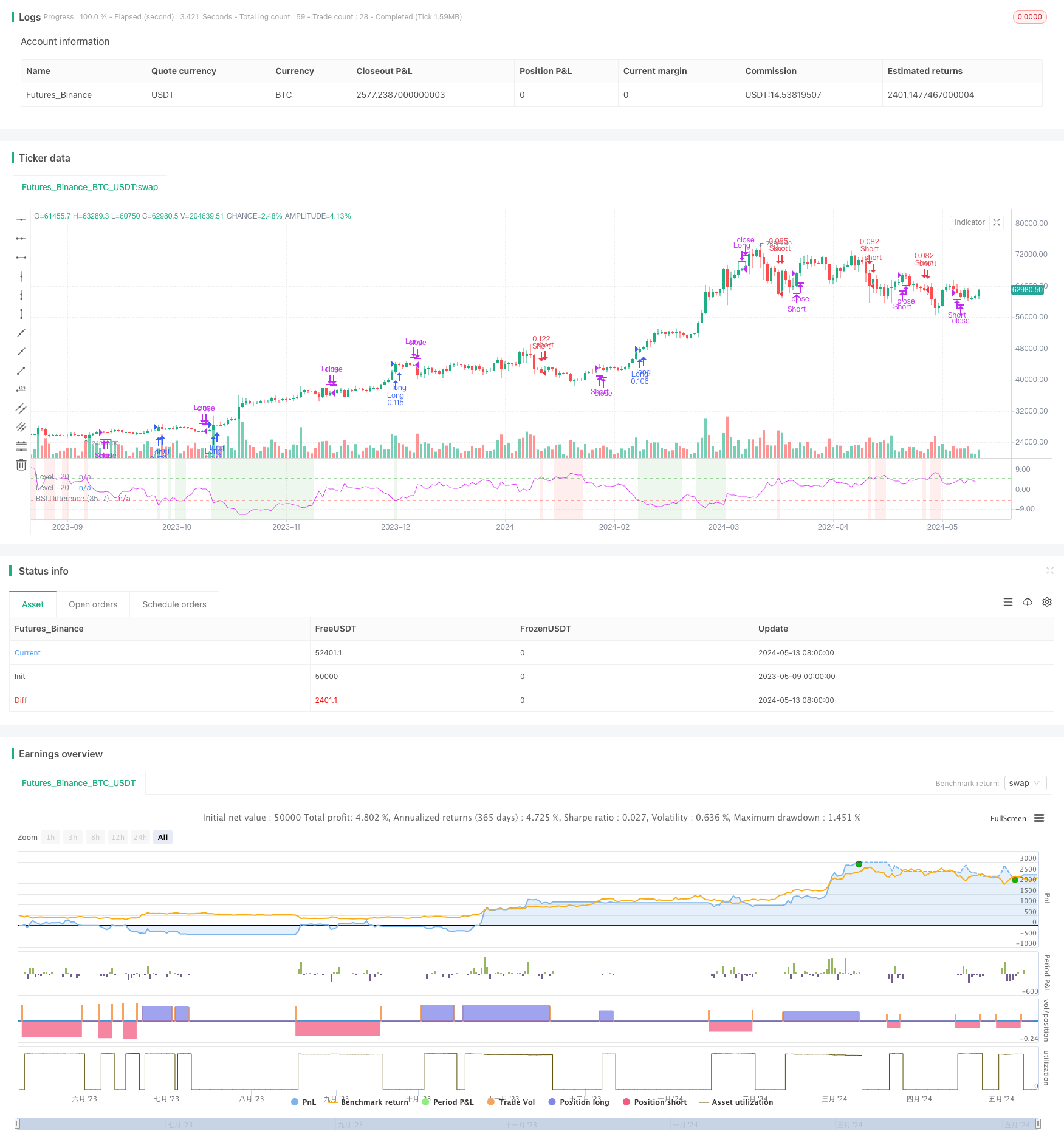

/*backtest

start: 2023-05-09 00:00:00

end: 2024-05-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © PresentTrading

// This strategy stands out by using two distinct RSI lengths, analyzing the differential between these to make precise trading decisions.

// Unlike conventional single RSI strategies, this method provides a more nuanced view of market dynamics, allowing traders to exploit

// both overbought and oversold conditions with greater accuracy.

//@version=5

strategy("Dual RSI Differential - Strategy [presentTrading]", overlay=false, precision=3,

commission_value=0.1, commission_type=strategy.commission.percent, slippage=1,

currency=currency.USD, default_qty_type=strategy.percent_of_equity, default_qty_value=10, initial_capital=10000)

// Input parameters for user customization

tradeDirection = input.string("Both", "Trading Direction", options=["Long", "Short", "Both"])

lengthShort = input(21, title="Short RSI Period")

lengthLong = input(42, title="Long RSI Period")

rsiDiffLevel = input(5, title="RSI Difference Level")

useHoldDays = input.bool(true, title="Use Hold Days")

holdDays = input.int(5, title="Hold Days", minval=1, maxval=20, step=1)

TPSLCondition = input.string("None", "TPSL Condition", options=["TP", "SL", "Both", "None"])

takeProfitPerc = input(15.0, title="Take Profit (%)")

stopLossPerc = input(10.0, title="Stop Loss (%)")

// Calculate RSIs

rsiShort = ta.rsi(close, lengthShort)

rsiLong = ta.rsi(close, lengthLong)

// Calculate RSI Difference

rsiDifference = rsiLong - rsiShort

// Plotting

hline(rsiDiffLevel, "Level +20", color=color.green, linestyle=hline.style_dashed)

hline(-rsiDiffLevel, "Level -20", color=color.red, linestyle=hline.style_dashed)

// Variables to track entry times

var float longEntryTime = na

var float shortEntryTime = na

// Condition for significant RSI difference

combinedLongCondition = rsiDifference < -rsiDiffLevel

combinedExitLongCondition = rsiDifference > rsiDiffLevel

combinedShortCondition = rsiDifference > rsiDiffLevel

combinedExitShortCondition = rsiDifference < -rsiDiffLevel

// Strategy logic using conditions and direction selection

if (tradeDirection == "Long" or tradeDirection == "Both")

if (combinedLongCondition)

strategy.entry("Long", strategy.long)

longEntryTime := time

if (useHoldDays and (time - longEntryTime >= holdDays * 86400000 or combinedExitLongCondition))

strategy.close("Long")

else if (useHoldDays == false and combinedExitLongCondition)

strategy.close("Long")

if (tradeDirection == "Short" or tradeDirection == "Both")

if (combinedShortCondition)

strategy.entry("Short", strategy.short)

shortEntryTime := time

if (useHoldDays and (time - shortEntryTime >= holdDays * 86400000 or combinedExitShortCondition))

strategy.close("Short")

else if (useHoldDays == false and combinedExitShortCondition)

strategy.close("Short")

// Conditional Profit and Loss Management

if (TPSLCondition == "TP" or TPSLCondition == "Both")

// Apply take profit conditions

strategy.exit("TakeProfit_Long", "Long", profit=close * (1 + takeProfitPerc / 100), limit=close * (1 + takeProfitPerc / 100))

strategy.exit("TakeProfit_Short", "Short", profit=close * (1 - takeProfitPerc / 100), limit=close * (1 - takeProfitPerc / 100))

if (TPSLCondition == "SL" or TPSLCondition == "Both")

// Apply stop loss conditions

strategy.exit("StopLoss_Long", "Long", loss=close * (1 - stopLossPerc / 100), stop=close * (1 - stopLossPerc / 100))

strategy.exit("StopLoss_Short", "Short", loss=close * (1 + stopLossPerc / 100), stop=close * (1 + stopLossPerc / 100))

bgcolor(combinedLongCondition ? color.new(color.green, 90) : na, title="Background Color for Significant Long RSI Diff")

bgcolor(combinedShortCondition ? color.new(color.red, 90) : na, title="Background Color for Significant Short RSI Diff")

// Plot RSIs and their difference

plot(rsiDifference, title="RSI Difference (35-7)", color=color.fuchsia)

// Alerts

alertcondition(combinedLongCondition, title="Significant Long RSI Difference Alert", message="RSI Difference is significant Long at {{close}} with RSI7 at {{rsiShort}} and RSI35 at {{rsiLong}}.")

alertcondition(combinedShortCondition, title="Significant Short RSI Difference Alert", message="RSI Difference is significant Short at {{close}} with RSI7 at {{rsiShort}} and RSI35 at {{rsiLong}}.")

- Stratégie améliorée d'inversion de la moyenne avec bandes de Bollinger et intégration de l'indicateur RSI

- La stratégie de négociation quantitative de l'indice de résistance à la hausse à plusieurs périodes

- Stratégie de suivi de la tendance adaptative avec système de contrôle dynamique de la consommation

- Stratégie de suivi croisé des tendances d'indicateurs techniques multiples: RSI et système de négociation de synergie stochastique RSI

- La tendance croisée MACD-RSI suivant la stratégie avec le système d'optimisation des bandes de Bollinger

- Stratégie d'optimisation du trading dynamique multi-indicateur

- Stratégie de négociation de tendance dynamique multi-indicateur

- Stratégie de négociation des moyennes mobiles intelligentes

- Stratégie d'optimisation de l'élan de tendance dynamique avec indicateur G-Channel

- Tendance multi-indicateur à la suite de la stratégie croisée de négociation d'options de l' EMA

- La stratégie RSI-EMA-ATR de négociation de la volatilité sur plusieurs indicateurs

- Stratégie de rupture moyenne ATR

- Stratégie d'apprentissage automatique KNN: Système de trading de prédiction de tendance basé sur l'algorithme K-Nearest Neighbors

- La valeur de l'échange est la valeur de l'échange à l'échelle de l'échange.

- Stratégie de rupture du BMSB

- Stratégie de rupture de la SR

- Stratégie de rupture dynamique des bandes de Bollinger

- 8 heures de travail

- RSI Stratégie de négociation quantitative

- La tendance ATR de la bande de Bollinger suivant la stratégie

- Stratégie de négociation du volume delta avec les niveaux de Fibonacci

- Stratégie RSI stochastique pour les crypto-monnaies

- Indice de force relative triple Stratégie de négociation quantitative

- Stratégie d'optimisation MACD double combinant le suivi de tendance et le trading dynamique

- Stratégie de négociation basée sur trois bougies baissières consécutives et deux moyennes mobiles

- Stratégie de rupture de session de la DZ

- Han Yue - Stratégie de négociation basée sur des EMA multiples, ATR et RSI

- 200 EMA, VWAP, MFI Tendance à la suite de la stratégie

- Stratégie croisée EMA avec divergence RSI, identification de tendance de 30 minutes et épuisement des prix

- Aucune stratégie de rupture de bougie haussière

- Stratégie de renversement de l'indice de force relative