गतिशील तरंगप्रवृत्ति और फिबोनाची एकीकृत मात्रात्मक व्यापार रणनीति

लेखक:चाओझांग, दिनांकः 2025-01-17 15:09:01टैगःआरएसआईWTएफआईबीईएमएएसएमएHLC3

अवलोकन

यह एक व्यापक मात्रात्मक ट्रेडिंग रणनीति है जो वेवट्रेंड संकेतक, फाइबोनैचि रिट्रेसमेंट स्तर और आरएसआई संकेतक को जोड़ती है। यह रणनीति कई तकनीकी संकेतकों के समन्वय के माध्यम से बाजार के रुझानों और मूल्य उतार-चढ़ाव में इष्टतम ट्रेडिंग अवसरों की तलाश करती है। यह गतिशील समायोजन के माध्यम से बाजार के रुझानों को लगातार ट्रैक करती है और कई संकेत पुष्टि के माध्यम से ट्रेडिंग सटीकता में सुधार करती है।

रणनीतिक सिद्धांत

यह रणनीति कई मुख्य तत्वों पर आधारित हैः 1. वेवट्रेंड संकेतक: कीमतों के घातीय चलती औसत (ईएमए) और मानक विचलन की गणना करके एक गतिशील अस्थिरता चैनल का निर्माण करता है। व्यापार संकेत तब उत्पन्न होते हैं जब तेज रेखा (डब्ल्यूटी 1) धीमी रेखा (डब्ल्यूटी 2) को पार करती है। 2. फाइबोनैचि रिट्रेसमेंट लेवलः रणनीति गतिशील रूप से मूल्य के उच्च और निम्न स्तरों की गणना और अद्यतन करती है, 38.2%, 50% और 61.8% पर तीन प्रमुख फाइबोनैचि रिट्रेसमेंट स्तरों को आकर्षित करती है। 3. आरएसआई संकेतक: बाजार में ओवरबॉट और ओवरसोल्ड की स्थिति की पुष्टि करने के लिए 14 पीरियड रिलेटिव स्ट्रेंथ इंडेक्स (आरएसआई) का उपयोग करता है। 4. एकाधिक सिग्नल की पुष्टि: रणनीति के लिए वेवट्रेंड क्रॉसओवर सिग्नल, आरएसआई ओवरबॉट/ओवरसोल्ड सिग्नल और फिबोनाची स्तरों के साथ मूल्य संबंध सहित विशिष्ट शर्तों की एक साथ संतुष्टि की आवश्यकता होती है।

रणनीतिक लाभ

- उच्च संकेत विश्वसनीयताः कई तकनीकी संकेतकों के समन्वय के माध्यम से झूठे संकेतों के प्रभाव को प्रभावी ढंग से कम करता है।

- व्यापक जोखिम नियंत्रणः प्रत्येक व्यापार के लिए जोखिम को प्रभावी ढंग से नियंत्रित करने के लिए एक बिंदु-आधारित स्टॉप-लॉस और ले-प्रॉफिट तंत्र लागू करता है।

- मजबूत अनुकूलन क्षमताः रणनीति विभिन्न बाजार वातावरणों के अनुकूल होने के लिए फिबोनाची स्तरों को गतिशील रूप से समायोजित कर सकती है।

- स्पष्ट संकेतः व्यापार संकेत स्पष्ट, समझने और निष्पादित करने में आसान होते हैं।

रणनीतिक जोखिम

- बाजार में अस्थिरता का जोखिमः अत्यधिक अस्थिर बाजारों में स्टॉप-लॉस पॉइंट बहुत ढीले हो सकते हैं।

- सिग्नल विलंबः चलती औसत और अन्य तकनीकी संकेतकों के उपयोग के कारण, संकेतों में कुछ विलंब हो सकता है।

- धन प्रबंधन जोखिमः निश्चित स्टॉप-लॉस और टेक-प्रॉफिट स्तर सभी बाजार वातावरणों के लिए उपयुक्त नहीं हो सकते हैं।

रणनीति अनुकूलन दिशाएं

- गतिशील स्टॉप-लॉस और टेक-प्रॉफिटः एटीआर संकेतक के आधार पर गतिशील तंत्र में फिक्स्ड पॉइंट स्टॉप-लॉस और टेक-प्रॉफिट को बदलने का सुझाव दें।

- बाजार परिवेश फ़िल्टरिंगः विभिन्न बाजार परिवेशों में रणनीति मापदंडों को समायोजित करने के लिए प्रवृत्ति शक्ति फ़िल्टर जोड़ें।

- सिग्नल अनुकूलनः व्यापार संकेतों की पुष्टि करने में सहायता के लिए वॉल्यूम संकेतक जोड़ने पर विचार करें।

- मापदंड अनुकूलनः विभिन्न व्यापारिक साधनों और समय सीमाओं के अनुकूल होने के लिए वेवट्रेंड और आरएसआई मापदंडों का अनुकूलन करने की सिफारिश की जाती है।

सारांश

यह स्पष्ट तर्क के साथ एक अच्छी तरह से डिज़ाइन की गई मात्रात्मक ट्रेडिंग रणनीति है। कई तकनीकी संकेतकों के संयुक्त उपयोग के माध्यम से, यह जोखिमों को नियंत्रित करते हुए बाजार के अवसरों को प्रभावी ढंग से पकड़ सकता है। रणनीति के मुख्य फायदे इसकी विश्वसनीय संकेत प्रणाली और व्यापक जोखिम नियंत्रण तंत्र में निहित हैं। सुझाए गए अनुकूलन दिशाओं के माध्यम से, रणनीति की स्थिरता और अनुकूलन क्षमता को और बढ़ाया जा सकता है।

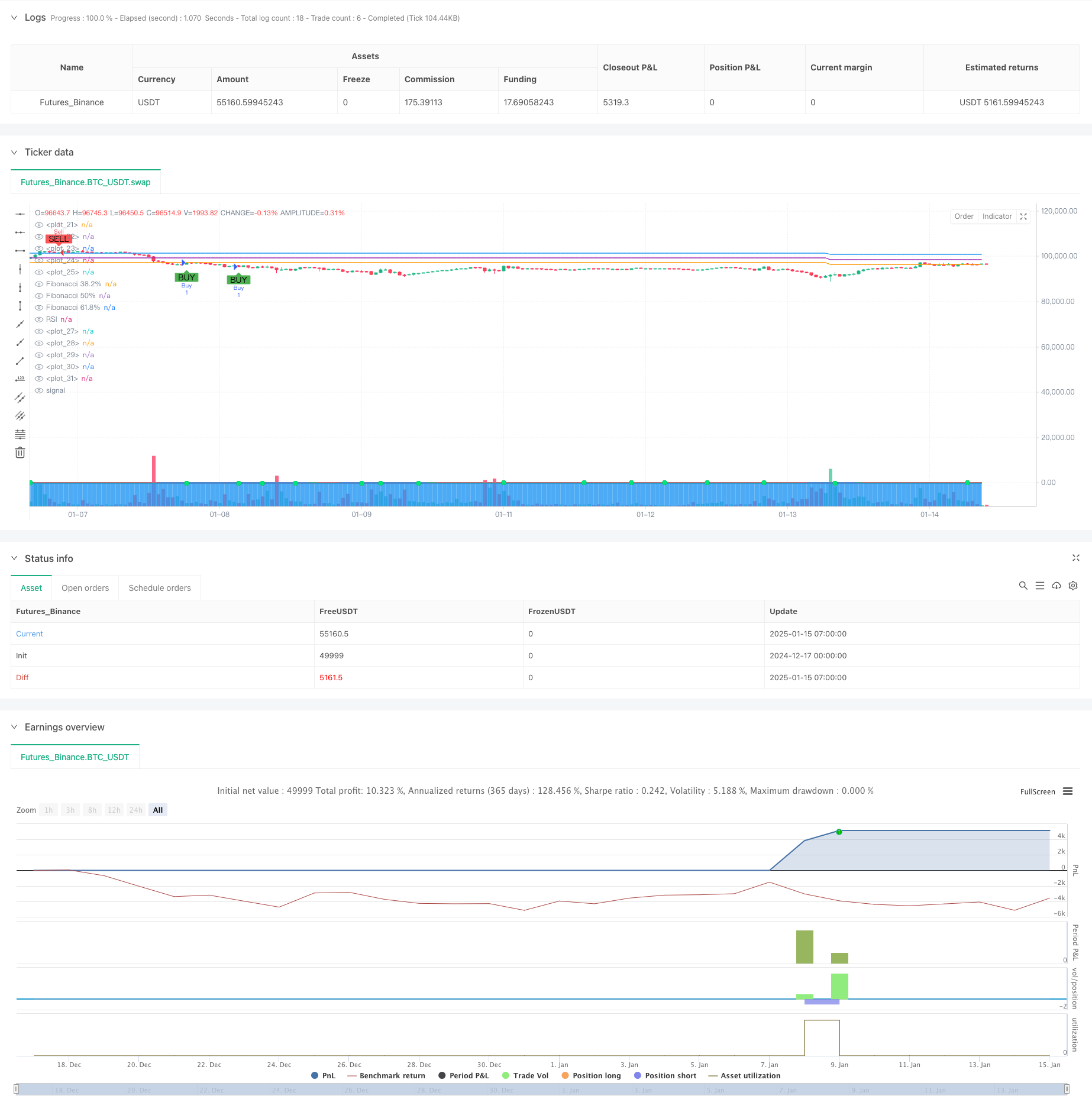

/*backtest

start: 2024-12-17 00:00:00

end: 2025-01-15 08:00:00

period: 1h

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT","balance":49999}]

*/

//@version=5

strategy(title="Şinasi Özel Tarama", shorttitle="Şinasi Tarama", overlay=true)

// LazyBear WaveTrend Göstergesi

n1 = input(10, "Channel Length")

n2 = input(21, "Average Length")

obLevel1 = input(60, "Over Bought Level 1")

obLevel2 = input(53, "Over Bought Level 2")

osLevel1 = input(-60, "Over Sold Level 1")

osLevel2 = input(-53, "Over Sold Level 2")

ap = hlc3

esa = ta.ema(ap, n1)

d = ta.ema(math.abs(ap - esa), n1)

ci = (ap - esa) / (0.015 * d)

tci = ta.ema(ci, n2)

wt1 = tci

wt2 = ta.sma(wt1, 4)

plot(0, color=color.gray)

plot(obLevel1, color=color.red)

plot(osLevel1, color=color.green)

plot(obLevel2, color=color.red)

plot(osLevel2, color=color.green)

plot(wt1, color=color.green)

plot(wt2, color=color.red)

plot(wt1 - wt2, color=color.blue, style=plot.style_area, transp=80)

plot(ta.crossover(wt1, wt2) ? wt2 : na, color=color.black, style=plot.style_circles, linewidth=3)

plot(ta.crossover(wt1, wt2) ? wt2 : na, color=(wt2 - wt1 > 0 ? color.red : color.lime), style=plot.style_circles, linewidth=2)

barcolor(ta.crossover(wt1, wt2) ? (wt2 - wt1 > 0 ? color.aqua : color.yellow) : na)

// Fibonacci seviyelerini çizmek için yeni en yüksek ve en düşük fiyatları her yeni mumda güncelleme

var float fibLow = na

var float fibHigh = na

// Fibonacci seviyelerini yeniden hesapla

if (na(fibLow) or na(fibHigh))

fibLow := low

fibHigh := high

else

fibLow := math.min(fibLow, low)

fibHigh := math.max(fibHigh, high)

fib38 = fibLow + 0.382 * (fibHigh - fibLow)

fib50 = fibLow + 0.5 * (fibHigh - fibLow)

fib618 = fibLow + 0.618 * (fibHigh - fibLow)

plot(fib38, color=color.orange, linewidth=1, title="Fibonacci 38.2%")

plot(fib50, color=color.purple, linewidth=1, title="Fibonacci 50%")

plot(fib618, color=color.blue, linewidth=1, title="Fibonacci 61.8%")

// RSI hesaplama

rsiPeriod = input(14, title="RSI Length")

rsiValue = ta.rsi(close, rsiPeriod)

plot(rsiValue, color=color.blue, title="RSI")

// Buy ve Sell sinyalleri

// Buy sinyali

buyCondition = rsiValue < 30 and close < fib38 and close < fib50 and close < fib618 and ta.crossover(wt1, wt2)

plotshape(buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="BUY")

// Sell sinyali

sellCondition = rsiValue > 70 and close > fib38 and close > fib50 and close > fib618 and ta.crossunder(wt1, wt2)

plotshape(sellCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="SELL")

// Strateji giriş ve çıkış

// Buy (Alım) işlemi

if (buyCondition)

strategy.entry("Buy", strategy.long)

// Sell (Satım) işlemi

if (sellCondition)

strategy.entry("Sell", strategy.short)

// TP (Take Profit) seviyesinin 3500 pip olarak ayarlanması

// SL (Stop Loss) seviyesinin 7000 pip olarak ayarlanması

pipValue = syminfo.mintick * 10 // Pip değeri

// Buy TP (Alım TP) seviyesi

buyTPCondition = buyCondition

strategy.exit("Buy Exit", "Buy", limit=close + 300 * pipValue, stop=close - 700 * pipValue)

// Sell TP (Satım TP) seviyesi

sellTPCondition = sellCondition

strategy.exit("Sell Exit", "Sell", limit=close - 3500 * pipValue, stop=close + 7000 * pipValue)

- उन्नत वेवट्रेंड और ईएमए रिबन फ्यूजन ट्रेडिंग रणनीति

- वॉल्यूम-प्राइस मोमेंटम ट्रेडिंग रणनीति के साथ मल्टी-ईएमए क्रॉस

- बोलिंजर बैंड, फिबोनाची, एमएसीडी और आरएसआई के साथ बहु-निर्देशक सामंजस्यपूर्ण ट्रेडिंग रणनीति

- आरएसआई द्विपक्षीय व्यापार रणनीति

- क्यूक्यूई एमओडी + एसएसएल हाइब्रिड + वाद्दाह अट्टार विस्फोट

- आरएसआई रुझान रणनीति

- स्विंग ट्रेड सिग्नल

- आरएसआई फ़िल्टर और टीपी/एसएल के साथ 44 एसएमए और 9 ईएमए क्रॉसओवर रणनीति

- आरएसआई अस्थिरता रणनीति के बाद मल्टी-मोविंग एवरेज क्रॉस ट्रेंड

- पुलबैक अनुकूलन प्रणाली के साथ गतिशील बहु-अवधि घातीय चलती औसत क्रॉस रणनीति

- अनुकूलनशील बहु-रणनीति गतिशील स्विचिंग प्रणालीः एक मात्रात्मक ट्रेडिंग रणनीति जो प्रवृत्ति के बाद और रेंज दोलन को जोड़ती है

- उन्नत बहु-सूचक बहु-आयामी ट्रेंड क्रॉस मात्रात्मक रणनीति

- बहु-कारक प्रतिगमन और गतिशील मूल्य बैंड मात्रात्मक व्यापार प्रणाली

- मल्टी-इंडिकेटर डायनेमिक ट्रेंड डिटेक्शन और जोखिम प्रबंधन ट्रेडिंग रणनीति

- बहु-सुचारू चलती औसत गतिशील क्रॉसओवर ट्रेंड कई पुष्टि के साथ रणनीति का पालन करना

- बड़ी मोमबत्तियों और आरएसआई विचलन पर आधारित उन्नत गतिशील स्टॉप-लॉस रणनीति

- तरलता भारित चलती औसत गति क्रॉसओवर रणनीति

- बहु-निर्देशक सामंजस्यपूर्ण रुझान उलटने की मात्रात्मक ट्रेडिंग रणनीति

- मल्टी-चैनल गतिशील समर्थन प्रतिरोध केल्टनर चैनल रणनीति

- मशीन लर्निंग अनुकूली सुपरट्रेंड मात्रात्मक ट्रेडिंग रणनीति

- ट्रेडिंग रणनीति के बाद अस्थिरता रोक आधारित ईएमए ट्रेंड

- गतिशील अस्थिरता फ़िल्टर के साथ बहु-ईएमए प्रवृत्ति के बाद की रणनीति

- मल्टी-इंडिकेटर क्वांटिटेटिव ट्रेडिंग रणनीति के बाद ट्रिपल ईएमए ट्रेंड

- वर्ष के अंत की प्रवृत्ति गति व्यापार रणनीति के बाद ((60-दिवसीय एमए ब्रेकआउट)

- आरएसआई ओवरबॉट/ओवरसोल्ड क्वांटिटेटिव ट्रेडिंग स्ट्रेटेजी के साथ मल्टी-इंडिकेटर ट्रेंड फॉलो करना

- 15-मिनट के ब्रेकआउट पर आधारित प्रभावी मूल्य चैनल ट्रेडिंग रणनीति

- ऐतिहासिक बैकटेस्ट के साथ बहु-समय-सीमा उचित मूल्य अंतर ब्रेकआउट रणनीति

- जोखिम प्रबंधन मात्रात्मक ट्रेडिंग रणनीति के साथ गतिशील QQE प्रवृत्ति का पालन करना

- दोहरी प्रवृत्ति पुष्टि व्यापार रणनीति चलती औसत और बाहरी पट्टी पैटर्न के आधार पर

- सुपरट्रेंड ट्रिपल इम्प्रूवमेंट स्ट्रेटेजी के बाद गतिशील प्रवृत्ति