2つのRSI差分戦略

作者: リン・ハーンチャオチャン,日付: 2024-05-15 10:41:10タグ:RSI

概要

ダブルRSI差分戦略は,異なる期間で計算された2つの相対強度指数 (RSI) 指標の差を活用した取引方法である.この方法は,伝統的な単一のRSI戦略とは異なり,短期および長期RSIの違いを調べて市場動態のより微妙な分析を提供します.このアプローチにより,トレーダーは過剰購入および過剰販売の市場状況をより正確に把握し,より正確な取引決定をもたらすことができます.

戦略原則

この戦略の核心は,異なる時間帯にわたって2つのRSIインジケーターを計算し,その間の差を分析することにある.具体的には,戦略は短期RSI (デフォルト: 21日) と長期RSI (デフォルト: 42日) を採用している.長期RSIと短期RSIの差を計算することで,RSI差分指標を得ることができる.RSI差分が-5を下回ると,短期モメンタムの強化を示唆し,潜在的なロングトレードを示唆する.逆に,RSI差分が+5を超えると,短期モメンタムの弱まりを示唆し,潜在的なショートトレードを示唆する.

戦略 の 利点

ダブルRSI差分戦略の利点は,市場動向のより細かい分析を提供できる能力にある.異なる時間帯のRSIの違いを調べることで,戦略は市場勢力の変化をより正確に把握し,トレーダーにより信頼性の高い取引信号を提供することができる.また,戦略は,保有日という概念と,利益とストップロスのレベルを設定するオプションを導入し,トレーダーがリスク露出をより正確に制御できるようにする.

戦略リスク

デュアルRSI差分戦略は,多くの利点にもかかわらず,潜在的なリスクが伴います.第一に,この戦略は,RSI差分指標の正しい解釈に依存しています.トレーダーが指標を誤解した場合,不正な取引決定につながる可能性があります.第二に,この戦略は,非常に不安定な市場状況でより多くの誤った信号を生成し,頻繁な取引と高い取引コストをもたらします.これらのリスクを軽減するために,トレーダーは,他の技術指標または基本分析とデュアルRSI差分戦略を組み合わせることを検討し,取引信号を検証することができます.

戦略の最適化方向

二重RSI差分戦略のパフォーマンスをさらに向上させるために,次の側面で戦略を最適化することを検討することができます:

-

パラメータ最適化:RSI期間,RSI差値の

値,保持日などのパラメータを最適化することで,現在の市場環境に最も適したパラメータ組み合わせを見つけ,戦略の収益性と安定性を向上させることができます. -

シグナルフィルタリング:他の技術指標または市場情勢指標を導入し,ダブルRSI差分戦略の取引シグナルを二次的に確認し,偽信号の発生を減らす.

-

リスク管理: 利得とストップロスの設定を最適化したり,市場の変動の変化に基づいてポジションサイズを調整するためのダイナミックなリスク管理メカニズムを導入して,戦略のリスク露出をよりよく制御することができます.

-

多市場適応: 戦略の普遍性と強度を確認するために,二重RSI差分戦略を外為,商品,債券などの他の金融市場に拡大する.

概要

ダブルRSI差分戦略は,相対強度指数に基づいたモメンタム・トレーディング戦略である.異なる時期のRSIの差分を分析することで,トレーダーに市場分析のより細かい方法を提供します. 戦略にはいくつかの潜在的なリスクがありますが,適切な最適化と改善によって,戦略のパフォーマンスをさらに向上させ,より信頼性と効果のあるトレーディングツールになります.

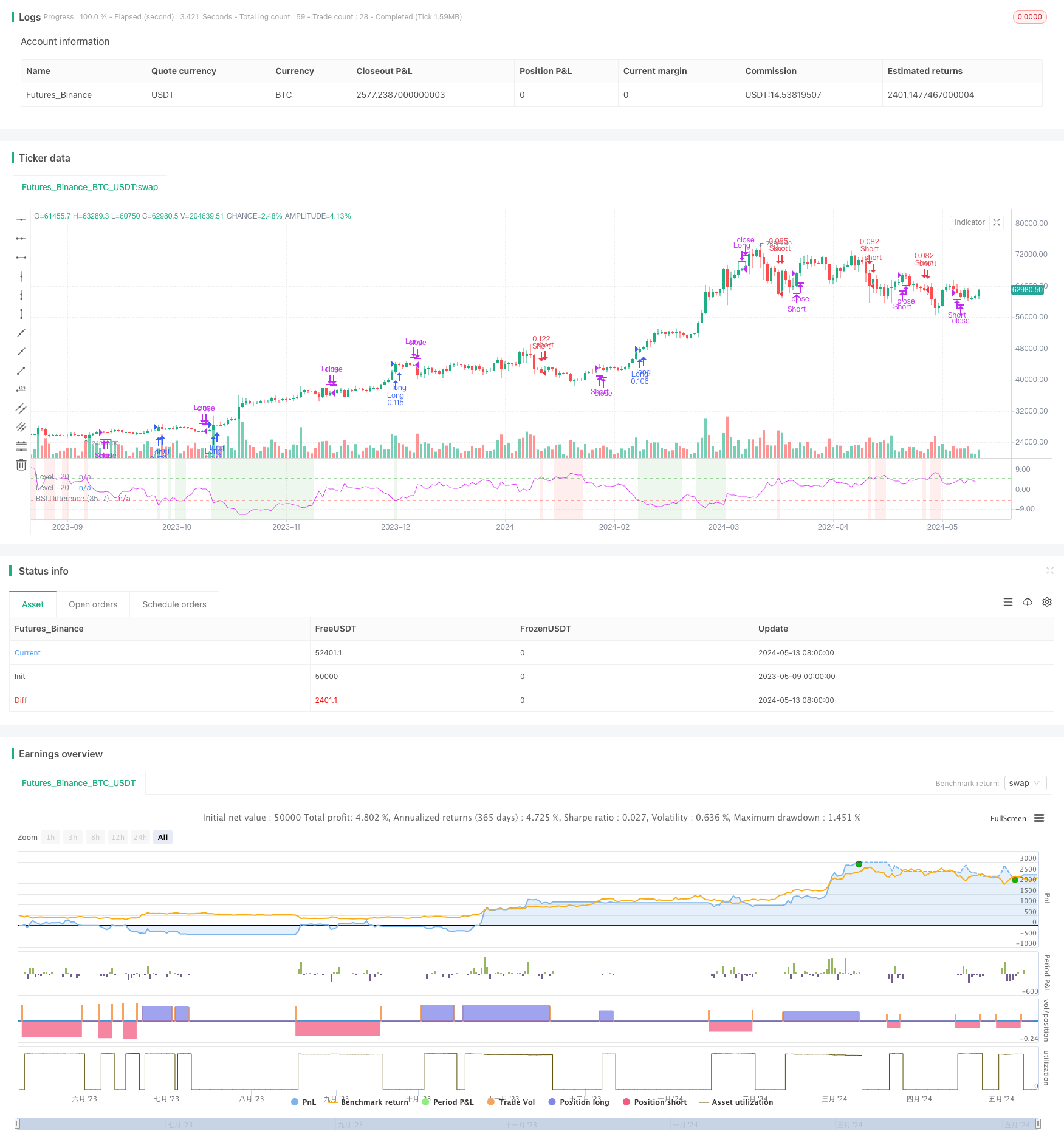

/*backtest

start: 2023-05-09 00:00:00

end: 2024-05-14 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © PresentTrading

// This strategy stands out by using two distinct RSI lengths, analyzing the differential between these to make precise trading decisions.

// Unlike conventional single RSI strategies, this method provides a more nuanced view of market dynamics, allowing traders to exploit

// both overbought and oversold conditions with greater accuracy.

//@version=5

strategy("Dual RSI Differential - Strategy [presentTrading]", overlay=false, precision=3,

commission_value=0.1, commission_type=strategy.commission.percent, slippage=1,

currency=currency.USD, default_qty_type=strategy.percent_of_equity, default_qty_value=10, initial_capital=10000)

// Input parameters for user customization

tradeDirection = input.string("Both", "Trading Direction", options=["Long", "Short", "Both"])

lengthShort = input(21, title="Short RSI Period")

lengthLong = input(42, title="Long RSI Period")

rsiDiffLevel = input(5, title="RSI Difference Level")

useHoldDays = input.bool(true, title="Use Hold Days")

holdDays = input.int(5, title="Hold Days", minval=1, maxval=20, step=1)

TPSLCondition = input.string("None", "TPSL Condition", options=["TP", "SL", "Both", "None"])

takeProfitPerc = input(15.0, title="Take Profit (%)")

stopLossPerc = input(10.0, title="Stop Loss (%)")

// Calculate RSIs

rsiShort = ta.rsi(close, lengthShort)

rsiLong = ta.rsi(close, lengthLong)

// Calculate RSI Difference

rsiDifference = rsiLong - rsiShort

// Plotting

hline(rsiDiffLevel, "Level +20", color=color.green, linestyle=hline.style_dashed)

hline(-rsiDiffLevel, "Level -20", color=color.red, linestyle=hline.style_dashed)

// Variables to track entry times

var float longEntryTime = na

var float shortEntryTime = na

// Condition for significant RSI difference

combinedLongCondition = rsiDifference < -rsiDiffLevel

combinedExitLongCondition = rsiDifference > rsiDiffLevel

combinedShortCondition = rsiDifference > rsiDiffLevel

combinedExitShortCondition = rsiDifference < -rsiDiffLevel

// Strategy logic using conditions and direction selection

if (tradeDirection == "Long" or tradeDirection == "Both")

if (combinedLongCondition)

strategy.entry("Long", strategy.long)

longEntryTime := time

if (useHoldDays and (time - longEntryTime >= holdDays * 86400000 or combinedExitLongCondition))

strategy.close("Long")

else if (useHoldDays == false and combinedExitLongCondition)

strategy.close("Long")

if (tradeDirection == "Short" or tradeDirection == "Both")

if (combinedShortCondition)

strategy.entry("Short", strategy.short)

shortEntryTime := time

if (useHoldDays and (time - shortEntryTime >= holdDays * 86400000 or combinedExitShortCondition))

strategy.close("Short")

else if (useHoldDays == false and combinedExitShortCondition)

strategy.close("Short")

// Conditional Profit and Loss Management

if (TPSLCondition == "TP" or TPSLCondition == "Both")

// Apply take profit conditions

strategy.exit("TakeProfit_Long", "Long", profit=close * (1 + takeProfitPerc / 100), limit=close * (1 + takeProfitPerc / 100))

strategy.exit("TakeProfit_Short", "Short", profit=close * (1 - takeProfitPerc / 100), limit=close * (1 - takeProfitPerc / 100))

if (TPSLCondition == "SL" or TPSLCondition == "Both")

// Apply stop loss conditions

strategy.exit("StopLoss_Long", "Long", loss=close * (1 - stopLossPerc / 100), stop=close * (1 - stopLossPerc / 100))

strategy.exit("StopLoss_Short", "Short", loss=close * (1 + stopLossPerc / 100), stop=close * (1 + stopLossPerc / 100))

bgcolor(combinedLongCondition ? color.new(color.green, 90) : na, title="Background Color for Significant Long RSI Diff")

bgcolor(combinedShortCondition ? color.new(color.red, 90) : na, title="Background Color for Significant Short RSI Diff")

// Plot RSIs and their difference

plot(rsiDifference, title="RSI Difference (35-7)", color=color.fuchsia)

// Alerts

alertcondition(combinedLongCondition, title="Significant Long RSI Difference Alert", message="RSI Difference is significant Long at {{close}} with RSI7 at {{rsiShort}} and RSI35 at {{rsiLong}}.")

alertcondition(combinedShortCondition, title="Significant Short RSI Difference Alert", message="RSI Difference is significant Short at {{close}} with RSI7 at {{rsiShort}} and RSI35 at {{rsiLong}}.")

- Bollinger Bands と RSI 統合による強化された平均逆転戦略

- サポート/レジスタンスの量的な取引戦略による多期RSI差異

- ダイナミック・ドラウダウン・コントロール・システムによる 適応傾向の戦略

- マルチテクニカル指標クロストレンド追跡戦略:RSIとストカスティックRSIシネージ取引システム

- MACD-RSIクロスオーバートレンド ボリンジャーバンド最適化システムによる戦略をフォローする

- 多指標動的取引最適化戦略

- 多指標動的ストップ・ロスの動向トレンド・トレード戦略

- マルチフィルタートレンドブレークスルー スマート移動平均取引戦略

- ダイナミック・トレンド・モメント・オプティマイゼーション・戦略

- 多指標トレンド 取引オプションの追跡 EMAクロス戦略

- 複数の指標による変動取引のRSI-EMA-ATR戦略

- ATR平均脱出戦略

- KNN機械学習戦略:K-近隣アルゴリズムに基づくトレンド予測取引システム

- CCI+RSI+KC トレンドフィルター 二方向取引戦略

- BMSBの脱出戦略

- SR 脱退戦略

- ボリンジャー・バンド ダイナミック・ブレークアウト戦略

- 8時間エマ

- RSI 量的な取引戦略

- Bollinger Band ATR トレンド 戦略をフォローする

- デルタ・ボリュームとフィボナッチレベル 取引戦略

- クリプト・ビッグ・ムーブ ストカスティック・RSI戦略

- 3倍相対強度指数 定量的な取引戦略

- トレンドフォローとモメント・トレードを組み合わせたダブルMACD最適化戦略

- 連続して3つの下落のキャンドルと2つの移動平均値に基づいた取引戦略

- DZ セッション 離脱 戦略

- ハンユ - 多重EMA,ATRおよびRSIに基づくトレンドフォロー・トレード戦略

- 200 EMA,VWAP,MFI 戦略をフォローする傾向

- RSIの差異,30分間のトレンド識別,価格の枯渇と EMAのクロス戦略

- 上方ウィック・ブイッシュ・キャンドル・ブレークアウト戦略なし

- 相対強度指数 平均逆転戦略