Tendência dinâmica de stop-loss de múltiplos indicadores

Autora:ChaoZhang, Data: 2024-09-26 16:03:18Tags:HMAORBATR

Resumo

Esta estratégia é um sistema de negociação composto que combina vários indicadores técnicos, principalmente usando o Ultimate Trailing Stop Bot (UT Bot), Hull Moving Average (HMA) e Open Range Breakout (ORB) para gerar sinais de negociação.

Princípios de estratégia

-

UT Bot: Este indicador calcula uma linha de stop-loss dinâmica baseada no Average True Range (ATR), adaptando-se à volatilidade do mercado. Quando o preço atravessa a linha de stop-loss, pode gerar um sinal de negociação.

-

HMA: A média móvel Hull é usada para reduzir o atraso das médias móveis tradicionais, fornecendo indicações mais claras da direção da tendência.

-

Confirmação do sinal: a estratégia só executa transações quando estão preenchidas as seguintes condições:

- Buy Signal: O preço está acima da linha de stop-loss do UT Bot, e o HMA é verde (uptrend)

- Signalização de venda: o preço está abaixo da linha de stop-loss UT Bot e o HMA é vermelho (tendência de baixa)

-

ORB: O indicador Open Range Breakout é utilizado para identificar potenciais oportunidades de breakout no início de cada sessão de negociação, aumentando a atualidade das negociações.

Vantagens da estratégia

-

Sinergia entre múltiplos indicadores: através da combinação de múltiplos indicadores, a estratégia proporciona uma análise de mercado mais abrangente, reduzindo os falsos sinais.

-

Gestão dinâmica do risco: O mecanismo dinâmico de stop-loss do UT Bot

ajusta-se automaticamente com base na volatilidade do mercado, controlando efetivamente o risco. -

Confirmação da tendência: o uso de alterações de cor HMA para confirmar a direção da tendência melhora a confiabilidade dos sinais de negociação.

-

Alta adaptabilidade: a estratégia pode adaptar-se a diferentes condições de mercado e volatilidade, demonstrando uma boa flexibilidade.

-

Entradas e saídas precisas: Através de um mecanismo de confirmação de sinal rigoroso, obtém um cronograma mais preciso de negociações.

Riscos estratégicos

-

O preço de mercado é o preço de mercado do produto.

-

Lag: Embora a HMA reduza o lag, os sinais ainda podem estar atrasados em mercados que se revertem rapidamente.

-

Falso Breakouts: Em mercados de baixa volatilidade, podem ocorrer falsos sinais de breakout, levando a negociações desnecessárias.

-

Sensibilidade dos parâmetros: o desempenho da estratégia pode ser altamente sensível aos parâmetros de entrada (como a sensibilidade do UT Bot), exigindo uma otimização cuidadosa.

Orientações para a otimização da estratégia

-

Introdução de filtros: considerar a adição de filtros de volatilidade para reduzir a frequência de negociação em mercados de baixa volatilidade.

-

Optimize Parameters: Realize backtesting para otimizar parâmetros para UT Bot e HMA, encontrando as melhores combinações de parâmetros.

-

Adicionar análise de volume: introduzir indicadores de volume para ajudar a confirmar a validade das variações de preços.

-

Filtragem de tempo: considere adicionar filtros de tempo para evitar a execução de negociações durante sessões de negociação desfavoráveis.

-

Optimização da gestão de riscos: Implementar o dimensionamento dinâmico das posições, ajustando o tamanho das transações com base na volatilidade do mercado.

Resumo

Esta estratégia de seguimento de tendência de stop-loss dinâmico de múltiplos indicadores integra UT Bot, HMA e ORB para criar um sistema de negociação abrangente e flexível. Suas principais vantagens estão em sua capacidade de se adaptar à volatilidade do mercado, fornecer confirmação de tendência confiável e alcançar um tempo de negociação preciso. No entanto, a estratégia também enfrenta riscos como excesso de negociação e sensibilidade de parâmetros. Ao introduzir mecanismos de filtragem adicionais, otimizar configurações de parâmetros e melhorar os métodos de gerenciamento de risco, esta estratégia tem o potencial de alcançar um desempenho mais robusto em várias condições de mercado.

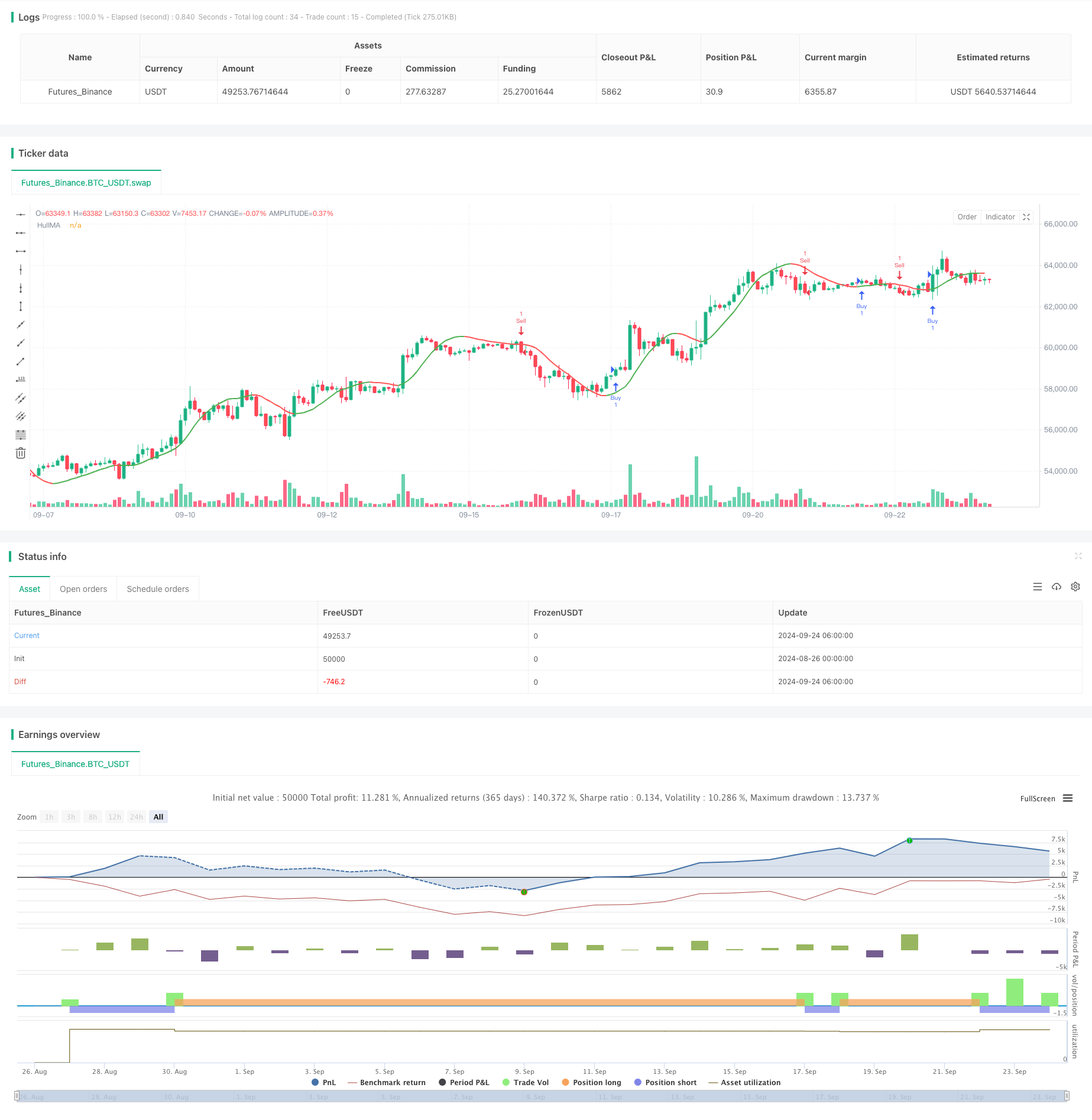

/*backtest

start: 2024-08-26 00:00:00

end: 2024-09-24 08:00:00

period: 2h

basePeriod: 2h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('SVMKR_UT_HMA_ORB_Strategy', overlay=true)

// Inputs

a = input(2, title='UT Key Value. \'This changes the sensitivity\'')

c = input(1, title='UT ATR Period')

h = input(false, title='Signals from Heikin Ashi Candles')

// UT Bot Logic

xATR = ta.atr(c)

nLoss = a * xATR

src = h ? request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=barmerge.lookahead_off) : close

xATRTrailingStop = 0.0

iff_1 = src > nz(xATRTrailingStop[1], 0) ? src - nLoss : src + nLoss

iff_2 = src < nz(xATRTrailingStop[1], 0) and src[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), src + nLoss) : iff_1

xATRTrailingStop := src > nz(xATRTrailingStop[1], 0) and src[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), src - nLoss) : iff_2

pos = 0

iff_3 = src[1] > nz(xATRTrailingStop[1], 0) and src < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := src[1] < nz(xATRTrailingStop[1], 0) and src > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

ema = ta.ema(src, 1)

above = ta.crossover(ema, xATRTrailingStop)

below = ta.crossover(xATRTrailingStop, ema)

// Hull Moving Average Calculation

n = input(31, title='Hull MA Period')

n2ma = 2 * ta.wma(close, math.round(n / 2))

nma = ta.wma(close, n)

diff = n2ma - nma

sqn = math.round(math.sqrt(n))

n1 = ta.wma(diff, sqn)

c1 = n1 > n1[1] ? color.green : color.red

plot(n1, color=c1, linewidth=2, title='HullMA')

// Strategy Buy and Sell Conditions

buyCondition = src > xATRTrailingStop and above and close > n1 and c1 == color.green

sellCondition = src < xATRTrailingStop and below and close < n1 and c1 == color.red

// Execute Strategy Orders

if buyCondition

strategy.entry('Buy', strategy.long)

if sellCondition

strategy.entry('Sell', strategy.short)

- 72s: Média móvel do casco adaptativo +

- A estratégia de negociação baseada no volume MA adaptativa piramidal dinâmica de stop loss e take profit

- SUPERTREND Posição longa de tendência com estratégia de stop-loss e take-profit

- Máquina de milhares

- LÍNIA HODL

- Tendência dinâmica na sequência da estratégia

- Estratégia de negociação baseada no oscilador estocástico

- Progressão de Fibonacci com quebras

- HalfTrend Tendência de alta e baixa após a estratégia de compra stop-limit

- A estratégia dinâmica de cronograma e gestão de posições baseada na volatilidade

- Estratégia de negociação adaptativa de vários níveis baseada no retracement de Fibonacci

- Estratégia de sobrecompra/supervenda da banda de Bollinger

- Crossover da EMA multiperíodo com estratégia de negociação intradiária de alta taxa de ganho VWAP

- Estratégia de ruptura aprimorada com alvos e otimização de stop loss

- Tendência de canal de média móvel dupla seguindo a estratégia

- Estratégia de negociação de impulso adaptativo de múltiplos indicadores

- Bollinger Bands Momentum Reversal Estratégia Quantitativa

- Estratégia de gestão de risco adaptativa baseada na dupla média móvel Golden Cross

- Estratégia de negociação de indicadores duplos que combina tendência e impulso

- Estratégia de negociação de média móvel adaptativa de cruzamento de preços

- Estratégia de cruzamento da tendência dual do coral

- EMA, SMA, CCI, ATR, Perfect Order Moving Average Estratégia com Trend Magic Indicator Sistema de negociação automática

- Estratégia de alta-baixa/média de volume/escândalo de volume de 52 semanas

- Tendência de cruzamento entre MET e CCI na sequência da estratégia

- Estratégia de cruzamento da EMA em função de uma tendência dinâmica

- Tendência de adaptação dinâmica de vários fatores

- Estratégia de reversão do RSI sobrevendido em vários prazos

- Estrutura de negociação institucional inteligente Estratégia de impulso

- Estratégia de retrocesso da tendência da EMA em cruzamento de Gauss

- Estratégia de acompanhamento do momento do MACD da EMA