Chiến lược đảo ngược trung bình động kép với kiểm soát rủi ro

Tác giả:ChaoZhang, Ngày: 2024-07-29 16:47:54Tags:SMAATR

Tổng quan

Chiến lược này là một hệ thống giao dịch dựa trên hai nguyên tắc chéo trung bình động và đảo ngược trung bình, kết hợp với một cơ chế kiểm soát rủi ro động. Chiến lược sử dụng chéo trung bình di chuyển đơn giản (SMA) nhanh và chậm để tạo ra tín hiệu giao dịch, trong khi sử dụng chỉ số Average True Range (ATR) để thiết lập stop-loss động, cho phép kiểm soát rủi ro chính xác cho mỗi giao dịch. Cách tiếp cận này nhằm mục đích nắm bắt xu hướng thị trường trong khi ra khỏi kịp thời trong thời gian đảo ngược thị trường, cân bằng lợi nhuận và rủi ro.

Nguyên tắc chiến lược

-

Sản xuất tín hiệu:

- Sử dụng hai đường trung bình di chuyển đơn giản (SMA) của các giai đoạn khác nhau: đường trung bình di chuyển nhanh (14 giai đoạn) và đường trung bình di chuyển chậm (100 giai đoạn).

- Một tín hiệu mua được kích hoạt khi giá vượt qua SMA chậm.

- Một tín hiệu bán được kích hoạt khi giá vượt dưới đường SMA nhanh.

-

Kiểm soát rủi ro:

- Sử dụng ATR 10 giai đoạn để tính mức dừng lỗ động.

- Stop-loss được thiết lập ở giá nhập khẩu trừ ATR nhân tỷ lệ phần trăm rủi ro (mức mặc định 2%).

-

Thực hiện giao dịch:

- Mở một vị trí dài với giá thị trường khi tín hiệu mua xảy ra, thiết lập một lệnh dừng lỗ động.

- Đóng tất cả các vị trí khi có tín hiệu bán.

-

Hiển thị:

- Biểu đồ giá, SMA nhanh và SMA chậm trên biểu đồ.

- Sử dụng dấu tam giác để chỉ ra tín hiệu mua và bán.

Ưu điểm chiến lược

-

Sự kết hợp của xu hướng theo dõi và đảo ngược trung bình: Bằng cách sử dụng hệ thống trung bình động kép, chiến lược có thể nắm bắt xu hướng dài hạn trong khi phản ứng với biến động giá ngắn hạn, cân bằng xu hướng theo dõi và đảo ngược trung bình.

-

Kiểm soát rủi ro động: Việc sử dụng các lệnh dừng lỗ động dựa trên ATR cho phép mức dừng tự động điều chỉnh theo biến động thị trường, cung cấp quản lý rủi ro chính xác hơn.

-

Đơn giản nhưng hiệu quả: Logic chiến lược rõ ràng, dễ hiểu và thực hiện, đồng thời chứa đủ sự phức tạp để xử lý các môi trường thị trường khác nhau.

-

Hỗ trợ trực quan: Bằng cách hiển thị trực quan các tín hiệu giao dịch và đường trung bình động trên biểu đồ, nó giúp các nhà giao dịch hiểu và đánh giá hiệu suất chiến lược tốt hơn.

-

Các tham số có thể điều chỉnh: Cho phép người dùng điều chỉnh các tham số chính như thời gian trung bình động và tỷ lệ rủi ro dựa trên sở thích rủi ro cá nhân và đặc điểm thị trường.

Rủi ro chiến lược

-

Nguy cơ phá vỡ sai: Trong thị trường bên cạnh, giá có thể thường xuyên vượt qua đường trung bình động, dẫn đến tín hiệu sai quá mức và giao dịch không cần thiết.

-

Lag: Do sử dụng các đường trung bình động, chiến lược có thể phản ứng chậm tại các điểm chuyển hướng xu hướng, dẫn đến các bước vào hoặc thoát không kịp thời.

-

Giao dịch quá mức: Trong các thị trường biến động cao, có thể tạo ra quá nhiều tín hiệu giao dịch, làm tăng chi phí giao dịch.

-

Giới hạn tỷ lệ phần trăm rủi ro cố định: Mặc dù ATR được sử dụng để điều chỉnh stop-loss một cách năng động, tỷ lệ phần trăm rủi ro cố định có thể không phù hợp với tất cả các điều kiện thị trường.

-

Thiếu các mục tiêu lợi nhuận: Chiến lược chỉ dựa trên các đường chéo trung bình động cho các vị trí đóng cửa, có thể dẫn đến việc thoát sớm trong các xu hướng mạnh, bỏ lỡ lợi nhuận tiềm năng hơn.

Hướng dẫn tối ưu hóa chiến lược

-

Giới thiệu các bộ lọc xu hướng: Thêm các chỉ số xu hướng dài hạn (như trung bình động 200 ngày) để lọc các tín hiệu giao dịch, chỉ giao dịch theo hướng xu hướng chính để giảm sự đột phá sai.

-

Tối ưu hóa thời gian nhập cảnh: Xem xét kết hợp các chỉ số kỹ thuật khác (như RSI hoặc MACD) để xác nhận các tín hiệu nhập cảnh, cải thiện độ chính xác giao dịch.

-

Điều chỉnh động các tham số rủi ro: Điều chỉnh tỷ lệ phần trăm rủi ro theo động dựa trên biến động thị trường hoặc các chỉ số tình trạng thị trường khác, làm cho quản lý rủi ro linh hoạt hơn.

-

Thêm mục tiêu lợi nhuận: Thiết lập mục tiêu lợi nhuận năng động dựa trên ATR hoặc tỷ lệ cố định, cho phép lợi nhuận lớn hơn khi xu hướng mạnh.

-

Thực hiện đóng cửa vị trí một phần: Thực hiện đóng cửa vị trí một phần khi đạt đến mức lợi nhuận nhất định, cả hai khóa trong lợi nhuận một phần và cho phép các vị trí còn lại tiếp tục kiếm lợi nhuận.

-

Tối ưu hóa các khoảng thời gian trung bình động: Kiểm tra lại các kết hợp khác nhau của các khoảng thời gian trung bình động để tìm các thiết lập tham số phù hợp hơn cho các thị trường cụ thể.

-

Thêm bộ lọc âm lượng: Xem xét kết hợp các chỉ số âm lượng vào quá trình tạo tín hiệu để cải thiện độ tin cậy tín hiệu.

Kết luận

Chiến lược đảo ngược trung bình chuyển động kép với kiểm soát rủi ro là một hệ thống giao dịch cân bằng theo xu hướng và quản lý rủi ro. Bằng cách sử dụng sự chéo chéo giữa các trung bình chuyển động nhanh và chậm để nắm bắt hướng thị trường, kết hợp với cơ chế dừng lỗ động dựa trên ATR, chiến lược đạt được kiểm soát rủi ro chính xác cho mỗi giao dịch. Phương pháp này nắm bắt xu hướng thị trường trong khi thoát kịp thời trong thời gian đảo ngược thị trường, cung cấp cho các nhà giao dịch một công cụ cân bằng lợi nhuận và rủi ro.

Tuy nhiên, chiến lược này cũng có một số hạn chế, chẳng hạn như rủi ro phá vỡ sai, trễ tín hiệu và quá mức giao dịch tiềm năng. Có một không gian tối ưu hóa đáng kể thông qua việc giới thiệu bộ lọc xu hướng, tối ưu hóa thời gian nhập cảnh, điều chỉnh các tham số rủi ro một cách động và các phương pháp khác.

Nhìn chung, chiến lược này cung cấp một khuôn khổ nền tảng vững chắc cho giao dịch định lượng, với khả năng mở rộng và thích nghi tốt. Thông qua tối ưu hóa và điều chỉnh liên tục, nó có tiềm năng trở thành một hệ thống giao dịch mạnh mẽ và đáng tin cậy phù hợp với các môi trường thị trường và công cụ giao dịch khác nhau.

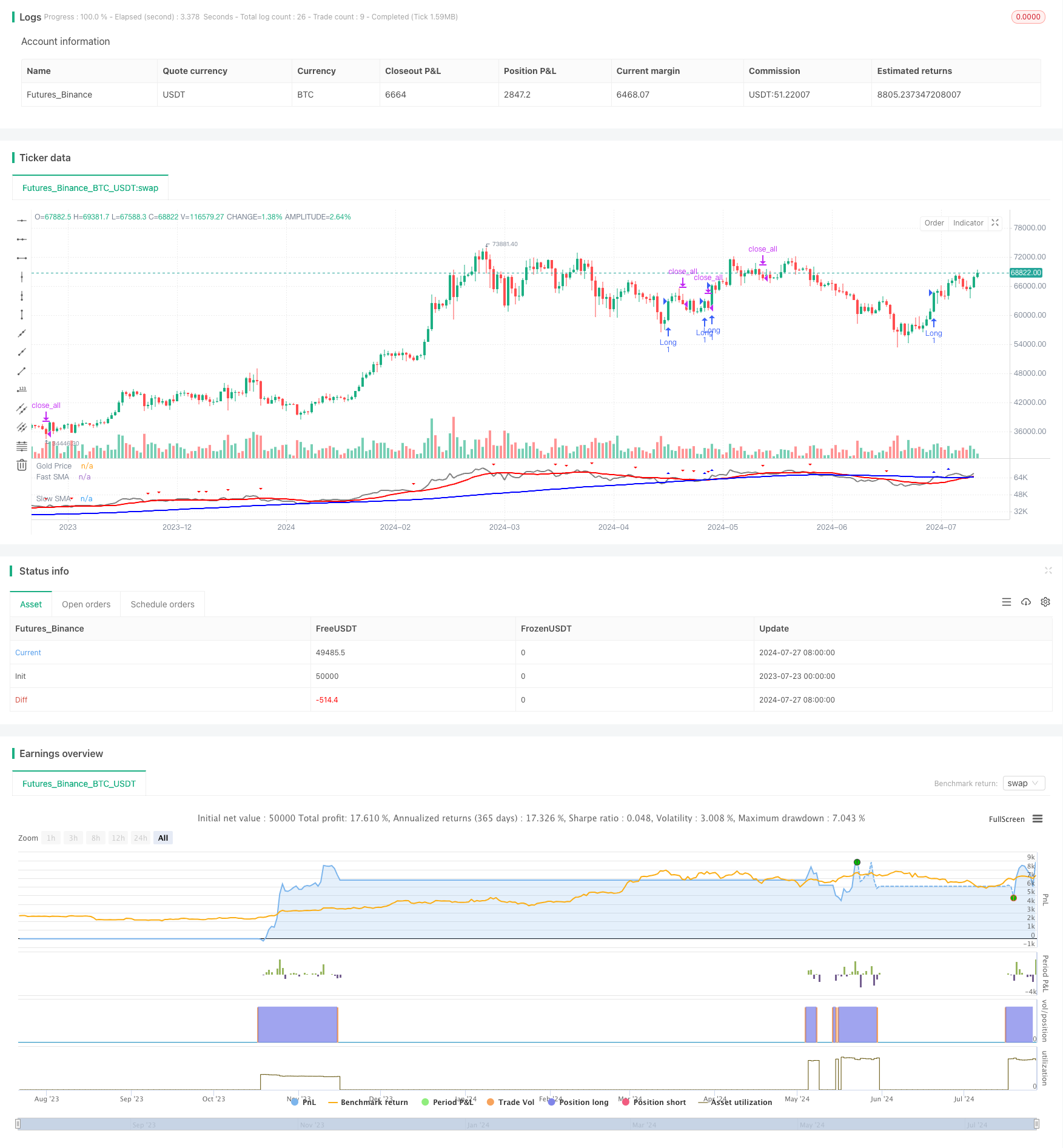

/*backtest

start: 2023-07-23 00:00:00

end: 2024-07-28 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy('TAMMY V2')

// Define the parameters

fast_len = input.int(14, minval=1, title='Fast SMA Length')

slow_len = input.int(100, minval=1, title='Slow SMA Length')

risk_per_trade = input.float(2.0, minval=0.1, maxval=10.0, step=0.1, title='Risk Per Trade (%)')

// Calculate the moving averages

fast_sma = ta.sma(close, fast_len)

slow_sma = ta.sma(close, slow_len)

// Generate the trading signals

buy_signal = ta.crossover(close, slow_sma)

sell_signal = ta.crossunder(close, fast_sma)

// Calculate the stop loss level

atr = ta.sma(ta.tr, 10)

sl = close - atr * (risk_per_trade / 100)

// Execute the trades

if buy_signal

strategy.entry('Long', strategy.long, stop=sl)

if sell_signal

strategy.close_all()

// Plot the signals and price

plot(close, color=color.new(#808080, 0), linewidth=2, title='Gold Price')

plot(fast_sma, color=color.new(#FF0000, 0), linewidth=2, title='Fast SMA')

plot(slow_sma, color=color.new(#0000FF, 0), linewidth=2, title='Slow SMA')

plotshape(buy_signal, style=shape.triangleup, color=color.new(#0000FF, 0), size=size.small, title='Buy Signal')

plotshape(sell_signal, style=shape.triangledown, color=color.new(#FF0000, 0), size=size.small, title='Sell Signal')

- AlphaTrend

- Chiến lược phá vỡ sai với hệ thống dừng lỗ ATR

- Xu hướng đường tín hiệu động theo chiến lược kết hợp ATR và khối lượng

- Chỉ dẫn đường

- Khái niệm Dual SuperTrend

- Supertrend+4 chuyển động

- Chiến lược chéo trung bình động nhiều thời gian với bộ lọc biến động động

- Chiến lược định lượng đà đột phá đa xu hướng

- Chiến lược giao dịch biến động nội ngày có thể mở rộng

- Ichimoku Cloud và Chiến lược ATR

- Chiến lược giao dịch thích nghi theo xu hướng: 200 EMA Breakout với hệ thống quản lý rủi ro năng động

- Chiến lược giao thoa động lực thị trường nhiều khung thời gian

- Xu hướng đa chỉ số theo chiến lược

- ChandelierExit-EMA Chiến lược dừng lỗ động theo xu hướng

- Chiến lược giao dịch đa chỉ số khác biệt với adaptive take profit và stop loss

- Chiến lược giao dịch khu vực đột phá

- Chiến lược giao dịch chính xác và hệ thống quản lý rủi ro dựa trên chỉ số SuperTrend

- EMA, RSI, Xu hướng giá khối lượng, Mô hình hấp thụ

- Chiến lược giao dịch hành động giá Magic Channel

- Chiến lược giao dịch tùy chọn đa chỉ số

- Xu hướng trung bình động kép theo chiến lược với bộ lọc RSI

- Crossover Multi-EMA với xu hướng mở rộng Fibonacci theo chiến lược

- Chiến lược dừng giao thoa đa EMA

- Chiến lược giao dịch động lực thích nghi với SMA Crossover và SuperTrend

- Chiến lược chéo giữa chỉ số trung bình di chuyển cân nhắc và chỉ số sức mạnh tương đối với hệ thống tối ưu hóa quản lý rủi ro

- Xu hướng Heiken Ashi trơn đôi theo chiến lược

- RSI đảo ngược Cross Momentum Lợi nhuận mục tiêu Chiến lược giao dịch định lượng

- Xu hướng thích nghi đa chỉ số sau chiến lược

- Chiến lược giao dịch toàn diện đa chỉ số: Sự kết hợp hoàn hảo của Động lực, Mua quá mức / Bán quá mức và Biến động

- Chiến lược thoát RSI và Bollinger Bands chính xác cao với tỷ lệ rủi ro-lợi nhuận tối ưu