Descripción general

La estrategia es un sistema de negociación basado en el desvío de múltiples indicadores técnicos, que combina señales de RSI, MACD e indicadores aleatorios para identificar oportunidades potenciales de compra y venta. La estrategia también integra mecanismos flexibles de stop y stop loss para administrar el riesgo y bloquear las ganancias.

Principio de estrategia

El principio central de la estrategia es el uso de la desviación de múltiples indicadores técnicos para identificar posibles puntos de inflexión de tendencia. En concreto, la estrategia utiliza los siguientes tres indicadores:

- El índice de fuerza relativa (RSI): se utiliza para medir el movimiento de los precios.

- Moving Average Convergence/Devant Indicator (MACD): Se utiliza para identificar la dirección y la intensidad de las tendencias.

- Indicador aleatorio ((Stochastic): se utiliza para determinar si un activo está sobrecomprado o sobrevendido.

La estrategia funciona a través de los siguientes pasos:

- Calcula los valores de los indicadores RSI, MACD y al azar.

- En la actualidad, el índice de desviación de la población de la región es de:

- El RSI se desvía: cuando el RSI atraviesa su promedio móvil simple de 14 ciclos.

- El MACD se desvía: cuando la línea MACD cruza la línea de señal.

- Desviación del indicador aleatorio: cuando el indicador aleatorio atraviesa su promedio móvil simple de 14 períodos.

- Cuando los tres indicadores muestran desviación, la estrategia genera una señal de negociación:

- Señales de compra: RSI está fuera + MACD está fuera + Indicador aleatorio está fuera

- Señales de venta: RSI se desvía + MACD se desvía + Indicador aleatorio no se desvía

- Ejecutar la operación y establecer los niveles de stop y stop loss:

- Nivel de la parada: 20% del precio de entrada

- Nivel de pérdida: 10% del precio de entrada

Este método de confirmación múltiple tiene como objetivo reducir las señales falsas y mejorar la precisión de las transacciones.

Ventajas estratégicas

Identificación de múltiples indicadores: mediante la combinación de señales de RSI, MACD y indicadores aleatorios, la estrategia puede identificar con mayor precisión los posibles puntos de reversión de tendencia y reducir el impacto de las falsas señales.

Gestión de riesgos flexible: los mecanismos integrados de stop y stop loss permiten a los comerciantes ajustar el riesgo-rendimiento en función de las preferencias de riesgo personales y las condiciones del mercado.

Adaptabilidad: La estrategia puede aplicarse en diferentes marcos de tiempo y en diferentes instrumentos financieros, con una amplia aplicabilidad.

Automatización de las transacciones: Las estrategias pueden automatizarse fácilmente, reducir el impacto emocional humano y mejorar la eficiencia de la ejecución.

Reglas claras de entrada y salida: Las reglas de negociación claramente definidas eliminan el juicio subjetivo y ayudan a mantener la disciplina comercial.

Dinámico Stop-Loss: el Stop-Loss está basado en el porcentaje del precio de entrada y se puede ajustar automáticamente en función de la volatilidad del mercado.

Capacidad de captura de tendencias: mediante la identificación de desviaciones, la estrategia tiene el potencial de capturar la formación de nuevas tendencias en las etapas iniciales.

Riesgo estratégico

Riesgo de exceso de transacciones: los indicadores múltiples pueden causar señales de transacciones frecuentes, aumentar los costos de las transacciones y afectar el rendimiento general.

Problemas de retraso: los indicadores técnicos son por naturaleza retrasados, lo que puede conducir a la negociación sólo después de que la tendencia ha cambiado significativamente.

Sensibilidad a las condiciones del mercado: en mercados de alta o baja volatilidad, las estrategias pueden funcionar mal y generar más señales falsas.

Limitaciones del stop loss fijo: aunque el stop loss basado en porcentaje ofrece cierta flexibilidad, puede no ser adecuado para todas las condiciones del mercado.

Riesgo de optimización de parámetros: la optimización excesiva de los parámetros de los indicadores puede conducir a una sobreadaptación y un mal desempeño en las operaciones reales.

Riesgo de correlación: en ciertas condiciones de mercado, los diferentes indicadores pueden ser altamente correlacionados, lo que reduce la eficacia de la confirmación múltiple.

Falta de consideraciones fundamentales: los métodos de análisis puramente técnicos pueden pasar por alto factores fundamentales importantes que afectan el rendimiento a largo plazo.

Dirección de optimización de la estrategia

Parámetros del indicador dinámico: introducción de un mecanismo de adaptación para ajustar los parámetros del RSI, MACD y el indicador aleatorio en función de la dinámica de la volatilidad del mercado.

Identificación de regímenes de mercado: integración de algoritmos de clasificación de estados de mercado para ajustar el comportamiento estratégico en diferentes entornos de mercado (como tendencias, sacudidas).

Optimización de stop-loss: Implementar stop-loss dinámico, teniendo en cuenta la volatilidad del mercado y los niveles de resistencia de soporte, en lugar de depender solo de porcentajes fijos.

Adición de análisis de volumen de transacciones: integración de indicadores de volumen de transacciones para mejorar la precisión de la identificación de la inversión de tendencias.

Filtros de tiempo: Introducción de filtros basados en el tiempo para evitar el comercio en períodos de baja o alta volatilidad.

Mejoramiento del aprendizaje automático: optimización de la combinación y el peso de los indicadores utilizando algoritmos de aprendizaje automático para mejorar la calidad de la señal.

Mejoras en la gestión del riesgo: Implementación de estrategias de gestión de posiciones más complejas, como el ajuste del tamaño de la posición en función de la volatilidad.

Análisis de múltiples marcos de tiempo: integración de análisis de varios marcos de tiempo para mejorar la solidez de las decisiones comerciales.

Integración de fundamentos: Considere la inclusión de los indicadores o eventos fundamentales clave en el proceso de toma de decisiones para lograr un análisis más completo.

Resumir

La estrategia de compra y venta con desviación de varios indicadores y el stop loss adaptativo es un sistema de negociación complejo y completo que identifica oportunidades potenciales de reversión de tendencia mediante la integración de señales de desviación de varios indicadores técnicos. La estrategia tiene la ventaja de su mecanismo de confirmación múltiple y su método de gestión de riesgos flexible, lo que ayuda a mejorar la precisión y la fiabilidad de las decisiones de negociación. Sin embargo, también enfrenta desafíos como el exceso de operaciones, el atraso y las condiciones sensibles del mercado.

La estrategia tiene el potencial de mejorar aún más su rendimiento y adaptabilidad mediante la implementación de medidas de optimización recomendadas, como el ajuste de parámetros dinámicos, la identificación del estado del mercado y las tecnologías de gestión de riesgos más avanzadas. Es importante que los operadores sean cautelosos en la aplicación real, prueben adecuadamente el rendimiento de la estrategia en diferentes condiciones de mercado y realicen los ajustes necesarios en función de la capacidad de asumir el riesgo personal y los objetivos de inversión.

En general, esta estrategia proporciona a los operadores cuantitativos un marco sólido que puede servir como base para construir sistemas de negociación más complejos y personalizados. Con la optimización y mejora continuas, tiene el potencial de ser una herramienta de negociación efectiva que ayude a los operadores a tener éxito en los mercados financieros complejos y cambiantes.

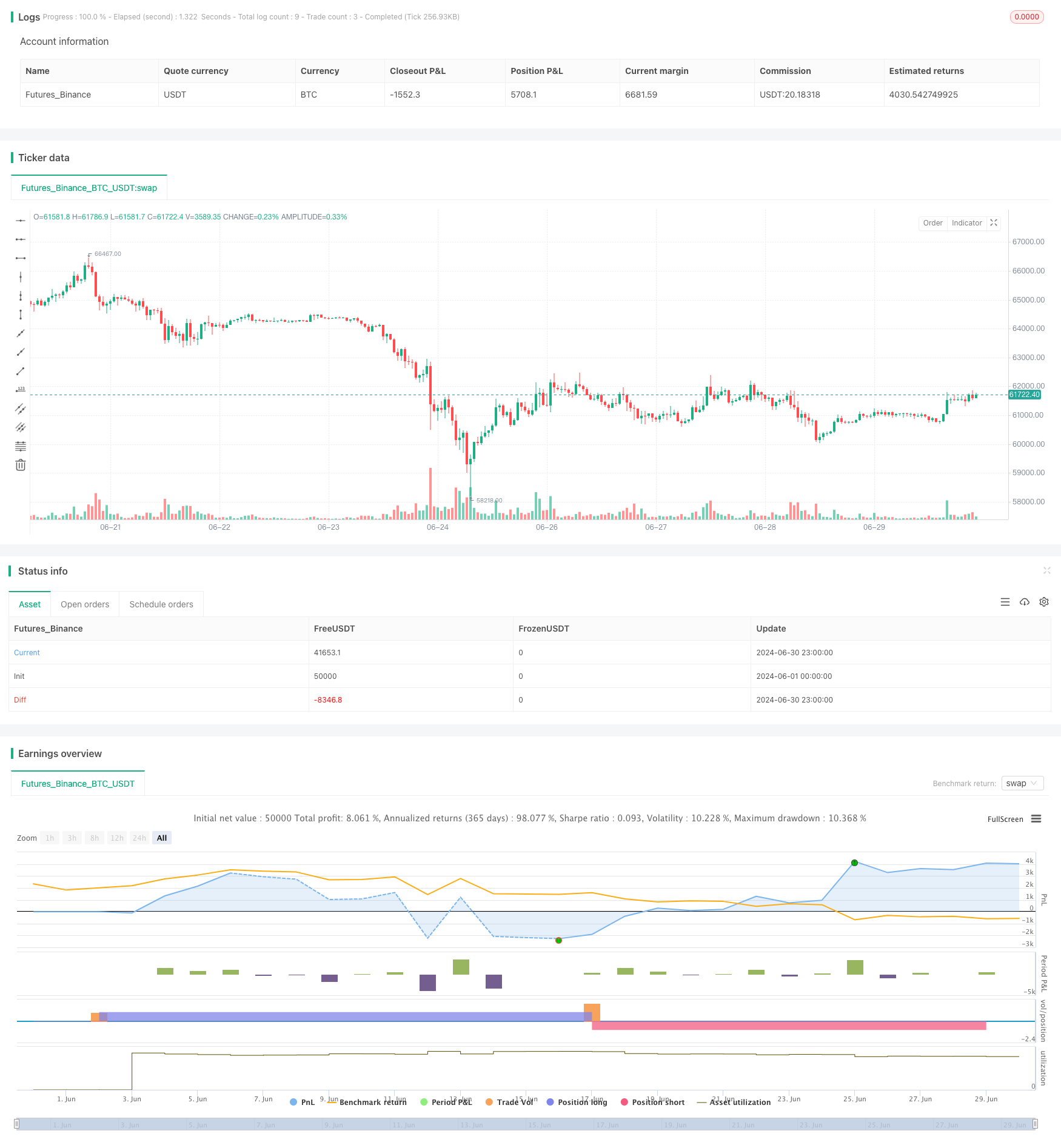

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//You will have to choose between High profits and high risks or low profits and low risks? By adjusting TP and SL values

//.........................Working principle

//Even though many pyramid orders are opened The position will be closed when the specified TP target profit is reached.

//..... and setting SL is to ensure safety from being dragged down and losing a large sum of money (it is very important, you need to know what percentage the price swings on the moving chart are in most cases).

//I wish you good luck and prosperity as you use this indicator.

//@version=5

strategy("Multi-Divergence Buy/Sell Strategy with TP and SL", overlay=true)

// Input parameters

rsiLength = input(14, "RSI Length")

macdShortLength = input(12, "MACD Short Length")

macdLongLength = input(26, "MACD Long Length")

macdSignalSmoothing = input(9, "MACD Signal Smoothing")

stochLength = input(14, "Stochastic Length")

stochOverbought = input(80, "Stochastic Overbought Level")

stochOversold = input(20, "Stochastic Oversold Level")

// Take Profit and Stop Loss as percentage of entry price

takeProfitPerc = input(20.0, "Take Profit (%)") / 100.0

stopLossPerc = input(10.0, "Stop Loss (%)") / 100.0

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Calculate MACD

[macdLine, signalLine, _] = ta.macd(close, macdShortLength, macdLongLength, macdSignalSmoothing)

// Calculate Stochastic

stoch = ta.stoch(close, high, low, stochLength)

// Determine divergences

rsiDivergence = ta.crossover(rsi, ta.sma(rsi, 14))

macdDivergence = ta.crossover(macdLine, signalLine)

stochDivergence = ta.crossover(stoch, ta.sma(stoch, 14))

// Determine buy/sell conditions

buyCondition = rsiDivergence and macdDivergence and stochDivergence

sellCondition = rsiDivergence and macdDivergence and not stochDivergence

// Execute buy/sell orders

if (buyCondition)

strategy.entry("Buy", strategy.long)

if (sellCondition)

strategy.entry("Sell", strategy.short)

// Calculate take profit and stop loss levels

longTakeProfitPrice = strategy.position_avg_price * (1 + takeProfitPerc)

longStopLossPrice = strategy.position_avg_price * (1 - stopLossPerc)

shortTakeProfitPrice = strategy.position_avg_price * (1 - takeProfitPerc)

shortStopLossPrice = strategy.position_avg_price * (1 + stopLossPerc)

// Close positions at take profit or stop loss level

if (strategy.position_size > 0)

strategy.exit("Take Profit/Stop Loss", "Buy", limit=longTakeProfitPrice, stop=longStopLossPrice)

if (strategy.position_size < 0)

strategy.exit("Take Profit/Stop Loss", "Sell", limit=shortTakeProfitPrice, stop=shortStopLossPrice)

// Plotting buy/sell signals

plotshape(buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="Buy")

plotshape(sellCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="Sell")