Descripción general

La estrategia de seguimiento de tendencias de ruptura de órdenes múltiples es una estrategia de negociación cuantitativa basada en indicadores de análisis técnico, diseñada para capturar las tendencias del mercado y realizar múltiples entradas en momentos favorables. La estrategia combina varios indicadores, como la banda de Brin, el rango real promedio (ATR), el indicador de giro de la parálisis (SAR) y el promedio móvil del índice (EMA), para determinar la entrada y la salida a través de la selección de múltiples condiciones. La idea central de la estrategia de oportunidad es abrir más posiciones cuando se rompe la banda de Brin y se cumplen otras condiciones, mientras se utiliza la gestión de posiciones dinámicas y el porcentaje de parada fijo para controlar el riesgo.

Principio de estrategia

Condiciones de entrada:

- El precio de la ruptura de Brin se pone en marcha

- El precio es más alto que el SAR

- El precio es más alto que el EMA

- ATR por encima de su media móvil simple de 100 ciclos

- El número de posiciones abiertas en la actualidad es menor que el número máximo permitido de posiciones

Condiciones de juego:

- El precio de las acciones cayó por debajo de la línea media de la banda de Brin.

- El precio cae por debajo del SAR

Administración de posiciones:

- Calculación de posiciones dinámicas basadas en los intereses de las cuentas, el porcentaje de riesgo y el porcentaje de pérdidas por transacción

- Establecer un límite de la cantidad máxima de posiciones abiertas

Control de riesgos:

- Se establece un porcentaje fijo de pérdidas por orden

- Filtración de la baja volatilidad con el indicador ATR

Aplicación de los indicadores:

- Las bandas de Brin: usadas para determinar brechas y reajustes de precios

- SAR: Ayuda a determinar la dirección de la tendencia y el momento de salir

- EMA: Se utiliza para confirmar tendencias a medio y largo plazo

- ATR: juzgar la volatilidad del mercado y filtrar la baja volatilidad

Ventajas estratégicas

Mecanismo de confirmación múltiple: mejora la fiabilidad de las señales de entrada y reduce el riesgo de falsas brechas mediante la combinación de varios indicadores técnicos.

Gestión de posiciones dinámica: El tamaño de las posiciones se ajusta de acuerdo con los intereses de la cuenta, la tolerancia al riesgo y la dinámica de la volatilidad del mercado, lo que permite controlar el riesgo de manera efectiva y obtener mayores ganancias en condiciones favorables.

Balance entre seguimiento de tendencias y control de riesgos: la estrategia logra un equilibrio entre los beneficios y los riesgos al tiempo que controla los riesgos al establecer un stop loss y un número máximo de posiciones.

Adaptabilidad: La estrategia se puede ajustar de manera flexible según los diferentes entornos de mercado y las preferencias de riesgo de los comerciantes, a través del diseño parametrizado.

Filtración de la volatilidad: El uso del indicador ATR para filtrar las situaciones de baja volatilidad ayuda a evitar el comercio frecuente cuando el mercado carece de una dirección clara.

Oportunidad de entrada múltiple: Permite colocar varias posiciones en la misma tendencia, lo que facilita obtener más ganancias en una tendencia fuerte.

Riesgo estratégico

Riesgo de exceso de operaciones: En un mercado convulso, pueden producirse frecuentes brechas falsas, lo que puede conducir a exceso de operaciones y aumentar los costos de las operaciones.

Riesgo de deslizamiento y de liquidez: en un entorno rápido, puede haber problemas graves de deslizamiento o de falta de liquidez que afecten la ejecución de la estrategia.

Riesgo de reversión de la tendencia: aunque se establezca un stop loss, se puede sufrir una pérdida mayor en una reversión de tendencia drástica.

Sensibilidad a los parámetros: La actuación de la estrategia puede ser sensible a los parámetros establecidos, y puede requerir ajustes frecuentes de los parámetros en diferentes entornos de mercado.

Riesgo sistémico: Las posiciones de alta relevancia que se mantienen simultáneamente pueden sufrir riesgo sistémico en momentos de gran volatilidad en el mercado.

Riesgo de retiro: En un mercado horizontal o convulso a largo plazo, puede haber un mayor riesgo de retiro.

Dirección de optimización de la estrategia

Introducción de la identificación de regímenes de mercado: Desarrollo de un módulo de identificación de estados de mercado que ajuste dinámicamente los parámetros de la estrategia o cambie el modelo de negociación en función de diferentes entornos de mercado (trend, agitación, alta volatilidad, etc.).

Mecanismos de salida optimizados: Considere la introducción de trailing stops o stop loss dinámicos basados en ATR para bloquear mejor los beneficios y adaptarse a las fluctuaciones del mercado.

Aumentar los filtros de tiempo de negociación: Analiza las características del mercado en diferentes períodos de tiempo, evita los tiempos de negociación ineficientes y mejora la eficiencia general de la estrategia.

Adición de operaciones de contra-trend: basadas en la estrategia de tendencia principal, para aumentar la capacidad de apreciación de las inversiones a corto plazo, como considerar el comercio inverso cuando se toca la banda de baja de Brin.

Optimización de la gestión de posiciones: Considere la posibilidad de ajustar las posiciones de forma dinámica en función de la intensidad de la tendencia, aumentando las posiciones en una tendencia más fuerte y reduciendo las posiciones en una debilidad.

Introducción de factores fundamentales: En combinación con los indicadores fundamentales (como la publicación de datos económicos, eventos importantes, etc.) para filtrar o mejorar las señales de negociación.

Análisis multicíclico: Introducción de análisis multicíclico para asegurar que se ajuste a la dirección de la tendencia en un marco de tiempo más amplio.

Gestión de la correlación: Desarrollo de un módulo para monitorear y administrar la correlación entre las diferentes variedades de transacciones para una mejor distribución del riesgo.

Optimización de aprendizaje automático: utiliza algoritmos de aprendizaje automático para optimizar la selección de parámetros y el proceso de generación de señales, para mejorar la adaptabilidad y el rendimiento de las estrategias.

Resumir

La estrategia de seguimiento de tendencias de ruptura de órdenes múltiples es un sistema de negociación cuantitativo que combina varios indicadores técnicos, con el objetivo de capturar las tendencias del mercado y controlar el riesgo a través de estrictas condiciones de entrada y medidas de gestión de riesgos. La estrategia tiene como ventajas centrales su mecanismo de confirmación múltiple, gestión dinámica de posiciones y adaptabilidad a las fluctuaciones del mercado. Sin embargo, también enfrenta desafíos como el exceso de operaciones, la sensibilidad de los parámetros y el riesgo sistemático.

A través de una mayor optimización, como la introducción de métodos de identificación de regímenes de mercado, la mejora de los mecanismos de salida, el aumento de los filtros de tiempo de negociación, etc., se puede mejorar la estabilidad y la rentabilidad de las estrategias. Al mismo tiempo, la adición de factores fundamentales y el uso de tecnologías de aprendizaje automático esperan que las estrategias se adapten mejor a los diferentes entornos de mercado.

En general, esta estrategia ofrece un buen punto de partida para las operaciones de seguimiento de tendencias, y tiene el potencial de convertirse en una estrategia de comercio cuantitativa confiable mediante la supervisión, retroalimentación y optimización continuas. Sin embargo, los inversores que usan esta estrategia deben evaluar cuidadosamente su propia capacidad de asumir riesgos y realizar una prueba de simulación adecuada antes de negociar en vivo.

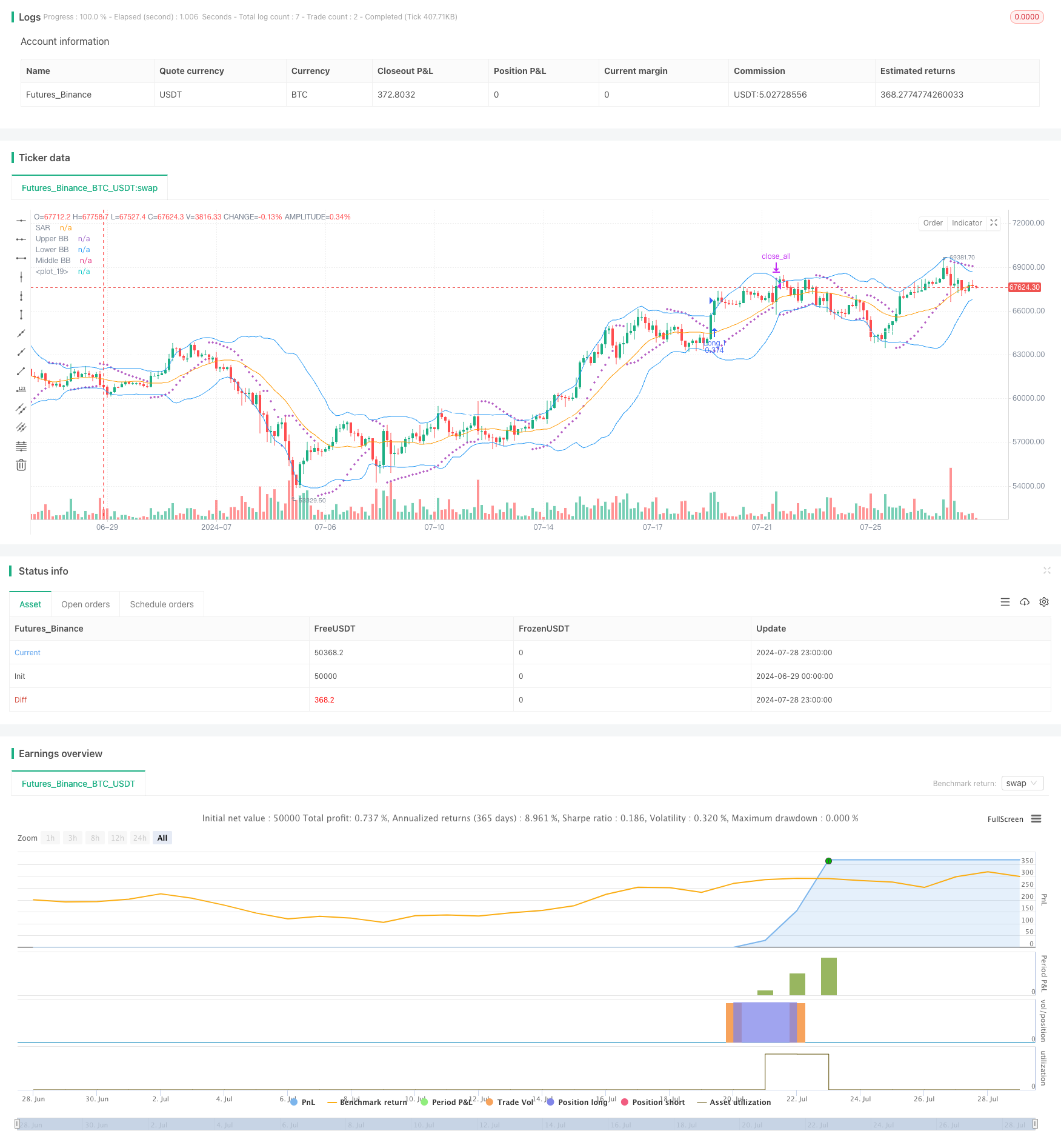

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Multi-Order Breakout Strategy", overlay=true)

// Parameters

risk_per_trade = input.float(1.0, "Risk Per Trade")

lookback = input(20, "Lookback Period")

breakout_mult = input.float(2.0, "Breakout Multiplier")

stop_loss_percent = input.float(2.0, "Stop Loss Percentage")

max_positions = input(5, "Maximum Open Positions")

atr_period = input(14, "ATR Period")

ma_len = input(100, "MA Length")

// Calculate Bollinger Bands and other indicators

[middle, upper, lower] = ta.bb(close, lookback, breakout_mult)

atr = ta.atr(atr_period)

sar = ta.sar(0.02, 0.02, 0.2)

ma = ta.ema(close, ma_len)

plot(ma, color=color.white)

// Entry conditions

long_condition = close > upper and close > sar and close > ma

// Exit conditions

exit_condition = ta.crossunder(close, middle) or ta.crossunder(close, sar)

// Count open positions

var open_positions = 0

// Dynamic position sizing

position_size = (strategy.equity * risk_per_trade/100) / (close * stop_loss_percent / 100)

// Strategy execution

if (long_condition and open_positions < max_positions and atr > ta.sma(atr, 100) and position_size > 0)

strategy.entry("Long " + str.tostring(open_positions + 1), strategy.long, qty=position_size)

open_positions := open_positions + 1

// Apply fixed stop loss to each position

for i = 1 to max_positions

strategy.exit("SL " + str.tostring(i), "Long " + str.tostring(i), stop=strategy.position_avg_price * (1 - stop_loss_percent/100))

// Close all positions on exit condition

if (exit_condition and open_positions > 0)

strategy.close_all()

open_positions := 0

// Plot

plot(upper, "Upper BB", color.blue)

plot(lower, "Lower BB", color.blue)

plot(middle, "Middle BB", color.orange)

plot(sar, "SAR", color.purple, style=plot.style_cross)