धुरी और गति रणनीति

लेखक:चाओझांग, दिनांकः 2024-04-30 16:39:30टैगःआरओसीआरएसआई

अवलोकन

पिवोट और गति रणनीति एक ट्रेडिंग दृष्टिकोण है जो पिवोट बिंदुओं और गति संकेतकों को जोड़ती है। रणनीति पिवोट बिंदुओं की गणना करने के लिए पिछली ट्रेडिंग अवधि की उच्च, निम्न और बंद कीमतों का उपयोग करती है और बाजार के रुझानों को निर्धारित करने के लिए गति संकेतक जैसे आरओसी (परिवर्तन दर) और स्टोकास्टिक आरएसआई का उपयोग करती है। जब कीमत पिवोट बिंदु और गति संकेतकों की पुष्टि से ऊपर टूट जाती है, तो रणनीति एक स्थिति खोल देगी; इसके विपरीत, जब कीमत पिवोट बिंदु और गति संकेतक की पुष्टि से नीचे टूट जाती है, तो रणनीति स्थिति को बंद कर देगी। रणनीति का उद्देश्य जोखिम को नियंत्रित करते हुए बाजार के रुझानों को कैप्चर करना है।

रणनीतिक सिद्धांत

इस रणनीति का मूल पिवोट पॉइंट्स और गति संकेतक का संयोजन है। पिवोट पॉइंट्स की गणना पिछली ट्रेडिंग अवधि की उच्च, निम्न और बंद कीमतों का उपयोग करके की जाती है, जो बाजार में महत्वपूर्ण समर्थन और प्रतिरोध स्तरों का प्रतिनिधित्व करती है। जब कीमत पिवोट पॉइंट के माध्यम से टूटती है, तो यह इंगित करती है कि बाजार की प्रवृत्ति बदल सकती है।

इसी समय, रणनीति रुझानों की पुष्टि करने के लिए दो गति संकेतक, आरओसी और स्टोकैस्टिक आरएसआई का उपयोग करती है। आरओसी मूल्य परिवर्तन की गति को मापता है; जब आरओसी 0 से अधिक होता है, तो यह एक ऊपर की प्रवृत्ति को इंगित करता है; जब आरओसी 0 से कम होता है, तो यह एक नीचे की प्रवृत्ति को इंगित करता है। स्टोकैस्टिक आरएसआई निर्धारित करता है कि क्या बाजार एक निश्चित अवधि में आरएसआई की स्थिति की तुलना करके ओवरबॉट या ओवरसोल्ड है।

जब कीमत पिवोट पॉइंट से ऊपर टूट जाती है और आरओसी और स्टोकैस्टिक आरएसआई दोनों ट्रेंड की पुष्टि करते हैं, तो रणनीति एक स्थिति खोल देगी; जब कीमत पिवोट पॉइंट से नीचे टूट जाती है और आरओसी और स्टोकैस्टिक आरएसआई दोनों ट्रेंड की पुष्टि करते हैं, तो रणनीति स्थिति को बंद कर देगी। कई स्थितियों का यह संयोजन प्रभावी रूप से झूठे संकेतों को फ़िल्टर कर सकता है और रणनीति की जीत दर में सुधार कर सकता है।

रणनीतिक लाभ

-

रुझान ट्रैकिंग: पिवोट पॉइंट और गति संकेतक को मिलाकर, रणनीति प्रभावी रूप से बाजार के रुझानों को पकड़ सकती है और रुझान के गठन में जल्दी पदों में प्रवेश कर सकती है, जिससे लाभ की क्षमता को अधिकतम किया जा सकता है।

-

जोखिम नियंत्रण: रणनीति व्यापार संकेतों को फ़िल्टर करने के लिए कई शर्तों का उपयोग करती है, झूठे संकेतों की घटना को कम करती है और इस प्रकार व्यापार जोखिम को कम करती है। साथ ही, स्टॉप-लॉस स्तर निर्धारित करके, रणनीति प्रभावी रूप से एक ही व्यापार के अधिकतम नुकसान को नियंत्रित कर सकती है।

-

उच्च अनुकूलन क्षमताः रणनीति को कई समय सीमाओं और विभिन्न बाजारों पर लागू किया जा सकता है। मापदंडों को समायोजित करके, यह विभिन्न बाजार विशेषताओं और व्यापार शैलियों के अनुकूल हो सकता है।

रणनीतिक जोखिम

-

पैरामीटर अनुकूलन: रणनीति में कई मापदंड शामिल हैं, जैसे कि पिवोट पॉइंट्स की गणना विधि और गति संकेतक की अवधि। विभिन्न पैरामीटर सेटिंग्स से रणनीति प्रदर्शन में महत्वपूर्ण अंतर हो सकता है। इसलिए, सर्वोत्तम संयोजन खोजने के लिए मापदंडों को अनुकूलित और परीक्षण करने की आवश्यकता है।

-

बाजार जोखिमः रणनीति मुख्य रूप से स्पष्ट रुझान वाले बाजारों के लिए उपयुक्त है और अस्थिर बाजारों में अच्छा प्रदर्शन नहीं कर सकती है। साथ ही, यदि बाजार में गंभीर अस्थिरता या असामान्य घटनाएं होती हैं, तो रणनीति को महत्वपूर्ण ड्रॉडाउन का सामना करना पड़ सकता है।

-

ओवरफिटिंग जोखिमः यदि रणनीति पैरामीटर अनुकूलन प्रक्रिया के दौरान ऐतिहासिक डेटा के लिए अत्यधिक फिट होती है, तो यह वास्तविक व्यापार में अच्छा प्रदर्शन नहीं कर सकती है। इसलिए, नमूना परीक्षण और वास्तविक व्यापार के माध्यम से रणनीति की प्रभावशीलता का सत्यापन करना आवश्यक है।

रणनीति अनुकूलन दिशा

-

गतिशील मापदंड समायोजनः रणनीति मापदंडों को गतिशील रूप से बाजार की स्थितियों के अनुसार समायोजित किया जा सकता है। उदाहरण के लिए, अस्थिर बाजारों में, बाजार की लय में परिवर्तन के अनुकूल गति संकेतक की अवधि को कम किया जा सकता है।

-

अन्य फ़िल्टरिंग शर्तों को जोड़नाः संकेतों की विश्वसनीयता में और सुधार के लिए अन्य तकनीकी संकेतकों या मौलिक कारकों को अतिरिक्त फ़िल्टरिंग शर्तों के रूप में माना जा सकता है, जैसे कि व्यापारिक मात्रा और बाजार की भावना।

-

जोखिम प्रबंधन अनुकूलन: रणनीति की जोखिम-लाभ विशेषताओं को स्थिति प्रबंधन और स्टॉप-लॉस/टेक-प्रॉफिट नियमों को अनुकूलित करके सुधार किया जा सकता है। उदाहरण के लिए, गतिशील स्टॉप-लॉस स्तरों को निर्धारित करने के लिए एटीआर (औसत सच्ची सीमा) का उपयोग करना।

सारांश

पिवोट और मोमेंटम रणनीति में पिवोट पॉइंट और मोमेंटम इंडिकेटर को मिलाकर ट्रेंड ट्रैकिंग पर ध्यान केंद्रित किया जाता है जबकि जोखिम नियंत्रण पर जोर दिया जाता है। रणनीति कई बाजारों और समय सीमाओं पर लागू होती है। पैरामीटर को अनुकूलित करके और अन्य फ़िल्टरिंग स्थितियों को जोड़कर, रणनीति की स्थिरता और लाभप्रदता में और सुधार किया जा सकता है। व्यावहारिक अनुप्रयोग में, बाजार जोखिम और ओवरफिट जोखिम पर ध्यान दिया जाना चाहिए, और रणनीति की प्रभावशीलता को निरंतर अनुकूलन और निगरानी के माध्यम से सुनिश्चित किया जाना चाहिए।

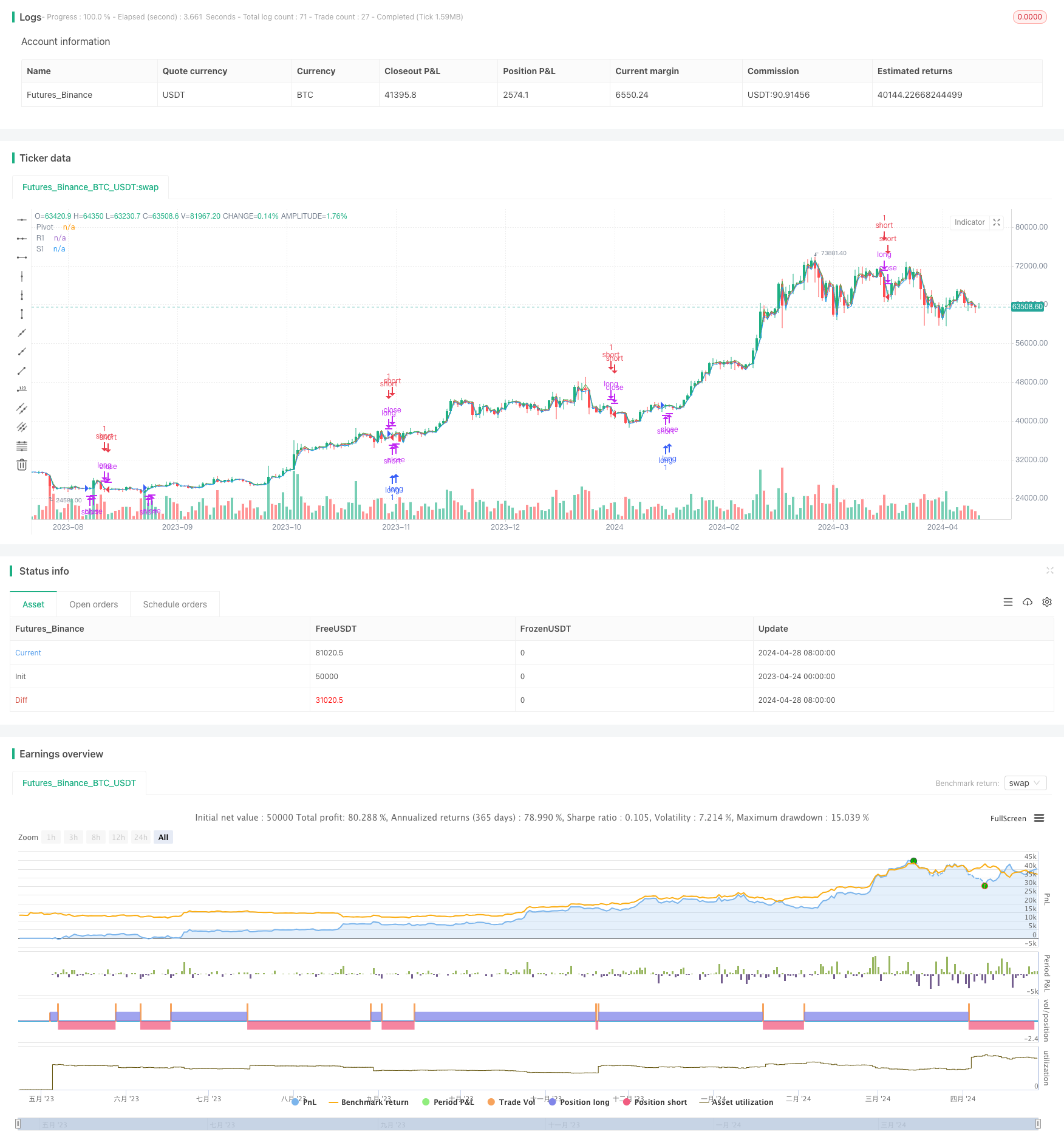

/*backtest

start: 2023-04-24 00:00:00

end: 2024-04-29 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Pivot and Momentum", overlay=true)

//systemedic

// Pivot Hesaplama

highPrev = request.security(syminfo.tickerid, "60", high[1])

lowPrev = request.security(syminfo.tickerid, "60", low[1])

closePrev = request.security(syminfo.tickerid, "60", close[1])

pivotPoint = (highPrev + lowPrev + closePrev) / 3

R1 = 2 * pivotPoint - lowPrev

S1 = 2 * pivotPoint - highPrev

// Stochastic RSI

smoothK = input(3, "Stochastic RSI Smooth K")

smoothD = input(3, "Stochastic RSI Smooth D")

lengthRSI = input(14, "RSI Length")

lengthStoch = input(14, "Stochastic Length")

rsi = ta.rsi(close, lengthRSI)

k = ta.sma(ta.stoch(rsi, rsi, rsi, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

// ROC

rocLength = input(9, "ROC Length")

roc = ta.roc(close, rocLength)

// Alım ve Satım Koşulları

longCondition = close > pivotPoint and ta.crossover(k, d) and roc > 0

shortCondition = close < pivotPoint and ta.crossunder(k, d) and roc < 0

// Pozisyon Kontrolü ve İşlem

if (longCondition)

strategy.close("short") // Mevcut short pozisyonunu kapat

strategy.entry("long", strategy.long, comment="Long Pozisyonu")

if (shortCondition)

strategy.close("long") // Mevcut long pozisyonunu kapat

strategy.entry("short", strategy.short, comment="Short Pozisyonu")

// Pivot ve Seviyeleri Çiz

plot(pivotPoint, "Pivot", color=color.red)

plot(R1, "R1", color=color.green)

plot(S1, "S1", color=color.blue)

- बड़े स्नैपर अलर्ट R3.0 + चाइकिंग अस्थिरता की स्थिति + TP RSI

- बहु-सूचक बुद्धिमान पिरामिडिंग रणनीति

- चलती औसत अभिसरण गति मेघ रणनीति

- बोलिंगर बैंड और कैंडलस्टिक पैटर्न पर आधारित गतिशील अस्थिरता ट्रेडिंग रणनीति

- बहुआयामी स्वर्ण शुक्रवार विसंगति रणनीति विश्लेषण प्रणाली

- टीएमए-लेगेसी

- सुपरट्रेक्स

- RSI_now_sb_ok

- आरएसआई एमटीएफ ओबी+ओ

- शीतलन अनुकूलन के साथ आरएसआई ओवरसोल्ड आवधिक निवेश रणनीति

- बोलिंगर बैंड्स स्टोकैस्टिक ऑसिलेटर रणनीति

- एमएसीडी आरएसआई इचिमोकू लम्बी रणनीति के बाद गति का रुझान

- दोहरी चलती औसत क्रॉसओवर प्रवेश रणनीति

- चलती औसत क्रॉसओवर रणनीति

- आरएसआई दिशा परिवर्तन रणनीति

- लगातार MACD स्वर्ण और मृत्यु क्रॉस पर आधारित ट्रेडिंग रणनीति

- बोलिंगर बैंड्स ब्रेकआउट रणनीति

- उन्नत बोलिंगर बैंड्स आरएसआई ट्रेडिंग रणनीति

- बोलिंगर बैंड्स मानक विचलन ब्रेकआउट रणनीति

- स्टोकैस्टिक ऑसिलेटर और चलती औसत रणनीति

- ट्रिपल ईएमए क्रॉसओवर रणनीति

- चलती औसत और आरएसआई व्यापक ट्रेडिंग रणनीति

- एक्सपोनेंशियल मूविंग एवरेज क्रॉसओवर लीवरेज रणनीति

- मूल्य कार्रवाई, पिरामिडिंग, 5% लाभ लक्ष्य, 3% स्टॉप लॉस

- टर्नअराउंड मंगलवार रणनीति (सप्ताहांत फ़िल्टर)

- बोलिंगर बैंड्स डबल स्टैंडर्ड विचलन फ़िल्टरिंग 5-मिनट मात्रात्मक ट्रेडिंग रणनीति

- पिवोट एक्जिट के साथ पिवोट रिवर्स रणनीति

- खालिद तामीम की एवलानेडा-स्टोइकोव रणनीति

- GM-8 और ADX दोहरी चलती औसत रणनीति

- बहु-समय सीमा बिटकॉइन, बिनेंस सिक्का, और एथेरियम पुलबैक ट्रेडिंग रणनीति