Всеобъемлющая стратегия по сбору краткосрочных тенденций ценового разрыва

Автор:Чао Чжан, Дата: 2024-07-30 11:08:23Тэги:ГАПРСИATR

Обзор

Стратегия по поглощению краткосрочного тренда на основе ценового разрыва (англ. Comprehensive Price Gap Short-Term Trend Capture Strategy) - это краткосрочная торговая стратегия, основанная на ценовых разрывах. Эта стратегия в первую очередь фокусируется на значительных нисходящих разрывах, которые возникают на открытом рынке и инициирует краткосрочные короткие позиции при выполнении определенных условий.

Ключевые особенности стратегии включают:

- Установка порога разрыва, чтобы отфильтровать значительные разрывы вниз.

- Использование фиксированных целей прибыли и сроков управления рисками.

- Внедрение простых и ясных правил въезда и выезда, которые легко понять и выполнить.

- Сочетание концепций технического анализа и микроструктуры рынка.

Эта стратегия особенно подходит для очень волатильной рыночной среды и может помочь трейдерам воспользоваться потенциальными возможностями переворота цен в течение короткого периода.

Принципы стратегии

Основные принципы Стратегии по определению краткосрочных тенденций ценового разрыва основаны на следующих ключевых элементах:

-

Определение разрыва: В данном примере стратегия рассчитывает разницу между ценой открытия текущего дня и ценой закрытия предыдущего торгового дня.

-

Условия въезда: Если выявлено значительное понижающееся разрыв и отсутствует текущая позиция, стратегия немедленно инициирует короткую позицию на открытом рынке.

-

Настройка цели: Стратегия устанавливает фиксированную цель прибыли (50 пунктов в этом примере).

-

Срок: Чтобы избежать рисков, связанных с удержанием позиций в течение длительных периодов, стратегия устанавливает временной лимит (11:00 утра в этом примере).

-

Визуализация: Стратегия отражает на графике появление пробелов и достижение целевых показателей прибыли, что помогает трейдерам визуально понять исполнение стратегии.

Объединяя эти принципы, стратегия направлена на отслеживание краткосрочных колебаний цен после открытия рынка при одновременном контроле риска с помощью четких целей прибыли и сроков.

Преимущества стратегии

-

Сигналы входа: Стратегия использует значительные нисходящие разрывы в качестве сигналов входа, которые ясны и легко идентифицируются и выполняются.

-

Управление рисками: Устанавливая фиксированные цели прибыли и временные ограничения, стратегия эффективно контролирует риск каждой сделки.

-

Автоматическое исполнение: Логика стратегии проста и прямая, что делает ее очень подходящей для автоматизированных торговых систем.

-

Приспособление к волатильности рынка: Эта стратегия особенно подходит для очень волатильных рыночных условий.

-

Гибкость: Параметры стратегии (такие как порог разрыва, целевые точки и время закрытия) могут быть скорректированы в соответствии с различными рыночными условиями и индивидуальными рисковыми предпочтениями, что обеспечивает большую гибкость.

-

Визуальная поддержка: Стратегия отмечает на графике ключевую информацию, такую как пробелы и достижения целей, что помогает трейдерам лучше понять и оценить результаты стратегии.

-

На основе микроструктуры рынка: Стратегия использует характеристики ценового поведения и ликвидности на открытом рынке, согласуясь с теорией микроструктуры рынка и обеспечивая определенную теоретическую основу.

-

Быстрая прибыль: Устанавливая относительно небольшие цели прибыли, стратегия может достичь прибыли за короткое время, повышая эффективность использования капитала.

Стратегические риски

-

Риск ложного прорыва: Не все понижающиеся разрывы приводят к восстановлению цен. В некоторых случаях цены могут продолжать падать, что приводит к значительным потерям для стратегии.

-

Переоценка: На сильно волатильных рынках стратегия может часто вызывать торговые сигналы, что приводит к переоценке и увеличению затрат на транзакции.

-

Риск времени: Фиксированное время закрытия (11:00 утра) может привести к пропущенным потенциальным возможностям получения прибыли или заставить закрыть позиции в неблагоприятное время.

-

Чувствительность параметров: Успех стратегии сильно зависит от параметров, таких как порог разрыва и целевые точки.

-

Изменение рыночных условий: Эта стратегия может хорошо работать в определенных специфических рыночных условиях, но может стать неэффективной при изменении рыночной среды.

-

Риск ликвидности: На рынках с низкой ликвидностью может быть сложно выполнять сделки по идеальным ценам после больших разрывов, что увеличивает риск скольжения.

-

Контртендентный риск: Стратегия, по сути, представляет собой подход к торговле, противоположный тренду, который может привести к постоянным потерям на сильно развитых рынках.

-

Зависимость от единой стратегии: Чрезмерная зависимость от одной стратегии может подвергать инвестиционный портфель системным рискам, особенно при значительных изменениях на рынке.

Для устранения этих рисков рекомендуются следующие меры:

- Комбинировать другие технические индикаторы (например, RSI, полосы Боллинджера) для подтверждения торговых сигналов.

- Используйте более гибкие стратегии стоп-лосса вместо того, чтобы полагаться только на временные ограничения.

- Регулярно проверять и оптимизировать параметры стратегии для адаптации к изменяющимся рыночным условиям.

- Подумайте об использовании этой стратегии как части более крупной торговой системы, а не использовать ее в изоляции.

- Проводить тщательную моделирование торговли и оценку рисков до проведения реальной торговли.

Направления оптимизации стратегии

-

Динамический порог разрыва: В текущей стратегии используется фиксированный порог разрыва (150 пунктов). Подумайте о использовании динамического порога, например, на основе среднего истинного диапазона (ATR) за последние N дней для установки порога разрыва. Это может сделать стратегию лучше адаптироваться к волатильности различных рыночных циклов.

-

Интеллектуальная стоп-лосс: Внедрить динамический механизм стоп-лосса, например, установить точки стоп-лосса на основе волатильности рынка или уровня поддержки/сопротивления, а не полагаться только на фиксированные временные рамки.

-

Анализ многочасовых рамок: Комбинировать анализ трендов на более длительные временные рамки, выполняя короткие сделки только тогда, когда общая тенденция снижается.

-

Определите рыночные настроения: Внедряйте такие индикаторы, как объем торговли и волатильность, чтобы количественно оценить настроение рынка.

-

Адаптивная установка цели: В текущей стратегии используется фиксированный показатель 50 пунктов в качестве цели.

-

Механизм закрытия частичной позиции: Внедрить механизм закрытия позиций по частям, например, закрыть часть позиции после достижения определенного уровня прибыли и позволить оставшейся позиции продолжить.

-

Фильтрация времени: Анализируйте эффективность стратегии в различные периоды времени. Может быть обнаружено, что стратегия работает лучше в определенные периоды (например, первые 30 минут после открытия рынка).

-

Анализ корреляции: Исследование корреляции этой стратегии с другими активами или стратегиями может помочь создать более надежный инвестиционный портфель и диверсифицировать риски.

-

Оптимизация машинного обучения: Использовать алгоритмы машинного обучения для оптимизации выбора параметров и торговых решений, что может улучшить адаптивность и производительность стратегии.

-

Интеграция анализа настроений: Подумайте об интеграции новостей о рынке и анализа настроений в социальных сетях, которые могут помочь предсказать реакцию рынка после больших пробелов.

Эти направления оптимизации направлены на улучшение стабильности, адаптируемости и рентабельности стратегии.

Заключение

Всеобъемлющая стратегия по сбору краткосрочных трендов ценового разрыва - это краткосрочный торговый метод, основанный на ценовых разрывах, фокусирующийся на захвате потенциальных возможностей отскока после значительных понижающихся разрывов.

Основные преимущества стратегии заключаются в ее четких торговых сигналах, строгом управлении рисками и способности к автоматизированному исполнению. Она особенно подходит для очень волатильных рыночных условий, способных быстро улавливать краткосрочные движения цен. Однако стратегия также сталкивается с рисками, такими как ложные прорывы, переоценка и чувствительность параметров.

Для дальнейшего повышения эффективности стратегии можно рассмотреть возможность введения динамических пороговых значений разрыва, интеллектуальных механизмов остановки потерь, анализа многочасовых рамок и других направлений оптимизации.

В целом, всеобъемлющая стратегия захвата краткосрочных трендов ценового разрыва предоставляет трейдерам уникальный подход к использованию краткосрочных колебаний рынка. Однако, как и все торговые стратегии, она не является безупречной. Успешное применение требует глубокого понимания динамики рынка, непрерывной оптимизации стратегии и строгого управления рисками.

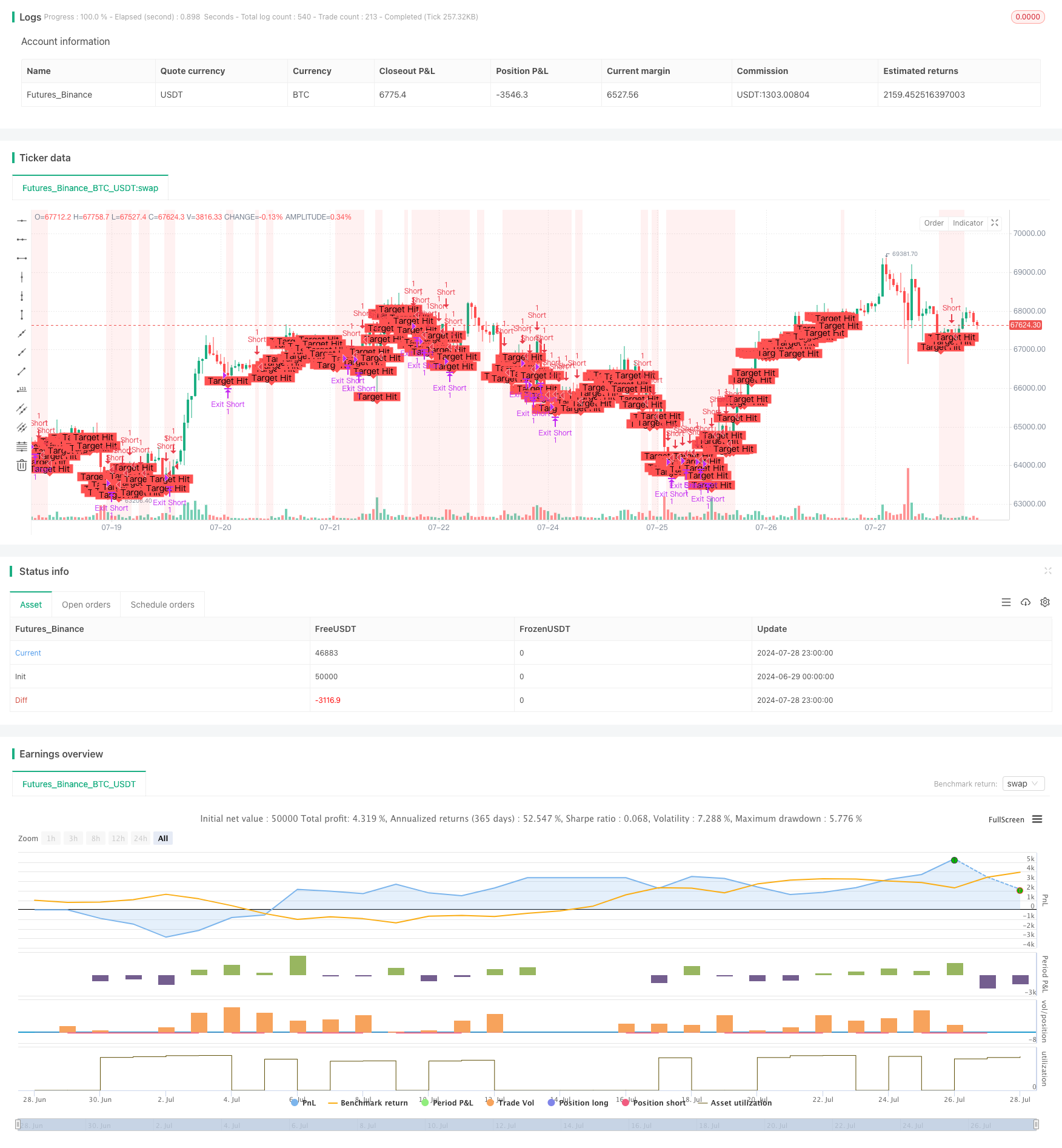

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Gap Down Short Strategy", overlay=true)

// Input parameters

targetPoints = input.int(50, title="Target Points", minval=1)

gapThreshold = input.int(150, title="Gap Threshold (in points)", minval=0)

// Calculate gap

prevClose = request.security(syminfo.tickerid, "D", close[1])

gap = open - prevClose

gapDown = gap < -gapThreshold

// Strategy logic

var float entryPrice = na

var float targetPrice = na

var bool inPosition = false

var bool targetHit = false

if (gapDown and not inPosition)

entryPrice := open

targetPrice := entryPrice - targetPoints

inPosition := true

targetHit := false

if (inPosition)

if (low <= targetPrice)

targetHit := true

inPosition := false

if (time >= timestamp(year, month, dayofmonth, 11, 0))

inPosition := false

// Plotting

bgcolor(gapDown ? color.new(color.red, 90) : na)

plotshape(series=targetHit, location=location.belowbar, color=color.red, style=shape.labeldown, text="Target Hit", size=size.small)

// Strategy results

strategy.entry("Short", strategy.short, when=gapDown and not inPosition)

if (targetHit)

strategy.exit("Exit Short", from_entry="Short", limit=targetPrice)

if (time >= timestamp(year, month, dayofmonth, 11, 0) and inPosition)

strategy.close("Short")

// Display gap information

// plotchar(gapDown, char='↓', location=location.belowbar, color=color.red, size=size.small, title="Gap Down")

// plot(gap, title="Gap", color=color.blue)

- Многопоказательная интеллектуальная пирамидальная стратегия

- Интеллектуальная стратегия торговли с двумя временными рамками

- Супертенд с двойными временными рамками с системой оптимизации RSI

- Стратегия отмены тренда по РСИ

- Комбинированная стратегия торговли RSI-ATR Momentum Volatility

- Стратегия по возвращению во вторник (фильтр выходных)

- Стратегия интеграции диапазонов RSI-Bollinger: динамическая самоприспосабливающаяся многоиндикаторная торговая система

- Многоуровневая динамическая система отслеживания тренда

- Система торговли ATR-RSI с улучшенной тенденцией

- Стратегия перекрестного использования ИСО ЕМА

- Адаптивная тенденция после стратегии сочетания AlphaTrend и KAMA с управлением рисками

- Двойной индикатор перекрестное подтверждение импульс объем количественная стратегия торговли

- Динамическая тенденция после стратегии - многоиндикаторная интегрированная система анализа импульса

- Стратегия перекрестного использования множественной ЭМА и супертенденции

- Динамическая средняя реверсия и стратегия импульса

- Система торговли с двойной EMA

- Стратегия обратной покупки с множеством подтверждений

- Усовершенствованная стратегия двойной торговли EMA с отклонением от курса

- Стратегия перекрестного использования экспоненциальной скользящей средней за несколько временных рамок

- Многопериодная динамическая стратегия перекрестного использования каналов

- Система анализа мультистохастических колебаний и импульсов

- Стратегия торговли скользящей средней за несколько временных рамок и трендом RSI

- Многопериодная скользящая средняя перекрестная тенденция в соответствии со стратегией

- Трехнедельная стратегия торговли с высоким и низким импульсом

- Стратегия перекрестного использования адаптивной скользящей средней

- Стратегия технических показателей, стратегия управления рисками, адаптивная тенденция

- Стратегия оптимизации импульса полос Боллинджера

- Многоуровневая динамическая система отслеживания тренда

- Продвинутая стратегия торговли средней реверсией: динамическая система прорыва диапазона на основе стандартного отклонения

- Кроссовер EMA с Bollinger Bands Стратегия двойного входа: количественная система торговли, сочетающая в себе тренд и волатильность.