محور اور رفتار کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-04-30 16:39:30ٹیگز:آر او سیآر ایس آئی

جائزہ

محور اور رفتار کی حکمت عملی ایک تجارتی نقطہ نظر ہے جو محور پوائنٹس اور رفتار کے اشارے کو جوڑتا ہے۔ حکمت عملی محور پوائنٹس کا حساب کرنے کے لئے پچھلی تجارتی مدت کی اعلی ، کم ، اور بند قیمتوں کا استعمال کرتی ہے اور مارکیٹ کے رجحانات کا تعین کرنے کے لئے رفتار کے اشارے جیسے آر او سی (ریٹ آف چینج) اور اسٹوکاسٹک آر ایس آئی کا استعمال کرتی ہے۔ جب قیمت محور نقطہ سے اوپر ٹوٹ جاتی ہے اور رفتار کے اشارے کی تصدیق ہوتی ہے تو ، حکمت عملی ایک پوزیشن کھول دے گی۔ اس کے برعکس ، جب قیمت محور نقطہ سے نیچے ٹوٹ جاتی ہے اور رفتار کے اشارے کی تصدیق ہوتی ہے تو ، حکمت عملی پوزیشن کو بند کردے گی۔ اس حکمت عملی کا مقصد خطرہ کو کنٹرول کرتے ہوئے مارکیٹ کے رجحانات کو پکڑنا ہے۔

حکمت عملی کا اصول

اس حکمت عملی کا مرکز محور پوائنٹس اور رفتار کے اشارے کا امتزاج ہے۔ محور پوائنٹس کا حساب پچھلی تجارتی مدت کی اعلی ، کم ، اور بند قیمتوں کا استعمال کرتے ہوئے کیا جاتا ہے ، جو مارکیٹ میں اہم معاونت اور مزاحمت کی سطح کی نمائندگی کرتے ہیں۔ جب قیمت محور نقطہ سے گزرتی ہے تو ، اس سے یہ ظاہر ہوتا ہے کہ مارکیٹ کا رجحان بدل سکتا ہے۔

اسی وقت ، حکمت عملی رجحانات کی تصدیق کے لئے دو رفتار کے اشارے ، آر او سی اور اسٹوکاسٹک آر ایس آئی کا استعمال کرتی ہے۔ آر او سی قیمتوں میں تبدیلی کی رفتار کی پیمائش کرتا ہے۔ جب آر او سی 0 سے زیادہ ہوتا ہے تو ، اس سے اوپر کا رجحان ظاہر ہوتا ہے؛ جب آر او سی 0 سے کم ہوتا ہے تو ، اس سے نیچے کا رجحان ظاہر ہوتا ہے۔ اسٹوکاسٹک آر ایس آئی ایک خاص مدت میں آر ایس آئی کی پوزیشن کا موازنہ کرکے اس بات کا تعین کرتا ہے کہ آیا مارکیٹ زیادہ خرید یا زیادہ فروخت ہوئی ہے۔

جب قیمت محور نقطہ سے اوپر ٹوٹ جاتی ہے اور آر او سی اور اسٹوکاسٹک آر ایس آئی دونوں رجحان کی تصدیق کرتے ہیں تو ، حکمت عملی ایک پوزیشن کھول دے گی۔ جب قیمت محور نقطہ سے نیچے ٹوٹ جاتی ہے اور آر او سی اور اسٹوکاسٹک آر ایس آئی دونوں رجحان کی تصدیق کرتے ہیں تو ، حکمت عملی پوزیشن کو بند کردے گی۔ متعدد شرائط کا یہ امتزاج غلط سگنلز کو مؤثر طریقے سے فلٹر کرسکتا ہے اور حکمت عملی کی جیت کی شرح کو بہتر بنا سکتا ہے۔

حکمت عملی کے فوائد

-

رجحان کی پیروی: محور پوائنٹس اور رفتار کے اشارے کو جوڑ کر ، حکمت عملی مؤثر طریقے سے مارکیٹ کے رجحانات کو پکڑ سکتی ہے اور رجحان کی تشکیل میں ابتدائی پوزیشنوں میں داخل ہوسکتی ہے ، جس سے منافع کی صلاحیت کو زیادہ سے زیادہ بنایا جاسکتا ہے۔

-

خطرہ کنٹرول: حکمت عملی تجارتی سگنل کو فلٹر کرنے کے لئے متعدد شرائط کو استعمال کرتی ہے ، غلط سگنلز کے واقعے کو کم کرتی ہے اور اس طرح تجارتی خطرہ کو کم کرتی ہے۔ ایک ہی وقت میں ، اسٹاپ نقصان کی سطح مقرر کرکے ، حکمت عملی ایک ہی تجارت کے زیادہ سے زیادہ نقصان کو مؤثر طریقے سے کنٹرول کرسکتی ہے۔

-

اعلی موافقت: حکمت عملی کو متعدد ٹائم فریم اور مختلف مارکیٹوں پر لاگو کیا جاسکتا ہے۔ پیرامیٹرز کو ایڈجسٹ کرکے ، یہ مختلف مارکیٹ کی خصوصیات اور تجارتی طرز کے مطابق ڈھال سکتا ہے۔

حکمت عملی کے خطرات

-

پیرامیٹر کی اصلاح: حکمت عملی میں متعدد پیرامیٹرز شامل ہیں ، جیسے محور پوائنٹس کا حساب کتاب کا طریقہ اور رفتار کے اشارے کی مدت۔ پیرامیٹر کی مختلف ترتیبات حکمت عملی کی کارکردگی میں نمایاں اختلافات کا باعث بن سکتی ہیں۔ لہذا ، بہترین امتزاج تلاش کرنے کے لئے پیرامیٹرز کو بہتر بنانے اور جانچنے کی ضرورت ہے۔

-

مارکیٹ کا خطرہ: یہ حکمت عملی بنیادی طور پر واضح رجحانات والی منڈیوں کے لئے موزوں ہے اور یہ متضاد منڈیوں میں اچھی کارکردگی کا مظاہرہ نہیں کرسکتی ہے۔ اسی وقت ، اگر مارکیٹ میں شدید اتار چڑھاؤ یا غیر معمولی واقعات کا سامنا کرنا پڑتا ہے تو ، حکمت عملی میں نمایاں کمی آسکتی ہے۔

-

اوور فٹنگ کا خطرہ: اگر پیرامیٹر کی اصلاح کے عمل کے دوران حکمت عملی کو تاریخی اعداد و شمار پر زیادہ فٹ کیا جاتا ہے تو ، یہ اصل تجارت میں اچھی کارکردگی کا مظاہرہ نہیں کرسکتا ہے۔ لہذا ، نمونہ سے باہر کی جانچ اور اصل تجارت کے ذریعہ حکمت عملی کی تاثیر کی تصدیق کرنا ضروری ہے۔

حکمت عملی کی اصلاح کی سمت

-

متحرک پیرامیٹر ایڈجسٹمنٹ: حکمت عملی کے پیرامیٹرز کو مارکیٹ کے حالات کے مطابق متحرک طور پر ایڈجسٹ کیا جاسکتا ہے۔ مثال کے طور پر ، ہلکی مارکیٹوں میں ، مارکیٹ کی رفتار میں ہونے والی تبدیلیوں کو اپنانے کے لئے رفتار کے اشارے کی مدت کو کم کیا جاسکتا ہے۔

-

فلٹرنگ کے دیگر شرائط کا اضافہ: سگنلوں کی وشوسنییتا کو مزید بہتر بنانے کے لئے دیگر تکنیکی اشارے یا بنیادی عوامل کو اضافی فلٹرنگ کے شرائط کے طور پر سمجھا جاسکتا ہے ، جیسے تجارتی حجم اور مارکیٹ کا جذبات۔

-

رسک مینجمنٹ کی اصلاح: حکمت عملی کی رسک ریٹرن کی خصوصیات کو پوزیشن مینجمنٹ اور اسٹاپ نقصان / منافع لینے کے قوانین کو بہتر بنا کر بہتر بنایا جاسکتا ہے۔ مثال کے طور پر ، متحرک اسٹاپ نقصان کی سطحوں کو ترتیب دینے کے لئے اے ٹی آر (اوسط حقیقی رینج) کا استعمال کریں۔

خلاصہ

محور اور رفتار کی حکمت عملی محور پوائنٹس اور رفتار کے اشارے کو جوڑتی ہے ، جس میں رجحان کی نگرانی پر توجہ دی جاتی ہے جبکہ خطرے پر قابو پانے پر زور دیا جاتا ہے۔ یہ حکمت عملی متعدد مارکیٹوں اور وقت کے فریموں پر لاگو ہوتی ہے۔ پیرامیٹرز کو بہتر بنانے اور فلٹرنگ کے دیگر حالات کو شامل کرکے ، حکمت عملی کے استحکام اور منافع کو مزید بہتر بنایا جاسکتا ہے۔ عملی درخواست میں ، مارکیٹ کے خطرے اور اوور فٹنگ کے خطرے پر توجہ دی جانی چاہئے ، اور مسلسل اصلاح اور نگرانی کے ذریعے حکمت عملی کی تاثیر کو یقینی بنایا جانا چاہئے۔

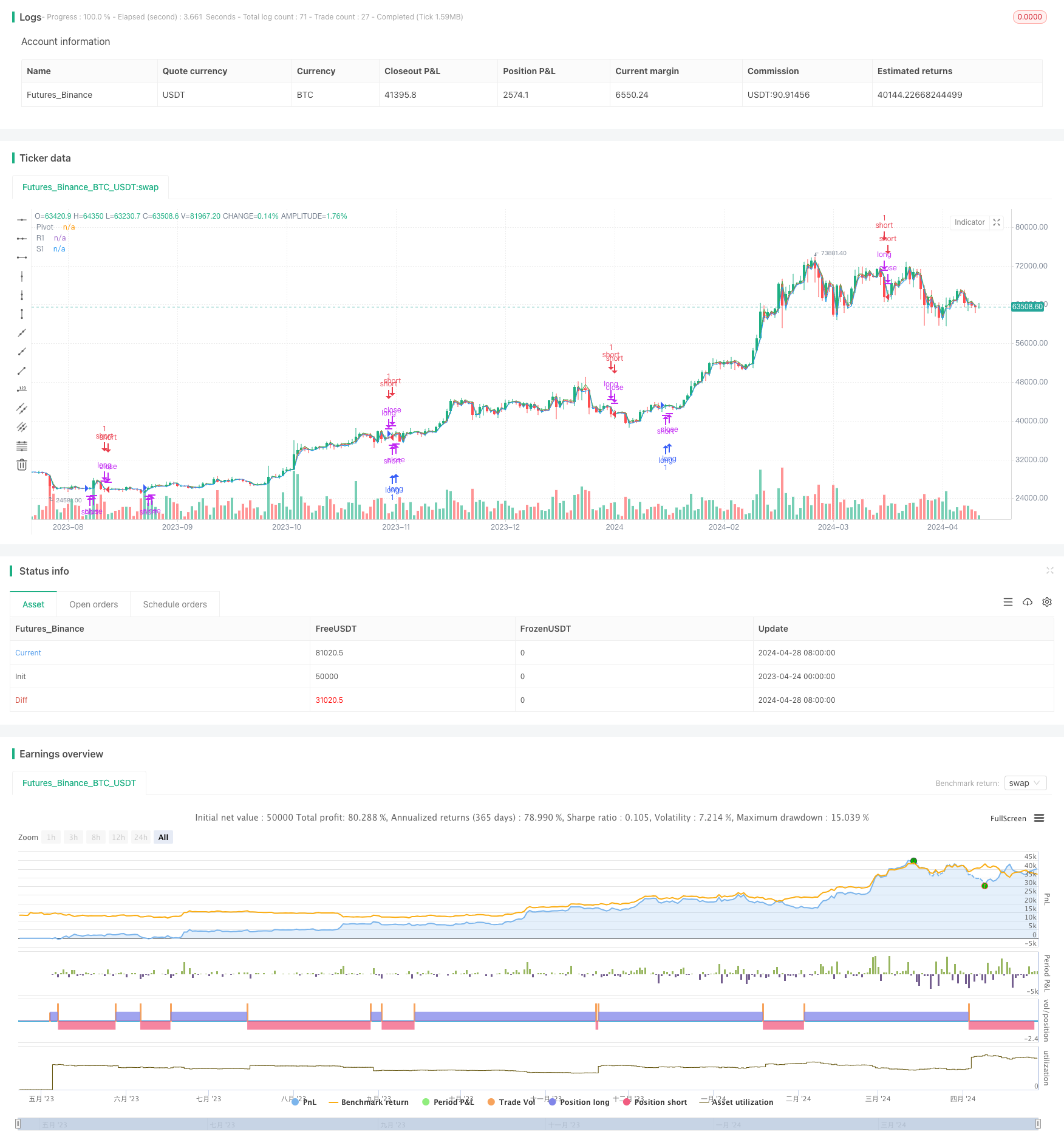

/*backtest

start: 2023-04-24 00:00:00

end: 2024-04-29 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Pivot and Momentum", overlay=true)

//systemedic

// Pivot Hesaplama

highPrev = request.security(syminfo.tickerid, "60", high[1])

lowPrev = request.security(syminfo.tickerid, "60", low[1])

closePrev = request.security(syminfo.tickerid, "60", close[1])

pivotPoint = (highPrev + lowPrev + closePrev) / 3

R1 = 2 * pivotPoint - lowPrev

S1 = 2 * pivotPoint - highPrev

// Stochastic RSI

smoothK = input(3, "Stochastic RSI Smooth K")

smoothD = input(3, "Stochastic RSI Smooth D")

lengthRSI = input(14, "RSI Length")

lengthStoch = input(14, "Stochastic Length")

rsi = ta.rsi(close, lengthRSI)

k = ta.sma(ta.stoch(rsi, rsi, rsi, lengthStoch), smoothK)

d = ta.sma(k, smoothD)

// ROC

rocLength = input(9, "ROC Length")

roc = ta.roc(close, rocLength)

// Alım ve Satım Koşulları

longCondition = close > pivotPoint and ta.crossover(k, d) and roc > 0

shortCondition = close < pivotPoint and ta.crossunder(k, d) and roc < 0

// Pozisyon Kontrolü ve İşlem

if (longCondition)

strategy.close("short") // Mevcut short pozisyonunu kapat

strategy.entry("long", strategy.long, comment="Long Pozisyonu")

if (shortCondition)

strategy.close("long") // Mevcut long pozisyonunu kapat

strategy.entry("short", strategy.short, comment="Short Pozisyonu")

// Pivot ve Seviyeleri Çiz

plot(pivotPoint, "Pivot", color=color.red)

plot(R1, "R1", color=color.green)

plot(S1, "S1", color=color.blue)

- بڑے سنیپر انتباہات R3.0 + چیکنگ Volatility حالت + TP RSI

- کثیر اشارے ذہین پرامڈائڈنگ حکمت عملی

- حرکت پذیر اوسط کنورجنسی مومنٹم کلاؤڈ حکمت عملی

- بولنگر بینڈ اور موم بتی کے نمونوں پر مبنی متحرک اتار چڑھاؤ ٹریڈنگ کی حکمت عملی

- کثیر جہتی گولڈ جمعہ غیر معمولی حکمت عملی تجزیہ نظام

- ٹی ایم اے-لیگیسی

- سپر ٹریکس

- RSI_now_sb_ok

- کولڈ ڈاؤن آپٹیمائزیشن کے ساتھ آر ایس آئی اوور سیلڈ پیریڈیکل انویسٹمنٹ حکمت عملی

- RSI اوور بکڈ اور اوور سیلڈ لیولز پر مبنی خودکار ٹریڈنگ حکمت عملی

- بولنگر بینڈ اسٹوکاسٹک آسکیلیٹر حکمت عملی

- طویل حکمت عملی کے بعد ایم اے سی ڈی آر ایس آئی Ichimoku رفتار کا رجحان

- دوہری حرکت پذیر اوسط کراس اوور انٹری کی حکمت عملی

- چلتی اوسط کراس اوور حکمت عملی

- آر ایس آئی سمت کی تبدیلی کی حکمت عملی

- مسلسل MACD گولڈن اور ڈیتھ کراس پر مبنی ٹریڈنگ حکمت عملی

- بولنگر بینڈز بریک آؤٹ حکمت عملی

- بہتر بولنگر بینڈس آر ایس آئی ٹریڈنگ حکمت عملی

- بولنگر بینڈز معیاری انحراف بریک آؤٹ کی حکمت عملی

- اسٹوکاسٹک اوسیلیٹر اور چلتی اوسط حکمت عملی

- ٹرپل ای ایم اے کراس اوور حکمت عملی

- چلتی اوسط اور آر ایس آئی جامع ٹریڈنگ حکمت عملی

- ایکسپونینشل حرکت پذیر اوسط کراس اوور لیورج کی حکمت عملی

- پرائس ایکشن، پرامائڈنگ، 5٪ منافع کا ہدف، 3٪ سٹاپ نقصان

- منگل کی تبدیلی کی حکمت عملی (ہفتے کے اختتام کے فلٹر)

- بولنگر بینڈس ڈبل سٹینڈرڈ ڈیویژن فلٹرنگ 5 منٹ کی مقداری ٹریڈنگ حکمت عملی

- پییوٹ آؤٹ کے ساتھ پییوٹ الٹ کی حکمت عملی

- خالد تمیم کی ایویلینیڈا اسٹوکوف حکمت عملی

- GM-8 اور ADX ڈبل حرکت پذیر اوسط حکمت عملی

- ملٹی ٹائم فریم بٹ کوائن ، بائننس سکے ، اور ایتھریم پل بیک ٹریڈنگ حکمت عملی