قلیل مدتی رجحان کی گرفتاری کی جامع قیمت فرق کی حکمت عملی

مصنف:چاؤ ژانگ، تاریخ: 2024-07-30 11:08:23ٹیگز:GAPآر ایس آئیاے ٹی آر

جائزہ

جامع قیمت فرق قلیل مدتی رجحان کی گرفتاری کی حکمت عملی قیمت کے فرق پر مبنی ایک قلیل مدتی تجارتی حکمت عملی ہے۔ یہ حکمت عملی بنیادی طور پر مارکیٹ میں کھلے ہوئے وقت ہونے والے نمایاں نچلے حصے پر مرکوز ہے اور مخصوص شرائط پوری ہونے پر قلیل مدتی مختصر پوزیشنوں کا آغاز کرتی ہے۔ اس حکمت عملی کا بنیادی خیال یہ ہے کہ مارکیٹ کے جذبات اور قلیل مدتی قیمتوں کی رفتار کو فائدہ اٹھانا ہے تاکہ کافی نچلے حصے کے بعد ممکنہ قلیل مدتی ریبونس کو پکڑ لیا جاسکے۔

اسٹریٹیجی کی اہم خصوصیات میں شامل ہیں:

- ایک فرق کی حد مقرر کرنے کے لئے نمایاں نچلے فرق کو فلٹر کرنے کے لئے.

- خطرے کے انتظام کے لئے مقررہ منافع کے اہداف اور وقت کی حد کا استعمال.

- سادہ اور واضح داخلے اور باہر نکلنے کے قوانین کو نافذ کرنا جو سمجھنے اور عمل میں لانا آسان ہے۔

- تکنیکی تجزیہ اور مارکیٹ مائیکرو ساخت کے تصورات کو یکجا کرنا۔

یہ حکمت عملی خاص طور پر انتہائی اتار چڑھاؤ والے مارکیٹ کے ماحول کے لئے موزوں ہے اور تاجروں کو مختصر مدت میں ممکنہ قیمتوں میں تبدیلی کے مواقع حاصل کرنے میں مدد مل سکتی ہے۔

حکمت عملی کے اصول

جامع قیمت فرق مختصر مدت کے رجحان کو پکڑنے کی حکمت عملی کے بنیادی اصول مندرجہ ذیل اہم عناصر پر مبنی ہیں:

-

فرق کی نشاندہی: حکمت عملی سب سے پہلے موجودہ دن کی افتتاحی قیمت اور پچھلے ٹریڈنگ دن کی اختتامی قیمت کے درمیان فرق کا حساب لگاتی ہے۔ اگر یہ فرق ایک پہلے سے طے شدہ حد سے تجاوز کرتا ہے (اس مثال میں 150 پوائنٹس) ، تو اسے نمایاں نیچے کا فرق سمجھا جاتا ہے۔

-

داخلے کی شرائط: جب نیچے کی طرف ایک اہم فرق کی نشاندہی کی جاتی ہے اور کوئی موجودہ پوزیشن نہیں ہے تو ، حکمت عملی فوری طور پر مارکیٹ میں کھلی پوزیشن شروع کرتی ہے۔ اس کی بنیاد اس مفروضے پر ہے کہ مارکیٹ مختصر مدت میں زیادہ فروخت ہوسکتی ہے۔

-

ہدف کی ترتیب: حکمت عملی ایک مقررہ منافع کا ہدف طے کرتی ہے (اس مثال میں 50 پوائنٹس) ۔ ایک بار جب قیمت ہدف کی سطح پر واپس آجاتی ہے تو ، حکمت عملی خود بخود منافع کے لئے پوزیشن بند کردیتی ہے۔

-

وقت کی حد طویل عرصے تک پوزیشنوں کو برقرار رکھنے سے وابستہ خطرات سے بچنے کے ل the ، حکمت عملی ایک وقت کی حد مقرر کرتی ہے (اس مثال میں صبح 11 بجے) ۔ اگر اس وقت تک منافع کا ہدف حاصل نہیں ہوتا ہے تو ، حکمت عملی پوزیشن کو بند کرنے پر مجبور کرے گی۔

-

نمائش: حکمت عملی چارٹ پر خلاؤں کی موجودگی اور منافع کے اہداف کے حصول کی نشاندہی کرتی ہے ، جس سے تاجروں کو حکمت عملی کے نفاذ کو بصری طور پر سمجھنے میں مدد ملتی ہے۔

ان اصولوں کو ملا کر، حکمت عملی کا مقصد واضح منافع کے اہداف اور وقت کی حدوں کے ذریعے خطرے کو کنٹرول کرتے ہوئے مارکیٹ کھولنے کے بعد قلیل مدتی قیمتوں میں اتار چڑھاؤ کو پکڑنا ہے۔

حکمت عملی کے فوائد

-

صاف اندراج سگنل: اس حکمت عملی میں اہم نیچے والے فرق کو انٹری سگنل کے طور پر استعمال کیا جاتا ہے ، جو واضح اور شناخت اور عمل درآمد میں آسان ہیں۔ بڑے فرق اکثر مارکیٹ کے جذبات میں شدید تبدیلیوں کی نشاندہی کرتے ہیں ، جو قلیل مدتی تجارت کے لئے اچھے مواقع فراہم کرتے ہیں۔

-

خطرے کا انتظام: مقررہ منافع کے اہداف اور وقت کی حدود طے کرکے ، حکمت عملی ہر تجارت کے خطرے کو مؤثر طریقے سے کنٹرول کرتی ہے۔ یہ نقطہ نظر تاجروں کو لالچ یا خوف کی وجہ سے غیر معقول فیصلے کرنے سے روک سکتا ہے۔

-

خودکار عملدرآمد: حکمت عملی کا منطق آسان اور براہ راست ہے ، جس سے یہ خودکار تجارتی نظام کے لئے بہت موزوں ہے۔ اس سے انسانی جذباتی عوامل کے اثر کو ختم کیا جاسکتا ہے اور تجارتی مستقل مزاجی اور نظم و ضبط کو بہتر بنایا جاسکتا ہے۔

-

مارکیٹ کی اتار چڑھاؤ کے مطابق: یہ حکمت عملی انتہائی غیر مستحکم مارکیٹ کے ماحول کے لئے خاص طور پر موزوں ہے۔ تیزی سے بدلتی ہوئی مارکیٹوں میں ، یہ قلیل مدتی الٹ جانے کے مواقع کو تیزی سے حاصل کرسکتا ہے ، جس سے ممکنہ طور پر زیادہ منافع حاصل ہوسکتا ہے۔

-

لچک: حکمت عملی کے پیرامیٹرز (جیسے وقفے کی حد ، ہدف کے مقامات ، اور بند ہونے کا وقت) کو مختلف مارکیٹ کے حالات اور انفرادی رسک ترجیحات کے مطابق ایڈجسٹ کیا جاسکتا ہے ، جس سے بڑی لچک پیدا ہوتی ہے۔

-

بصری مدد: حکمت عملی چارٹ پر اہم معلومات، جیسے خلا اور ہدف کی کامیابیوں کو نشان زد کرتی ہے، جس سے تاجروں کو حکمت عملی کی کارکردگی کو بہتر طور پر سمجھنے اور اندازہ کرنے میں مدد ملتی ہے۔

-

مارکیٹ مائیکرو سٹرکچر پر مبنی: یہ حکمت عملی کھلی مارکیٹ میں قیمت کے رویے اور لیکویڈیٹی کی خصوصیات کا استعمال کرتی ہے ، جو مارکیٹ مائکرو اسٹیکچر تھیوری کے ساتھ سیدھ میں ہے اور ایک خاص نظریاتی بنیاد فراہم کرتی ہے۔

-

فوری منافع کا حصول: نسبتا small چھوٹے منافع کے اہداف طے کرکے ، حکمت عملی کم وقت میں منافع حاصل کرسکتی ہے ، جس سے سرمایہ کے استعمال کی کارکردگی میں بہتری آتی ہے۔

حکمت عملی کے خطرات

-

جھوٹا بریک آؤٹ خطرہ: نیچے کی طرف جانے والے تمام فرقوں سے قیمتوں کی واپسی نہیں ہوتی ہے۔ کچھ معاملات میں ، قیمتیں گرتی رہ سکتی ہیں ، جس کے نتیجے میں حکمت عملی کے لئے اہم نقصانات ہوتے ہیں۔

-

اوور ٹریڈنگ انتہائی اتار چڑھاؤ والے بازاروں میں ، حکمت عملی اکثر تجارتی سگنل کو متحرک کرسکتی ہے ، جس کی وجہ سے زیادہ تجارت اور لین دین کے اخراجات میں اضافہ ہوتا ہے۔

-

وقت کا خطرہ: مقررہ اختتامی وقت (صبح 11 بجے) سے ممکنہ منافع کے مواقع ضائع ہوسکتے ہیں یا غیر موافق اوقات میں پوزیشنوں کو بند کرنے پر مجبور ہوسکتے ہیں۔

-

پیرامیٹر حساسیت: حکمت عملی کی کارکردگی پیرامیٹر کی ترتیبات پر بہت زیادہ منحصر ہے ، جیسے گیپ کی حد اور ہدف کے مقامات۔ پیرامیٹر کی نامناسب ترتیبات کی وجہ سے حکمت عملی کی خراب کارکردگی کا باعث بن سکتی ہے۔

-

مارکیٹ کے حالات میں تبدیلی: یہ حکمت عملی کچھ مخصوص مارکیٹ کے حالات میں اچھی کارکردگی کا مظاہرہ کر سکتی ہے لیکن جب مارکیٹ کے ماحول میں تبدیلی آتی ہے تو یہ غیر موثر ہو سکتی ہے۔

-

لیکویڈیٹی کا خطرہ: کم لیکویڈیٹی والے بازاروں میں، بڑے خلاؤں کے بعد مثالی قیمتوں پر تجارت کو انجام دینا مشکل ہوسکتا ہے، جس سے سکڑنے کا خطرہ بڑھ جاتا ہے۔

-

مخالف رجحان کا خطرہ: یہ حکمت عملی بنیادی طور پر ایک مخالف رجحان ٹریڈنگ نقطہ نظر ہے، جس میں مضبوط رجحان مارکیٹوں میں مسلسل نقصانات کا سامنا ہوسکتا ہے.

-

واحد حکمت عملی پر انحصار: ایک واحد حکمت عملی پر زیادہ انحصار کرنے سے سرمایہ کاری کا پورٹ فولیو نظام کے خطرات سے دوچار ہوسکتا ہے ، خاص طور پر جب مارکیٹ میں بڑی تبدیلیاں آتی ہیں۔

ان خطرات سے نمٹنے کے لیے مندرجہ ذیل اقدامات کی سفارش کی جاتی ہے:

- تجارتی سگنلز کی تصدیق کے لئے دیگر تکنیکی اشارے (جیسے آر ایس آئی، بولنگر بینڈ) کو یکجا کریں.

- صرف وقت کی حدود پر انحصار کرنے کے بجائے زیادہ لچکدار سٹاپ نقصان کی حکمت عملی کو نافذ کریں۔

- باقاعدگی سے مارکیٹ کے بدلتے حالات کو اپنانے کے لئے حکمت عملی کے پیرامیٹرز کو بیک ٹیسٹ اور بہتر بنائیں۔

- اس حکمت عملی کو الگ تھلگ استعمال کرنے کے بجائے بڑے تجارتی نظام کے حصے کے طور پر استعمال کرنے پر غور کریں۔

- براہ راست ٹریڈنگ سے پہلے مکمل طور پر سمولیٹڈ ٹریڈنگ اور رسک کا جائزہ لینا۔

حکمت عملی کی اصلاح کی ہدایات

-

متحرک خلا کی حد: موجودہ حکمت عملی ایک مقررہ فرق کی حد (150 پوائنٹس) کا استعمال کرتی ہے۔ فرق کی حد مقرر کرنے کے لئے متحرک حد کا استعمال کرنے پر غور کریں ، مثال کے طور پر ، پچھلے N دنوں کے اوسط حقیقی رینج (اے ٹی آر) پر مبنی۔ اس سے حکمت عملی کو مختلف مارکیٹ سائیکلوں کی اتار چڑھاؤ کے مطابق بہتر بنایا جاسکتا ہے۔

-

ذہین سٹاپ نقصان: ایک متحرک سٹاپ نقصان کا طریقہ کار متعارف کروانا ، جیسے مارکیٹ کی اتار چڑھاؤ یا سپورٹ / مزاحمت کی سطح کی بنیاد پر اسٹاپ نقصان کے مقامات کا تعین کرنا ، نہ کہ صرف مقررہ وقت کی حدود پر انحصار کرنا۔ اس سے ممکنہ منافع کے مواقع کو برقرار رکھتے ہوئے خطرے کو بہتر طریقے سے کنٹرول کیا جاسکتا ہے۔

-

ملٹی ٹائم فریم تجزیہ: طویل مدتی فریموں کے رجحان تجزیہ کو جوڑیں ، صرف مختصر تجارت کو اس وقت انجام دیں جب مجموعی رجحان نیچے کی طرف ہو۔ اس سے حکمت عملی کی کامیابی کی شرح میں بہتری آسکتی ہے اور مضبوط تیزی کے بازاروں میں کثرت سے مختصر فروخت سے بچایا جاسکتا ہے۔

-

مارکیٹ کے جذبات کو مقدار میں بیان کریں: مارکیٹ کے جذبات کو مقداری بنانے کے لئے تجارتی حجم اور اتار چڑھاؤ جیسے اشارے متعارف کروائیں۔ صرف تب ہی تجارت کریں جب مارکیٹ کے جذبات کے اشارے بھی oversold سگنل دکھاتے ہیں ، جو حکمت عملی کی درستگی کو بہتر بنا سکتے ہیں۔

-

موافقت پذیر ہدف کی ترتیب: موجودہ حکمت عملی میں ہدف کے طور پر 50 پوائنٹس کا استعمال کیا گیا ہے۔ مارکیٹ کی اتار چڑھاؤ کی بنیاد پر ہدف کو متحرک طور پر ایڈجسٹ کرنے پر غور کریں ، اتار چڑھاؤ کے اعلی ادوار کے دوران ہدف پوائنٹس میں اضافہ کریں اور کم اتار چڑھاؤ کے ادوار کے دوران ان میں کمی کریں۔

-

جزوی پوزیشن بند کرنے کا طریقہ کار: حصوں میں پوزیشنوں کو بند کرنے کے لئے ایک طریقہ کار متعارف کروانا ، مثال کے طور پر ، منافع کی ایک خاص سطح تک پہنچنے کے بعد پوزیشن کا ایک حصہ بند کرنا اور باقی پوزیشن کو جاری رکھنا۔ اس سے منافع کی حفاظت ہوسکتی ہے جبکہ مارکیٹ کی بڑی حرکتوں سے محروم نہیں ہوتا ہے۔

-

وقت فلٹرنگ: مختلف وقت کے ادوار کے دوران حکمت عملی کی کارکردگی کا تجزیہ کریں۔ یہ پایا جاسکتا ہے کہ حکمت عملی مخصوص ادوار کے دوران بہتر کام کرتی ہے (جیسے مارکیٹ کھولنے کے بعد پہلے 30 منٹ) ۔ صرف مخصوص وقت کے ادوار کے دوران تجارت پر عمل درآمد پر غور کریں۔

-

رابطے کا تجزیہ: اس حکمت عملی کے دیگر اثاثوں یا حکمت عملیوں کے ساتھ تعلق کا مطالعہ کریں۔ اس سے زیادہ مضبوط سرمایہ کاری پورٹ فولیو بنانے اور خطرات کو متنوع کرنے میں مدد مل سکتی ہے۔

-

مشین لرننگ کی اصلاح: پیرامیٹرز کے انتخاب اور تجارتی فیصلوں کو بہتر بنانے کے لئے مشین لرننگ الگورتھم کا استعمال کریں ، جو حکمت عملی کی موافقت اور کارکردگی کو بہتر بنا سکتا ہے۔

-

جذباتی تجزیہ انضمام: مارکیٹ کی خبروں اور سوشل میڈیا کے جذبات کا تجزیہ شامل کرنے پر غور کریں ، جو بڑے خلاؤں کے بعد مارکیٹ کے رد عمل کی پیش گوئی کرنے میں مدد کرسکتے ہیں۔

ان اصلاحاتی سمتوں کا مقصد حکمت عملی کے استحکام ، موافقت اور منافع کو بہتر بنانا ہے۔ تاہم ، کسی بھی اصلاحات کو نافذ کرنے سے پہلے ، مکمل بیک ٹسٹنگ اور فارورڈ ٹیسٹنگ کی جانی چاہئے تاکہ یہ یقینی بنایا جاسکے کہ بہتری واقعتا expected متوقع اثرات پیدا کرتی ہے۔

نتیجہ

جامع پرائس گیپ قلیل مدتی ٹرینڈ کیپچر اسٹریٹیجی ایک قلیل مدتی تجارتی طریقہ ہے جو قیمت کے فرق پر مبنی ہے ، جس میں نمایاں نچلے فرق کے بعد ممکنہ بحالی کے مواقع کو حاصل کرنے پر توجہ دی جاتی ہے۔ واضح اندراج کی شرائط ، مقررہ منافع کے اہداف اور وقت کی حدود طے کرکے ، یہ حکمت عملی خطرے کو کنٹرول کرتے ہوئے قلیل مدتی مارکیٹ کے جذبات میں اتار چڑھاؤ سے فائدہ اٹھانے کی کوشش کرتی ہے۔

اس حکمت عملی کے اہم فوائد اس کے واضح تجارتی سگنلز ، سخت رسک مینجمنٹ ، اور خودکار عمل درآمد کی صلاحیت میں ہیں۔ یہ خاص طور پر انتہائی اتار چڑھاؤ والے مارکیٹ ماحول کے لئے موزوں ہے ، جو قلیل مدتی قیمت کی نقل و حرکت کو تیزی سے پکڑنے کے قابل ہے۔ تاہم ، اس حکمت عملی کو غلط بریک آؤٹ ، اوور ٹریڈنگ ، اور پیرامیٹر حساسیت جیسے خطرات کا بھی سامنا کرنا پڑتا ہے۔

حکمت عملی کی افادیت کو مزید بہتر بنانے کے لئے ، متحرک وقفے کی حد ، ذہین اسٹاپ نقصان کے طریقہ کار ، کثیر ٹائم فریم تجزیہ ، اور اصلاح کی دیگر سمتوں کو متعارف کرانے پر غور کیا جاسکتا ہے۔ یہ بہتری حکمت عملی کی موافقت اور استحکام کو بڑھا سکتی ہے۔

مجموعی طور پر ، جامع قیمت فرق قلیل مدتی رجحان کی گرفتاری کی حکمت عملی تاجروں کو قلیل مدتی مارکیٹ میں اتار چڑھاؤ کا فائدہ اٹھانے کے لئے ایک انوکھا نقطہ نظر فراہم کرتی ہے۔ تاہم ، تمام تجارتی حکمت عملیوں کی طرح ، یہ بھی ناقابل فراموش نہیں ہے۔ کامیاب اطلاق کے لئے مارکیٹ کی حرکیات کی گہری تفہیم ، مسلسل حکمت عملی کی اصلاح اور سخت رسک مینجمنٹ کی ضرورت ہوتی ہے۔ تاجروں کو اس حکمت عملی کو الگ تھلگ طور پر انحصار کرنے کی بجائے وسیع تر تجارتی نظام کے ایک حصے کے طور پر دیکھنا چاہئے۔ دیگر تجزیاتی طریقوں اور رسک مینجمنٹ تکنیکوں کو ملا کر ، ایک زیادہ مضبوط اور جامع تجارتی حکمت عملی تیار کی جاسکتی ہے۔

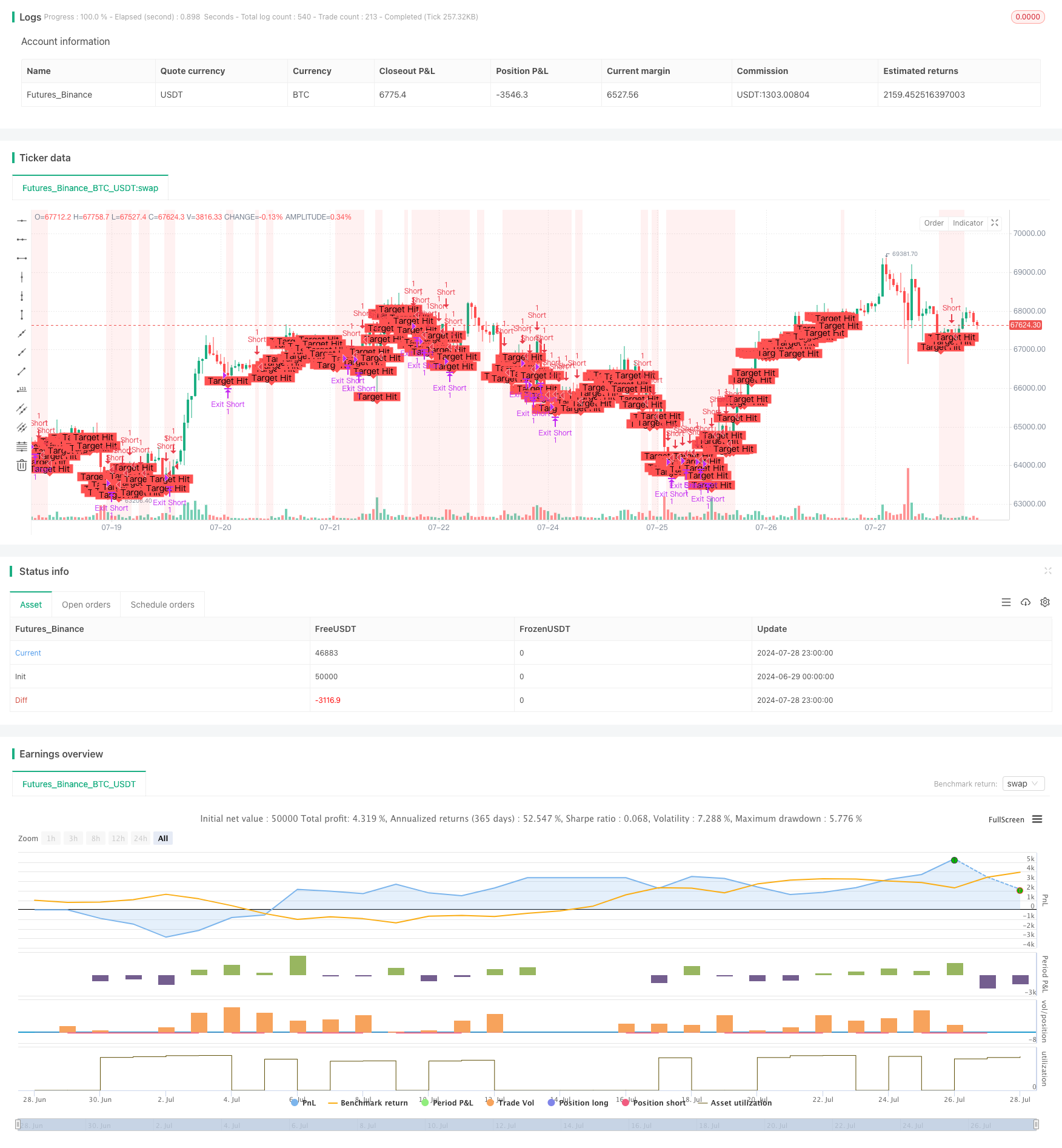

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Gap Down Short Strategy", overlay=true)

// Input parameters

targetPoints = input.int(50, title="Target Points", minval=1)

gapThreshold = input.int(150, title="Gap Threshold (in points)", minval=0)

// Calculate gap

prevClose = request.security(syminfo.tickerid, "D", close[1])

gap = open - prevClose

gapDown = gap < -gapThreshold

// Strategy logic

var float entryPrice = na

var float targetPrice = na

var bool inPosition = false

var bool targetHit = false

if (gapDown and not inPosition)

entryPrice := open

targetPrice := entryPrice - targetPoints

inPosition := true

targetHit := false

if (inPosition)

if (low <= targetPrice)

targetHit := true

inPosition := false

if (time >= timestamp(year, month, dayofmonth, 11, 0))

inPosition := false

// Plotting

bgcolor(gapDown ? color.new(color.red, 90) : na)

plotshape(series=targetHit, location=location.belowbar, color=color.red, style=shape.labeldown, text="Target Hit", size=size.small)

// Strategy results

strategy.entry("Short", strategy.short, when=gapDown and not inPosition)

if (targetHit)

strategy.exit("Exit Short", from_entry="Short", limit=targetPrice)

if (time >= timestamp(year, month, dayofmonth, 11, 0) and inPosition)

strategy.close("Short")

// Display gap information

// plotchar(gapDown, char='↓', location=location.belowbar, color=color.red, size=size.small, title="Gap Down")

// plot(gap, title="Gap", color=color.blue)

- کثیر اشارے ذہین پرامڈائڈنگ حکمت عملی

- ڈبل ٹائم فریم سپر ٹرینڈ آر ایس آئی انٹیلجنٹ ٹریڈنگ حکمت عملی

- RSI اصلاح کے نظام کے ساتھ ڈبل ٹائم فریم سپر ٹرینڈ

- RSI رجحان الٹ کرنے کی حکمت عملی

- RSI-ATR رفتار اتار چڑھاؤ مشترکہ ٹریڈنگ کی حکمت عملی

- منگل کی تبدیلی کی حکمت عملی (ہفتے کے اختتام کے فلٹر)

- آر ایس آئی - بولنگر بینڈ انٹیگریشن حکمت عملی: ایک متحرک خود موافقت پذیر کثیر اشارے ٹریڈنگ سسٹم

- متعدد سطح پر متحرک رجحان کے بعد کا نظام

- ATR-RSI بہتر رجحان کے بعد ٹریڈنگ سسٹم

- ای ایم اے آر ایس آئی کراس اوور حکمت عملی

- ایڈجسٹمنٹ ٹرینڈ کے بعد حکمت عملی جو خطرہ مینجمنٹ کے ساتھ الفا ٹرینڈ اور کاما کو یکجا کرتی ہے

- دوہری اشارے کراس تصدیق رفتار حجم مقداری تجارتی حکمت عملی

- حکمت عملی کے بعد متحرک رجحان - کثیر اشارے انٹیگریٹڈ مومنٹم تجزیہ کا نظام

- ملٹی ای ایم اے اور سپر ٹرینڈ کراس اوور حکمت عملی

- متحرک اوسط الٹ اور رفتار کی حکمت عملی

- دوہری EMA متحرک رجحان کی گرفتاری ٹریڈنگ سسٹم

- کثیر تصدیق کی واپسی کی خریداری کی حکمت عملی

- دوہری ای ایم اے پل بیک بریک آؤٹ ٹریڈنگ کی بہتر حکمت عملی

- کثیر ٹائم فریم ایکسپونینشل موونگ ایوریج کراس اوور حکمت عملی

- کثیر دورانیہ متحرک چینل کراس اوور حکمت عملی

- ملٹی اسٹوکاسٹک اوسیلیشن اور مومنٹم تجزیہ سسٹم

- کثیر ٹائم فریم چلتی اوسط اور آر ایس آئی ٹرینڈ ٹریڈنگ کی حکمت عملی

- کثیر دورانیہ چلتی اوسط کراس اوور رجحان حکمت عملی کے بعد

- تین ہفتوں کی اعلی کم رفتار ٹریڈنگ کی حکمت عملی

- انکولی حرکت پذیر اوسط کراس اوور حکمت عملی

- تکنیکی اشارے کی حکمت عملی، خطرے کے انتظام کی حکمت عملی، موافقت پذیر رجحان کی پیروی کی حکمت عملی

- بولنگر بینڈ مومنٹم آپٹیمائزیشن کی حکمت عملی

- متعدد سطح پر متحرک رجحان کے بعد کا نظام

- اعلی درجے کی اوسط ریورسشن ٹریڈنگ حکمت عملی: معیاری انحراف پر مبنی متحرک رینج بریک آؤٹ سسٹم

- ای ایم اے کراس اوور کے ساتھ بولنگر بینڈ ڈبل انٹری حکمت عملی: ایک مقداری ٹریڈنگ سسٹم جس میں رجحان کی پیروی اور اتار چڑھاؤ کے وقفے کا امتزاج ہوتا ہے